BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD-0.51%

ETH/HKD-0.51% LTC/HKD+0.58%

LTC/HKD+0.58% ADA/HKD+0.52%

ADA/HKD+0.52% SOL/HKD-0.55%

SOL/HKD-0.55% XRP/HKD+0.02%

XRP/HKD+0.02%編者按:本文來自幣乎,編譯:灰狼

比特幣市場概述

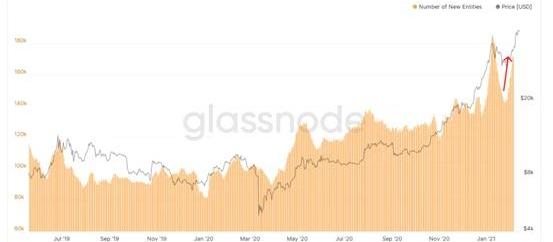

比特幣繼續保持其新的歷史高點的趨勢,幾乎在2021年每天都在出現。市場以一周低點46347美元開盤,然后在周日反彈至歷史新高58330美元。推動市場持續走強的一個基本因素可能是MicroStrategy即將完成另一筆總額為10.5億美元的可轉換票據發行的消息。這些資金將明確用于為公司資產負債表購買額外的比特幣。毫無疑問,企業資產負債表收購BTC一直是2020-21年的趨勢,而MicroStrategy則處于風口浪尖。

大錢包洗牌供應

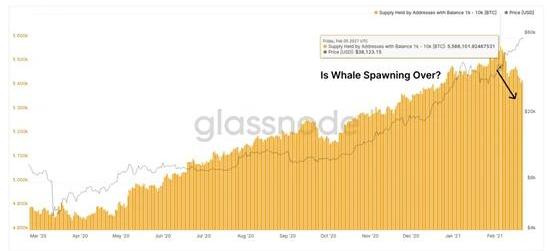

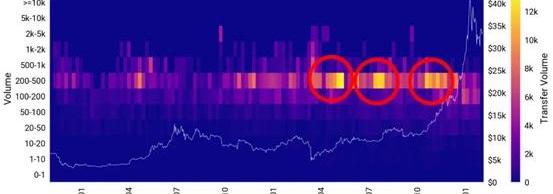

隨著價格繼續升值,較大的錢包中出現了一些變化的跡象,這些跡象可能會為潛在的市場動態提供一些見識。在確定這些代幣是購買、出售還是持有以及鏈上數據是否適合提供這種見解之前,必須先了解整體情況。自2020年3月以來,擁有1000至10000BTC的錢包一直處于強勁的上升趨勢,在20年3月12日至21年2月5日之間增長了14.18%。這被稱為“比特幣鯨魚產卵季節”,因為這些地址代表了數百萬至數億美元的資產。然而,在過去的兩周中,這種錢包階層似乎正在“減持”。這是新的賣壓嗎?機構是受到驚嚇還是獲利了結?下面的點、表格和圖表中介紹了一些有趣的鏈上事件,以幫助回答這個問題。

Glance公司收購印度Gambit公司并計劃推出 NFT:金色財經報道,由Google支持的公司Glance收購了印度的Gambit,該公司希望增強其手機游戲產品并向其 Z 世代用戶推出 NFT。InMobi Group 聯合創始人兼 Glance 首席運營官 Piyush Shah 證實了此次收購,但拒絕透露交易的財務條款。他在接受采訪時表示,此次收購將幫助Jio Platforms支持的公司為其用戶帶來基于 NFT 的激勵,以豐富游戲體驗。(techcrunch)[2022/3/25 14:17:31]

章魚到魚,自2020年11月以來,一直處于持續下降的趨勢,下降了約-12.8萬BTC。這種趨勢基本上是不間斷的。海豚到鯊魚,在整個2020年一直在逐漸積累,2021年1月顯著減少了約9.5萬BTC,但是在2月,這些錢包的增加了11.7萬BTC創下了新的本地高點。鯨魚到座頭鯨,在2020年也有類似的積累。但是,在2021年幾乎與海豚/鯊魚類完全相反。鯨魚在1月的供應量增加了約8萬BTC,隨后在2月的供應量減少了14萬BTC。需要注意的重要一點是,海豚/鯊魚類和鯨魚/座頭鯨類的供應變化如何反映其數量和形狀。其中一個類看起來正在增加數量,而另一類則開起來減少數量。此類圖中的大型垂直變化通常是一些大型實體進行內部交易的特征。

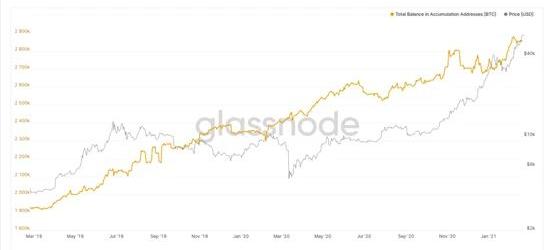

這種錢包行為表明這些代幣中的很大一部分可能不會出售,而是在托管錢包中進行了重組。1月份有1000~1萬的錢包,現在這些錢包正在向面值在100到1000之間的更大的UTXO過渡。也許將代幣放入多重簽名方案中,或者保管人正在進行內部洗牌以滿足客戶的要求。我們可以通過觀察累積地址保持持續上升趨勢的余額,來增加這個論題的分量。累積錢包是顯示長期持有人啟發式且至少有兩次傳入轉賬且沒有支出的錢包。實際上,曾經可以冒險猜測,這種行為意味著長期的保管,而代幣正在進入深度冷藏庫。因此,盡管代幣在移動,更大的余額正在被重新歸類,但這并不一定意味著鯨魚產卵季節的結束。

Glassnode:比特幣隔離見證在主流平臺采用滯后:金色財經報道,根據Glassnode最新發布報告顯示,由于一些主要交易平臺的問題,導致比特幣隔離見證(SegWit)采用之后,包括Binance和Gemini在內的加密貨幣交易平臺仍未承諾使用隔離見證地址發送比特幣,尤其是Binance。據Glassnode報告指出,直到2021年底,Binance的隔離見證采用率只有10%,相比之下,Coinbase和FTX已經達到100%。在 Glassnode 調查的 18 家主要交易所中,三分之一是真正的隔離見證支持者,采用率超過 90%;還有三分之一采用率在50-80%之間,另外三分之一尚未采用隔離見證。[2022/2/5 9:31:56]

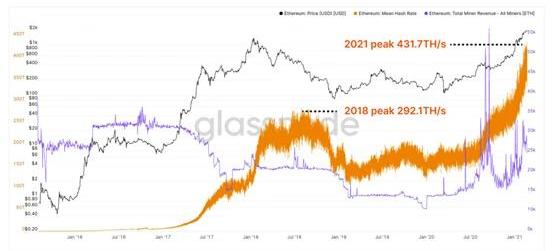

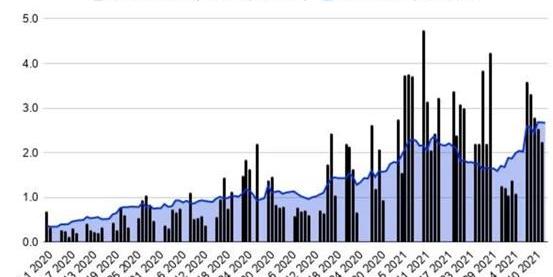

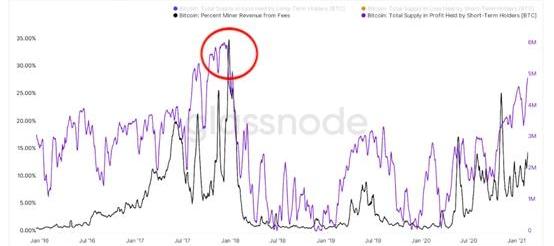

以太坊專題:挖礦收入

以太坊手續費一直在上漲是眾所周知的。最終,這可以被認為是一種信任投票,即用戶愿意為包含在塊中而支付額外費用。只要交易的價值與支付的費用相比是有利可圖的,用戶就會支付高額費用。令人印象深刻的是,在2020年8月至2020年10月的“DeFi之夏”期間以及2021年的大部分時間里,以太坊交易手續費在兩個主要場合都成功地維持了超過50%的總區塊獎勵份額。

50%的手續費用收入意味著交易費用目前等于可用的區塊補貼,從而使在以太坊上挖礦的利潤大大提高。當前的挖礦收入每天波動約2.5~3萬ETH,這激勵礦工將更多的哈希算力帶入網絡,從而形成能源和硬件的安全屏障。2月19日,以太坊的哈希率創下歷史新高431.7TH/s,比2018年7月的前一個市場周期峰值292.1TH/s高出近60%。

Glassnode:機構投資者未受美國基礎設施法案影響,大額比特幣交易量持續增長:根據區塊鏈數據分析公司Glassnode最近研究數據發現,美國基礎設施法案加密稅收報告條款相關監管舉措可能只會嚇到散戶投資者,但不會嚇到機構投資者。這家總部位于柏林的區塊鏈數據公司發現,以大額美元交易為代表的大型投資者正在推動比特幣價格上漲,自上周以來漲幅已經接近20%。自2021年8月初以來,交易價值至少100萬美元的比特幣鏈上交易量增長了10%,占比特幣鏈上總轉移價值的近70%。與此同時,小額比特幣交易占整個交易市場的比例則有所下降。自2020年7月以來,價值低于100萬美元的交易已從市場主導地位的70%降至約30-40%,這意味著現階段機構投資者仍看看好數字貨幣市場。

LMAXDigital加密貨幣策略師喬爾·克魯格(JoelKruger)認為,機構投資者正在關注監管方面的積極方面,而不是消極方面,而且美國政府也愿意傾聽并意識到基礎設施法案需要進行更多澄清。總的來說,機構會歡迎明確和公平的監管,最近一周的價格上漲......表明市場對監管的擔憂沒有強烈反應,而且應該也不太擔心美國基礎設施法案中的稅收報告條款。[2021/8/10 1:45:15]

對于以太坊用戶而言,高昂的手續費和擁塞可能是一個挑戰,但這確實表明協議安全性和產品市場適應性大大提高。這證明了去中心化金融應用的需求案例,這些需求推動了對區塊領域的大量需求。擁塞和費用壓力的挑戰也將成為擴大可擴展性技術的重點和努力以改善用戶體驗的動力。每周專題:灰度儀表盤

Glassnode最近實現了來跟蹤灰度比特幣和以太坊流入和余額的指標。這個機構供應源不斷從市場上吸收代幣,在過去的一周中,灰度產品的總供應量為1640BTC和27480ETH。本周,GBTC產品繼續以+8.5%~+12.2%的溢價交易,這表明機構興趣仍在持續。在存在灰度產品溢價的情況下,存在將BTC實物轉移到信托中的套利交易機會,從而形成持續的供應源。相較于資產凈值,本周GETH產品的溢價在+5.1%~+11.2%之間。預設的灰度儀表板可用于檢查資產流、管理余額和價格溢價。確保檢出Glassnode儀表板以使用預設的儀表板,或構建自己的自定義指標套件以跟蹤這個不斷發展的市場。

Glassnode期權交易員:加密期權做市商影響了比特幣價格:Coindesk發文稱,人們再次將比特幣價格下跌歸咎于對美聯儲提早加息的擔憂、最近金融市場的悲觀情緒以及特斯拉決定暫停比特幣支付的決定。然而,Glassnode期權交易員和研究員Fredrick Collins表示,在現貨或期貨市場上出售加密貨幣以對沖其賬本(抵消看漲風險)的期權做市商可能會加劇這種下跌趨勢。Collins表示,做市商在52,000至50,000美元的范圍內大量賣空,他估計在市場崩盤期間有近2,900枚比特幣被迫賣出,以抵消空頭敞口。[2021/5/14 22:04:24]

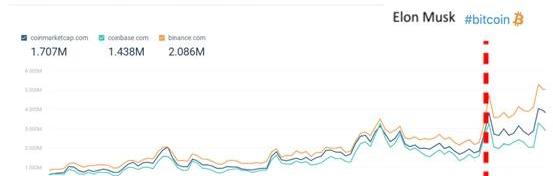

希望您喜歡此更新,讓我們深入研究!讓我們從伊隆開始吧!他的確向加密貨幣領域發出了巨大的沖擊波,因此,我們看到了該領域散戶興趣的強勁復蘇,每日活躍用戶平均從2-3百萬增加到2月初的4-5百萬。

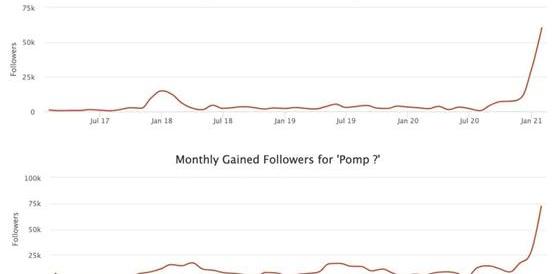

像Pomp或我們的同伴glassnoderWillyWoo這樣的名人在推特上的粉絲數量驚人地增長,進一步顯示了過去幾周散戶的加速流入。

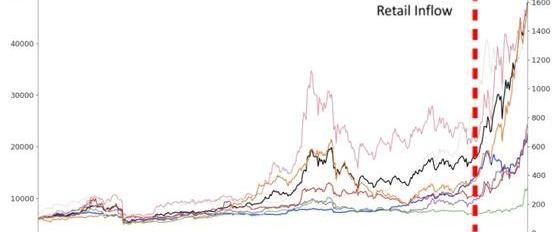

觀察最近散戶興趣增加的另一種方法是通過跟蹤該領域中前250個代幣的山寨幣指數的快速增長。

Glassnode首席技術官:比特幣礦工每日收入已達到3300萬美元:金色財經報道,Glassnode首席技術官Rafael Schultze-Kraft表示,比特幣挖礦每日收入已達到3300萬美元,是2017年12月以來的最高水平。[2021/1/7 16:36:05]

我們的山寨幣/比特幣周期指數進一步證實了資本向山寨幣的輪換,該指數衡量的是比特幣相對于眾多數字資產的相對表現。

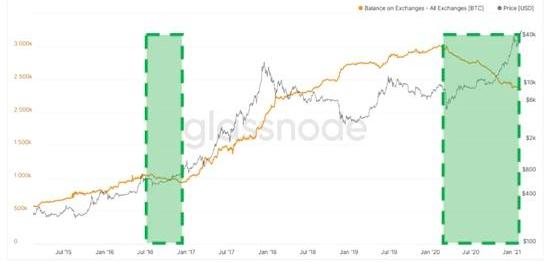

因此,回顧一下,比特幣從年初開始在3-3.5萬之間進行調整,從而使許多山寨幣反彈。隨著馬斯克對比特幣的高度關注,這種情況在一夜之間發生了變化,在特斯拉宣布看漲后數小時內幾小時內,比特幣就突破了4萬美元。從那以后,比特幣和山寨幣都在上漲,這表明新的機構和散戶資金正在涌入該領域。自去年年初以來,比特幣的積累已分階段進行。從3月到12月初,我們看到從法幣入口匝道交易所向機構持有者的流出量增加,表明現貨需求強勁。在2021年,這些流出已開始減少。

機構的現貨需求似乎在一月份趨于平緩,但是從交易所提幣的總數量仍在加速,這是自上周2017年牛市后期以來的單日最高提幣量。這表明其他市場參與者正在積累。

而且在過去幾周內,新市場參與者的總人數不斷增加也進一步支持了這一點。

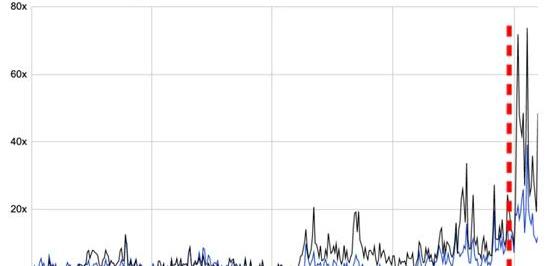

隨著機構在整個12月減少現貨購買的情況,進入1月份,它們對通過期貨杠桿敞口的需求增加,這是風險偏好增加的跡象。

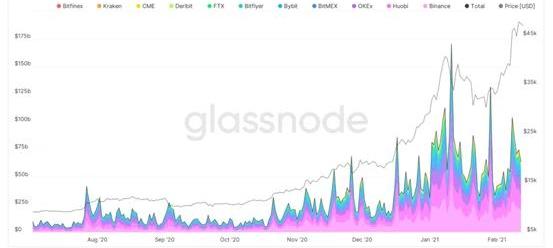

當觀察這些衍生產品的交易量急劇增加時,對期貨需求的這種增加變得更加明顯,尤其是與2020年12月和2021年1月相比。我們的期貨指數衡量了自去年年初以來交易量增加的幅度。

這種現象似乎存在于整個領域中。我們可以看到,到目前為止整個牛市中,期貨與現貨的交易量比率呈上升趨勢,這表明投資者冒著更大的杠桿風險,投機活動也在增加。

目前,未平倉合約的歷史最高值,總價值超過160億美元。自1月1日以來增長了60%。

隨著永續合約量短期內下降至600億,交易員們正在等待市場的反應,然后再決定增加或減少其風險狀況。

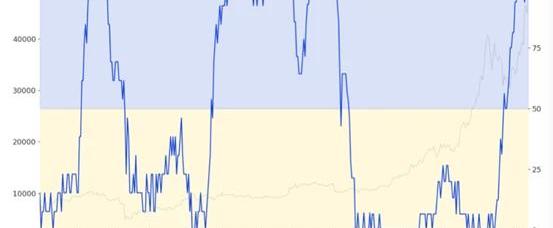

當查看比特幣年初至今的波動率概況時,交易量的減少也很明顯,這表明比特幣處于低波動環境。市場似乎正在等待進一步確認重新測試5萬阻力或跌破4萬支撐位的可能性。

隨著每一次新的ATH,資金投入似乎都變得過熱,但只要現貨需求仍然強勁,這就不會改變游戲規則。一個主要的擔憂將是高融資利率和高期貨現貨交易量比率的結合,因為這將要求更大的價格調整。

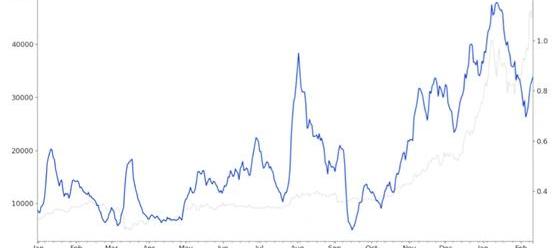

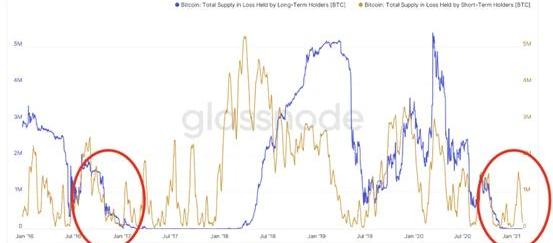

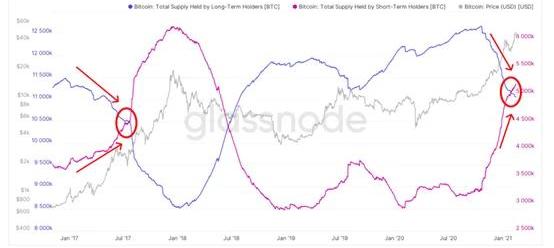

好吧,這是比特幣的頂峰還是僅僅是開始?要了解這一點,讓我們退后一步,從整體上分析比特幣牛市周期。如先前的未知秘境更新所述,宏觀牛市周期始于交易所供應的減少,從而導致供應緊縮。

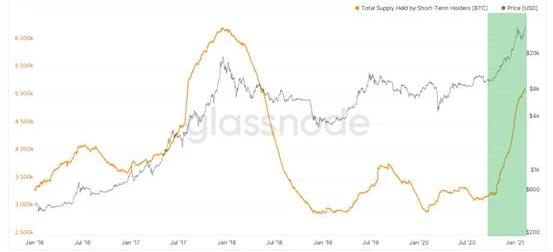

長期持有者的積累造成的這種供應緊縮導致價格上漲。反過來,這也吸引了散戶和其他類型的短期持有人,他們也開始參與進來。

短期持有者一旦積累了一定數量的可用流通量,便開始成為重要的市場驅動力,從而影響價格的短期周期。不同于長期持有者對價格變動沒有彈性,短期持有者對價格的彈性更大,因此對比特幣價格變化的反應更快。

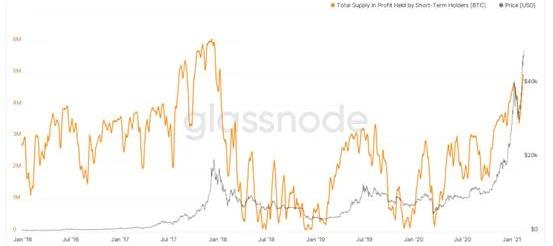

因此,重要的是要跟蹤處于盈利狀態的短期供應,因為一定程度上價格的任何變化都可能導致大規模的短期拋售。隨著短期持有者對價格走勢越來越敏感,這種效應在牛市的后期變得極端。

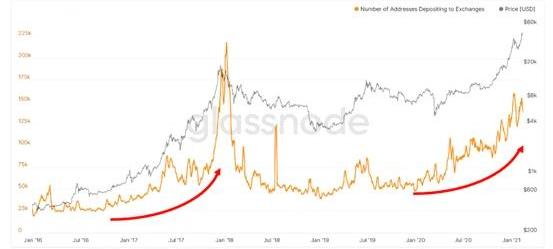

一旦價格上漲到一定水平,新老參與者便開始增加交易所的存幣數量,以獲取利潤或推測價格發現。將我們當前的周期與2017年的最后一次牛市進行比較,很明顯,我們仍處于曲線的早期加速階段。請注意,將存放地址的數量標準化為網絡中總地址的數量非常重要,自2017年以來,該總數增加了3倍。因此,應將下表中的當前地址數量除以3,以便與上一次牛市進行有效的比較。直到存入交易所的地址數量成指數增長,我們才算是最后。

存幣的增加與許多短期持有人的獲利相吻合,因為他們越來越迫切地將代幣發送到交易所開始競標轉讓費。

從歷史的角度來看,我們正處于從長期持有者到短期持有者的供應過渡之中。這一轉變雖然比2017年要快,但有力地表明我們已經走出了最初的積累階段。

今天到此為止。謝謝大家,下次見!

以太坊網絡的擁堵問題由來已久,2月22日晚間,受ETH劇烈波動影響,以太坊Gas費短時飆升,據GasNow顯示,當前如果要在15秒內完成交易,Gas費高達1220Gwei.

1900/1/1 0:00:00在國內一些企業中有出現過這樣的情況,其公司的本職業務做的稀爛或者說原地踏步,但其他方面不經意的投資反而成為了該公司最大的資產,如國內著名的某狐.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。上聯:高高興興歡天喜地過牛年下聯:凄凄慘慘撕心裂肺鬧元宵橫批:躲得過初一躲不過十五大家好,我是佩佩,元宵節先送上一幅“網紅.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 內容概述 1、就算比特幣市值上漲到1萬億美元以上,但相對于19.4萬億美元的流通供應量而言,比例依然很小,但不可忽略的是.

1900/1/1 0:00:00波卡 波卡的第16次全民投票提議立即將驗證人插槽數量增加到599個,目前是失敗的狀態。來自理事會的外部公投正在隊列中提議,旨在100個Era中,每個Era增加1個驗證人.

1900/1/1 0:00:00近日,美國智能軟件公司MicroStrategy宣布再次發行9億美元可轉換債券,以便“可以利用出售票據的凈收益來收購更多比特幣”.

1900/1/1 0:00:00