BTC/HKD+1.24%

BTC/HKD+1.24% ETH/HKD+1.13%

ETH/HKD+1.13% LTC/HKD+2.64%

LTC/HKD+2.64% ADA/HKD-0.97%

ADA/HKD-0.97% SOL/HKD+3.27%

SOL/HKD+3.27% XRP/HKD-0.58%

XRP/HKD-0.58%朋友來電話,對我哭訴:他借貸挖礦正不亦樂乎的時候。三天在外忙,沒有打開平臺看,發現自己已經被清算了。由于有這個事情的發生,讓我覺得非常有必要講解一下DeFi借貸中一個很多人忽略又讓很多人頭疼的問題:清算機制。本文旨在解答如下問題:抵押率是什么?最大安全值安全嗎?為什么我借貸的時候設置的是最大安全值以內還是被清算了?如何降低清算風險提高資金利用效率?目前借貸平臺有很多,比如以太坊主網上的Compound、AAVE,比如火幣生態鏈Heco上的借貸平臺。各個借貸平臺的基本清算邏輯是一致的,只是抵押率不同,所以,我會用Heco上的借貸平臺舉例子。抵押率與清算

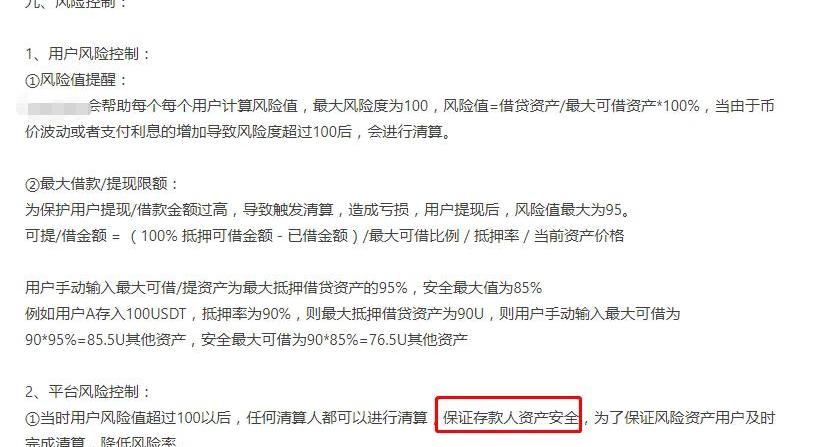

DeFi借貸平臺可以認為銀行,舉例,抵押房產從銀行借款,評估價值為1000萬,實際放款650萬,沒過幾天房子跌了35%,就值650萬了,那這個資產你如果不補錢的話,現在就可清算賣出了——這就是資不抵債,破產清算。同樣道理,DeFi借貸平臺也一樣的,且更加明晰。以Heco上的某借貸平臺為例。C平臺上規定USDT抵押率為80%,意思就是存入1萬USDT,最多可以借出來8000USDT等值的加密資產,如8000美金的BTC或者8000USDT或8000HUSD。對于不同平臺,對于不同幣種抵押率都有可能是不同的。比如Heco上的L平臺,USDT的抵押率就是90%而不是80%。一旦超過抵押率,就有可能被清算。舉例,你存入10000美金,借出8000美金的比特幣,然后比特幣漲了一點,理論上你就應該被清算。也就是資不抵債。抵押率和清算兩者之間的關系是陰陽兩面,觸發最大抵押率就會被清算。如下圖L平臺的介紹:

趙長鵬回應資產縮水:做慈善遠比基于“估計”的財富排名重要:12月27日消息,幣安首席執行官趙長鵬對《福布斯》發布的“加密富豪2022年資產縮水排名表”回應稱,他認為《福布斯》高估了三月的加密資產價值,忽略了損失;并且他們仍然高估了當前的凈資產。趙長鵬強調該排名是基于“估計”或出于“觀點”,并稱“如果沒有遭受大額損失,則不能被稱為加密業內人士”。有網友評論道:“盡管失去了財富,幣安在此在此期間做了許多事情并獲得許多收益。例如Binance Charity有超過200萬受益人、5618筆捐款,并募集了2910枚BTC。”趙長鵬對此表示同意:“這些遠比財富排名或 ‘估計’ 重要。”

此前金色財經報道,福布斯估計,自今年3月以來,加密貨幣領域最富有的17位億萬富翁總共損失了大約1160億美元的個人財富。其中幣安CEO趙長鵬的個人資產縮水幅度最大,其凈資產從3月的650億美元降至目前的45億美元。[2022/12/27 22:09:38]

游戲公鏈Oasys將與YGG Japan合作向日本鏈游運營商提供支持:11月2日消息,游戲公鏈Oasys與鏈游公會YGG子公司YGG Japan達成合作,以共同加強對日本市場對鏈游運營商的營銷支持。對于在Oasys上開發游戲的項目,YGG Japan將為日本市場提供一些優惠的營銷服務。

據悉,Oasys初始驗證者包括Yield Guild Games、萬代南夢宮旗下研究公司Bandai Namco Research、網石、Wemade、Com2uS等,Oasys曾于7月份完成Republic Capital領投的2000萬美元融資,10月25日宣布啟動主網的第一個階段。(Coinpost)[2022/11/2 12:08:00]

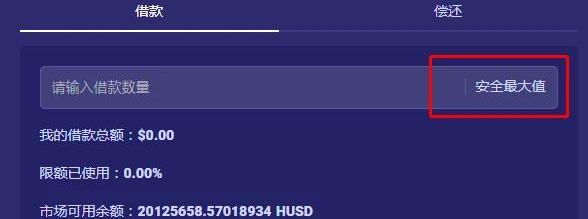

看紅色方框內容,這里“保證存款人資產”指的是平臺上其他存款人的資產,不是說被清算的人的資產,如果都不清算,整個平臺資不抵債,別人的正常的借貸也會受到影響,所以,必須有清算機制才能使系統良好運行。資產清算后,對于你來說,就是完全沒有了。安全最大值、使用率、風險值

EmpiresX首席交易員承認涉嫌證券欺詐指控:9月9日消息,根據美國司法部發布的文件,加密貨幣平臺EmpiresX首席交易員Joshua David Nicholas對針對其的證券欺詐陰謀指控表示認罪,該計劃從投資者那里獲得約1億美元。

Nicholas承認,他和其他幾人通過就所謂的自營交易機器人和欺詐性的保證回報承諾,給公司的投資者和潛在投資者做出大量虛假陳述,以欺詐性方式宣傳EmpiresX。此外,EmpiresX從未注冊,也未采取措施注冊。Joshua David Nicholas最高將面臨五年監禁,目前尚未確定宣判日期。[2022/9/9 13:18:45]

部分用戶表示在美國和歐洲無法使用Twitter:7月14日消息,周四,一些用戶似乎無法使用 Twitter。美國和歐洲的用戶收到消息“出了點問題,嘗試重新加載。”然而,印度的記者表示,這項服務似乎很正常。推特發言人沒有立即回應置評請求。(The Block)[2022/7/14 2:13:54]

上圖中是不同平臺的叫法不同,背后的邏輯和表達的意思是一樣的。以C平臺為例,USDT質押率為80%,安全最大值平臺默認為80%,如果你10000USDT,存進去,如果按照安全最大值借出USDT或者別的加密資產就是1萬*80%*80%=6400美金。因為這里的“已使用”“風險值”都是指你借出的資金占用你能借出的資金的比例。你能借出多少資金對于C平臺?你能借出80%,也就是你最多借8000美金,這時候如果你借出的是4000美金,那么,“已使用”就是4000÷8000=50%,你的“已使用”就是50%,而不是顯示為40%。安全最大值安全嗎?

答案是有些情況下非常安全,有些情況下非常不安全。我們繼續講解。借入借出都是穩定幣的情況如果存入是USDT等穩定幣,借出的是穩定幣,由于價格穩定,波動經常在1%以內,最大5%。那么,最大安全值當然很安全,為了提高資金效率甚至可以借出“質押率”的90%,也就是說,這種情況下你存入10000美金,借出9000美金,也沒什么問題。借入借出資產有波動的情況如存入1萬美金,如果按照“安全最大值”借出6400美金的BTC,那么,“安全最大值”也是非常不安全的,只需要6400美元的BTC漲價到8000美金,你的資產就會被清算。或者反過來,你存入了1萬美金的比特幣,而借出來6400美金的USDT,如果BTC價格下跌到6400美金÷80%=8000美金,價值1萬美金的比特幣現在價值8000美金了,你的資產也要被清算。這種情況下建議借出的資產整體不要超過50%或者40%,比如你存了usdt、BTC、ETH等,整體價值1萬美金,你就借出來4000美金的加密資產,每天看一下,不要出現借出的資產短期價值翻倍的話,也問題不大。很多人為了保險對于這種情況往往只借出30%的資產。借入借出為同一幣種的情況這種情況下,多數是因為要參與借貸挖礦。存入1btc最多借出質押率的btc也就是0.8BTC,你說兩者價格一致,我可以借出100%可以借出的資產也就是0.8BTC,絕對不可以。依然被清算。原因是,借出的利息往往高于借入的利息,這個存粹的借貸利息都是幣本位的。很快,借出的資產價值高于借入的資產價值的抵押率,清算開始。但是如果謹慎一些使用最大安全值,或者比最大安全值大一些沒有問題。以C平臺為例,存入1BTC,抵押率80%,借出安全最大值是80%,這時候你借出0.64BTC沒問題,甚至借出超過安全最大值也沒有問題,比如借出你可以借出的所有資金的90%,就是1BTC*80%*90%=0.72BTC。問題也不大。因為是同一幣種,邏輯如同“借入借出都是穩定幣”這一情況。注意:每個平臺的抵押率不同,每個平臺上不同幣種的抵押率也有所不同,在參與借貸平臺之前務必閱讀平臺的相關清算規則文檔。總結

使用借貸平臺還是要計算清楚,如果借入借出幣種之間價格波動較大,就需要采用謹慎策略,最好經常去平臺看看“風險值”“已使用”等顯示的比率,這時候“安全最大值”并不安全,應降低借貸率;如果借入借出幣種之間價格波動不大,如單一幣種借入借出或者穩定幣借入借出,則可以超過所謂的“安全最大值”。針對不同的情況,風險和資金利用效率的基本邏輯就是這些。

編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:TheBlock研究分析師Igorerdiev翻譯:盧江飛Wintermute已經成為當前加密貨幣市場上規模最大的做市商之一,根.

1900/1/1 0:00:00根據來自非小號的數據顯示,截止發稿前24小時全市場主要虛擬幣上漲家數占比42.54%,依然少于下跌家數占比的57.46%.

1900/1/1 0:00:003月2日,「算力黃金時代---算力經緯云端峰會」正式召開。本次峰會由Odaily星球日報聯合RRMine共同舉辦,集結了礦機廠商、礦場、礦池、礦工等礦業半壁江山,一同共話算力之美.

1900/1/1 0:00:00編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。概要1)行業內的一個主要問題是中心化。2)區塊鏈特性將大大減少甚至完全消除欺詐行為.

1900/1/1 0:00:00不久前,比特幣用于日常支付的想法似乎遙不可及。然而,近幾個月來,加密支付提供商和比特幣支付網關服務的數量猛增。在過去,尋找使商家和消費者都受益的加密支付方法一直很困難.

1900/1/1 0:00:00編者按:本文來自FT中文網,作者:夏春、成亞曼春節期間全球各類資產價格統計中,比特幣和黃金分別處在首位和末尾,其背后都與通脹有關.

1900/1/1 0:00:00