BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+2.27%

ETH/HKD+2.27% LTC/HKD+2.87%

LTC/HKD+2.87% ADA/HKD+2.22%

ADA/HKD+2.22% SOL/HKD+0.88%

SOL/HKD+0.88% XRP/HKD+0.63%

XRP/HKD+0.63%編者按:本文來自以太坊愛好者,作者:LouisGuthmann,翻譯:阿劍,Odaily星球日報經授權轉載。摘要DeFi的首要價值是金融普及和開放準入。但隨著GasPrice的高漲,DeFi日益變成了巨鯨的游戲。Layer-1的資金池可以高效地推動DeFi普及,因為它們更加便宜,更加簡單。但是,在Layer-1上加入、離開和再平衡一個資金池,依然是昂貴的StarkEx解決了這個問題。我們提議的解決方案叫做DeFiPooling,把賬單放在Layer-1上,在Layer-2中完成倉位的再平衡。StarkEx3.0將支持DeFiPooling的前置元件:L1LimitOrder。背景

DeFi的目標是利用其可組合性和免準入來普及金融服務。但是,當gas價格太高的時候,只有財雄勢大的人才能參與。如果我們希望DeFi保持包容性、獲得下一批1000萬用戶,我們就需要解決可擴展性問題,讓交易的成本能降下來。在YieldOptimizer上我們已經看到了邁向可擴展性的一步。像YFI和Harvest這樣的項目,讓散戶也能參與更高級、更昂貴的交易策略。就以YFIUSDtCurve策略為例。作為一個普通交易員,想要最大化在Curve項目中的存款收益率是非常復雜的。他們需要先把錢存進某個資金池,然后把該資金池的存款憑證存進Curvegauge中,確定鎖定周期以增加CRV獎勵,還要在鏈上投票來決定分配給自己所在池子的獎勵比例。有了YFI,上述過程都可以抽象掉了。用戶只需把錢存進YFIUSDtyVault合約里,然后該協議會自動完成剩余的部分。代價是,協議會對利潤收取20%的管理費。對于大部分交易者來說,20%的費率比起那許多麻煩事以及做那些麻煩事的時候要支付的交易手續費,還是便宜的。此外,因為YFI用戶的投票權也因此匯聚了起來,YFI就變成是一個投資基金了,而且能夠影響Curve,讓所有YFI的利益相關者受益:交易者和代幣持有者皆然。但是,YFI在gas使用上還不是效率最高的,因為存錢進池子和取款,包括再平衡整個基金,都還是Layer-1上的操作。因此,這些操作往往還是貴到讓人望而卻步。DeFiPooling正是來解決這個問題的:它可以把存款、取款、再平衡,等等,都搬到可擴展且低成本的Layer-2上!什么是DeFiPooling?

Cosmos生態DeFi項目Crescent將對ATOM質押者開啟空投:3月14日消息,Cosmos 生態 DeFi 項目 Crescent 宣布將于近日開啟空投。空投活動將針對 ATOM 質押參與者分配 1 億枚 CRE,空投活動分為兩部分:DEXdrop(5000 萬 CRE)和 Boostdrop(5000 萬 CRE)。據介紹,在即將開啟的 DEXdrop 中,1000 萬枚 CRE 將被分配給被快照的 ATOM 質押用戶,4000 萬枚 CRE 將于 Crescent DEX 上線后,根據用戶的空投任務完成情況進行分配。[2022/3/14 13:55:11]

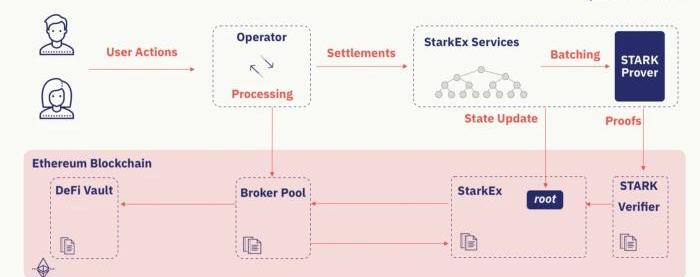

DeFiPooling這種新的機制,讓用戶可以用他們的Layer-2賬戶來交易,而且不需要花費手續費:他們可以在Aave和Compound上存錢,在YFI或者Harvest上投資,或者成為Uniswap、Balancer和Curve上的流動性提供者。流程

DeFi資產管理平臺Zapper推出更易使用的觀察錢包功能:DeFi資產管理平臺Zapper推出優化版錢包觀察功能,用戶可以通過在通訊錄頁面中添加外部的地址,便可觀察這些地址的資產情況。在此之前,Zapper未提供類似的功能,用戶需要從已連接的錢包解綁后,才可觀察其他錢包。團隊表示,該功能可以用來觀察鯨魚用戶的行為,或者通過觀察其他用戶的策略以學習和適應自己的策略。[2021/7/21 1:07:53]

我們以一個簡單的DeFi操作來舉例:投資USDtyVault。

參與者是:交易者/用戶/終端用戶Alice、Bob和Carol是在Layer-2上存有資金的交易者鏈下部分一個運營者,以及支撐運營者服務的StarkEx系統鏈上部分DeFi目標合約StarkEx智能合約代理池:一個新的鏈上智能合約,協調來自StarkEx合約的需求、管理池子的所有權,并自己與DeFi目標合約交互在我們這個例子中,Alice和Bob想要把錢存進YFI,而Carole想要從YFI中取款。因此,Alice和Bob的需求正好與Carole匹配,只有差額部分才需要在鏈上轉移。

DeFi 概念板塊今日平均漲幅為1.92%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為1.92%。47個幣種中28個上漲,19個下跌,其中領漲幣種為:REN(+17.64%)、BAND(+9.04%)、RSR(+8.43%)。領跌幣種為:AST(-8.54%)、SUSHI(-5.56%)、NAS(-4.04%)。[2020/12/29 15:57:18]

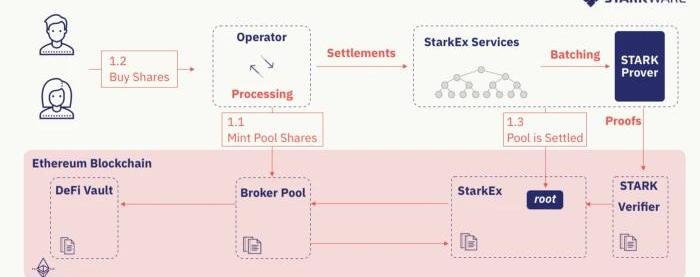

從Alice和Bob的角度來看,DeFiPooling的操作分兩個步驟:將USDt換成StarkEx運營者從代理池出鑄造出的份額把syUSDt換成yUSDt第一步:聚合需求

ConsenSys報告:二季度以太坊DeFi領域可歸納為三件大事:以太坊生態開發公司ConsenSys正式發布了《2020年第二季度DeFi報告》,報告總結分析了Q2期間DeFi各方面的發展。在2020年第二季度期間,以太坊DeFi領域可以歸納為三件大事:(1)以太坊上鎖定的BTC數量超過閃電網絡鎖定的 BTC;(2)三起重大安全事件,造成了2600萬美元的資金被黑客竊取;(3)COMP的發行以及激發的狂熱流動性挖礦運動。[2020/7/16]

代理人合約鑄造代理池的份額代理人合約通過一條主鏈上的限價訂單,把份額賣給交易者StarkEx在鏈上結算這筆買賣第二步:池子激活

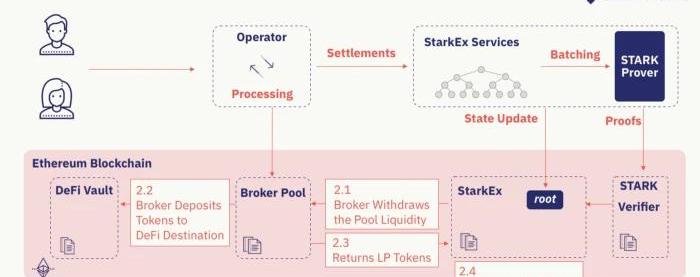

代理人合約從StarkEx的智能合約中取出屬于資金池的資金代理人合約把這些資金存入DeFiVault代理人合約收到存款憑證代理人合約創建一條鏈上限價訂單,給出存款憑證對池子份額的價格第三步:交易者收到存款憑證

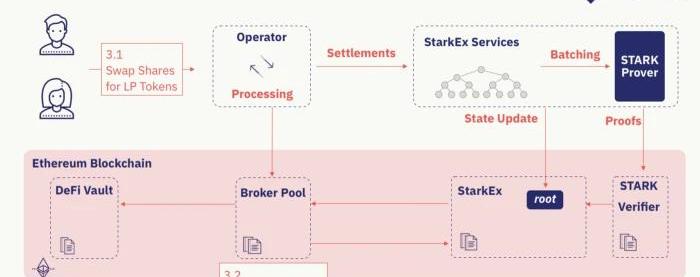

Layer-2上的交易者用份額買回存款憑證代理人合約銷毀份額第四步:再平衡——錦上添花有人可能注意到了,現在,一種策略可以被表示為鏈下的一個token。那么,像把yUSDt換成yETH這樣的再平衡操作,就可以簡化成找另一個交易員來交換token,因此可以完全在一個無需支付gas的環境中發生。還差一個東西沒講清楚:鏈上限價訂單還有一個東西我們上面沒解釋清楚的就是鏈上的限價訂單。StarkEx上有三種基本的操作:轉賬、條件性轉賬以及Layer-2限價交易。在下一個版本中,我們還會支持Layer-1的限價訂單,使得Layer-1上的智能合約能夠在Layer-2上發送交易。這就是現在大家缺少的那塊拼圖。結論

要找回DeFi的金融普及的初心,我們需要提供更大規模的交易處理量和更低的交易成本。DeFiPooling就是這樣的解決方案。這就相當于用商業航空取代私人飛機。如果DeFi想要覆蓋下一個1000萬的交易者,這就是正道。

Tags:EFIDEFDEFILAYERRefinabledefi community99DEFIPlayersOnly

編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。繼去年抖音海外版的熱炒導致狗狗幣暴漲之后,狗狗幣今天又被另一個國外知名社區灌注了洪荒之力.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。GameStop股票GME漲破天了。AMC影院,諾基亞,黑莓甚至是BedBath&Beyond都是如此.

1900/1/1 0:00:00近日,由鏈捕手主辦的捕手學堂第二十期邀請DAOSquare研究員大碩就《如何系統地構建DeFi認知體系》進行了主題分享.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。1月30日,CFTC公布了最新一期CME比特幣期貨周報,最新統計周期內BTC出現了約6000美元的大幅回調,并一度跌破30000美元整.

1900/1/1 0:00:001月25日-1月31日當周,明星項目進展中值得關注的事件有:散戶買入情緒助推DOGE市值前十“一日游”;波卡正在構建Substrate橋接協議BEEFY.

1900/1/1 0:00:00Uniswap、Sushi、Crv、1inch、DODO等DEX治理代幣近期完全無視比特幣的走勢,漲勢兇猛,各DEX的實際交易量也切實的增加,去中心化交易所的優勢正在體現.

1900/1/1 0:00:00