BTC/HKD+1.36%

BTC/HKD+1.36% ETH/HKD+0.62%

ETH/HKD+0.62% LTC/HKD+3.08%

LTC/HKD+3.08% ADA/HKD-1.41%

ADA/HKD-1.41% SOL/HKD+2.79%

SOL/HKD+2.79% XRP/HKD-0.8%

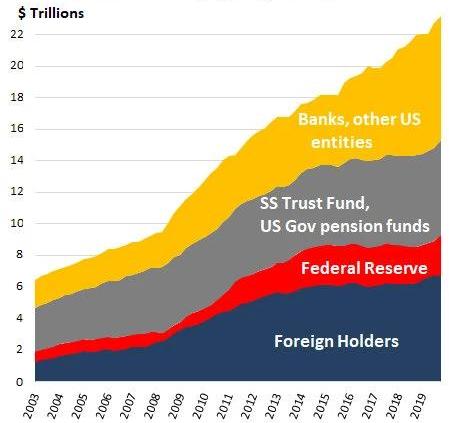

XRP/HKD-0.8%為了應對疫情,新上臺的拜登政府在草擬龐大的經濟紓困和救助民眾、企業、弱勢群體的財政刺激方案,據媒體報道規模高達2萬億美元。而在2020年特朗普政府本身已經實施了天量的財政刺激提振經濟和救助民眾,導致2020年預計財政赤字3萬億美元,總的公共債務超過21萬美元。政府的錢一方面來自稅收,不足的部分從哪里來?很多沒有貨幣銀行學背景的市場交易者跟風自媒體、頭條新聞認為錢是“印”出來的,但實際上如果愿意花一點時間了解美國的貨幣創造和財政制度,大概明白政府的錢是“借”出來的,來源于國債的發行。誰是國債的買家呢?當前美國國債持有者主要有幾大角色

觀點:全球加強虛擬貨幣監管:6月21日,中國人民銀行就虛擬貨幣炒作交易提供服務問題約談工商銀行、農業銀行、建設銀行、郵儲銀行、興業銀行和支付寶(中國)網絡技術有限公司等6家機構,進一步加大了對虛擬貨幣的監管力度。相關金融機構紛紛作出表態,比特幣中國也表示響應國內政策已完全退出虛擬貨幣交易業務。全球監管者也日益關注虛擬貨幣市場。韓國將加強對虛擬貨幣企業運營商的管理,以提高交易透明度,并認為虛擬貨幣“不可被識別為貨幣或金融產品”。俄羅斯要求選舉候選人披露其加密貨幣持有、消費和購買情況。日本央行行長黑田東彥稱比特幣交易多被用于投機活動,波動過大,且并未被真正用于結算目的。在歐洲央行行長拉加德看來,比特幣是一個高度投機的資產,不是一種貨幣。(山西新聞網)[2021/6/28 0:11:06]

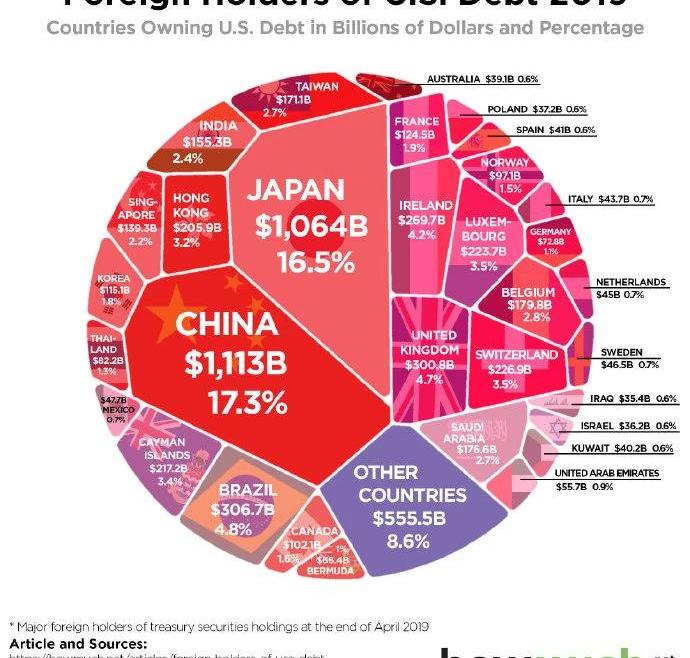

1.海外投資者和主權國家央行,占30%的份額,美元是通行的國際支付貨幣,持有一定量的美元國債有利于穩定匯率和貿易結算。

觀點:波卡平行鏈拍賣方式有效督促了項目交付產品:6月11日消息,在由Acala、Karura、Winkrypto共同舉辦的“Karura夏日集結號-聚焦Kusama首次平行鏈競拍”線上直播活動中,在談及首條平行鏈背后的真正價值時,Parity VP Fabian Gompf表示:波卡最了不起的地方在于,更安全、擴展性更強波卡底層吸引了開發者構建優質項目,而上層應用繼續反哺底層建設,相輔相成,推動生態繁榮發展。

Acala&Karura聯合創始人Ruitao Su表示:平行鏈拍賣與以前的模式區別在于,平行鏈拍賣方式有效督促了項目交付產品,且質押的代幣還會回到用戶手中。若Karura有幸競拍成功,將會按計劃開放穩定幣、Staking等核心功能。也將逐步探索在抵押、交易方面的更多用途。Digital Renaissance FoundationMarketing Director曹寅表示:波卡生態的特點之一就是優質項目方特別團結,這樣的生態讓人期待。目前,超過10000名用戶參與Karura Crowdloan,總鎖倉量超過28萬枚KSM,總鎖倉價值1.2億美金,目前排名暫時第一。[2021/6/11 23:31:57]

觀點:加密貨幣業務將使PayPal在電子商務市場獲得競爭優勢:12月14日消息,全球獨立投資銀行咨詢公司Evercore高級董事總經理David Togut表示,由于其強大的移動錢包,以及點對點支付和加密貨幣的業務發展,PayPal在電子商務中市場上獲得競爭優勢。(U.Today )[2020/12/15 15:11:19]

2.美聯儲,約15%左右。美聯儲購買國債是QE操作的最重要組成部分,央行大量購買國債壓低收益率,這種降低融資成本本質上是央行為政府開支買單。3.私營部門購買了剩下的一半左右國債,比如各種養老金機構、資管公司、對沖基金、商業銀行等。雖然很多人喜歡說美聯儲可以上限的QE,但肯定不是真的無限量,否則為什么美聯儲不干脆買下所有的國債,然后政府給每個公民發幾個億美元呢。當前的放水準確地說是開放式QE,即在1200億美元/月的數量基礎上,言之鑿鑿聲明將來的購債可能不設數量上限、時間限制。不過,未來的趨勢恐怕是美國正朝著美聯儲為政府支出全部買單的方向演變,即所謂的現代貨幣理論。美國政府需要錢,本身財政收入遠不夠,2020財年美國財政收入約為3.42萬億美元,財政支出約為6.552萬億美元,虧空3萬億美元,即政府將近一半的開支要靠借錢來彌補。2020財年聯邦財政赤字占美國國內生產總值的比重從上一財年的4.6%升至15.2%,創1945年以來新高,總赤字突破21萬億美元。雖然美元是國際貨幣,但這么巨大的財政虧空,且按照目前的趨勢,未來可能連付利息都難。海外的中日等原來的債務國已經不再增持美債,各位如果有興趣去日本、中國央行的網站上看其持有的美國國債金額在2020年基本上處于多年的最低水平。而美聯儲當前的QE方案是每月最多800億的美國國庫券購買和最多400億的MBS購買,美聯儲一年最多只能購買9600億美元的國債,要滿足2021年2萬億美元的國債發行略顯不足。私人部門必須來承擔。就跟交易一樣,債券供應加大要吸引私人部門買單,收益率可能不得不升高。下圖所示,當前中長期國債收益率已經是穩步上漲。

觀點:因DEX爭奪市場,CEX正在努力引導人們轉向比特幣:一些以太坊用戶猜測,隨著ETH和DeFi用戶涌向去中心化交易所,中心化交易所(CEX)可能正在努力引導人們轉向比特幣。Uniswap創始人Hayden Adams承認這一點,并說這是一個合乎邏輯的推測。他說,“這是一個很好的觀點。以太坊/ERC20主要用于去中心化平臺(DApp),Uniswap正在超越CEX。比特幣沒有智能合約,因此主要在中心化平臺使用,并用于支付以外的其他功能。”

根據Crypto Fees數據,Uniswap每天處理超過88萬美元的以太坊網絡費用。這與比特幣網絡每天約128.5萬美元的費用僅相差40萬美元。

除此之外,更廣泛的DEX市場每天都在全球加密貨幣交易市場獲得更大的份額。CoinGecko首席執行官Bobby Ong指出,“在DEX中,SushiSwap增長強勁,目前占據前7大DEX市場份額的11%。盡管被Sushswap‘吸血’奪取部分挖礦流動性,Uniswap仍然保持著非常強勁的領先優勢。不過,DEX整體成交量環比下降33億美元。”(U.Today)[2020/12/13 15:03:19]

政府拿到錢后財政支出,直接給老百姓發錢、給企業救助貸款、采購和基礎設施建設將推升通脹水平。而美國國債收益率一向是金融市場無風險收益率基準,收益率提升的趨勢代表著全面的高通脹高利率時代來臨,非常類似70-80年代的美國。美國國債已超過GPD的102%,外國已看透不傻,不想繼續增持,預計未來更大量國債發行先消耗私人部門的儲蓄,最后美聯儲不得不包買下大部分的國債發行,美聯儲徹底失去獨立性,成為政府財政部門的附庸:即政府需要的錢直接找央行買單。從實際操作拉看,無源印鈔開始成為主流,財政紀律無所顧忌,以美國為例,09年金融危機后美聯儲的三輪量化寬松為銀行和交易商提供了極為低廉的流動性,操作對象絕大部分是國債和房地產抵押債券,至少是高級抵押品。而在本輪抗疫情美聯儲迅速降息為0,每個月購買1200億美元的債券,還出臺了扶持企業債ETF、中小企業、民眾的貸款方案,只差直接買股票了,新創造貨幣的抵押品越來越差。20世紀80年代里根之所以成為民眾口碑上最牛逼的總統之一,很重要的是控制住了通脹并推動了美國走向金融自由化和信息技術產業道路。沃爾克就任美聯儲主席采取了提升了利率,外加金融自由化、結構性改革,跟日本簽訂廣場協議美元大貶值,才走出70年代的滯脹泥潭。但在美國當前國內經濟放緩,斗爭激烈、民粹化、族裔和信仰沖突無解,領導人不具備艱苦改革的決心和廣泛支持。所以,處理債務的唯一合理、無痛辦法是印更多的錢來稀釋。堅決看空美元/人民幣、美元/日元等貨幣對匯率,這是一個長期數年的趨勢。利好所有的金屬、比特幣、黃金等大宗商品。重點強調下美元貶值比特幣的重大利好邏輯,一方面是比特幣作為數字黃金有對抗通脹的宏大“敘事”,另一方面從基本面來說60%的挖礦算力在中國,生產國的貨幣升值和電費長期上漲趨勢都會推升以美元計價的“生產”成本。LongingBitcoin,Iam.

編者按:本文來自Cointelegraph中文,作者:HELENPARTZ,Odaily星球日報經授權轉載。一項新的調查顯示,老一代已經開始認識到加密貨幣和區塊鏈在全球支付系統中的潛力.

1900/1/1 0:00:00本文來自AMBCrypto,作者:SamyukthaSriramOdaily星球日報譯者|余順遂根據美國證券交易委員會最新發布的文件.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:HELENPARTZ,Odaily星球日報經授權轉載。一份最新報告顯示,全球市值最大的加密貨幣比特幣仍然是最受投資者青睞的數字貨幣.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。1月12日,AragonOne公司的CEOJorgeIzquierdo宣布辭職.

1900/1/1 0:00:00撰文|SHIER出品|NEST愛好者今天跟大家分享一下:什么DAPP都不需要依賴,通過Etherscan就可以與以太坊智能合約進行直接交互的教程.

1900/1/1 0:00:00昨晚行情走的比較復雜,從傍晚六點開始就扼殺了反彈正歡的走勢,此后一路下跌一路打破“支撐”—說實話,從30000-40000美元之間根本沒啥有效支撐,無論此前從30000美元漲到40000.

1900/1/1 0:00:00