BTC/HKD+1.22%

BTC/HKD+1.22% ETH/HKD+0.51%

ETH/HKD+0.51% LTC/HKD+2.68%

LTC/HKD+2.68% ADA/HKD-1.89%

ADA/HKD-1.89% SOL/HKD+2.52%

SOL/HKD+2.52% XRP/HKD-0.96%

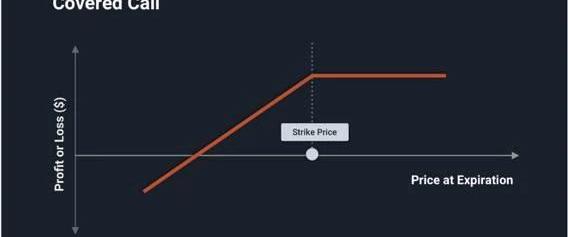

XRP/HKD-0.96%比特幣發展到今天,它的運作模式越來越像石油大豆這樣的大宗商品。一方面它有著實際的生產過程,礦工們在利用自己的設備通過挖礦來生產出比特幣。另一方面,在交易市場,市場中有大量比特幣現貨和衍生品交易。由于這些交易方式比主流的大宗商品的交易更加方便,相應的交易量也非常大。同主流的大宗商品交易不同,比特幣的現貨和衍生品交易基本上是7*24的方式不間斷進行。另外,由于比特幣本身的特點,比特幣的價格變化非常大。對于礦工來說,防范市場風險,避免出現損失因此就非常重要。在這個方面,比特幣礦工同大豆石油這樣的商品的生產商的關注是一樣的。在應對比特幣的市場風險方面,目前比較普遍采用的金融工具是期貨。礦工可以采用期貨來保證其在一個合適的價格將其能夠生產的比特幣賣出。期貨作為一個對沖工具,有其優勢。這些優勢包括杠桿的特性,底層價格連續變化,能夠支持的交易的數量巨大等等。但期貨也有其局限性,包括功能比較單一和單邊風險非常大。期貨是雙向收取保證金。也就是對于看多和看空的雙方來說,如果市場走勢同交易者持倉方向相反,那么他就要增加保證金。在市場大幅動蕩的期間,甚至有爆倉的風險。同期貨相比,期權對個體比特幣礦工來說更加適合用來作為交易工具來對沖市場風險和獲得穩定的收益。期權包括看漲期權和看跌期權。利用期權做多的交易方的下限風險只是為此支付的權利金。只有做空的一方才有巨大的風險。而且可以利用期權制定各種交易策略,以實現套利或保值的目的。對于比特幣礦工來說,了解市場提供的比特幣期權的特點,就有可能找到對自己更適合的交易工具。他們可以利用自己的比特幣賺取穩定的收益,或防范下行風險。譬如,礦工可以利用期權的CoveredCall策略來獲得穩定的收益。圖二列出美國一個衍生品交易所的比特幣期權交易報價。我們可以看到2021年3月執行價格$50,000的期權市場報價是$210。如果礦工持有一個比特幣,他就可以在這個執行價格賣出這個看漲期權。他因此能獲得$210的權利金。如果比特幣現貨價格在2021年3月26日之前沒有達到$50,000。這個礦工就可以保有$210的權利金。如果那時的比特幣現貨價格超過$50,000,而且購買這個期權的交易者選擇執行,那么比特幣礦工也能在$50,000的價格賣出他的比特幣。這樣也能實現非常好的盈利。如果礦工沒有采用期權這個交易工具,而是直接在現貨交易市場中運作,那么他就只能獲得現貨買賣的盈利,而失去了賺取期權權利金的機會。

谷燕西:比特幣交易最終需要滿足所有合規條件,機構投資者才能直接持有:12月25日,區塊鏈和加密數字資產研究者谷燕西發表專欄文章稱,目前同比特幣交易相關的一些合規交易溢價表明依然有很大的資金量有待于直接進入比特幣。他表示,比特幣現在還沒有成為一個主流金融交易產品。所以它依然沒有在所有的合規的交易場所中進行交易。而機構的大部分資金只能在這些合規的交易場所中進行交易。它們為了在自己的持倉中持有比特幣,只能通過間接的方式購買比特幣。這就形成了比特幣交易的一個間接的合規溢價。這樣的一個溢價的形成,是因為很多機構投資者無法直接持有比特幣,因此它們寧愿支付高度溢價來購買比特幣信托份額,從而間接持有比特幣。由此可見這些投資者對比特幣未來走勢的判斷。谷燕西在最后指出,目前比特幣的交易無法滿足機構投資者所需的所有的合規條件,但機構投資者顯然有非常迫切的需要現在就持有比特幣,因此才產生了以上的合規溢價。這樣的溢價顯然是不會持久的。比特幣的交易最終需要滿足所有合規的條件,機構投資者才能開始持有。到那個時候,市場中就不會存在著這樣的溢價。這也表明比特幣價格會進一步地上升。[2020/12/25 16:28:01]

谷燕西:美國貨幣監理署加密政策表態有助于商業銀行進入加密數字貨幣領域:針對“美國貨幣監理署(OCC)表示國家儲蓄銀行和聯邦儲蓄協會可以為客戶提供加密貨幣托管服務”一事,中美證券市場長期從業者,區塊鏈和加密數字資產研究者谷燕西在接受幣世界采訪時表示,美國的零售客戶在保存他們的加密數字貨幣資產方面有了更多的選擇,保管的成本因此也會降低。這也有助于商業銀行進入加密數字貨幣領域。因此這對商業銀行和零售客戶來說都是一件好事。[2020/7/23]

圖一,CoveredCall交易策略

聲音 | 谷燕西:不認為Bitwise的比特幣ETF申請在10月份會通過:CBX研究院創始人谷燕西今晚在朋友圈表示,VanEck撤回了比特幣ETF申請。加密數字資產冬天的跡象越來越明顯。此外,他也不認為Bitwise的比特幣ETF申請在10月份會通過。[2019/9/19]

圖二,期權交易所的看漲期權的報價對比特幣礦工來說,期權的另外一個重要作用是防范市場的下行風險。為此可以采用ProtectivePut的交易策略。礦工在一個市場低價購買看跌期權。如果市場現貨價格跌倒這個價位,那么這個礦工至少可以在這個價位將自己持有的比特幣賣出,避免更大的損失。如果比特幣價格上行,那么他持有的比特幣就會增值。他持有的比特幣現貨和看跌期權的整體依然是能實現非常好的收益。譬如如圖四所示,2021年3月26日,執行價格在$15,000的看跌期權的價格是$1,399。礦工為了保證自己持有的一個比特幣能夠在這個價位賣出,他就可以支付$1,399來購買這個權力。萬一比特幣市場價格跌過$15,000,他就可以在這個價位將他的比特幣賣出。

聲音 | 谷燕西:未來非常有可能出現由全球合規券商聯合成立的數字資產交易所:7月22日訊,今日,CBX研究院院長谷燕西在《Libra,對證券行業的側擊》一文中表示,未來非常有可能出現的一個數字資產交易所是由全球合規券商聯合成立的一個交易所。這個交易所采用集中化撮合和分布式清算的模式進行運營,這樣的交易所因此就能支持更多的數字資產在此掛牌交易和服務范圍更廣的交易用戶,這樣的一個交易所因此就能兼具目前加密數字貨幣交易所在全球范圍內經營的優勢,同時通過技術手段來保證用戶的資產安全。[2019/7/22]

圖三,ProtectivePut交易策略

圖四,期權交易的所看跌期權的報價期權的特點是資金量較小的用戶也可參與交易。所以股票期權的交易量是非常活躍的。另外由于它的靈活性,能夠配置多種類型的交易策略,因此它也非常受到擅長量化交易的交易者的青睞。但對于一般的礦工來說,了解期權的基本屬性并進行正確的交易策略,就能利用它實現自己的目的。

Tags:比特幣數字資產數字貨幣ETF比特幣今日價格行情中國走勢圖數字資產類應用案例包括國家數字貨幣平臺metfi幣總量

編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。新的研究表明,DeFi產品和dApp的用戶可能并不是唯一的金融風險來源,因為一些“非金融”的問題正困擾著這種流行的加密工具.

1900/1/1 0:00:00編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。概要加密愛好者擔心量子計算機的影響。一些數字資產可能成為量子計算機的受害者。未來,量子計算機可能會為大眾,甚至犯罪分子所用.

1900/1/1 0:00:00經過一夜奮戰,比特幣突破2萬美元關口,于今日下午17點創下2.3萬美元新高,如此強勢表現,央視經濟頻道都對此進行了報道.

1900/1/1 0:00:00BTC價格過17萬,又創新高了BTC最近表現真的是很喜人,不斷的刷新歷史新高,突破了上一波牛市的新高后,已經又漲了30%了,比特幣的體量已經這么大了,竟然漲勢還能如此的好.

1900/1/1 0:00:00北京時間12月15日,香港證監會已向香港數字資產平臺OSL頒發了首份SFC許可證。OSL在官方網站發文稱:“OSL率先獲得香港證券及期貨監察委員會頒發牌照和第7類受規管活動).

1900/1/1 0:00:00編者按:本文來自IPFS原力區,作者:Tony,星球日報經授權發布。最近關于FIL+DeFi的概念比較火,我們來聊聊應該關注的點,通過思考的方式尋找適合自己的去中心化產品.

1900/1/1 0:00:00