BTC/HKD-0.17%

BTC/HKD-0.17% ETH/HKD+2.01%

ETH/HKD+2.01% LTC/HKD+0.84%

LTC/HKD+0.84% ADA/HKD+2.32%

ADA/HKD+2.32% SOL/HKD+1.41%

SOL/HKD+1.41% XRP/HKD+1.13%

XRP/HKD+1.13%編者按:本文來自去中心化金融社區,Odaily星球日報經授權轉載。這是一篇研究在何種情況下成為Uniswap上某交易對的LP是有利可圖的狀態的文章。問題有點拗口,打個比方,你有3個以太坊,同時也擁有等價值的USDT,那么是將這筆資金就這么放在錢包里面有更多的收益,還是投入到Uniswap上的ETH交易池中賺取更多的固定收益?本文做了很多的數學推導,但是結論是簡單的:如果波動性帶來的損失超過其平均回報的200%,Uniswap的再平衡將不能消除足夠的波動性影響,這種情況最好還是持有現金。如果波動性帶來的損失低于其平均回報的66%,那么通過Uniswap進行再平衡來抵消波動性影響的代價將是不值得的,此時最好只是持有資產。在此范圍內,成為Uniswap的LP可以創造收益。波動性損失是金融數學術語,描述的是大額投資損失復合回報。以下是該術語的發明者馬克·斯皮茨納熱爾的解釋:激進的投資組合損失會破壞長期的復合年增長率。從低得多的起點恢復需要很長時間:損失50%,你需要做到100%才能恢復到原來的狀態。在這種情況下,我稱這種成本將投資組合的+25%的平均算術回報轉化為零CAGR稱為“波動性損失”:這是一種隱性的,欺騙性的費用,投資者因為市場波動的負面影響而需要額外付出的成本。

邁阿密市長:比特幣可以成為一種全球貨幣:金色財經報道,在最近瑞士達沃斯舉行的世界經濟論壇上,邁阿密市長Francis Suarez蘇亞雷斯表示,他在世界經濟論壇上的角色與他在比特幣邁阿密活動上的角色不同。在達沃斯,這位市長指出,他扮演了一個“布道者的角色”,向人們介紹比特幣。他解釋說,他試圖讓人們明白,這項技術將影響“許多人的生活”。除此之外,蘇亞雷斯還討論了比特幣作為全球貨幣的潛力。市長強調,比特幣為民主化,甚至“顛覆社會主義政權”提供了各種機會。此外,他說比特幣“創造了信任,這是貨幣系統應該建立的基礎”。蘇亞雷斯的一些薪水是用比特幣支付的,他大部分時間都用比特幣。他強調,他相信加密背后的技術,并認為有一天他可以把它給他的孩子們。(cointelegraph)[2022/6/4 4:02:28]

UniswapLP“被迫”致富1問題

10月14日,CharlieNoyes在Twitter上發布了一個他和DanRobinson一直在辯論的問題:對于任何Uniswap的交易對,最佳費用是多少?這種最佳費用能否超過未重新平衡的投資組合實現“無暫時性虧損”甚至是超預期的增長?1.1基礎規則

自動化的做市商AMM是一種去中心化的交易機制,可以讓用戶在交易像USDC、ETH等的鏈上資產。Uniswap是以太坊上最受歡迎的AMM。像大多數AMM一樣,Uniswap通過持有兩種資產的儲備來實現交易對之間的兌換。并儲備量確定交易價格,使價格與大盤保持一致。為“資金池”提供流動性的人稱為“LP”,LP為其他用戶提供了流動資產以進行交易。LP需要同時注入兩種資產,承擔了交易風險以換取一部分Uniswap的收益。1.2問題設定

MAP Protocol 核心研究員知一博士:波卡生態將成為一個新的對標以太坊的生態系統:金色財經現場報道,12月2日,由金色財經、鏈向財經、鴕鳥區塊鏈、哈維技術社區等聯合舉辦的區塊鏈開源中國行深圳站開幕,MAP Protocol 核心研究員知一博士認為 :波卡生態將成為一個新的對標以太坊的生態系統,這里面將誕生新的平行鏈的全新方式,而MAP Protocol是一個無中繼的跨鏈橋接協議,已經拿到波卡Grant資助,也將參與波卡平行鏈競拍。[2020/12/2 22:53:03]

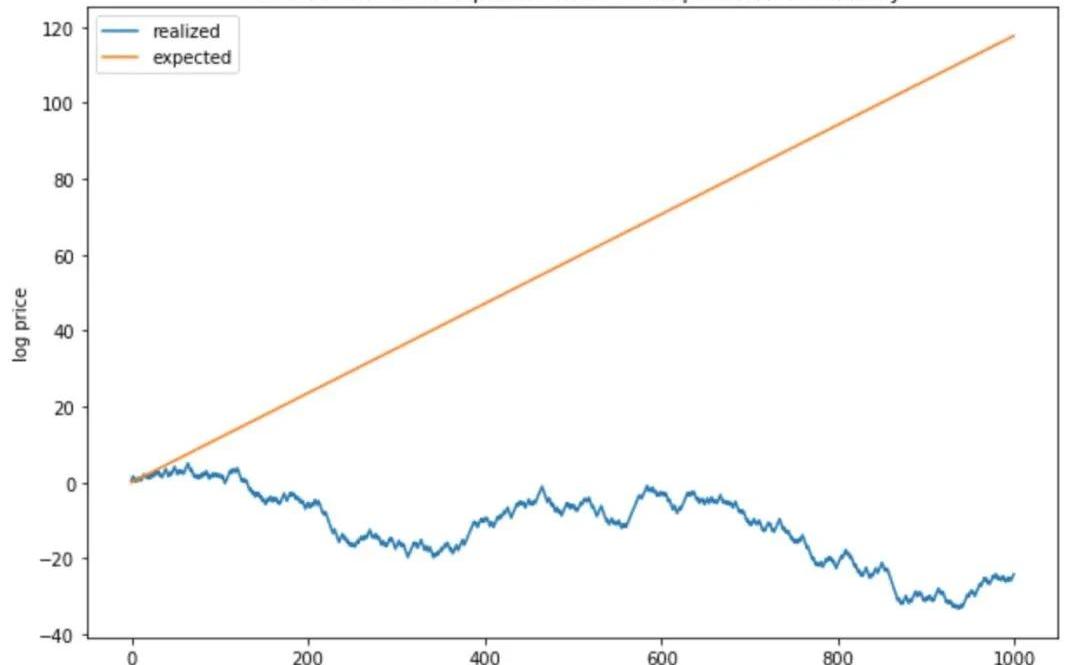

問題在于,資金池是在資金和另一種價格會隨機波動的資產之間提供流動性。更殘酷的假設是,所有的交易幾乎都是套利交易—只有當AMM的價格超出市場水平時才會發生。換句話說,每筆交易都會導致資金池中的資金虧損。1.3一般情況

乍一看,這種情況會成為Uniswap的LP的代價高昂的錯誤。因為做市商要求的買入價低于賣出價,所以當資產價格不動時,做市商直接獲利,他們得到的買入和賣出量大致平衡。這些交易通常被稱為“不知情”交易,因為它們與短期價格變動沒有關聯。另一方面,做市商在價格下跌之前買入,或在上漲之前賣出,都會虧損。因此,做市商最擔心的交易對手之一就是套利者,套利者只有在價格發生變化時才進行交易。套利者的每筆交易對其來說都是純利潤,對于做市商來說則純虧損。由于Uniswap中沒有不知情的交易,因此LP顯然會損失慘重。甚至可以懷疑,對于一些潛在的價格波動,作為Uniswap的LP在每一筆交易中都會被套牢。2解決方案

聲音 | 陳曉華:區塊鏈經濟將成為數字經濟重要組成部分:金色財經報道,北京郵電大學國家大學科技園金融科技研究所所長、首席區塊鏈經濟專家陳曉華在接受采訪時表示,區塊鏈可以打通數據孤島,對數據隱私等進行保護與確權,區塊鏈與5G是相關依存,密不可分的關系。陳曉華認為,未來經濟模式是:5G+新一代信息技術(區塊鏈+大數據+人工智能等技術橫向融合發展)+產業+金融=數字經濟。區塊鏈經濟將成為數字經濟的重要組成部分。區塊鏈技術能解決傳統金融領域痛點問題,如供應鏈金融、資產證券化、大宗交易、保險等場景具有參與節點多、征信成本高、交易流程長、效率低等問題,區塊鏈技術可以有針對性地解決上述問題;另外,區塊鏈能有效解決我國在教育、精準脫貧、醫療健康、商品防偽、食品安全、公益、社會救助等領域存在的相關問題,比如,扶貧款落實不到位等民生領域為區塊鏈發展提供了基礎土壤。[2019/11/27]

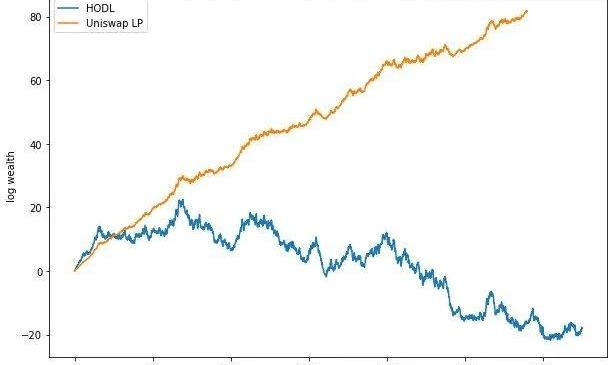

如果一項資產相對于其平均回報率的波動性足夠高,那么隨著時間的推移,Uniswap上的LP將比HODLer收益更好,即使進場的只有套利交易。這是由于一種稱為“波動性收益”的現象造成的:在某些條件下,通過周期性地對兩種資產進行再平衡,它們的表現有可能超過任何靜態投資組合。在這種情況下,“再平衡”是指通過交易使每項資產中持有的比例返回到固定的50/50。因此,當他們被套利時,LP會向市場支付一筆費用,為他們重新平衡投資組合。在這個特殊的數字設置中,這種再平衡是有益的,可以希望盡可能多地這樣做。這意味著LP應將其費用設置為盡可能低而不為零。這對于Uniswap來說是個好消息,因為這意味著即使在套利交易占主導的情況下,低費用仍然是有意義的,這使Uniswap在鏈上訂單不斷增加并開始提供更小的價差時保持競爭力。也就是說,值得強調的是,這些結果適用于非常特殊的程式化數字設置,其中涉及的假設與Black-Scholes期權定價模型的假設非常相似。2.1比較標準

浙商銀行臧鋮:區塊鏈形成生態將成為顛覆傳統服務能力和同業合作關系的關鍵技術:據《經濟日報》報道,浙商銀行經濟分析師臧鋮表示,區塊鏈技術在數字貨幣及其衍生產品的瘋狂增長中證明了其價值。對金融行業來講,確實也是一個提供同業之間合作的最佳技術選擇,一旦在應用場景上獲得突破,將完全有能力形成一個生態,成為顛覆傳統服務能力和同業合作關系的關鍵技術。”[2018/5/10]

我們通過比較不同策略的“漸近財富增長率”來評估它們,這些“漸進財富增長率”衡量了它們在很長一段時間內增值的速度。我們將所有策略與“非再平衡投資組合”進行比較,“非再平衡投資組合”一半是現金形式,一半是持有風險資產形式,并保持不變。這意味著,在最壞的情況下,當風險資產喪失其全部價值時,“非再平衡資產組合”將幾乎全部由現金組成,從長遠來看其增長率為零。另一方面,如果風險資產呈指數增長,它將很快在“非再平衡投資組合”中占據主導地位,因此其增長率與風險資產相同。值得注意的是,兩種資產可以共享相同的“漸近財富增長率”,但表現的差異也很大。例如,如果風險資產的增長率為零,那么享有零手續費的Uniswap價值將始終低于“非再平衡投資組合”,但由于預期兩者都不會隨著時間復合增長或虧損,兩者的財富增長率都將為零。2.2波動阻力

MDT/ETH MDT/BTC成為OKEx今日漲幅最大的兩個交易對:Y Combinator孵化硅谷項目量數幣(MDT)今日全球首發OKEX,北京時間下午四時整開始交易,上線前1個半小時,MDT/ETH和MDT/BTC交易對分別上漲180%和174%,成為OKEx今日漲幅最大的兩個交易對。[2018/1/3]

波動阻力對于50%損失/75%收益的作用過程要理解這些結果,首先要理解波動阻力的概念。假設每年我們的風險資產價格要么下跌75%要么上漲50%,兩者發生的概率相等。在任何特定年份,如果我們投資$100,“期望值”是50/2+175/2=$112.5。如果只是購買并持有,投資組合預期將每年增加12.5%—這似乎是一筆不錯的交易。不幸的是,在現實世界中,我們的利潤其實無法實現。如果我們購買并持有此組合,最終將失去一切。這是因為,隨著時間的流逝,財富增加將帶來巨大的損失。如果第一年損失50%,第二年增值75%,第二年期末余額將只有50%?175%=87.5%。同樣,如果第一年收益75%,第二年虧損50%,第二年期末余額依舊是175%?50%=87.5%。隨著時間推移,大數定律下的內部收益率將是年化-12.5%,將不可避免地破產。2.3怎么回事兒?

你可能會覺得上面的結論很奇怪甚至是錯誤的。實際上,期望值是一個理論量,用于衡量我們在“同時”復制給定的“賭博”行為會發生什么情況。但其實,每次“賭博”是依次進行的,結果會隨時間推移而形成。帶入數字,當我們按照“-50%/+75%”的贏率一遍又一遍地賭博,每次都將資金再投資,期望值就會大幅增長,這主要是因為只有很少幾條路徑都能完全正確,從而帶來天文數字般的回報。但隨著時間的推移,這些路徑在所有可能路徑中所占的比例越來越小,而我們實際看到其中一條路徑實現的幾率也縮小到零。2.4再平衡的價值

面對波動的影響,即使期望值可能是正的投資決策,也有必要保留部分資金。這樣,當出現問題時,可以減少損失,從長遠來看會帶來復合收益。當價格上漲時,平倉部分頭寸以鎖定利潤,以防價格再次下跌。當價格下跌時,有時有必要低價買入獲得預期的未來回報。在某些情況下,最佳策略是不斷調整投資組合,以使將固定比例的財富投資到每個頭寸上,例如一半現金,一半風險資產。但這并不總是最佳的平衡,一般來說,你希望投資組合中的風險資產越多,其回報率相對于其波動性越高。重新平衡長期財富增長的好處可能是巨大的,并且可能意味著盈利與破產之間的區別。即使每筆再平衡交易的價格都不利,并造成瞬時損失,結果也是如此。2.5煉金術

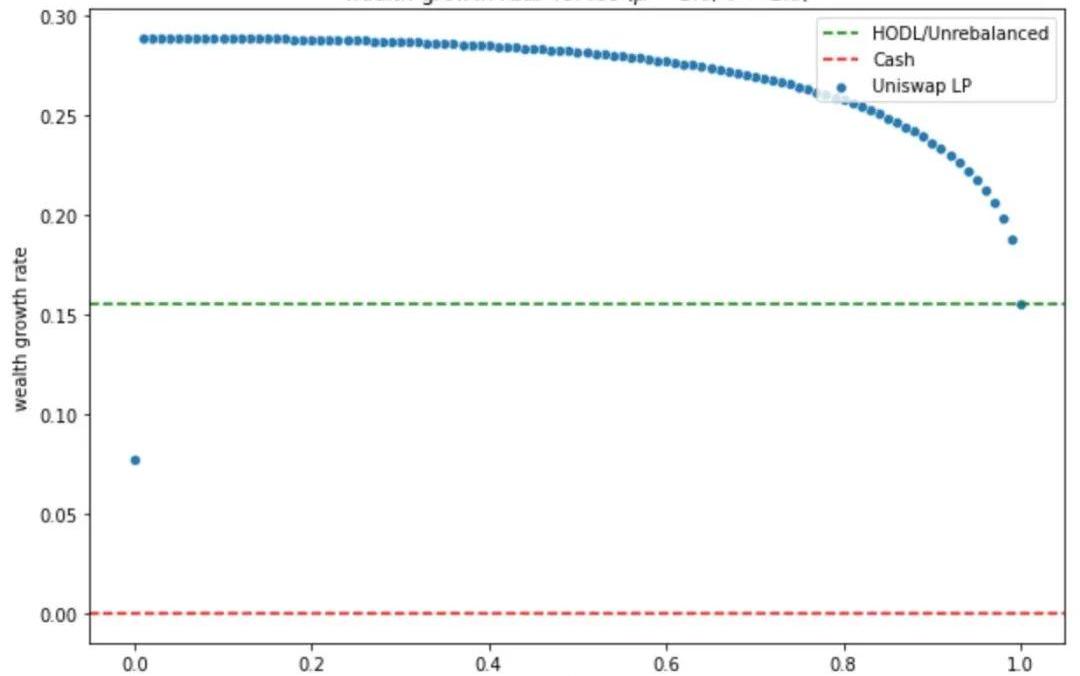

費用從0%起的資產增長率在上面的設定中,以最小的成本更頻繁的進行再平衡,將對LP有益。因此需要將費用設置為>0%,以降低價格波動率就可以觸發再平衡。但是當費用恰好=0%時,再平衡的所有好處就會消失,并且大概率,LP要比持有非再平衡組合時的收益更差。Uniswap使用“常數乘積”不變,這意味著在沒有費用的情況下,每筆交易必須保持儲備金余額的乘積不變。本文表示為RαRβ=C,盡管已經熟悉Uniswap的讀者可能更習慣于x*y=k。但是,事實證明這個C必須是數量增加的,才能使再平衡為我們提供財富增長。在免費的情況下,C會保持不變,就沒有財富增長的引擎。在Uniswap或前文的設置中實施的非0%的費用,可確保C每筆交易都增加。C隨時間推移增加,意味著儲備金余額不僅在增長,而且還在保持著平衡,從而提供了收益。3數學

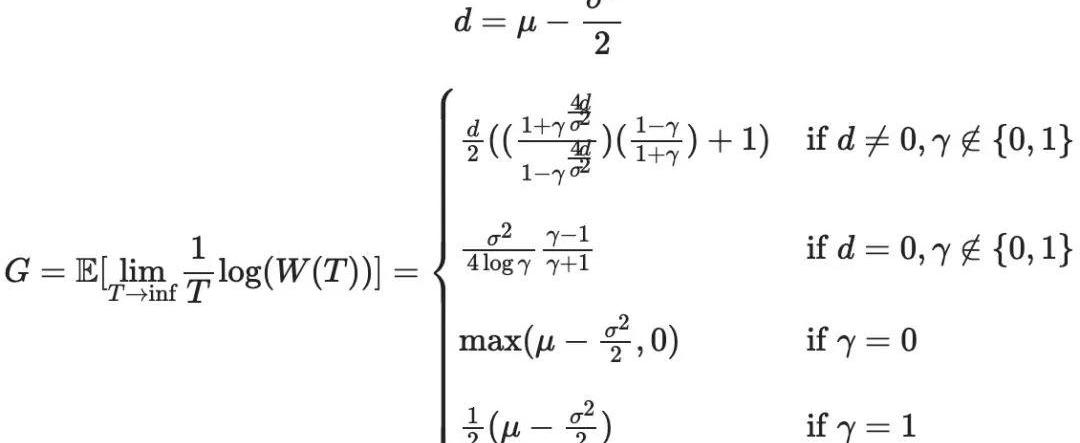

綜上所述,現在可以準確地回答CharlieNoyes提出的問題。重復說明一下,他們關注的是Uniswap一類的AMM的財富增長率,這種AMM收取1?γ百分比的費用,在現金和一種資產之間形成市場,而這種資產的價格以幾何布朗運動的形式變動,帶有參數μ(偏移)和σ(波動率).。3.1LP資產的增長率

3.2最優費用與超額收益

當且僅當μ>0和

時,成為LP比持有一半現金和一半代幣的非再平衡投資組合有更多收益。在這種情況下,LP應將他們的費用設置為盡可能低的值而不是0%,他們的資產增長率將約為μ/2-σ2/8。3.3解釋

由于“幾何布朗運動”模擬復合增長,因此它們也會受到波動阻力的影響,在數學上可以將GBM的資產增長率表示為-σ2/2:G=μ-σ2/2這意味著在范圍

內,Uniswap上的LP對應于資產增長率為-μ<G<μ/3。這個結果顯示,再平衡能夠抵消部分基礎資產波動性的影響。另一方面,如果沒有波動性影響的平均收益為正:如果波動性帶來的損失超過其平均回報的200%,Uniswap的再平衡將不能消除足夠的波動性影響,這種情況最好還是持有現金。如果波動性帶來的損失低于其平均回報的66%,那么通過Uniswap進行再平衡來抵消波動性影響的代價將是不值得的,此時最好只是持有資產。在此范圍內,成為Uniswap的LP可以創造收益。

Tags:SWAPUNIUniswap區塊鏈AlphaSwapStarbaseUniverseuniswap幣總量有多少有人靠區塊鏈4天就掙了30萬

本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC交割合約持倉創近期新高,12000美元博弈激烈:據火幣BTC永續合約行情顯示,截至今日18:00(GM.

1900/1/1 0:00:0011月30日,比特幣一路高歌,一舉突破19800USDT,站上歷史高點。隨即,LTC、BCH等老主流幣紛紛跟漲。新一輪牛市正式到來,已經成為多數人的共識.

1900/1/1 0:00:00編者按:本文來自WebX實驗室Daily,Odaily星球日報經授權轉載。從今年以太坊和DeFi的發展來看,DeFi對一個公鏈生態的形成起到了至關重要的作用.

1900/1/1 0:00:00在文章《比特幣的存在危機》2中,NicCarter描述了比特幣固有的身份問題。因為沒有人有權力賦予去中心化的系統一個身份,它們依賴于圍繞一套實用核心價值觀的主體間共識.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。在百度搜索「幣世界」、「非小號」,你一不小心可能會點進名為「區塊鏈平臺官方查詢中心」的網頁.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:FredEhrsam和DanRobinson,前者為知名加密投資基金Paradigm聯合創始人,后者為Paradigm分析師編譯.

1900/1/1 0:00:00