BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.23%

ETH/HKD+0.23% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+0.11%

ADA/HKD+0.11% SOL/HKD-0.06%

SOL/HKD-0.06% XRP/HKD+0%

XRP/HKD+0%編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。11月17日,Uniswap的初始性流動性挖礦即將結束,目前共有約價值32億美元的資產鎖倉在Uniswap中。參與Uniswap的流動性挖礦,用戶收益大致分為兩種:UNI的代幣獎勵和交易手續費分紅。根據官方數據,Uniswap的手續費為千分之3,給流動性提供者的分紅為萬分之5。根據近兩個月Uniswap總共近265億美元的交易量來看,分紅金額也不容小覷。那么或許會有部分用戶為了手續費收益繼續選擇鎖倉ETH,但是可以預見這部分用戶應該不會很少,缺少了UNI代幣獎勵收益將會大大減少。結束流動性挖礦之后,對于Uniswap的影響必然是會損失一部分流動性。而挖礦結束之后,價值10億美元ETH又將何去何從?不少加密用戶和行業人士對此都發表了自己的看法。Coinbase機構研究人員MaxBronstein認為從Uniswap流動性挖礦中流出的ETH不太可能會被出售變成穩定幣,不想接收ETH的流動性挖礦參與者已經進行了對沖。如果有什么不同的話,那就是這些套期保值措施消失了,我們會看到小幅反彈。新的ETH流動性挖礦會出現或將資產重新分配給DeFi藍籌股似乎是最有可能的。

MakerDAO發起有關添加UNI-V2-LINK-ETH為抵押品等執行投票:據官方博客消息,2月13日,MakerDAO治理促進者和MakerDAO智能合約領域團隊已將一系列執行投票納入投票系統。投票內容如下:1.將UNI-V2-LINK-ETH(UniswapV2 LINK-ETH LP代幣)添加為抵押品;2,將UNI-V2-UNI-ETH(UniswapV2 UNI-ETH LP代幣)添加為抵押品;3.設置UNI-A、AAVE-A、COMP-A、LINK-A、WBTC-A和YFI-A債務上限即時訪問模塊參數。[2021/2/13 19:41:03]

MakerDAO發起有關添加renBTC和UNI為抵押品等執行投票:金色財經報道,據官方博客消息,治理促進者和Maker Foundation智能合約團隊已將一項執行投票納入投票系統,具體包括:1.將renBTC添加為抵押品類型;2.將UNI(Uniswap)添加為抵押品類型;3.為ETH-B啟用債務上限即時訪問模塊(DC-IAM);4.將USDC-A、TUSD-A、PAXUSD-A和GUSD-A的穩定費降低至0%。5.修改YFI-A參數,將YFI-A債務上限從2000萬DAI增加到3000萬DAI,將YFI-A穩定費從4%增加到10%;6.將Yearn.finance列入YFIUSD OSM Oracle白名單。[2020/12/12 14:58:59]

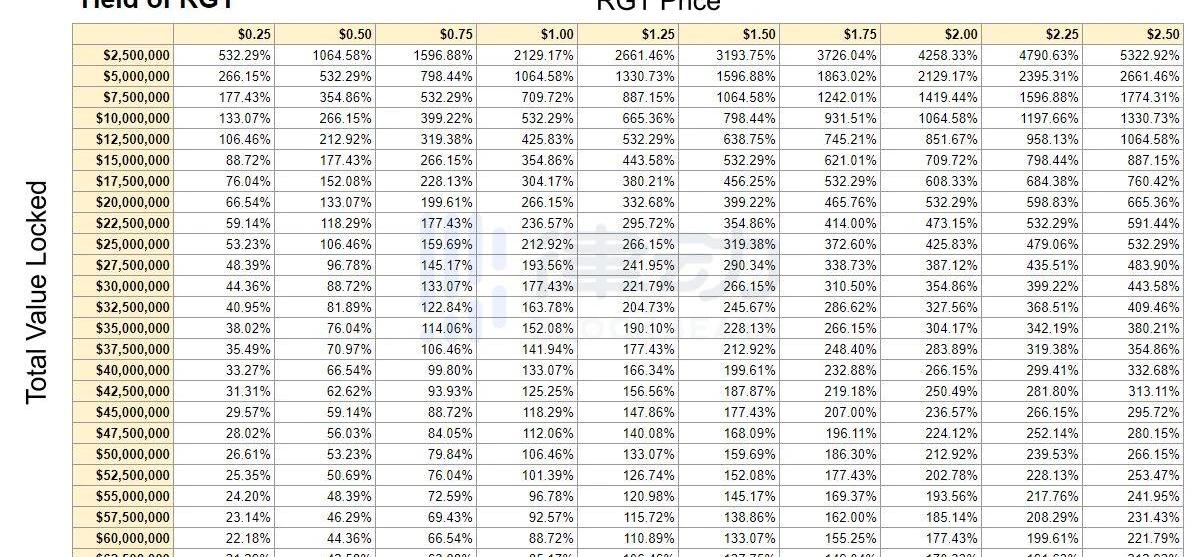

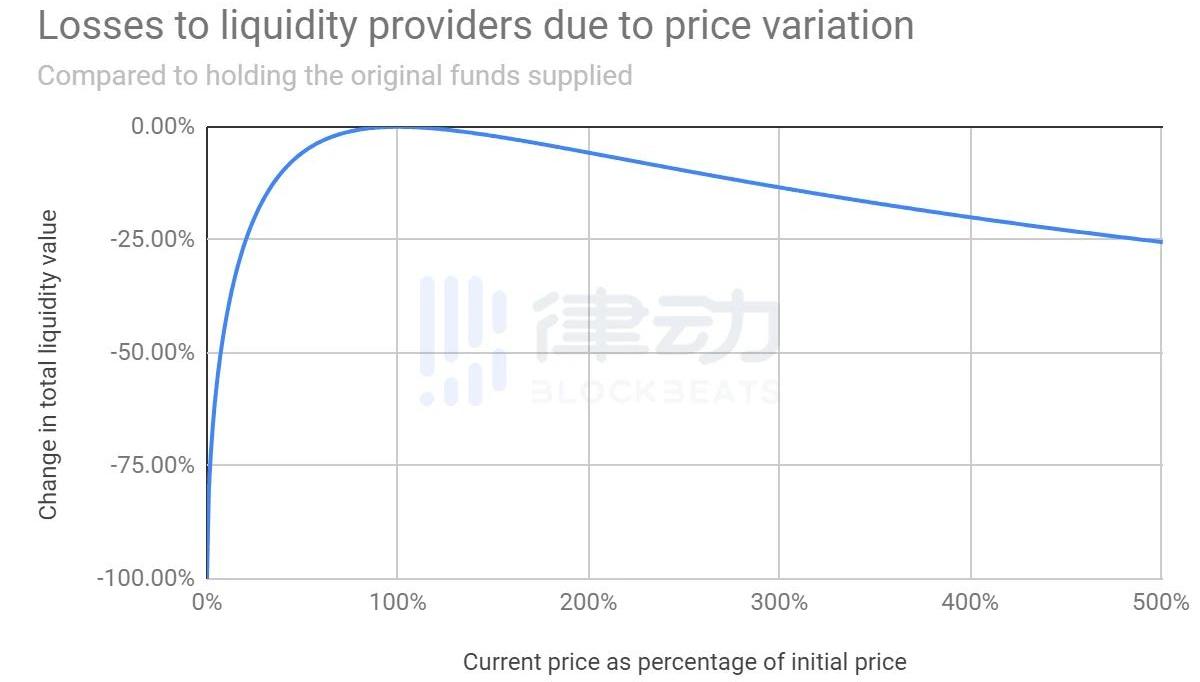

DeFianceCapital管理人Wangarian在11月11日曾假設,即使有50%的鎖倉中的ETH因為流動性挖礦結束而選擇解鎖,那么也會有價值5億美元的ETH(大概120萬枚)流出。這些ETH的持有者大概有三種操作方向:1.繼續參加其他平臺提供的流動性挖礦,比如轉到Sushi或者參加ETH2.0質押;2.做個Holder,佛系持幣不動。3.立刻出售,換成其他代幣。Wangarian本人更傾向于第三個結果,即大多數用戶會選擇拋售ETH。11月16日,推特名為NickC.的用戶在Wangarian的猜測基礎上,列出了9中他認為持幣用戶可進行的操作以及風險。1.以太坊2.0如果ETH信標鏈上的質押數量達到最低要求,那么驗證節點們將得到22%的年利率如果你不能正確運行驗證節點,會導致嚴重的后果極端的機會成本;一旦質押不可撤回你的ETH。2.AlphaHomora資金池AlphaHomora允許ETH持有者輕松利用杠桿在AMMs上使用流動性挖礦池(SushiSwap,Uniswap,Index,Mstable等)和作為流動性提供者。由于有無常損失,流動性挖礦收益相當高(15-100%+)。風險:無常的損失。如果你使用杠桿,風險會被放大。3.AlphaHomoraETH資金庫為了允許用戶獲得池的杠桿,AH需要從中抽取ETH;流動性提供者可以獲得3-20%的穩定回報。風險:債務人被錯誤清算;由于利用率高,無法提取資金。4.RariRari提供了一個ETH收益率池,利用貨幣市場獲得ETH收益率。Rari還對12月中旬之前的所有存款用戶提供RGT代幣作為獎勵。風險:智能合約漏洞。

警惕釣魚網站uniswap.gg空投詐騙:據降維安全實驗室報道,近日有用戶反饋有不法分子創建uniswap釣魚網站(uniswap.gg),聲稱1個ETH可以兌換2000個“UNIG”,從而引導用戶將以太坊轉入詐騙者的合約地址中,并返還給用戶虛假“UNIG”從而騙取用戶資產。據統計,“UNIG空投”騙局數小時內已有43位受害者,累計金額已達四十五枚以太坊,截至報道時騙局仍在持續運轉。[2020/9/26]

5.YearnVaults(很快推出)未來幾周內,Yearn的開發者們將推出ETHyVault的第二版。第一次迭代在結束前提供了50%的APY。風險:智能合約漏洞6.ETH作為抵押用ETH鑄造或借用穩定幣,然后將穩定幣部署到yVault,PickleJars等中。簡單,但涉及清算風險。風險:如果ETH下跌,清算風險;市場風險;智能合約漏洞7.自動化做市商諸如Uniswap和SushiSwap等AMM上,有許多交易對僅僅通過提供流動性就能提供高收益率(30%以上)。交易員在進行AMM交易時,向流動性提供者支付少量費用。風險:無常的損失;一對組合越不穩定,你將承受的風險就越大。

美國國稅局或對UNI空投用戶收取總計1.08億美元稅金:在美國,Uniswap的UNI代幣申領人必須就獲取免費空投代幣收入繳納所得稅,美國Uniswap用戶可能平均需要從空投收益中向美國國稅局支付200-300美元所得稅,具體取決于用戶所獲取的代幣數量。在分發的10億枚UNI代幣中,15%將會提供給流動性提供者、用戶、以及SOCKS贖回者/持有者。如果以3美元的代幣價格計算,Uniswap本次空投可能為用戶帶來4.5億美元「免費資金」,如果每個接受者都居住在美國,那么如果按照24%的平均所得稅稅率計算,美國國稅局最高可能會收取總計1.08億美元的稅金。不過美國所得稅的百分比是根據個人總收入計算得出的,適用的稅率從10%到37%不等,這意味著從Uniswap索取的UNI代幣對應的法定貨幣金額將決定會被收取多少稅金。另外,根據美國稅法,年收入在5萬美元左右的個人需要按照22%所得稅比例征收稅金,如果按照這種情況計算的話,拿到UNI代幣的用戶至少需要準備好200-300美元向美國國稅局支付稅金,具體取決于UNI申請時的價格。(cryptobriefing)[2020/9/19]

8.HegicunderwriterHegic是一個選項協議。保險承銷池匯集資金,共同做空波動。如果期權到期時毫無價值,有限合伙人將獲利。Hegic的流動性提供者也將在未來會獲得250%的Hegic。風險:波動性會導致LP損失;智能合約漏洞風險9.持有ETH持有從Uniswap流動性中獲得的ETH并沒有錯。以太坊價格或還有上升空間。當然,以上這些僅僅是他個人的推測作為參考和探討,解鎖之后持幣用戶到底會如何選擇還是需要看市場情緒而定。律動BlockBeats提醒用戶,加密市場變動頻繁,切勿盲目操作以防資產損失。

11月26日注定又是不平凡的一天,高歌猛進多日之后,加密貨幣市場今日突遭大幅回撤,各大交易所的報價頁面內猩紅一片,BTC、ETH、XRP等主流幣種均出現了兩位數以上的百分比跌幅.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:RobertStevens,翻譯:李翰博,Odaily星球日報經授權轉載。摘要OutlierVentures統計了數據.

1900/1/1 0:00:00By:Kong@慢霧安全團隊據慢霧區情報,2020年11月17日,以太坊DeFi項目OUSD遭受閃電貸攻擊。慢霧安全團隊于第一時間跟進并進行相關分析。以下是慢霧安全團隊針對本次攻擊的簡要分析.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:ANDREWTHURMAN,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。11月23日消息,此前宣布推遲的由建行擔任發行顧問的30億美元ERC20債券發行已經宣布取消.

1900/1/1 0:00:0011月17日14:00,POWPOWER系列活動之《Fielcoin分叉進行曲》準時起奏,AMA由Kaysen主持并邀請到了FilecashCommunityCoordinatorMarco、算.

1900/1/1 0:00:00