BTC/HKD-0.59%

BTC/HKD-0.59% ETH/HKD-2.25%

ETH/HKD-2.25% LTC/HKD-2.62%

LTC/HKD-2.62% ADA/HKD-1.12%

ADA/HKD-1.12% SOL/HKD-2.14%

SOL/HKD-2.14% XRP/HKD-2.95%

XRP/HKD-2.95%編者按:本文來自加密谷Live,作者:BenLilly,翻譯:李翰博,Odaily星球日報經授權轉載。

加密貨幣的牛市就好像日本的八十年代。在那段時間里,日本的增長是如此巨大,其土地價值的估值是全美國的四倍。從1970年到1990年,以日經指數衡量的日本市場上漲了1520%。而東京的皇宮的價格比整個加州還高。整整十年都處于全面的資產狂熱之中。這是加密投資者熱切期待的市場類型。而那些定位在這種類型市場的人一定會享受到即將到來的增長。想知道是什么推動了日本的這種增長,以及它將如何在加密技術上留下印記,請繼續往下看。窗口指導

第一共和銀行美股盤前漲超20%,瑞士信貸跌4%:金色財經報道,第一共和銀行 (FRC.N) 美股盤前漲超 20%。瑞士信貸 (CS.N) 美股盤前跌 4%,其在 2022 年和 2021 財年的報告程序中發現了“重大缺陷”,并正在采取補救措施。[2023/3/14 13:03:21]

歸根結底是一個四個字母的單詞。D-E-B-T就是這樣,這就是秘密。日本市場的增長是通過前所未有的信貸擴張來推動的。它變得如此可觀,以至于新的借款人沒有地方花錢了,這導致了投機性資產購買。這就是日本最大的資產泡沫的催化劑。在這里,信貸擴張只是新的貨幣或債務一種花哨的說法。而且它們在大多數情況下是可以互換的。新的貨幣從字面上看是由銀行利用抵押品發放貸款創造出來的。從1970年到1990年,這種貨幣創造使M2日元的貨幣供應量膨脹了939%。日本銀行是木偶大師。而他們的控制方法是窗口指導。窗口指導是一種機制,中央銀行通過下達配額來指導貸款銀行。這保證了銀行發放一定數量的貸款,進而推動經濟增長。日本銀行使用的另一種方法是低利率。這給了借款人更多的鼓勵,讓他們承擔更多的債務。這種鼓勵借貸和低利率的環境一直持續到十年之交,也就是信貸創造停止的時候。大約在這個時候,日本銀行提高了利率,導致了一連串的破產和市場拋售。日本央行發出信號,狂歡結束了。隨之而來的低迷導致了現在被稱為日本失去的十年。如果允許窗口指導和低利率的組合繼續下去,不知道會發生什么。但顯而易見的是,強行發債迫使資金進入風險較大的資產。這也是為什么土地價值失控的原因。所以我為什么要提到窗口指導、利率和債務......以及因此而出現的資產泡沫?因為加密貨幣剛剛嘗到了債務對市場影響的甜頭。加密貨幣的上漲動力

巴克萊:美國信貸市場的痛苦將不亞于1970年代通脹期:8月17日消息,如果歷史重演,美國經濟放緩之際物價的上漲將威脅到本已陷入困境的美國信貸市場。Dominique Toublan等巴克萊策略師表示,當前的通脹和經濟增長環境最像1973-75年,1978-80年信貸市場表現糟糕的時期。“當時信貸市場表現很差,預計這次也不會有什么不同,如果當前的滯脹形勢發展為通縮,市場的痛苦會更大。 ”在通脹上升、經濟增長疲弱的70年代,高評級的信貸資產月度超額回報平均為-14個基點。當時每月的回報率58%的時間是負數,時間比長期平均水平多出約15%。在經濟滯脹時期,保險,通訊和消費這幾個周期性行業表現不佳。[2022/8/17 12:29:43]

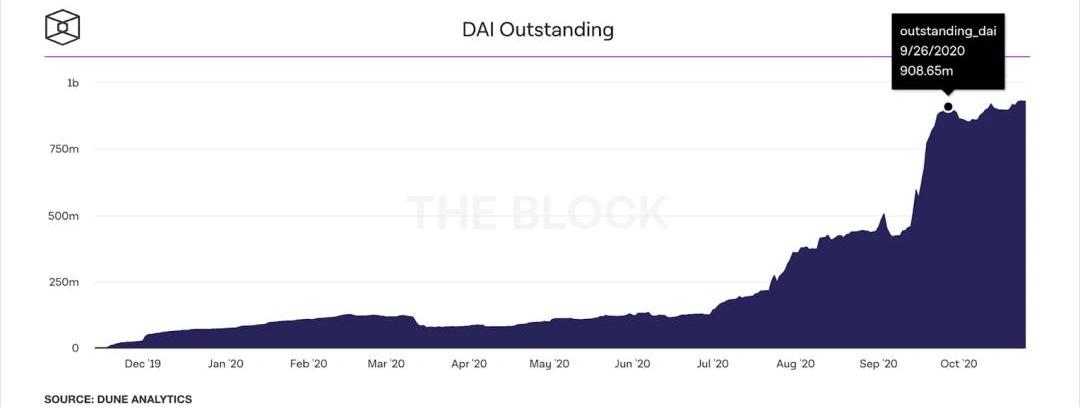

在中文中"DAI"的意思是借出或提供貸款的資本。對于加密技術來說,DAI是一種債務支持的穩定幣,也是DeFi近期發展的“火箭燃料”。當借款人將他們在Maker協議上的加密抵押品鎖定在一個名為CDP的金庫中時,DAI的產生就發生了。一旦鎖定,該協議就會對DAI進行鑄幣。這是一種在區塊鏈上創造Token的行為。而正是這個看似簡單的過程,在6月一夜之間引發了DeFi運動。DAI雖然存在,但似乎從未真正起飛。從2019年到2020年中,流通中的DAI起起伏伏,沒有增長到比6月28日的1.2388億的流動市值高多少。這一天,加密市場的規模為2610億美元。6月29日,Compound永遠改變了加密世界。這標志著加密技術直接撕開了“日本窗口指導”時代的一頁。Compound激勵其用戶在其平臺上存入DAI作為貸款的抵押品。作為交換,Compound用其新鑄造的COMPToken獎勵借款人。然后,借款人會轉身賣掉Token,換取債務的70-100%。這就是把免費的錢塞進借款人的錢包里。鼓勵了更多的借款。要想參與這個暴利的收益,用戶必須在Maker上鑄造DAI。當時,ETH有一個非常有吸引力的借款利率,接近0%。意味著去中心化加密貨幣的準央行在鼓勵用戶承擔越來越多的債務。而他們也確實承擔了更多的債務。下圖顯示,流通中的DAI在短短三個月內增加了633%。

江西銀行李俊華:區塊鏈應用農業供應鏈金融可降低信貸交易成本等:10月25日,在2021上海區塊鏈國際周“區塊鏈賦能鄉村振興”主題論壇上,江西銀行公司銀行部副總經理李俊華表示,區塊鏈技術應用在農業供應鏈金融上,業務創新模式包括應收賬款線上高效確權,實現上下游供應商線上融資等。優勢包括:一是業務形成抵押替代機制;二是降低信貸交易成本;三是降低交易風險。[2021/10/26 20:57:13]

來源:TheBlock債務推高市場的事實已經不再是秘密。在這三個月的時間里,加密貨幣總市值擴大了近50%,超過3820億美元。DAI所在的網絡Ethereum上漲了115%。這是窗口指導和利率對市場的影響--發生在市場從3月的黑色星期四反彈之后。請記住,在6月份,大多數專家都稱加密貨幣超買。根據skew.com的數據,6月底BTC永續合約的資金利率大部分是負數,這讓我們看到市場情緒也是看空的。這種大的變動讓大多數人感到意外。唯一不吃驚的群體是在這個市場有計劃的群體。來自PolychainCapital的OlafCarlson-Wee在這里所做的一切都值得稱贊。他在創建COMP作為一種引導或吸引流動性的方式上有很大的影響力。Olaf和Polychain對Maker也是功不可沒。所以,我們現在見證的是協議之間的交互如何大于其部分的總和。這種強大的協議相互作用、債務創造和低利率的組合,為市場起到了火箭燃料的作用。而我們有理由相信,這僅僅是個開始。正如喬治-索羅斯所說,"當我看到泡沫形成時,我就會沖進去買入,火上澆油"。當我們看到更多的債務創造發生在區塊鏈上時,市場將會走高。只是高到什么程度呢?在我們發布的時候,DAI的供應量還差5600萬就能達到10億。加密貨幣的總市值剛剛超過4000億美元。DAI只是杯水車薪。根據標普市場情報公司的數據,2018年美國機構杠桿貸款未償還金額超過一萬億美元。美國抵押貸款行業的未償還價值為11萬億美元。而美國國債為27萬億美元。而DAI還沒有達到10億。未來幾年,加密貨幣將在這些各種形式的債務中獲得更大的份額。在考慮了其中的一些總數之后,日經指數在20年內的1520%的增長似乎是一個起點,而不是加密市場的目的地。

經濟參考報:強化區塊鏈等發展,通過線上化服務為小微企業提供信貸支持:經濟參考報刊文“多維度破解小微企業信貸難題”。文章表示,在金融科技快速發展的背景下,需要更多利用金融科技提高小微企業融資可得性,強化人工智能、區塊鏈、大數據、云計算等核心技術發展,加強網絡、數據中心等基礎設施建設,運用“監管沙盒”機制完善優化金融科技監管,鼓勵金融機構加快數字化轉型,更多通過線上化服務為小微企業提供信貸支持。[2020/6/11]

通過為用戶提供開放的、無審查的金融服務,DeFi協議管理的資產)飆升。 DeFiPulseUniswap是一個通過自動做市商工作的去中心化交易所,是所有DeFi協議中通過TVL最成功的.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。你是否注意到以太坊生態系統中缺少一個重要的齒輪?它就是通信。盡管區塊鏈技術迅猛發展,但在通信方面,行業仍然像早期互聯網一樣.

1900/1/1 0:00:00隨著國內數字人民幣測試的正式展開,越來越多的人開始關注央行數字貨幣給社會經濟帶來的變化。其中,央行數字貨幣在跨境支付、國際清結算方面的影響最引人關注.

1900/1/1 0:00:00我昨天問朋友:今年美國大選,川普能否連任?他說:我猜一塊錢的,川普會輸。這可以算是預測市場的基本玩法了.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:隔夜的粥,星球日報經授權發布。隨著比特幣價格強勢突破16000美元之后,圈外群體逐漸將目光瞄向了BTC,例如某鄰居就向筆者咨詢問,有沒有簡單又可靠的方式可以購買.

1900/1/1 0:00:00自從Chainlink在2017年上線以來,一直是區塊鏈連通鏈下世界的關鍵橋梁,為其傳輸可靠的優質數據.

1900/1/1 0:00:00