BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD-0.28%

ETH/HKD-0.28% LTC/HKD-0.59%

LTC/HKD-0.59% ADA/HKD-0.25%

ADA/HKD-0.25% SOL/HKD-0.5%

SOL/HKD-0.5% XRP/HKD-0.28%

XRP/HKD-0.28%編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。「資本,是能夠調動一個社會系統中經濟資源的能力,其價值體現在能夠帶給資本持有者多少的利益。」,這是「胖協議」理論提出者JoelMonegro在2019年初提出的觀點,再次定義了資本。在一個經濟體中,生產資本和人力資本決定著其經濟成分以及收入的分配,金融資本決定著購買力的分布,各公司的權益資本決定著該公司的資源該如何分配。那些無形資本有著同樣的屬性,例如資本掌控著市場規則,而社會資本決定了人們在所處位置所擁有能夠調配的資源。協議的治理權同樣屬于資本,治理權的擁有者可直接或間接地利用協議中的資源將自身利益最大化。而協議中資源的價值也就決定了協議治理權的價值。如果將協議治理權進行細分,本質上可分為治理權限和治理資本。治理權限代表了修改協議規則的權利,而治理資本擁有者會根據規則調配協議內的資源。治理權限擁有者希望通過協議價值最大化將手中權限的價值放大,治理資本擁有者會選擇將自身價值提供給將自身利益最大化的協議。治理資本擁有者不一定擁有治理權限,然而為了將協議價值最大化,治理權限擁有者會權衡治理資本擁有者的權益去修改協議的規則。比特幣協議中各群體所提供的價值

觀點:區塊鏈技術為藝術家提供了一種與觀眾聯系的強大方式:金色財經報道,電影導演、Film Squad和MetaCannes Film3電影節的聯合創始人Jordan Bayne表示,區塊鏈技術為藝術家提供了一種與觀眾聯系的強大方式。[2023/5/30 9:49:56]

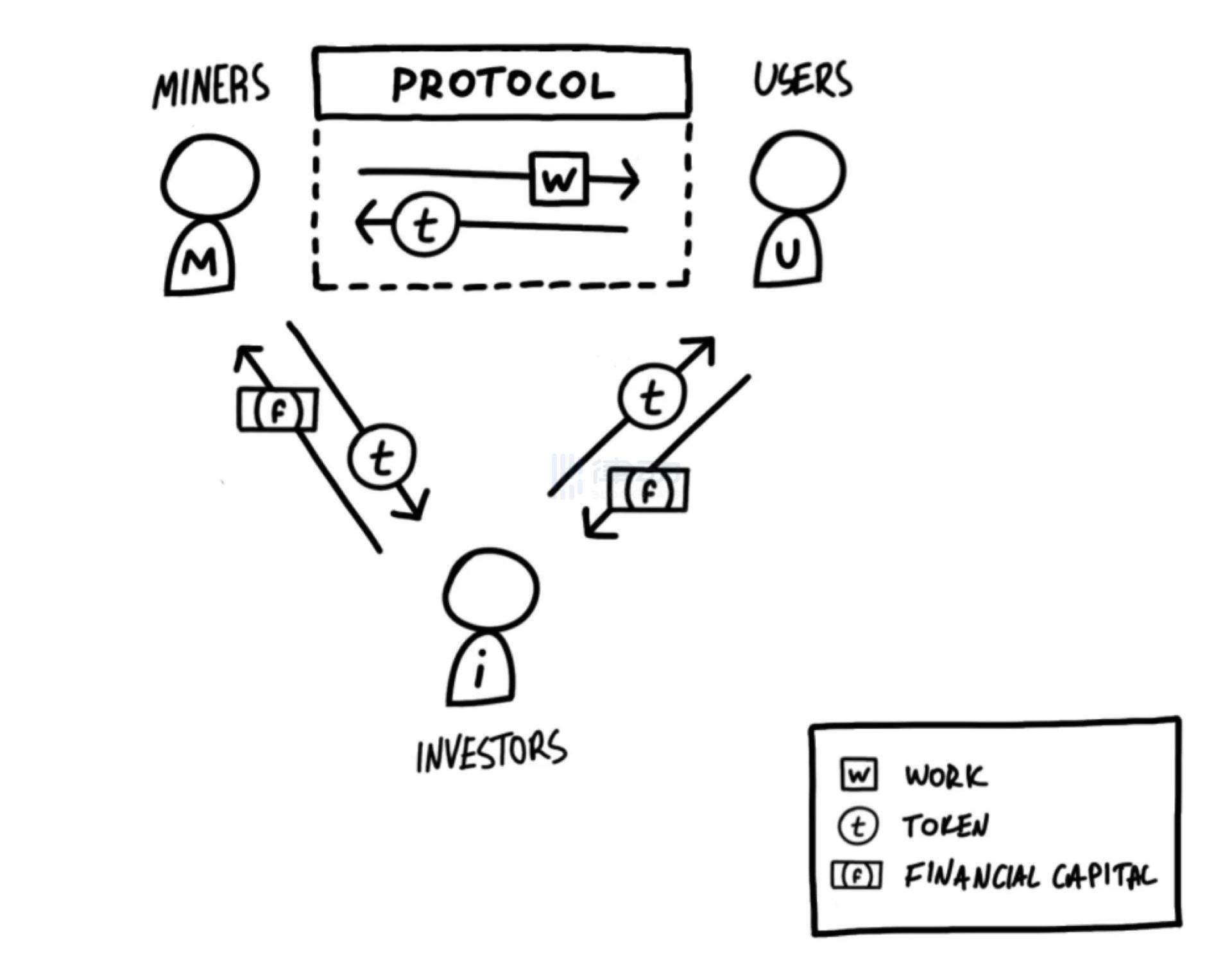

如果想看清一個加密網絡的價值,我們需要知道一個加密網絡中所包含的角色并了解其在網絡中發揮的作用、所提供的價值及他們間的價值流轉。借用Placeholder提出的加密網絡三邊市場關系,我們可以看到傳統的加密網絡是由礦工、用戶以及投資人組成的。

比特幣作為第一個去中心化加密應用,協議自身沒有進行募資,其模型是最直接也最據參考性的。礦工在網絡中通過協議為網絡提供服務,用戶在網絡中使用服務,投資者為網絡的價值載體提供流動性并幫助網絡資本化。礦工與用戶之間通過比特幣協議進行交互,比特幣作為協議的價值載體以區塊獎勵的形式被分發給為網絡安全作出貢獻的礦工們。投資者從礦工手中購買比特幣,為礦工提供持續的現金流去維持日常運維開銷。用戶為了使用比特幣作為價值存儲工具以及價值交換媒介從投資者手中購買比特幣。礦工為用戶提供安全的記賬服務,用戶支付相應的手續費。礦工為協議的冷啟動提供了供給端必要的支持,保證前期在沒有大量用戶需求端轉賬的情況下能夠正常運行,而維持礦工挖礦成本的則是區塊獎勵中的比特幣。由于前期比特幣網絡并非十分安全且比特幣自身流動性較差,比特幣的價值也沒有被完全發現,所以礦工之間并沒有很強烈的競爭。投資者分為兩類,短線投資者和長期持有者。短線投資者為比特幣提供個長久的流動性,并成為了礦工與用戶間的樞紐。短期投資者從流動性層面增添了比特幣自身的價值,這也讓更多用戶能夠直接與比特幣協議進行交互。長期持有者通過購買并持續持有比特幣對比特幣的價格進行支撐。幣價的平穩保證了礦工手中比特幣的購買力,從而推動挖礦市場的發展。比特幣價格的增長使得挖礦有利可圖,礦工間為了爭奪出塊的權利會不斷提高算力,最終提升了網絡安全性。用戶從需求端支撐著比特幣協議。用戶在進行每次轉賬時都需要支付一定的交易手續費,在區塊獎勵逐漸減少的未來,用戶轉賬行為也將成為這個網絡經濟體中唯一的推動力。隨著比特幣網絡越來越安全,比特幣的價值存儲屬性凸顯價值。長期持有者也成為了用戶。長期投資者以承擔資產持有風險為代價換取幣價的平穩和大眾達成共識的時間。隨著人們對于網絡安全性及比特幣價值存儲屬性慢慢達成共識,網絡中的用戶會逐漸增多,人們對于比特幣的需求也將隨之增長。在為網絡創造了價值的同時也達到了長期投資者的最初目的。由此我們看出,比特幣協議的價值是由礦工、用戶、投資者三方共同相互維持的。比特幣協議中各群體的治理資本

觀點:BTC突破16500美元會打開通往17000美元的增長之門:Newsbtc發推稱,如果BTC清除了16200美元附近的上行障礙,下一個主要阻力位將是16450美元和16500美元附近。突破16500美元可能會打開通往17000美元水平的更大的增長之門。[2020/11/15 20:53:45]

由于任何人都可以對比特幣進行分叉,所以任何人都擁有比特幣網絡的治理權限。從治理資本角度來看,由于礦工在協議的前中后期都為協議提供了巨大的價值,不管是前期的協議冷啟動、代幣分發,還是后期網絡的安全性,所以礦工在比特幣協議中有著絕對的治理資本。當任何人想分叉比特幣時,首先要考慮的就是礦工群體的利益。若一個分叉鏈沒有礦工對其進行各方面的支持,這個網絡將無法承載任何價值。投資者從價值載體的層面為協議間接地提供了價值。比特幣作為協議的價值載體,其資產屬性使其對流動性的需求極高。若一個資產失去了流動性,那么其價值將大打折扣,短線投資者為比特幣提供了流動性支持。長期投資者以持有代幣的形式從側面幫助網絡的成長及資本化。投資者群體在協議的價值增長中扮演著催化劑的作用,所以他們也擁有一定的治理資本,分叉者會將投資者需求納入到考慮范圍內。例如利用社區基金打通中心化交易所上幣通道。冷啟動成功的網絡的區塊獎勵將可以覆蓋大部分挖礦成本,所以在前期用戶所貢獻的價值無法被完全體現。然而在后期沒有區塊獎勵的情況下,交易手續費將成為礦工唯一的收入來源。用戶的轉賬行為也將成為這個網絡經濟體中唯一的推動力。所以在網絡后期用戶將擁有越來越強的治理資本。DeFi協議中各群體所提供的價值

觀點:Silvergate需要提高SEN的效用來增強競爭力:雖然不經常受到關注,Silvergate Bank是加密貨幣生態系統的組成部分。就目前的情況來看,銀行仍扮演著交易所和投資者的法幣進出通道的關鍵角色。

Silvergate Bank是服務于加密貨幣行業的領先銀行,擁有880多家數字資產客戶,存款余額達15億美元。由于風險水平的提高和更高的合規要求,只有Silvergate等少數美國銀行向加密貨幣客戶提供銀行服務。Silvergate憑借其深厚的行業關系以及其獨特產品迎合數字資產行業,如其即時支付網絡SEN。客戶總數繼續增加,但其存款在過去兩年中沒有增長。盡管SEN具備效用,管理層指出,他們經歷過存款外流到提供存款收益率的競爭對手那里,而Silvergate的存款基礎幾乎完全是無息的。

隨著該領域的成熟,可能會有更多銀行被迫為加密市場服務,就像摩根大通最近宣布接受Coinbase和Gemini作為其首批數字資產客戶一樣。這可能是Silvergate擔心的一個主要原因,因為它與擁有更多資本的大型金融機構競爭。若出現這種情況,Silvergate通過提高SEN效用來深化其護城河將變得至關重要。(CoinDesk )[2020/9/29]

我們再來看一下部署在公鏈上以智能合約形式實現的DeFi協議的價值流轉及構成。DeFi協議中的礦工以提供流動性的形式為協議帶來了持續的可用性支持。DeFi協議的流動性又好似比特幣協議的安全性,是協議的支柱,也決定了協議所能承載的價值。若比特幣協議是不安全的,那么將沒有人愿意使用比特幣作為價值交換的媒介,更沒有人愿意使用比特幣作為價值存儲的工具。若DeFi協議流動性池中沒有足夠的資產,協議將無法正常運作或給用戶帶來極差的使用體驗。在DeFi協議的前中后期,礦工都為協議提供了最基礎的價值。通常,DeFi協議的短期投資者會在項目初期頭礦期購買從一池挖出的治理代幣,由于使用項目治理代幣挖礦的二池挖礦獎勵遠超一池,短期投資者期望價格能夠因市場熱度及二池挖礦需求而迅速上漲,從而為幣價提供了支撐。從中后期價值層面來看,短線投資者為那些對于項目有治理需求的用戶提供了治理代幣的流動性。當項目治理提案影響到用戶或礦工利益時,利益相關者可從短期投資者手中購買治理代幣進行投票。DeFi協議治理代幣的長期投資者通常是那些對于項目長期看好的用戶及投資者,或者是那些持有許多代幣的礦工。由于治理代幣最關鍵的是其投票屬性,而非資產的稀缺性,所以一般來說治理代幣會進行增發,從而不斷刺激流動性供給端,并試圖保持治理權限的去中心化。對于那些已經持有許多代幣的礦工們來說,持續的挖礦可以保持他們所持代幣在總代幣量中的相對占比以便維持他們對于協議參數修改的話語權。所以長期投資者以持幣、穩定幣價、持續為協議提供流動性的維度幫助協議的后續發展。從用戶角度來看,與比特幣相似,在激勵措施越來越少的后期,用戶的手續費是維持礦工繼續提供流動性的主要原因。所以在后期用戶的價值將愈發凸顯。DeFi協議的安全性對于協議的價值也有著極大的影響。協議的安全受到多方面的影響。首先,底層公鏈記錄著這條鏈上的每一筆交易以及狀態變化。這意味著DeFi協議中發生的一切也由底層公鏈負責記錄,所以其安全性很大程度上取決于底層公鏈的安全性。部署在一條安全的智能合約公鏈上的應用將具有更大的價值潛力。其次,應用的安全性還取決于合約的開發者,若攻擊者發現合約邏輯漏洞,或開發者自留后門,那么合約中的資產將存在著極高的風險。所以智能合約的審計將為應用增添價值。當然,DeFi應用所調用及組合的其他中間件協議的安全性也直接關系到DeFi協議中的資產安全。DeFi協議中各群體的治理資本

觀點:區塊鏈能讓支付服務更加高效 需要行業競爭以改變數字貨幣角色:加密行業專家表示,隨著在線支付公司Wirecard本月進入破產程序,主流金融服務商,如VISA、PayPal和Mastercard都在爭先恐后地填補數字支付的空白,并成為第一家提供加密支付卡的公司。區塊鏈服務提供商TAAL首席執行官Jerry Chan和虛擬貨幣平臺Coincurve總裁兼聯合創始人Rod Hsu都認為,要改變數字貨幣被用作支付或技術手段的方式,這個行業所需要的正是競爭。Jerry Chan指出,除了主流加密意識需要之外,區塊鏈還能讓支付服務更加高效。Rod Hsu表示,在Wirecard事件之后,加密部門應該學習“透明度”。他補充說,區塊鏈是一種不可改變的開放技術,可以在“任何時候”對資金流動進行全面審計。(Cointelegraph)[2020/9/6]

DeFi協議的治理代幣量化了協議的治理權限,而治理資本卻依舊無法被量化。礦工作為作為協議主要資源的供給端帶來了最大的價值。這也是為什么有許多人會以總鎖倉量來判定一個DeFi協議的價值。由于流動性挖礦不會像PoW挖礦一樣有大量的運維開銷且不需要運行節點,所以流動性挖礦的成本約等于鎖倉代幣總量的無風險收益加上合約風險溢價,礦工無需大量拋售治理代幣來維持挖礦開銷。從治理權限角度來看,理論上若礦工長期看漲該項目,礦工將成為掌握治理權限的主要團體,對于修改協議參數有絕對的主動權。從治理資本角度來看,短期內礦工也占據了絕對的主導地位,這也是為什么流動性挖礦的激勵大部分都分給了礦工。但長期來看,由于提供流動性門檻很低,無需特定生產資本的支持,所以其價值容易被取代。對于DeFi協議的投資者來說,他們為協議的治理代幣提供了流動性和價格支撐。若挖礦收益豐厚,投資者有可能成為礦工為協議提供流動性支持。雖然投資者擁有一定的治理權限和資本,但協議自身除了讓投資者變為礦工外,很難控制投資者價值的去留。用戶做為協議資源的需求端,保證著協議在沒有流動性挖礦的激勵下能保持供需關系的平衡。從治理權限的角度來看,由于單純使用協議服務的用戶無法直接得到治理代幣,所以用戶并沒有治理權限。然而從治理資本角度來看,與比特幣協議相似,用戶的使用將最終將支撐協議的價值,所以長期來看用戶掌握著可觀的治理資本。若協議想留住用戶的價值,治理權限擁有者需要時刻保證用戶的權益,不得隨意尋租。所以我們可以看到,無論是比特幣協議還是DeFi協議,治理權限不等同于治理資本,治理權限可以用治理代幣進行量化,但由各群體提供不同價值所決定的治理資本很難被量化。參考文獻:《TheCryptoeconomicCircle》《CryptonetworkGovernanceAsCapital》《BitcoinGovernanceasDecentralizedFinancialMarketInfrastructure》《Defi》

聲音 | 觀點:阿里影業利用區塊鏈平臺發片是很好的嘗試:微博大V“區塊鏈威廉”今日發文稱,阿里巴巴影業與紐約去中心化娛樂平臺Breaker簽署協議,利用其區塊鏈平臺在海外發行新片 “Striding into the Wind”,這是區塊鏈在電影行業的一次不錯的嘗試,例如電影所有權的Token化,可能會從根本上改變電影融資。就目前的情況來看,電影融資通常局限于少數高財富投資者,但通過Token化,小投資者或許也可以從電影的成功中受益。[2019/11/23]

Tags:比特幣EFIDEFDEFI比特幣最新價格一枚多少錢人民幣defibox幣有價值嗎一直跌ChargeDeFi ChargeDeFi Degen Land

前言 本文作者MikeMasnick是Floor64的創始人和CEO,同時也是Techdirt的創始人.

1900/1/1 0:00:002020年第三季度,對數字貨幣交易所來說,注定是一段極不尋常的日子。“我們太難了。”一位交易所品牌運營官感慨地說,“一方面,從DeFi的火熱到流動性挖礦的角逐,其快節奏使得交易所疲于奔命;另一方.

1900/1/1 0:00:00GalaxyDigital創始人邁克·諾沃格拉茨告訴CNBC的SquawkBox說,盡管今天比特幣的價格大約在14112美元至15315美元之間,但采用BTC的鴻溝已經越過了.

1900/1/1 0:00:00作者:單志廣何亦凡“虛擬貨幣”在很多宣傳中被定位為“貨幣”或者“金融投資產品”,但不論每個人如何認知,可以肯定的是,在金融范疇內,“虛擬貨幣”并非“貨幣”.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00近期,三大交易所OKEx、幣安、火幣均受到了大眾的質疑并引起人們廣泛關注,而最先受損的OKEx至今仍未開放提幣功能.

1900/1/1 0:00:00