BTC/HKD-0.28%

BTC/HKD-0.28% ETH/HKD+0.1%

ETH/HKD+0.1% LTC/HKD+0.53%

LTC/HKD+0.53% ADA/HKD-0.81%

ADA/HKD-0.81% SOL/HKD-0.63%

SOL/HKD-0.63% XRP/HKD-0.27%

XRP/HKD-0.27%編者按:本文來自鏈聞ChainNews,撰文:ParsecResearch,parsec.finance旗下研究部門,編譯:PerryWang,星球日報經授權發布。加密貨幣期權市場雖然發展緩慢,但終于由Deribit取得突破并提供了首批散戶友好型加密期權產品。與許多加密貨幣衍生品一樣,這些產品不能在美國銷售,并且需要資產保管。加密期權市場仍然不成熟的事實為開放金融提供了巨大的機會。期權的結構不僅復雜,而且定價和保證金要求也很復雜。美式期權的買家只是擁有在某個日期之前以行權價購買或出售標的資產的權利,而沒有義務。如果可以實物清算,甚至不需要預言機。與去中心化金融DeFi一樣,這類產品的挑戰通常歸結為流動性。DeFi的真正崛起歸功于集合流動性模式,最著名的是Uniswap、Compound和Synthetix。這些協議在很大程度上使點對點P2P模式相形見絀,,這在Dharma項目從P2P借貸模式轉換跑道到Compound界面一事中最為明顯。這些協議中都有與各自的流動性資金池相關的不同風險,但是通常這些模式允許風險尋求者對其進行設置而忘記它,不必主動監視與流動性池產品相關的風險/回報。這就使得經驗豐富的做市商擁有較少的途徑來產生差異化的alpha值,例如,在Uniswap協議中,所有人所能做的就是增加/消除流動性。通過限制復雜參與者的alpha,協議可以累積「惰性」資本。新的以太坊期權協議項目,尤其是Opyn和Hegic,已經認識到了流動性池化的需求,并且正在建立池化期權協議。Opyn

數據:今日有名義價值超22.76億美元的BTC期權和12.58億美元的ETH到期:5月26日消息,Deribit 數據顯示,今日有名義價值逾 22.76 億美元的比特幣期權到期,Put/Call 比率為 0.38,最大痛點為 2.7 萬美元。另外,名義價值超 12.58 億美元的以太坊期權也將于今日到期,Put/Call 比率為 0.49,最大痛點為 1800 美元。[2023/5/26 9:44:02]

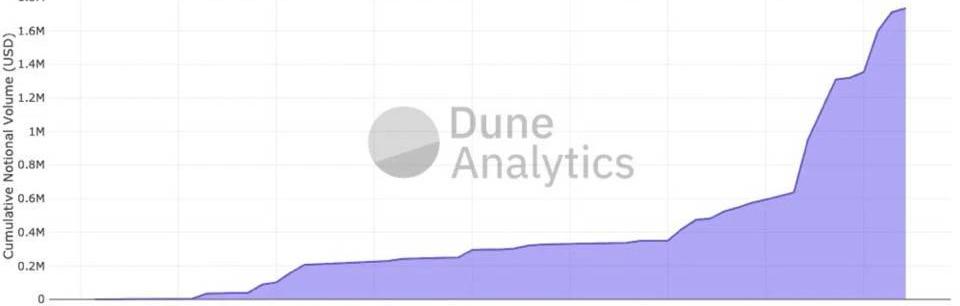

Opyn基于凸性協議構建。在短時間內,Opyn積累了可觀的交易額,尤其是ETH認沽期權產品。

Opyn的累積名義交易額($),數據由DuneAnalytics提供舉個例子,ETH/USDC行權價100美元期權;在標準期權中,立權者將鎖定100美元的抵押品,以換取溢價。如果期權買方行權,他們會匯出1ETH并收到100USDC的返還。在Opyn協議中執行情況類似,期權立權者發送100USDC來交換一個可互換的oToken。立權者為了能夠兌現這一溢價,他們需要在交易所賣出這一oToken。這里的一個重要特征是,該oToken與存入的100USDC之間沒有聯系,oToken是從抵押品池索償的憑證。因此,期權立權是與合約對等。在100%抵押的情況下,這是沒有意義的,但是流動性池架構提供了其他制度中的兩個關鍵特征。首先,可以用報價資產以外的其他貨幣提供抵押品,其清算機制類似于Compound和dYdX,在之上錨定。Opyn已經推出了一些這樣的市場。ocDAI推出使用ETH作為抵押品的市場,主要原因是ETH的收益率<<USDC的收益率。這是一個機會成本的理由,因為將USDC鎖定在市場中,投資者將承擔復合風險,實際上并沒有獲得USDC產生的相當可觀的收益。使用ETH抵押,立權者將放棄2基點的年利率,并獲得大約1%-10%的溢價。代價是非履約資產抵押品的超值抵押,目前設定為140%。假設一個安全的頭寸將為下跌20%留出空間,超值抵押比率達到175%。資本效率降低,不僅限制了賣方的流動性,而且限制了更多資產理想的溢價區間。合并抵押品的第二個好處是,提供了通往合并無擔保立權庫的途徑。我仍然堅信,在DeFi中進行貸款、承銷等唯一有效的前進方法就是分擔風險并降低這些產品繁重的資本密集度,如果說中心化金融CeFi和BitMEX教會了我們什么東西,那就是杠桿為王。通過合并期權抵押品,Opyn開辟一條可行的途徑來降低資本要求,并且不需要100%的抵押品就可以期權擔保。一個具體的例子是「信用價差」交易。

前瑞士信貸高管推出加密期權交易基金,并計劃為該基金籌集2億美元:3月11日消息,歐洲投資銀行瑞士信貸前全球估值風險主管CK Zheng推出加密期權交易基金ZXSquared Capital,并計劃為該基金籌集2億美元。該基金旨在通過在加密期權中部署交易策略來提供更高的回報率和更低的波動性。ZX Squared表示與比特幣超過80%的波動性相比,該基金可將波動性降低到 30%-40%。(The Block)[2022/3/11 13:50:26]

立權$180認沽期權,買入$160認沽期權的信用價差損益當交易者輸入信用價差時,便限制了收益和損失設定了封頂邊界。因此算出交易額后,抵押品需求可以減少到最大損失額,在上述案例情況下為20美元。在這一交易案例中,凈交易將使資本效率提高9倍。由于抵押品被合并,用戶將能夠以20美元的保證金執行這種原子信用利差,同時立權承保池增加零風險。用Opyn進行無擔保立權的另一種途徑是類似于UMA的維持保證金模式。這里的構想是對期權賣方的風險敞口進行估值,并將抵押品維持在該估值的一定倍數,從而創建一種場景,按頭寸的當前價值抵押,而不是全額敞口。對于深度虛值期權,其價值和風險敞口可能會嚴重失衡,以ETH04/24/20的100美元行權價期權為例,目前的交易價格為0.90美元,此處的全部敞口為1ETH,在維護保證金系統中90美分溢價是巨額成本,可能需要該值的2倍作為保證金,并且如果該值增加,則需要不斷補充保證金。顯然,該模式具有巨大的資本效率收益,但是卻帶來了許多非常困難的問題。首先,預言機必須對期權估價,在技術上和數學上都需要安全地進行預言。其次,預言機維護者必須參加未獲保證金支持頭寸的清算,MakerDAO協議的慘痛教訓讓大家知道了維護者不會總是露面。一旦期權被立權和抵押,實際出售代幣的過程就取決于市場。Opyn當前偏愛的獲取流動性場所是Uniswap,易于設置,而當某一資產面臨流動性挑戰時可以增加流動性。非常適合買賣雙方,但是流動性提供者LP在Uniswap涉及相當復雜的產品。UniswapLP收益概況不很容易理解。要點是,如果大方向移動超越了費用推動的方向移動幅度,會導致收益為負。對于oToken,LP必須非常小心,尤其是在虛值OTM期權的情況下。隨著行權日的臨近,時間溢價降低到0,OTM行權價通常會一文不值。隨著價格逐漸下跌至近0,LP實際上出售所有的ETH以買進即將到期的oToken。對于LP來說這是不成立的,我們不能指望這些市場上有任何實際流動性,它們出現在該幣種中的可能性接近0。這與自動做市商AMM在預測市場中運作不佳的原因相同。對于Opyn來說,問題變成了:橫跨行權/到期的一組AMM是否帶來合并的交易流動性?還是經典的訂單簿交易來實現這一點,由傳統的期權做市商中發揮作用。訂單簿路由要容易得多,但可能缺少DeFi協議已證明成功的架構。Hegic

AOFEX創新型期權24H交易量2217萬USDT:據AOFEX創新型期權交易數據:截至18:00, BTC 1M交割期權成交量423.6萬USDT,多空換手頻次15232次,看多/看空買入量比為1.21;5M交割期權成交量901.7萬USDT,多空換手頻次25798次,看多/看空買入比為1.26。

AOFEX是全球領先數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/10/24]

Hegic,是按照真正的密碼朋克傳統,由一位名叫Molly的匿名創始人創建和運營的。Hegic是鏈上期權協議中的一種新穎方法。使用Hegic,期權的立權和出售由一組參與者完成。用最簡單的術語來說,Hegic是根據請求立權期權合約。買方得到固定期限的期權報價。如果買入期權,則流動性池將鎖定相應的抵押品,直至合約期滿或行權。通過向流動性池注資,LP賺取按比例分配的期權溢價,因此接受買方交易行權獲利的風險。因此,Hegic匯聚了承銷抵押品底層資產,以及期權的購買/行權。對期權買家而言,Hegic提供了令人難以置信的用戶體驗UX,而且考慮到抵押品資金池很健康,流動性問題得到緩解。非流動性期權通常是人們最感興趣的品種,是認為特斯拉要破產了?買入100美元的看跌期權。問題在于,這些產品傳統上有較高的價差,并且缺乏愿意在另一端交易的參與者,而Hegic總是站在交易的一端。而對LP而言,你是支持在你的抵押品上立權的期權,這很可怕。期權立權是一項非常復雜的業務,任何現貨或期貨對沖都必須在Hegic之外進行。廣義上講,期權做市商的目標是以略高于真實價值的期權立權,并在底層盡可能少地持有頭寸。目前,Hegic無法限制LP的頭寸。僅使用看跌期權,Hegic使得LP結構上是在買入看漲ETH。對許多人來說這樣可以接受,但是實際上有更安全、利潤更高的方式做多ETH。買入期權Call的引進將有助于緩解這種情況,但這一問題的長期存在是不正常的。想象有100份合約,其中90份是單個OTM認沽,LP相對于90份合約所有者的頭寸完全超過了其余的合并頭寸,使得LP成為單純的投機者。Synthetix在synths的合并流動性方面面臨類似的問題。永續合約融資模型可以解決類似的問題,但是Hegic的融資模型的復雜度可能要高出一個數量級。顯而易見的問題是,期權如何定價?價格既要有競爭力,又要保護LP的利益,這是一項艱巨的任務。最初,定價模型很簡單:以行權價格的一定百分比為基準,該百分比相對當前價格線性降低,并在行權時收取少量行權費用。最終產品是一個常數定價函數,在整個表層上都有離散數值。當前的模型在其簡單性方面引人注目,但是其v2正在進行升級,以吸引信息完全曝光的老練LP。

AOFEX發放OT期權幣 期權交易用戶已增長760%:據官方消息,AOFEX交易所在4月22日至25日期間,對老用戶發放200枚OT期權幣。活動開啟當天,期權交易的用戶已增長超過760%。

位于英國倫敦的數字貨幣金融衍生品交易所AOFEX已獲美國MSB牌照及新加坡(MAS)豁免許可,24小時為80萬用戶提供優質服務和資產安全保障。[2020/4/23]

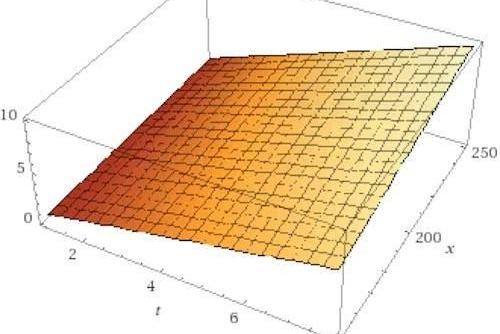

ETH=$200時,當前的Hegic價格表層(x=行權價)值得考慮的是,當Hegic對期權定價失誤時會發生什么。一旦獲得適度的流動性,套利便會從Derbit衍生品交易所流出;在多數情況下,由于定制到期和無法直接立權交易,因此不會是干凈的1:1套利交易,但是,足夠的價格差將帶來巨大的獲利機會。在多數套利交易中,規模受限于流動性較小的場所。對于Hegic,任何合約的流動性都是整個流動性池的剩余資金規模,這將導致HegicLP的ETH頭寸會像上文所述出現失真。最終目標是保護LP免受巨額虧損,使價格的「準確」至關重要,這是Hegic獲得流動性的唯一方法。此外,Hegic將推出一種代幣。這一代幣為買家和立權者提供特殊權益。持幣人可以享受Hegic合約溢價折扣。那些向立權資金池提供流動性的持幣人獲得優先釋放權,流動性釋放通常的工作方式是:如果流動性超過LP要釋放的數目,則LP可以釋放,否則,他們將排隊并等待流動性釋放。LP通過持有HEGIC,即使資金池中的自由流動性不足,也可以與發展基金互換。最后一點,HEGIC也是一個去中心化組織DAO,持有代幣可享受為協議升級投票的權益。盡管在有些人眼中,該代幣在某種程度上看起來像是多余的補充,但現實情況是,協議升級將始終需要運作和資金,投資流來自希望分享協議上漲收益的期權買家/賣方和社區成員。總結

LedgerX宣布比特幣期權交易升級:比特幣衍生品平臺LedgerX推出了一種新的簡化界面,讓比特幣投資者可以從自己持有的資產中獲得利息。根據LedgerX總裁兼首席風險官Juthica Chou的說法,這項新服務于周二宣布,其運營方式與現有的比特幣看漲期權類似。[2018/5/15]

期權市場目前在各個加密貨幣交易所中還相當不成熟,這給DeFi帶來了巨大的機會,可以贏得一定的流動性,并可能成為Deribit的競爭對手。也許有一天,Opyn或Hegic期權會成為Reddit的WallStreetBets板塊中熱議的寵兒。感謝ZubinKoticha(Opyn)和Molly(Hegic)跟我進行有關你們協議的討論。

編者按:本文來自巴比特資訊,作者:JeffDorman,編譯:隔夜的粥,星球日報經授權發布。寫在前面:盡管去中心化金融的發展前景被寄予厚望,但近期Defi代幣的價格卻一跌再跌,難免讓人有些失望,

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 行情總是來得猝不及防。本輪上漲,從以太坊開始啟動.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:Momentum6,翻譯:李翰博,Odaily星球日報經授權轉載。如今,考慮受到今年年初全球性的COVID-19限制,人們將大量的空閑時間都花在了網上.

1900/1/1 0:00:002020年的區塊鏈周如約而至,每天都上演著精彩的活動。親歷了這幾天“跑會”,小編和同事們大呼“吃不消”.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 11月4日晚,以太坊官方博客發布文章稱,Eth2.0規范v1.0正式發布.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:LieslEichholz,翻譯:Olivia,Odaily星球日報經授權轉載.

1900/1/1 0:00:00