BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD+0.28%

ETH/HKD+0.28% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD+0.27%

ADA/HKD+0.27% SOL/HKD+0.02%

SOL/HKD+0.02% XRP/HKD+0.24%

XRP/HKD+0.24%這段時間,區塊鏈投資市場的萎靡和DeFi的一蹶不振,漸漸把很多投資者的信心都消磨得所剩無幾。這幾天,圈內越來越多的投資者喊出了“DeFi歸零”的聲音。這種心情是完全可以理解的,因為在本次DeFi大潮中興起的一大批項目,尤其是后期冒頭的一大批項目,幾乎就是仿盤,沒有任何原創性,所以這類毫無價值的項目,最終批量走向歸零是不可避免的。但,這是不是就說明DeFi是徒勞一場呢?我們看看下面的數據:

CESS Senior Ambassador Andy:DeFi、游戲和內容創作者平臺是帶來Web3用戶的主要方向:金色財經現場報道,在8月8日由金色財經主辦的金色沙龍活動中,CESS Senior Ambassador Andy在《下一個十億級Web3用戶來自哪里》圓桌會議中表示,能帶來用戶的主要有三個方向。

首先是DeFi。DeFi有兩方面,一個是支付,一個是DEX,這都是硬需求。昨天Paypal發的穩定幣,特別是跨境支付、跨國支付,會很方便。以后用DEX做交易,這是趨勢。

第二個看好的賽道是之前很多嘉賓提到過的游戲,因為游戲可以跟金融結合得比較好。而且游戲在全世界范圍內,也有很多用戶。

第三個是內容創作者平臺。我們反觀一下Web2.0能留住客戶的APP,有微信,都是靠內容留住客戶的。所以把用戶吸引到Web3.0,要靠內容。[2023/8/8 21:32:38]

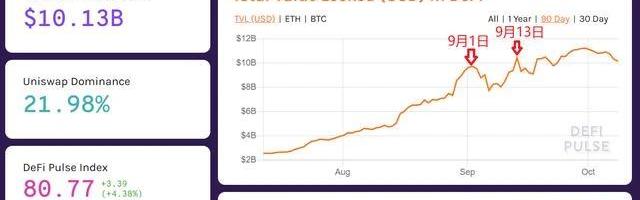

這是截至寫稿時為止,DeFi的鎖倉價值走勢圖。右邊“TotalValueLocked(USD)inDeFi”就是整個鎖在DeFi類項目中的總資產。在圖中,我標出了兩個日期:9月1日至9月13日,我之所以標注這兩個日期,是因為本輪DeFi大潮中,絕大多數明星項目的價格,都是在這了兩個日期之間走出的至高點,并在9月13日之后,其代幣價格開始走下坡路,一路下滑至今。從這個走勢圖來看,整體而言,從9月13日至今,盡管這段時間DeFi市場萎靡,但DeFi中的鎖倉價值并沒有出現大幅的下跌,和項目代幣價格動不動50%以上的跌幅相比,DeFi中的鎖倉價值只是微微下跌,上下盤整,這足以說明DeFi整體的價值!如果DeFi整體是有價值的,那毫無疑問,DeFi中的頂級項目就必然是有價值的!那哪些項目是DeFi中的頂級項目呢?這個數據已經給出一個答案了:最左邊顯示“UniswapDominance”的一欄,表示的就是Uniswap中鎖倉的價值占比。顯然Uniswap算是頂級項目中的一個。除此以外還有沒有呢?我們接著看下面:

報告:去年DeFi市值增長12倍 此輪比特幣牛市運行軌跡與2017年相似:CoinGecko剛剛發布2020年加密貨幣年度報告。CoinGecko在對市場的分析中強調,隨著DeFi的主導地位從夏季的0.9%迅速上升到4.6%,DeFi出現了爆炸性增長。在同一時期,DeFi市值增長了12倍,達到196億美元。此外,DeFi市值在年底創下了204億美元的歷史新高。基于該行業已成功占領的份額,DeFi有潛力在未來幾年繼續增長。此外,報告還還提及以下幾個方面:1.前30大加密貨幣市值達到7320億美元的歷史新高;2.2020-2021年比特幣的牛市似乎與2016-2017年的軌跡相似;隨著比特幣達到了歷史新高,比特幣永續合約交易量達到3.5萬億美元。[2021/1/18 16:23:54]

以太坊聯合創始人:以太坊2.0將成為以太坊1.0上“最大和最復雜DeFi應用”:以太坊聯合創始人兼軟件公司ConsenSys創始人約瑟夫·魯賓(JosephLubin)在最近接受YouTube頻道BaselineProtocol采訪時表示,以太坊1.0將會永遠存在,原因是以太坊2.0只是從以太坊1.0自然過渡,以太坊1.0永遠不會消失,以太坊1.0正在演變為以太坊1.5,它將是無狀態的,并且容易被以太坊2.0吸收。以太坊2.0正在到來,現在正處于最終測試網的中間階段,不同團隊構建了許多以太坊2.0客戶端,因此需要在測試網上進行流暢操作測試。約瑟夫·魯賓還表示,以太坊2.0將成為以太坊1.0上的“最大和最復雜DeFi應用”。(Cointelegraph)[2020/9/12]

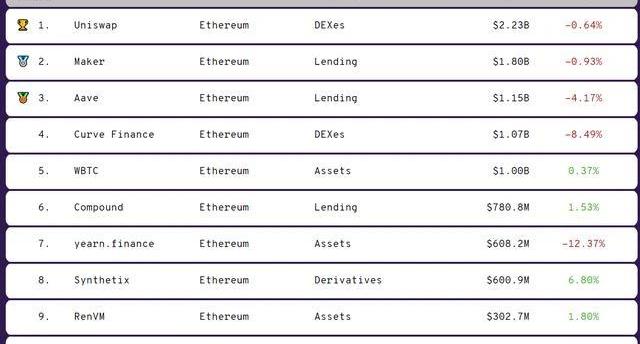

這個圖表中顯示了截至寫稿時為止,鎖倉價值排名前十的代幣,它們分別是:Uniswap、MakerDAO、Aave、Curve、WBTC、Compound、YFI、SNX、RenVM、BAL。這十個項目中除了WBTC是資產,不是項目之外,其它9個全部都是項目,并且都發行了自己的代幣。因此,其它9個項目在我看來都是非常有價值的。當然,我自己認為有價值的項目比這個列表還要多,我曾經在前面的文章中也反復提及過,這里就不再重復了。這個列表中羅列的9個項目,各自的功用和所在的細分領域各有不同,那么有沒有可能某些細分領域,到后來被證明是偽需求會走向沒落呢?當然有這種可能。所以,如果大家看這個列表仍然不放心,那我們可以更加簡化一下自己的投資思路,進一步想想,在DeFi這個大門類的眾多細分領域中,有哪些領域必然是剛需,那我們就死死抓住這些必然的剛需領域,聚焦于幾個頭部項目,那樣就完全不必擔心項目歸零潮對我們的影響了。在我看來,此輪DeFi中有兩個細分領域是必然的剛需:一個是交易,另一個就是借貸。是資產就需要交易場所,有資產就有借貸需求,所以這兩個細分領域亙古不變。那么在這9個項目中,哪些是交易項目呢?Uniswap、Curve、BAL。在這9個項目中,哪些是借貸項目呢?MakerDAO、Aave、Compound。這是按照非常保守的方法挑選出的DeFi項目,這些項目歸零的風險已經相當可控了,所以擔心自己投資項目歸零的投資者,可以參考我的方法選出自己認為保險的項目。如果對此仍然不放心,那干脆聚焦投資ETH吧。在我看來,任何DeFi項目的風險都沒有ETH的風險小。所以,即便是僅僅投資ETH,在未來的牛市中,都會獲利頗豐。

特別說明:本文僅探討ipfs,不涉及filecoin等,作者為火小律IPFS/Filecoin測試如火如荼的進行,越來越多的人開始擔心IPFS合規性問題.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載。近年來,關于比特幣的價格是否與其他金融資產相關,人們展開了一場思想斗爭.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。美國貨幣監理署在加密貨幣監管方面又邁出了新的一步,旨在為銀行應對隱私幣業務提供幫助.

1900/1/1 0:00:00上周我展示了 為什么YAM基本上是Ampleforth,但具有公平發行。事實證明,投資者確實重視公平發行的概念,我們可以將其定義為具備以下屬性:沒有免費的午餐–每個人都必須為獲得代幣而工作為了防.

1900/1/1 0:00:00編者按:本文來自碳鏈價值,作者:白夜,Odaily星球日報經授權轉載。不知不覺,我們已經走到了一個「后ETH1.0時代」.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。10月12日,以太坊客戶端Geth開發者Marius發布推特表示,在以太坊的開發社區中出現了郵件釣魚的情況.

1900/1/1 0:00:00