BTC/HKD+0.63%

BTC/HKD+0.63% ETH/HKD+0.92%

ETH/HKD+0.92% LTC/HKD+0.76%

LTC/HKD+0.76% ADA/HKD+2.89%

ADA/HKD+2.89% SOL/HKD+4.15%

SOL/HKD+4.15% XRP/HKD+1.26%

XRP/HKD+1.26%穩定幣是加密貨幣中增長最快的資產類型之一。它的目標是跟蹤一個特定的錨定對象來最大限度地減少波動性,并為交易提供方便的結算單位。它們已經成為DeFi生態系統的命脈,并可能有望占領其他細分領域,如匯款和游戲。雖然在實現上有所不同,但它們都希望避免劇烈的價格波動,并使用戶能夠用他們在傳統金融中更熟悉的單位進行交易。穩定幣已經成為傳統經濟和加密經濟之間的橋梁。不同類型的穩定幣

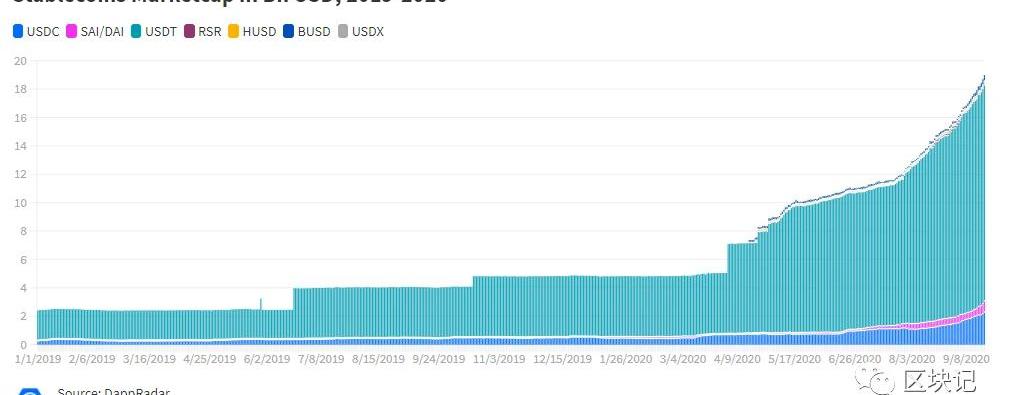

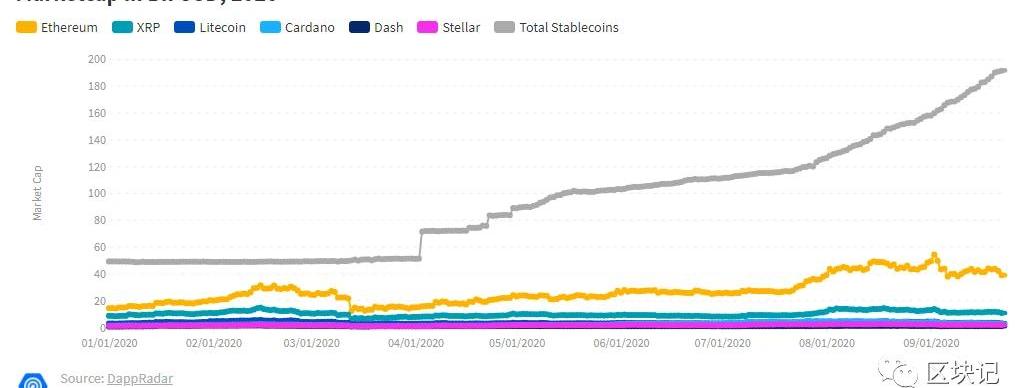

目前,穩定幣在不同區塊鏈中的總市值超過180億美元。

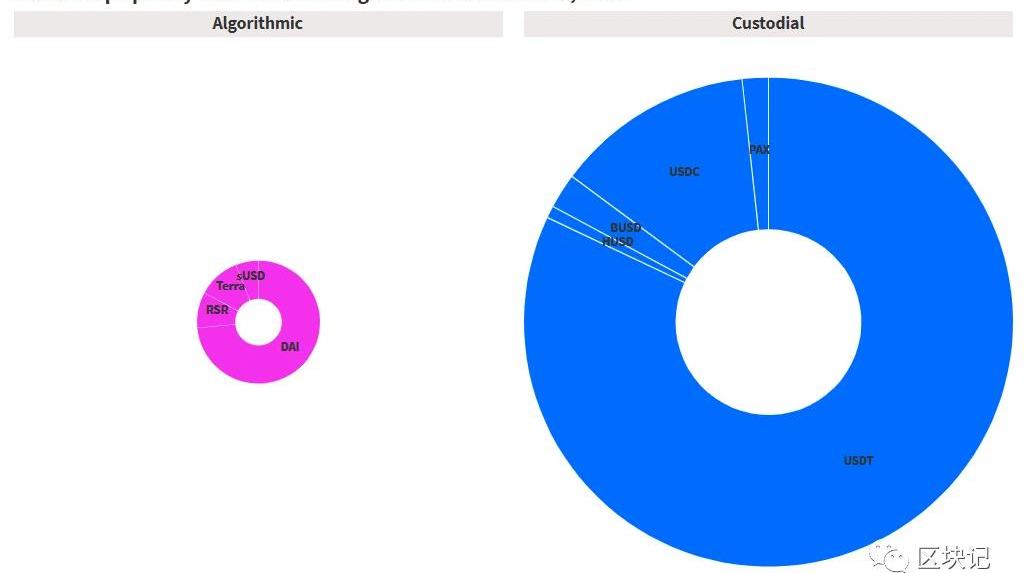

穩定幣主要有兩種類型:托管類代幣和算法類代幣。第一種,名副其實,使用集中方式存儲法幣資產來確保錨定。這些代幣是按1:1兌換的,因此不應該有所偏離。其中使用最多的是USDT、USDC和現在的BUSD。算法方法通常也使用抵押品,但與托管形式的代幣不同,它是通過智能合約和算法來運作和保持穩定的。它利用經濟激勵機制來激勵套利者維持穩定幣的錨定。Dai是市場上最著名的穩定幣,但還有其他的穩定幣,如RSR、USDX和sUSD。這些幣表現出更大的波動性,有時難以維持錨定。

CZ:加密貨幣未來可能使用更多的非美元或算法穩定幣計價:2月14日消息,CZ 在 Binance 官方推特 Space 上發言表示,現階段穩定幣仍然很重要,絕大多數人依然需要法定貨幣,比如大多數人需要美元和加密貨幣交易,因此現在大多數穩定幣都與美元錨定,未來可能會有非美元穩定幣,比如日元穩定幣、新加坡元穩定幣,但穩定幣需要有更好的透明度和儲備。[2023/2/14 12:06:27]

第三種,但由于概念還處于實驗階段,所以是比較抽象的類型,就是CBDC或央行數字貨幣。由于擔心DeFi的功能設計可能取代央行,各國政府正在研究發行自己的加密貨幣。雖然像Petro這樣的一些實驗被證明基本不成功,但數字人民幣和其他主要數字貨幣預期還是有希望的。

美國參議院將于2月15日舉行關于穩定幣的聽證會:金色財經報道,在眾議院審查穩定幣監管幾天后,參議院將自行研究這個問題。根據該機構 2 月份的聽證會時間表,參議院銀行委員會已安排在 2 月 15 日舉行一場題為“審查總統金融市場工作組關于穩定幣的報告”的聽證會。這是在眾議院金融服務委員會舉行自己的聽證會“數字資產和金融的未來:總統金融市場工作組關于穩定幣的報告”之后的一周。

眾議院聽證會的證人名單包括許多著名加密貨幣公司的首席執行官,包括 Circle 的 Jeremy Allaire、FTX 的 Sam Bankman-Fried、Coinbase 的 Alesia Jeanne Haas 和 Bitfury 的 Brian Brooks,他們還曾擔任過貨幣。參議院聽證會的證人名單尚未公布。?

兩次聽證會都承諾審查總統金融市場工作組關于穩定幣的報告,該報告于去年 11 月初發布。在該報告中,該小組敦促國會將穩定幣的發行限制在有保險的存款機構。與此同時,金融穩定監督委員會將穩定幣指定為系統性風險,這意味著如果國會不采取行動,FSOC 可以利用緊急監管權力。?(theblock)[2022/2/1 9:25:49]

算法類與托管類的關鍵區別在于所有權和審查權。USDT等的功能設計使得托管方能凍結資產,甚至撤消交易。雖然這些托管類的可能更容易上手,并且其受監管的情況使得它們的采用變得簡化,但它們與去中心化的精神表現出真正的矛盾。使用穩定幣

聲音 | 陳永偉:Libra或類似穩定幣的出現只是時間問題:《比較》雜志研究部主管陳永偉在《Libra還能有戲嗎》一文中表示,無論是從技術角度,還是金融角度看,Libra都談不上什么橫空出世的創新,它所蘊含的所有因素都是現在已經存在的。從這個角度看,目前各國對于Libra的態度可能是過于嚴苛了。事實上,即使這次Libra項目因為阻撓而未能推進,一個個類似Libra的項目也可能馬上隨之推出,只不過它們可能不再會采用像Libra這樣高調的態度,而可能會采用類似比特幣、Ripple幣等低調、務實的做法。在這種條件下,就算我們現在能躲過Libra的沖擊,也躲不開這一系列金融創新的沖擊。

他認為,Libra或者一種類似Libra的私人穩定幣的出現,幾乎只是一個時間問題。對于它,我們應該提早做好政策預案。[2019/12/10]

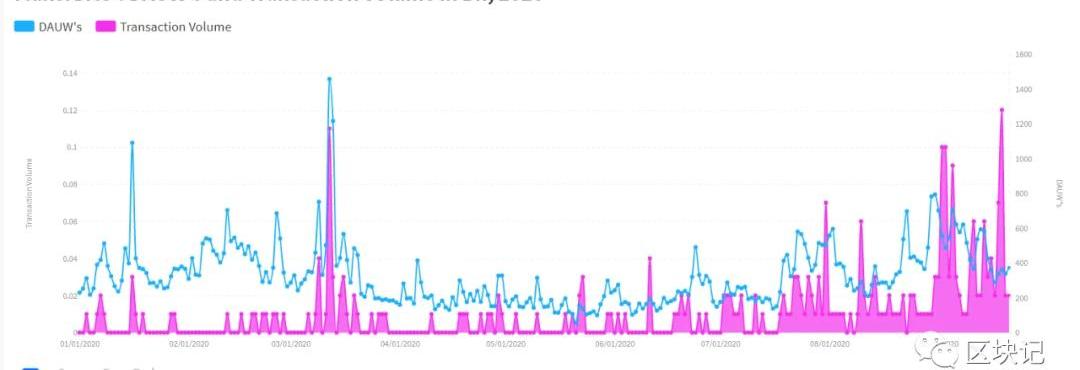

穩定幣成為一種數字現金,因此在規避市場風險期間,當用戶想找個安全的地方,但又不想兌換回法幣時,穩定幣變得很有用。此外,杠桿策略也成為用戶的熱門選擇。然而,隨著3月份MakerDAO幾乎崩潰,穩定幣很顯然能夠在生態系統中發揮更大的作用。它們的穩定性特征使其成為一種吸引人的多樣化工具,同時也是一種可靠的抵押資產。在事件發生之前,MakerDAO的穩定幣是由波動較大的加密貨幣ETH,然后是BAT支持的。然而,這些代幣極易受到市場波動的影響,正如3月份所顯示的那樣,當不能維持平衡,系統就會暴露在過多的風險之下。目前,超過42%的Dai是通過USDC產生的,使其成為MakerDAO上最受歡迎的抵押資產。各種山寨幣通常是高度相關的,因此穩定幣提供了一種降低抵押物風險的方法。

動態 | Cobinhood列出GUSD、DAI、PAX和TUSD4種穩定幣:據cryptoninjas消息,Cobinhood是一個加密貨幣服務平臺和交易所,宣布在其交易所增加四個穩定幣,即Gemini Dollar(GUSD),MakerDao(DAI),Paxos Standard Token(PAX)和TrueUSD(TUSD)。[2018/11/9]

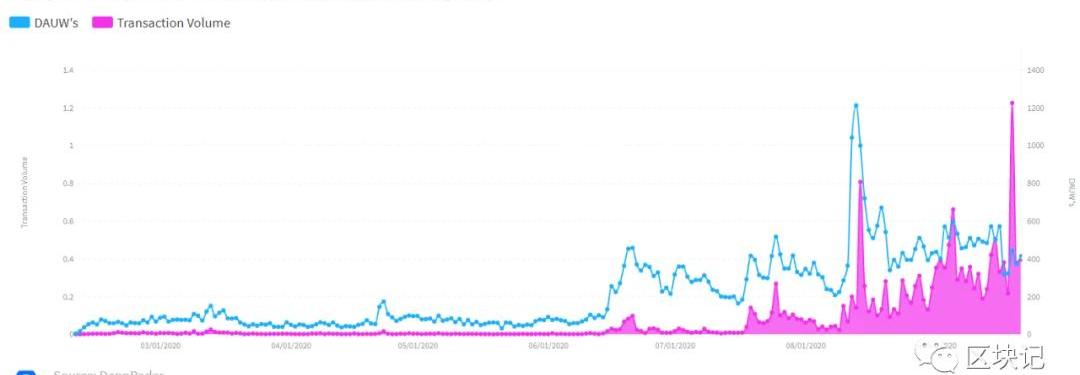

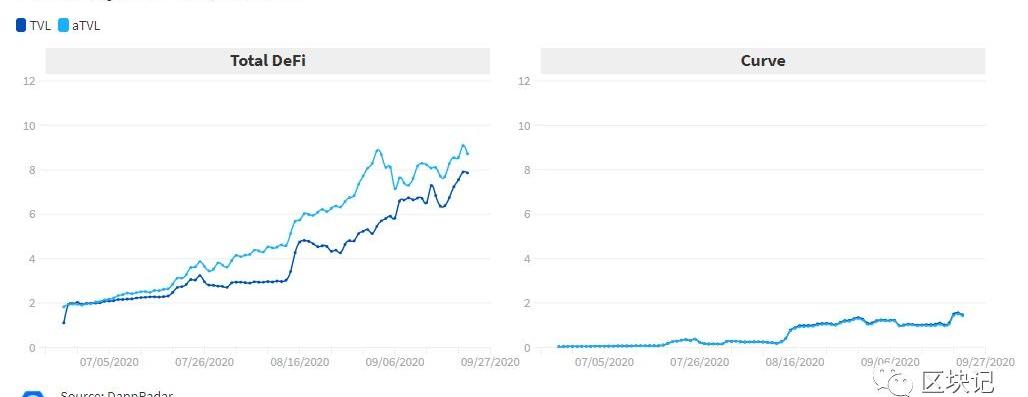

然而,隨著DeFi流動性收益的大熱,穩定幣的功能又獲得了重大的關注。第一個利用流動性收益發行治理代幣的是Compound。這款去中心化的貸款應用根據相關的收益率,用一部分治理代幣來獎勵借貸資產的用戶。事實證明,穩定幣非常受流動性提供方歡迎,即使在高利率的情況下,這也能給他們帶來不錯的回報。部分原因是由于借貸的標的資產是穩定的。一旦人們的注意力轉向波動性的代幣,社區就不得不調整分配策略。這種流動性收益策略推動了穩定幣的活動。隨著用戶利用dapp的可合成性來最大化流動性收益,多個dapp在交易中開始聯動。具體來說,以最小的滑點交易穩定幣變得至關重要,這讓Curve的地位更加突出。

聲音 | CoinShares首席戰略官:錨定美元的穩定幣維穩并非易事:CoinShares首席戰略官Meltem Demirors在其社交媒體表示表示,如果一個穩定幣的價值下降了,而沒有人去審計它,那么儲備真的在那里嗎?沒有人知道。穩定幣的1美元并不總是等于實際的1美元。事實證明,維持錨定美元的穩定幣的穩定并非易事。所有加密貨幣中,加密貨幣抵押的DAI是最穩定的,盡管這也可能是因為相對USDT 1.2倍/天的換手率,它速度很慢。[2018/10/18]

不足為奇的是,Curve受價格效應的影響最小,并顯示出實際增長,而不是通脹驅動的升值。

中心化的vs.去中心化的

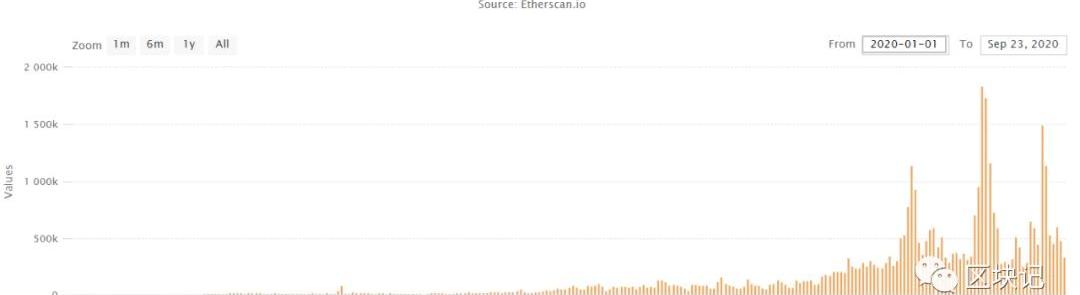

雖然中心化的穩定幣存在一些缺點,但它們在面臨監管問題和接觸個人用戶方面表現不錯。因此,USDT和USDC在DeFi領域占據的比例有所增長。在這個夏天的大部分時間里,Ethereum是唯一有意義的DeFi生態系統,因此穩定幣的流入集中在這個區塊鏈上。部分原因可以通過費用看出。例如,USDT一直是以太坊上最大的gas費用產生者之一。

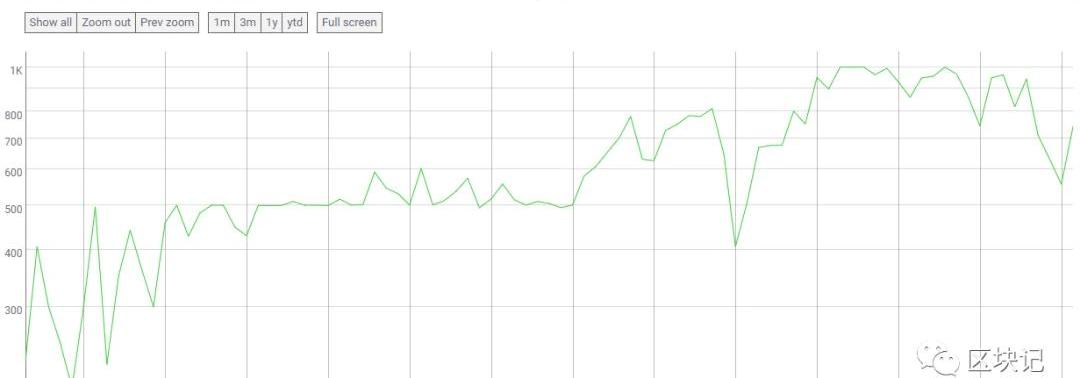

這使得小額交易的成本變得更加昂貴。這種交易的平均規模在整個夏天有所增長不足為奇。這些條件對巨鯨更有利,因為它們的交易量很大,但卻不利于個人用戶。

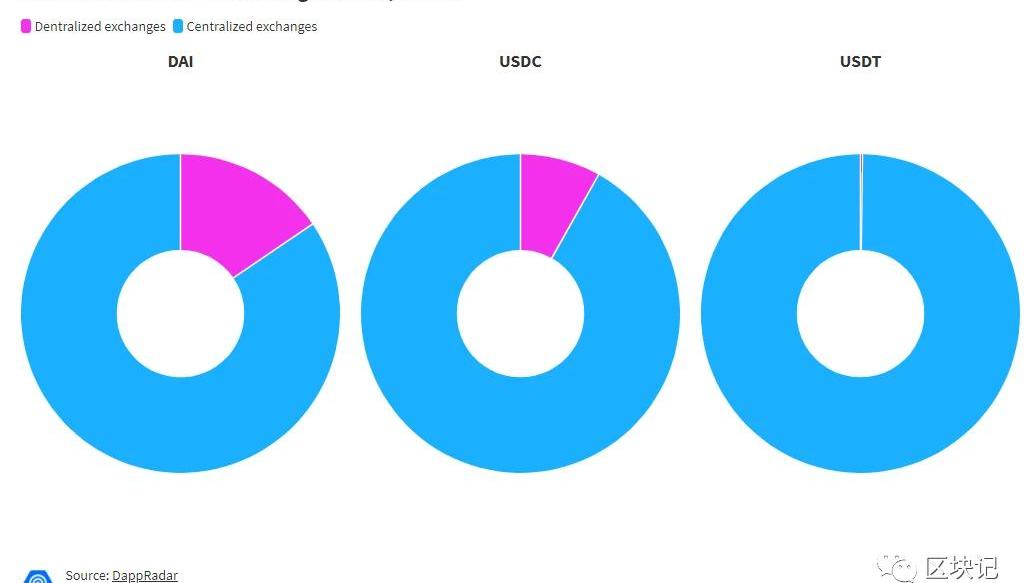

因此,我們可以順理成章地看到,大多數使用穩定幣的交易活動都發生在中心化交易所。作為dapp產品的Dai一直在迭代,但即使是這種穩定幣也大多在中心化平臺上交易。高昂的、難以預測的成本阻礙了去中心化生態系統的發展。

高昂的費用成本也擠占了網絡中大量的游戲活動,如果這種趨勢持續下去,將會損害商業活動。雖然現在越來越多的地方接受了加密貨幣,但如果交易成本超過了一杯咖啡本身的成本,那么用加密貨幣買咖啡就沒有意義了。依靠社區

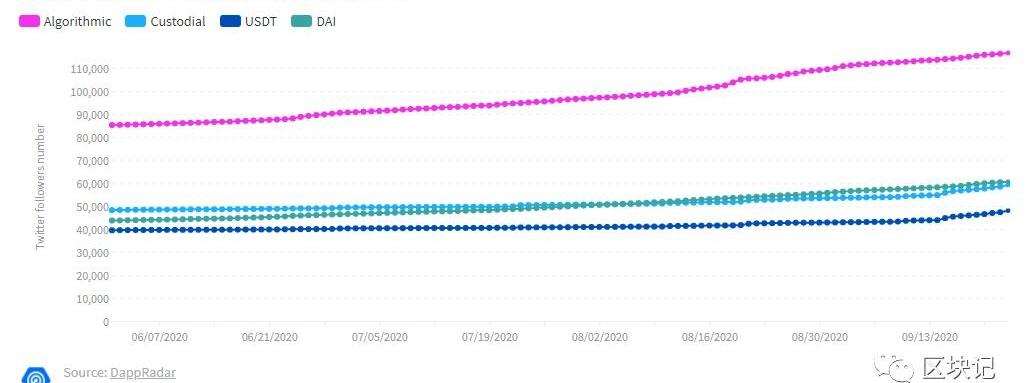

雖然中心化穩定幣可能在交易量上目前領先,但去中心化穩定幣在社區參與度方面更高。

Ethereum創造了一個DeFi生態系統的藍圖,其核心組成部分之一是一個產生穩定幣的MakerDAO。它作為DeFi領域的催化劑,其成功使得類似的項目在競爭對手的網絡上如雨后春筍般出現,比如Kava、Acala、JUST等等。算法類的穩定幣讓用戶以貸款者、借款者、套利者和管理者的身份參與其中。隨著治理幣和可組成性的趨勢全面展開,算法幣顯得更有意義,但監管機構將如何應對其持續增長還有待觀察。還需要注意的是,雖然算法類的穩定幣有著相似的概念,但它們使用的激勵機制卻不同。讓人特別感興趣的是,去中心化的治理設計使社區能夠應對市場挑戰并作出改變。展望

穩定幣已經成為加密貨幣行業的頭部資產類別之一。它們的資本化程度已經超過了萊特幣和狗狗這些有名的比特幣分叉幣,還有專注于匯款的項目如XRP,并且在Ethereum上占據相當的優勢。

不過,穩定幣還是需要走出DeFi來獲得作為商業交易媒介的認可。對于Ethereum來說,這意味著處理費用的問題,更寬泛點說,這必然要與面向個人的應用進行整合。MakerDAO已經通過其游戲計劃開始了這一進程。如果Ethereum保持其作為行業內第一大dapp網絡的領先地位,MakerDAO應該繼續擴大其作為關鍵金融基礎設施項目的作用,Dai也將出現使用量增長的局面。不過,托管類的穩定幣在中短期內應該會繼續保持其主導地位,因為受監管的性質使其成為與中心化經濟的天然紐帶。

自9月初加密貨幣市場開始震蕩下行,DeFi板塊更是普遍跌了50%以上,部分山寨幣更是回調跌了80%以上。流動性挖礦收益也遠不如之前瘋狂,再加之挖礦門檻較高,DeFi的流動性挖礦的聲音逐漸變小.

1900/1/1 0:00:00編者按:本文來自黑氏理論,作者:黑鳳李,Odaily星球日報經授權轉載。今年的DeFi和NFT兩大市場獲得了區塊鏈行業的熱捧,前者近期有降溫趨勢,后者則還處于蓄勢待發的階段.

1900/1/1 0:00:00當前,中國金融科技的發展正處于高速前進的狀態,但不可否認的是,金融科技安全也正面臨著諸多挑戰,數字資產就是其中最具代表性的現象之一.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,幣圈一日,人間一年,也就在20天前,uni還是作為一個“未來的宇宙第一交易所”家的平臺幣備受關注,非XX.

1900/1/1 0:00:00編者按:本文來自RealBlockchain,星球日報經授權發布。私募階段參與人數143,人均持有量63.8萬FIL,FIL平均成本為$0.57;公募階段參與人數2318,人均持有量2.57萬F.

1900/1/1 0:00:00作者|秦曉峰編輯|Mandy王夢蝶出品|Odaily星球日報 據路透社消息,本周四,美國司法部以及美國商品期貨委員會聯手對加密交易所BitMEX提起訴訟.

1900/1/1 0:00:00