BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD+0.81%

ADA/HKD+0.81% SOL/HKD-0.13%

SOL/HKD-0.13% XRP/HKD+0.32%

XRP/HKD+0.32%本文來自:哈希派,作者:LucyCheng,星球日報經授權轉發。

摘要從2019年開始,去中心化金融市場以驚人的速度快速增長,近一年時間里DeFi鎖倉量持續飆漲,于上月成功突破100億萬美元。雖然近日受到加密市場集體下跌的影響,鎖倉量回落至$80億左右的水平,但與一年前相比已實現超十五倍增長。去中心化金融發展勢如破竹,整個行業的參與者皆蠢蠢欲動;但撇開二級市場不看,真正使用DeFi項目的人少之又少。為了打破新用戶與去中心化金融之間的隔閡,哈希派近期將推出系列報告,詳細介紹潛力項目的相關工作方式及收益機制。系列一:鎖倉量激漲超二十倍,沒有爆倉清算的衍生品平臺Synthetix|研報一、Yearn:致力于讓參與者躺贏的自動化借貸聚合器

2020年初,區塊鏈技術極客AndreCronje自費數萬美元的開發、審計及托管費用,幾乎以一己之力構建出可支持多種DeFi協議的聚合生態系統iEarn.Finance。在Andre最開始的構想里,Yearn是一個可尋找最高收益率的借貸聚合器,其通過在各個借貸協議之間自動移倉穩定幣種,為用戶提供無需進行積極資金管理亦能獲取較高回報的躺贏機制。從某種意義上來說,Yearn就像是一臺高層次的金融路由器,在審視不同DeFi協議各類指標的過程中,找到最佳投資方法,利用智能合約交互自動將用戶資金移倉至相應的去中心化金融平臺,以最大程度地提高用戶的理財收益;而當前除了借貸協議之外,Yearn的獲利范圍還逐漸擴展至流動性挖礦等領域。

上線以來,YFI代幣的價格漲跌情況不過在項目上線的半年時間里,Yearn并沒有引起行業過多的關注。直到2020年7月18日,官方宣布啟動流動性挖礦并推出治理代幣YFI,這個沒有預挖、沒有風投、沒有創始人獎勵的DeFi項目才真正紅火起來。

全球加密貨幣市場內價格高低排名自項目代幣YFI發布以來,其價格瘋狂暴漲近萬倍,在短短兩個月時間里引爆了整個加密社區。從7月19日在Balancer做市時的3美元,到上線幣安交易所時的開盤價7000多美元,再到8月31日突破三萬美元大關的$34728,YFI價格一路攀升,輕松超越比特幣成為加密貨幣領域單價最貴的幣種。雖然受到上周加密貨幣集體走低的影響,YFI周內跌去約26%;但當前其價格依舊比比特幣高出一倍,月內漲幅達383個百分點,市場總值在領域內排名28。二、了解YFI代幣

Glassnode期權交易員:加密期權做市商影響了比特幣價格:Coindesk發文稱,人們再次將比特幣價格下跌歸咎于對美聯儲提早加息的擔憂、最近金融市場的悲觀情緒以及特斯拉決定暫停比特幣支付的決定。然而,Glassnode期權交易員和研究員Fredrick Collins表示,在現貨或期貨市場上出售加密貨幣以對沖其賬本(抵消看漲風險)的期權做市商可能會加劇這種下跌趨勢。Collins表示,做市商在52,000至50,000美元的范圍內大量賣空,他估計在市場崩盤期間有近2,900枚比特幣被迫賣出,以抵消空頭敞口。[2021/5/14 22:04:24]

市場空前熱炒,媒體爭相報道,創始人卻在本月初出面潑了盆冷水,表示在他看來,YFI代幣估值僅為3美元。按照AndreCronje的說法,YFI理論上并沒有任何財務價值,持有該代幣也不會增加用戶的理財收益。因為在最初的設計里YFI只是yearn.finance社區的治理代幣,沒有預挖沒有銷售,也不會上線Uniswap,運行過程中將會作為獎勵全部分發給為協議提供流動性的用戶,讓持有者用它來發起投票、提案等社區治理行為。

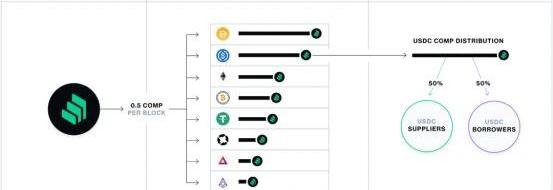

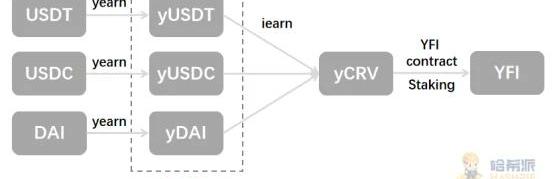

COMP的分配機制示意圖與借貸項目Compound相似,平臺原生代幣YFI亦是通過流動性挖礦產生;在yearn.finance上存入USDC、USDT等等幣種也同樣能獲得具有一定收益率的債券型代幣yUSDC和yUSDT。但不同的是,yearn.finance自身并沒有借貸功能,平臺運行依賴于其他DeFi服務。

獲取YFI的途徑為此獲取初始發行的平臺原生代幣還需要其他項目的參與,用戶只有成為穩定幣自動做市商Curve以及投資組合管理平臺Balancer上Yearn資金池的流動性礦工,才能挖得YFI。以Curve的yPool池為例,在yearn.finance上存入USDC將會產生對應數量的yUSDC,將后者存入Curve的iEarn資金池則生成yCRV,最后把yCRV質押在YFIStaking合約內,平臺就會根據存入比例給用戶分發一定數額的平臺原生代幣。YFI的發行過程是當前領域內較為復雜、進入門檻較高的流動性挖礦機制,同時它也迄今為止收益最高的流動性挖礦項目。由于yToken為Curve、Balancer的資金池提供了流動性,獲取YFI的時候用戶還能賺得相關項目的交易手續費及社區治理代幣;而受到YFI供應量極少的影響,其價格在參與者瘋狂涌入挖礦的過程中不斷飆漲。隨著幣安、OKEx、Uniswap等等交易平臺相繼上線YFI相關交易對,該幣種不可避免地產生了價值。三、如何在Yearn上創造利潤

CryptoQuant CEO:比特幣價格不會跌破2.8萬美元:CryptoQuant首席執行官Ki Young Ju發推稱,有許多機構投資者在3萬-3.2萬美元價位買入了BTC。1月2日,Coinbase流出量達到三年來的最高水平。有人猜測,但如果這些家伙是這次牛市的幕后推手,他們會想辦法維持3萬美元的水平。即使下跌,也不會跌破2.8萬美元。

他還表示同意前高盛高管、Real Vision創始人Raoul Pal的說法,對于機構投資者來說,2.8萬-3萬美元的價位可能是一個新的開始。[2021/1/13 16:05:39]

雖然YFI價格暴漲為用戶帶去了成千上萬倍的收益率,但炒賣治理代幣并不是yearn.finance正式的參與方式。該項目的真正目的是降低DeFi的準入門檻,讓用戶在無需承受波動性資產敞口的前提下,輕松入場并獲取一定收益。根據官網顯示,平臺內的主要運營圍繞著Zap、Vaults、Earn以及Cover四大關鍵產品開展。

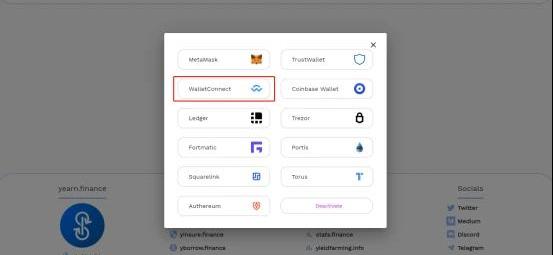

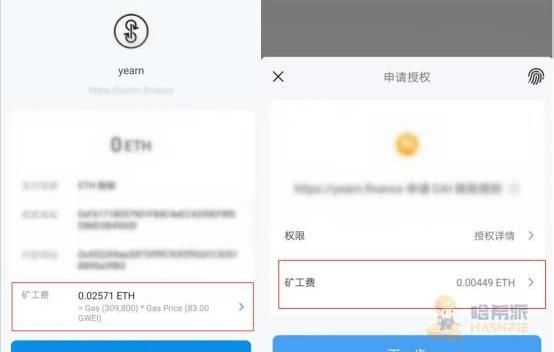

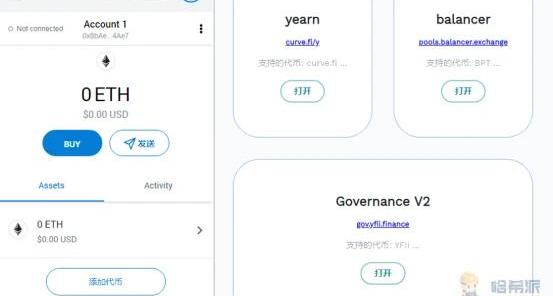

Yearn.finance平臺的主要功能和上一篇關于衍生品平臺Synthetix的介紹相同,使用imToken的WalletConnect功能,連接錢包通過授權便能登入平臺進行操作。

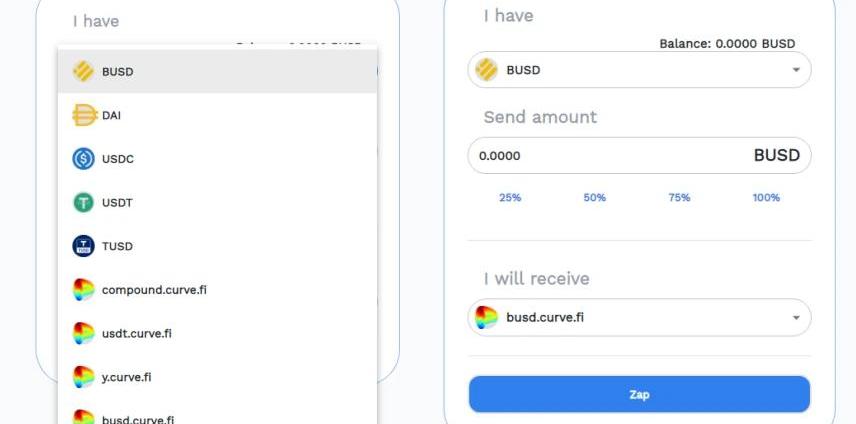

截圖源自:https://yearn.finance/其中Zap是精簡的一步式解決方案,可在不同的DeFi項目之間進行無縫代幣交換,不過當前該功能只支持平臺內少部分資產間的相互兌換。而Cover則是上月中旬平臺新添加的去中心化保險服務。

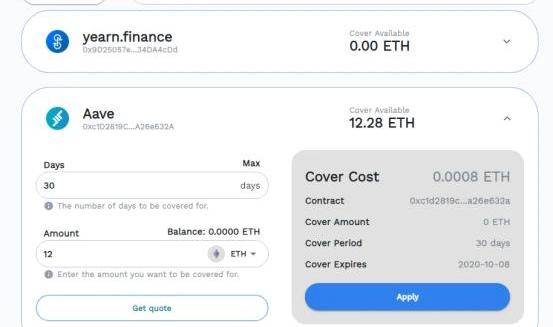

截圖源自:https://yearn.finance/zapCover保險服務在去中心化金融項目安全事件以及市場大行情轉變頻發的大背景下,DeFi保險服務應運而生,NexusMutual以及Opyn等等項目相繼冒頭。但不同于這些存在一定門檻的加密項目,YFI的保險產品無須KYC,只需要承保人和被保險者通過質押資產實現保險關系。

Morgan Creek聯合創始人:容納所有人的唯一方式是比特幣美元價格迅速升值:Morgan Creek聯合創始人Anthony Pompliano今日發推文稱,比特幣支持者不想出售他們的比特幣,而現在金融機構希望獲得數十億美元的比特幣敞口。容納所有人的唯一辦法就是讓比特幣的美元價格迅速升值。[2020/12/28 15:55:31]

截圖源自:https://yinsure.finance/add后者質押相關資產后,需支付0.1%的保險啟動費并按照0.01%的比例每周扣除平臺費用;而前者承保人在賺取被保險人支付費用的同時,還得承擔義務。當投保項目發生索賠事件時,如果治理投票期內索賠申請被批準通過,平臺會從承保人的資金庫中扣除一定數量的代幣支付給索賠者。從某種意義上來說,YFI的保險服務是承保人與被保險者之間博弈的過程。不過該產品剛上線不久,索賠治理的細節還未完全公布,具體實踐效果有待考究。根據yinsure.finance更新的數據顯示,現階段平臺支持的保險涵蓋了Balancer、Compound、CurveFinance、Synthetix等多個平臺,但參與質押的資產數額僅為4.6萬ETH。Earn穩健收益池從yearn.finance各資金池的質押情況來看,入場用戶更多集中在Earn穩健收益池內,相關質押金額約為6.03億美元,較Vaults機槍池的質押總額高出51個百分點。

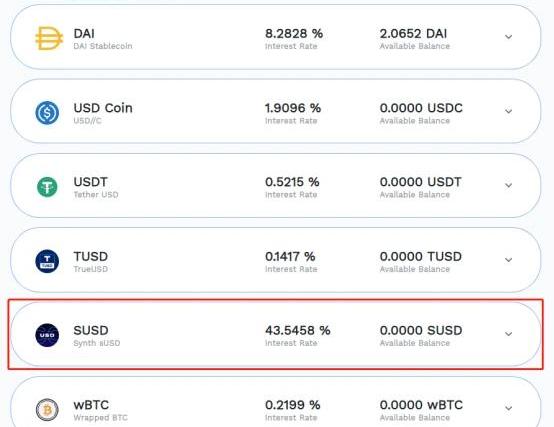

yearn.finance各資金池的資金質押情況和yearn.finance最初的設定無異,Earn的智能合約在Aave、Compound和dXdY等DeFi協議中搜索最高回報率,為用戶提供低風險的穩健收益。不過資金池經過迭代升級之后,iearnV2已不再是簡單的借貸市場LP,當前用戶存取款都在Curve推出的自動切換收益率流動池yPool內進行,而不是在不同的借貸池之間來回移倉。

當前在yearn.finance內存入及取出代幣僅需支付約80元左右的交易費用這意味著往y.curve.fi以及busd.curve,fi資金池內存入加密貨幣,實際上交易的是yToken;尋找最佳利率的過程在資金池內無縫進行,從而節省早前移倉過程中所需多次支付的交易手續費,降低投資成本。

聲音 | 加密投資者:預計美國SEC將延遲對VanEck比特幣ETF的審批,對BTC的價格影響可能很小:據Ethereum World News消息,針對VanEck比特幣ETF,加密交易者和投資者Josh Rager仍然充滿信心,“回答ETF的問題。5月21日是最后期限。預期結果是延遲,對價格影響可能很小。即使有所延遲,BTC仍可能在未來幾周繼續攀升至新的年度高點。”在早前的一條推文中,他指出,即將到來的ETF決定肯定會對BTC價格產生嚴重影響,但他后來改變了論調。[2019/5/20]

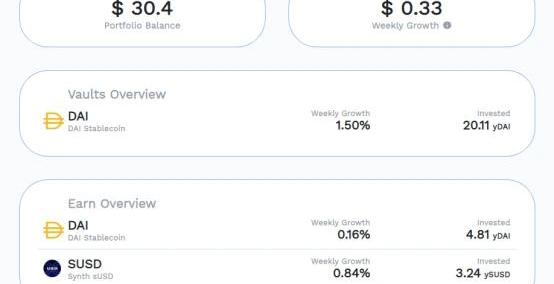

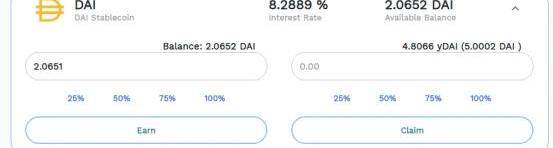

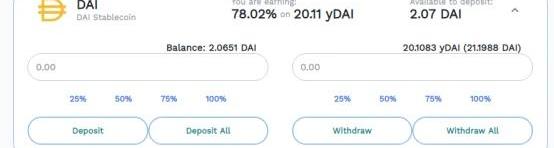

截圖源自:https://yearn.finance/earn如上圖所示,Earn相關貸款池由DAI、USDC、USDT、TUSD和sUSD組成,存款利率大都在0.1%到10%之間,其中利率最高的是Synthetix平臺的入場籌碼sUSD。按照項目創始人Andre的描述,在與Synthetix平臺商量啟動穩定幣資金池的時候,他在上面添加了另一層協議,讓流動性提供者在賺取存款收益、curve.fi手續費用的基礎上,還能獲得SNX的流動性激勵。也正因如此,yearn.finance后來推出了類似于流動性挖礦的機槍池Vaults。Vaults機槍池與Earn理財池相比,機槍池的收益更高。以哈希派的實踐為例,往Earn理財池內存入DAI每周將能獲得0.16%的收益,而把DAI抵押在Vaults機槍池,每周則會收到1.50%的收益。此外,同樣將穩定幣存入Earn理財池,sUSD的周存款利率比DAI高,為0.84%。

截圖源自:https://yearn.finance/dashboard從操作上來看兩者沒有多大的區別,都是直接輸入存入幣種數量,通過imToken的WalletConnect功能授權轉賬,便能在之后的時間里被動獲取收益。不過入場Earn理財池是免費的,參與機槍池則要向平臺支付本金0.5%及收益5%的費用。而更為重要的是,后者的高回報建立在提高投資風險的基礎之上。

比特幣價格暴跌后 其他主流貨幣價格也隨之下跌:據bitfinex平臺顯示,昨夜除了比特幣價格下跌20%左右,其他眾多幣種也隨之下跌,跌幅一度達到90%,幾近歸零。其中zec昨夜從360美元的位置,跌到220美元,跌幅達42%;OMG昨夜從9.1美元,跌到2.75美元,跌幅達70%;neo從37美元,跌到了3.73美元,跌幅達90%;etp從3.77美元到了0.05美元,跌幅達99%,幾乎歸零。[2017/11/30]

圖片源自:yearn.finance的Earn理財池

圖片源自:yearn.finance的Vaults機槍池本質上來說,yVault是投資組合更為復雜的流動性資金池,用戶存儲在里面的加密資產將會被yearn.finance協議以最有利可圖的方式分配其流動性,從而不斷擴大其資金池的規模。就如首個參與yVault流動性挖礦的項目Chainlink,當該代幣存入資金池時,協議會將其抵押在Aave。作為交換,Aave用諸如USDC之類的穩定幣返還給yearn.finance。由于這種穩定幣可以在流動池中獲得獎勵,平臺將增加的USDC兌換回LINK,最后用戶到手的金額便會有所增長。對散戶而言,這種聚合型投資方式有助于投資者賺取更大的利潤。但復雜的智能合約,同時也意味著更高的安全性風險;而且充當流動性提供者的過程中,還需要警惕的是代幣的無常損失風險,也就是流動池內兩種資產發生較大價格波動時將會產生的資金損失。舉例來說,當LP為匯率為400:1的USDT-ETH資金池提供流動性時,用戶按照比例存入兩種資產,比如800USDT和2ETH。假設期間以太坊價格驟然減半,USDT價格不變,那資金池內匯率將變為200:1。如果此時流動性提供者立刻撤出,返還的USDT縮水,ETH增多。簡單來講就是,哪種資產暴漲,你手持的幣就大幅減少;哪種資產暴跌,你將留得一手貶值的貨幣。這意味著,為價格波動越大的代幣提供流動性,出現無常損失的風險越高,挖礦所得收益不足以抵消無常損失虧損的幾率越大。

截圖源自:https://stats.finance/yearn另一方面,從stats.finance公布的數據來看,目前機槍池內流動性最大收益最高的是yCRV,Vaults的主要利息來源是存入Curve平臺獲取CRV代幣激勵。所以說,機槍池的投資風險不僅僅來源于合約安全問題及無常損失,其收益和發展還將受到CRV后續表現的影響。四、增發提案被拒,YFII應運而生

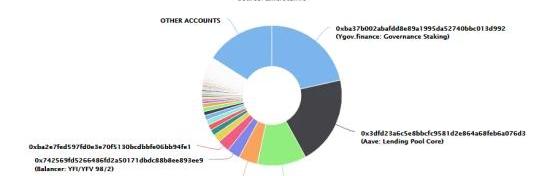

實際上,除了上面提到的獲利方式之外,早期參與yearn.finance還能賺取YFI的初始發行代幣。不過YFI總量只有三萬枚,2020年7月26日已全部挖完,其中6443枚被質押在治理池內,1327枚存于幣安交易所,而Aave、Uniswap、Balancer各DeFi協議則分別持有約20%、11%以及3%份額的YFI。

YFI各持幣者的占比情況為了留住平臺上的資金,部分社區成員提出增發提案YIP-8,試圖將代幣總量從三萬枚提升至六萬枚,并仿照比特幣減半機制,以周單位不斷減少發行量。后來隨著提案告吹,市場掀起DeFi硬分叉潮,領域先后出現YFII、YFV等YFI硬分叉項目。這些模仿yearn.finance的項目里面,最受社區認可的是現階段幣價位列第三,市場總值排名81的DeFi.Money。Stake質押挖礦基于YIP-8的硬分叉項目DeFI.Money代幣總量為6萬枚,被均分在pool1、pool2、pool3三個質押池內供參與者挖取。由于pool1和pool3的抵押資產存在重復,社區暫未開啟pool3挖礦。

數據源自:https://yfii.finance/#/stake若想獲取初始發行的YFII,需事先在電腦端安裝MetaMask瀏覽器插件,通過授權鏈接MetaMask錢包,進入頁面進行質押操作。

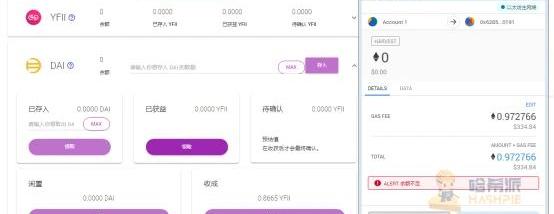

截圖源自:https://yfii.finance/#/staking以收益相對較高的pool2為例,開啟挖礦前,用戶將購買好的DAI存入錢包,而后通過Balancer的YFII池https://bal.yfii.finance/#/pool/0x16cAC1403377978644e78769Daa49d8f6B6CF565抵押DAI生成BPT,即可參與質押挖礦。

截圖源自:https://yfii.finance/#/stake據Etherscan的數據顯示,從7月27日啟動至今,網絡內已有3.97萬YFII被挖出。按照獎勵每周一減半的規則來計算,本周pool1以及pool2僅會分別發放約78枚YFII。也就是說,這周參與pool2質押的用戶至少要抵押1500美元的資產,挖礦所得才能剛好對沖掉操作過程中所需支付的Gas費用。Vault機槍池挖礦無異于yearn.finance,YFII的Vault機槍池也是通過簡單質押操作被動獲取收益的服務,當前平臺內已添加對YFII、DAI、yCRV、cCRV、wETH以及LINK的支持,用戶只需將上述任意幣種存入機槍池內,便能獲取YFII收益。不過從項目公布的數據來看,參與質押的人數不多,相關收益率也未明確標明。

截圖源自:https://yfii.finance/#/

截圖源自:https://dfi.money/#/vault另一方面,為了防止大戶瞬時注資領獎的操作稀釋資金池內礦工收益,每次用戶充值后利息將會在24小時內均勻釋放。具體來說,質押24小時后提現才能獲取全部收益,不足24小時則按照存入時長領取部分獎勵。

截圖源自:https://dfi.money/#/vault而更為有趣的是,DeFI.Money新增的Harvest收割功能,讓沒有投入資產參與Vault的用戶,亦可以通過幫助別人領取“收成”賺得收益池內1%的YFII獎勵。根據項目方的說法,頻繁調用Harvest有助于減少收割時產生的滑點,進一步增加機槍池用戶的整體收益。但是獎勵并不能白白領取,收成時需支付一定數量的ETH手續費用。而從哈希派的實踐情況來看,收成獎勵不足以抵消交易手續費,后者費用為334美元,稍高于到手的YFII收成獎勵。而且受當前以太坊網絡過于擁堵的影響,相關交易不一定能打包成功。五、總結

哈希派認為,通過聚合多種協議的功能,利用可組合這一關鍵概念,yearn.finance構建了收益更為多樣化的產品生態系統;讓用戶在持有yCRV賺取利息的同時,還能挖得BAL、CRV以及YFI等等代幣。而且后來DeFi.Money的出現,在某種程度上也為先前錯過YFI挖礦的投資者,提供了新的獲利機會。但不管是流動性挖礦、借貸、DEX的AMM,還是Staking;本質上都是將代幣存入資金池,然后賺取收益的投資方式。這過程中誰的收益率最高,誰就有可能吸引到更多的資金入場;正因如此,獲利機會更為多元化的yearn.finance在DeFi領域快速發展的當下得到了市場的高度關注。短時間的抵押資產暴增及代幣飆漲為項目帶去空前熱度,然而這種狂歡能夠持續多久、市場冷靜過后會發生什么連鎖反應目前還不得而知;不過至少可以觀察到的是,涉及多種協議的聚合器在一定程度為相關DeFi項目注入了更多的流動性。

Tags:EARNYFIANCNCEHOME TO EARNyfii幣最新價格BANCAOnly Gems Finance

距離比特幣第三次減半已經過去四個月時間了。減半行情下的期待和注視,隨著DeFi市場一波接一波的熱浪漸漸趨于平淡.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 歐科云鏈OKLink數據顯示,九月前半個月,以太坊鏈上手續費為24.32萬ETH,約合9643.61萬美元.

1900/1/1 0:00:00編者按:本文來自 觀鏈哥 ,Odaily星球日報經授權轉載。1Eos上的defi項目EMD跑路:卷走78萬usdt,加上等值的Eos,還有DFS,總共兩百多萬U,接近2000萬RMB.在線下,卷.

1900/1/1 0:00:00編者按:本文來自PolkaWorld,Odaily星球日報經授權轉載。什么是Polkadot,它與現有的區塊鏈有何不同?它的目的是什么?與哪些鏈競爭?這篇文章會以高度概括的方式對這一切進行解釋—.

1900/1/1 0:00:00云存儲經濟巨大,而分散式數據存儲網絡直接針對該大目標。Filecoin從項目發布到第一輪太空競賽結束,官方既定200PiB的儲存目標已經達成,最高到230PiB.

1900/1/1 0:00:00隨著DeFi項目數量的爆發,安全審計機構已經要忙不過來了。從某種程度上講,合約審計是把握智能合約風險的第一道門檻。根據安全團隊的解讀,一個完整的DeFi=智能合約+前端頁面.

1900/1/1 0:00:00