BTC/HKD+1.11%

BTC/HKD+1.11% ETH/HKD+3.8%

ETH/HKD+3.8% LTC/HKD+2.1%

LTC/HKD+2.1% ADA/HKD+3.28%

ADA/HKD+3.28% SOL/HKD+1.95%

SOL/HKD+1.95% XRP/HKD+0.62%

XRP/HKD+0.62%如果只用一個詞來概括2020年的區塊鏈行業,這個詞應該是DeFi。而下一個關鍵詞呢?許多人心中的答案是:NFT。不過,很自然的問題隨之而來:如果NFT遇上DeFi,會碰撞出來什么花火?在NFT和DeFi的十字路口,逐漸有更多的項目浮上水面,在當下正紅的DeFi和未來備受期待的NFT共同疊加的光環下,有什么項目值得我們關注?本文帶你了解。DeFi正熱,NFT關注漸增DeFi的熱浪

隨著頭號DeFi項目Uniswap宣告發行UNI代幣,發起流動性挖礦,可以預見在未來一段時間,DeFi的熱度仍將持續。DeFi之于金融,到底意味著什么?可以說DeFi正在用一種游戲化的方式,拼接未來開放式金融基礎的積木。我們看得到當下的亂象,看得到如今瘋狂的旁氏設計和不時彌漫著的FOMO情緒。撇去這些,我們也可以看到,當比特幣打開了潘多拉的盒子,當盒子里的風不可避免吹到金融領域時,產生的正是當下DeFi的實驗:DEX、AMM、智能合約保障的借貸、衍生品、去中心化保險等,所有可以在傳統金融學中生效的模式,都可以用DeFi的方式實現。NFT仍處早期階段

有人稱:NFT是2020年的投資隱線。自中本聰而起的創新,從未停止過。對金融領域的模仿和創意,逐漸形成了DeFi的細分領域。而另一個新的領域也逐漸興起:NFT,非同質代幣,以此來表示任何彼此不同的代幣資產。NFT的支持者們掩不住自己的野望和期待:NFT會重塑游戲領域;NFT將改造傳統收藏品市場;NFT甚至可以對傳統房地產行業帶來影響。當然也會有批評者對此澆上一盆冷水:NFT,目前仍然只是小圈子里的小眾愛好而已,缺乏統一標準,沒有大的資金入局,NFT要想發展成熟還需要很長時間。當然如同任何領域的早期階段一樣,DeFi、NFT都面臨著高度的不確定性。近看DeFi逐漸當紅,也不過三個月的時間。在流動性挖礦帶來的影響下,人人爭做”農民",地瓜土豆山藥意面,珍珠翡翠瑪瑙鉆石,一個個的項目急急出現。在若干新晉富豪farmer動輒日入破萬的背后,也伴隨著一個個的項目隕落跑路被盜,幾家歡樂幾家愁。而NFT的交易量,也不溫不火,自3年前CryptoKitties短暫高光引得以太坊堵到動彈不得,2020年的NFT市場,熱度也才剛剛抬升。

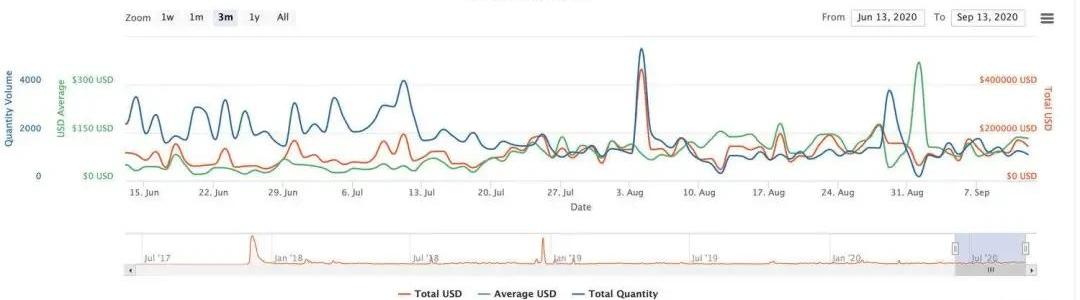

來源:NonFungible.com但是盡管整體如此,從幾個數據之中,我們也見到NFT漸有突起之勢,盡管仍然小眾。

一DeFi項目挪用客戶資金投入Anchor造成巨額虧損后,將用戶的USD篡改為UST:5月19日消息,據推特用戶FatMan的爆料,DeFi項目Stablegains通過電匯從客戶那里獲得USDC和USD(美元)抵押,并承諾給他們15%的回報,但在沒有告訴他們的情況下,把這些錢全部放入Anchor,然后僅從頂部撤出4%。他們現在已將其應用程序中的面額從USD更改為UST,并且正在取消登錄頁面和刪除舊條款。他們的操作導致4878個客戶虧損了4200萬美元,而且很可能無法償還,因為他們把所有的錢都押在了Anchor上。[2022/5/19 3:28:25]

來自nonfungible.com的數據顯示,在過去的7天里,NFT銷售總量為9353件,交易總額為988,649美元。在DCLBlogger的Twitter上列舉了一系列的NFT帶來改變的領域,其中提到:"我們看到一些藝術家的作品在一天之內就能賣到5萬美元以上,有些藝術家的作品甚至能賣到10萬美元以上。單是SuperRare就有230萬美元的交易量"。DeFi和NFT的關聯

DeFi和NFT盡管關注點不同,但是換個角度去看,或許會對NFT和DeFi的關系有新的理解。NFT全稱是NonFungibleToken,非同質化代幣。歸根結底也無非是一種Token,可以交易,可以轉移。傳統Token可以做的事情,NFT也一樣照單全收,只是資產的價值程度不同而已。當下的DeFi是用FT(同質化代幣,比如BTC、ETH等)類型下的優質資產作為底層資產,擔當租借的抵押物,擔當AMM之中的做市資產。那么將DeFi擴展至NFT代幣,也會產生一些新的可行性。下文中,我們會看一下這方面的幾個例子。要提醒的是,DeFi和NFT兩者都是高風險、新出現的細分領域,本文不構成任何投資建議,僅為提供信息參考之用。抵押NFT生成代幣

WhaleShark,一位英國華僑,也是NFT領域一位知名的狂熱收藏者,發起了項目:https://whale.me。據他的介紹:

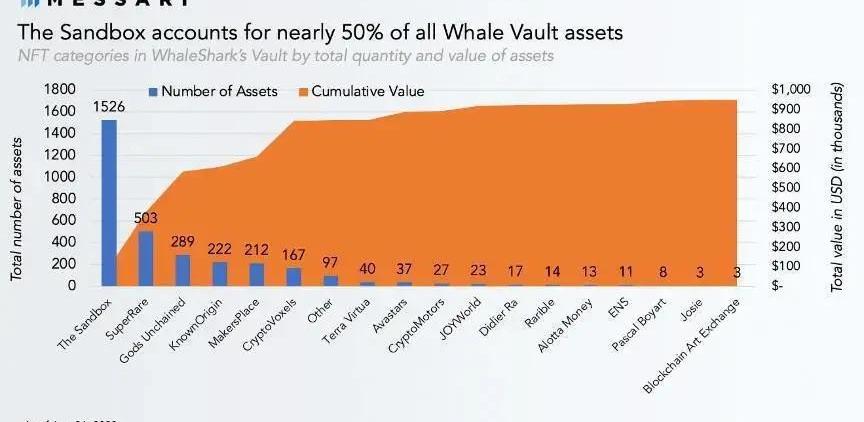

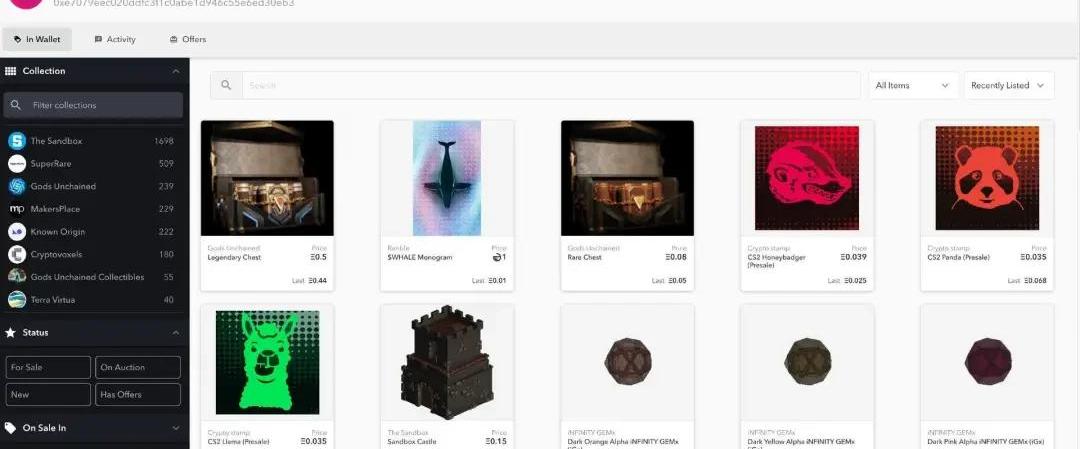

WHALE是一種社會貨幣,其價值由世界上最具價值的NFT收藏品支撐,由NFTland上最具活力的社區推動,并通過DeFi挖礦和H2P(Hold-to-Play)的提案,實現穩定增長。(在這個項目里)沒有貸款,沒有負債,也沒有法定費用。簡單說來,使用者可以抵押有價值的NFT作為擔保物,發行WHALE代幣。如今在該項目的金庫中,作為抵押物的NFT價值超過百萬美元。據MasonNystrom的文章稱,目前該項目中作為抵押品的NFT資產,大部分由WhaleShark這位NFT市場最大的買家之一提供。根據Messari的數據,在該項目金庫中,過半的NFT來自于Sandbox。而SuperRare、GodsUnchained、CryptoVoxels和TheSandbox這四個項目之中NFT資產占投資組合總價值的80%。(數據來源:Messari)

數據:DeFi協議總鎖倉量達2308.3億美元:金色財經報道,據Defi Llama數據顯示,DeFi協議總鎖倉量(TVL)達到2308.3億美元,24小時蝶服4.14%。TVL排名前五分別為Curve(228.1億美元)、Convex Finance(196.3億美元)、MakerDAO(161.7億美元)、AAVE(128.8億美元)、WBTC(110.7億美元)。[2022/1/9 8:35:38]

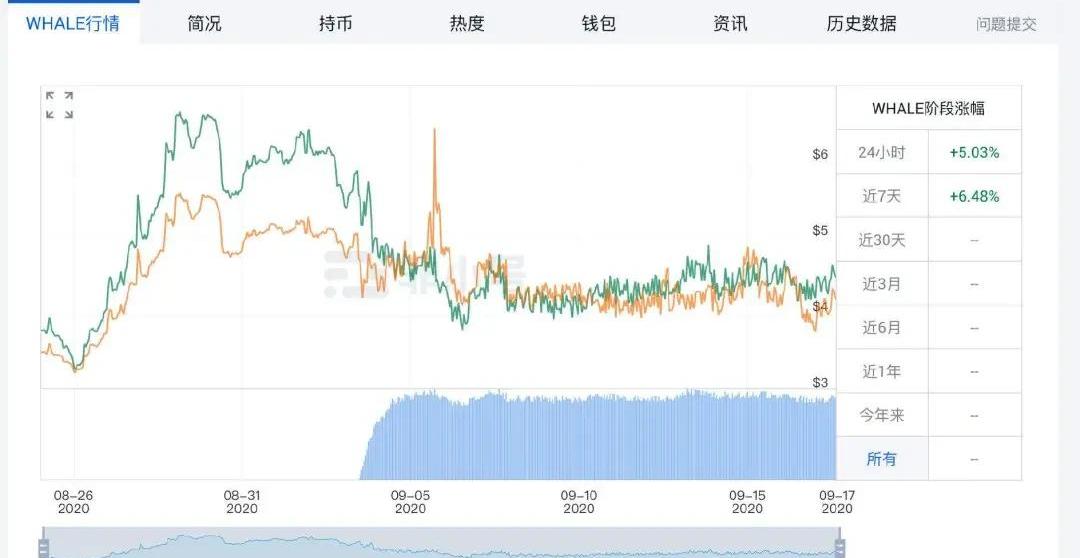

抵押NFT創建Whale的一個問題是:NFT的定價本身往往無法標準化,不同于FT,又是如何確保發行機制的?自今年五月發售以來,WHALE代幣從0.2美元,最高到達了6.7美元。

根據WhaleShark的一篇訪談信息,金庫之中的絕大部分NFT為電子藝術品,NonFungible每個月會為該項目進行金庫審計。WHALE代幣上限為1000萬枚,其中50%由發起者WhaleShark代持,每月解鎖5萬枚,其中2萬枚WHALE代幣會用來直接購買NFT,由WhaleShark本人操作。

來源:OpenSea,WHALE的金庫Whale代幣設置了若干用途:常規用途,購買NFT,比如從金庫、或者WHALE的合作商家和平臺購買;租賃用途,可以通過WHALE代幣,在金庫中租用NFT區塊鏈房產;咨詢服務,可以支付WHALE,換取WhaleShark的業務咨詢服務。而除此之外,WHALE社區有設置了挖礦激勵:Uniswap上礦池參與者,可以瓜分每個月5000枚WHALE獎勵加密藝術品創作者可以抵押自己的NFT作品或者合約,來獲得更多的WHALE代幣。在流動性挖礦方面,只要用戶在項目方的Uniswap礦池提供500美金以上的流動資金,每個月會按照礦池的份額,按比例分發5000枚WHALE代幣。此外參與礦池的門檻資金每個月會遞增50美金,9月份是550美金。而激勵NFT藝術家們參與創作方面,項目方建立了每月2000WHALE代幣的NFT挖礦獎勵池,將分配給10個NFT創造者,他們創造的NFT是專門出售的,以WHALE定價。項目方會根據候選藝術家的資質進行篩選,選中后持續三個月享受到收益。WHALE的創新點在于:將高價值的NFT作為抵押物從而發行代幣,這種方式或許會被其他的一些項目方借鑒。但其中仍有許多待細化的問題,比如作為抵押品的NFT的價值幾何,以及所創建代幣的應用場景。

Top 100 DeFi 代幣總市值重返1300億美元上方:8月24日消息,據Coingecko最新數據顯示,前100位DeFi代幣總市值已超過1300億美元,本文撰寫時為130,327,143,375美元,該指標曾在5月12日創下149億美元的歷史高點,目前市值最大的DeFi代幣為Uniswap原生代幣UNI,市值約為150億美元。[2021/8/24 22:33:29]

流動性挖礦挖NFT

WHALE選擇了將NFT作為抵押物,生成社交代幣的玩法。而另一面的玩法,則是:參與DeFi挖礦,獲得可以交易的NFT。CryptoWine瞄準了DeFi礦工。

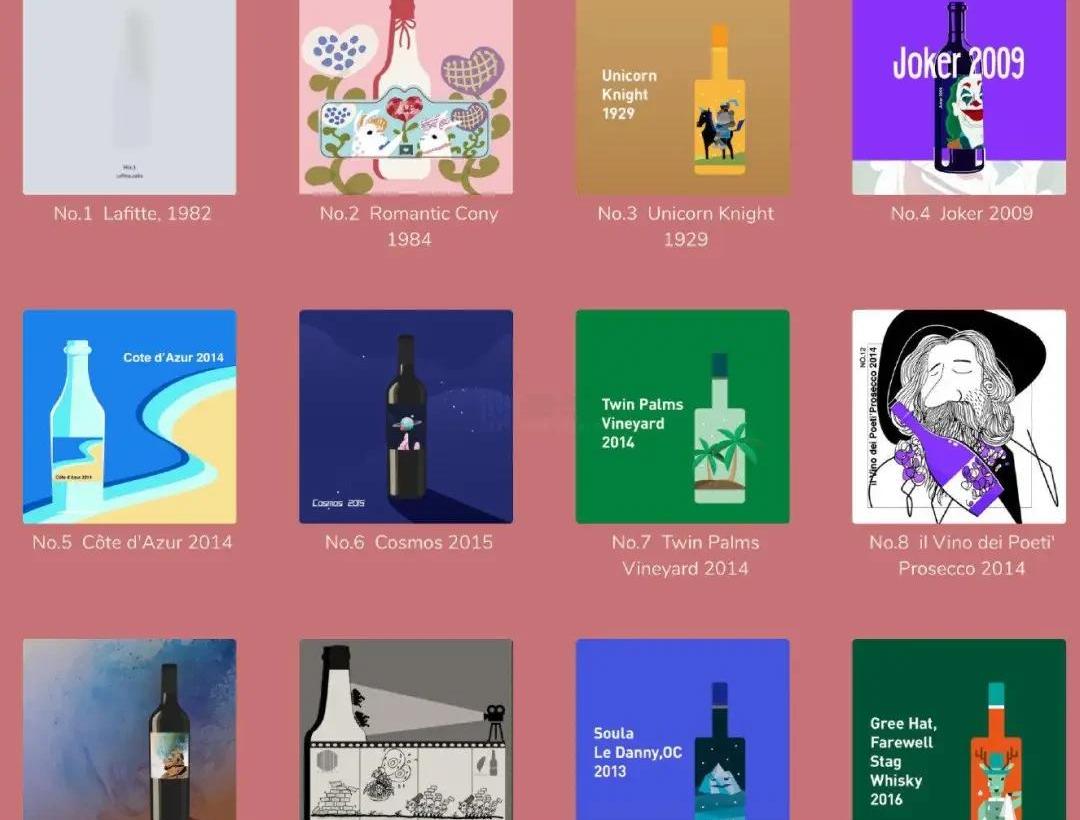

GRAP葡萄幣,一個DeFi流動性挖礦項目的礦幣,可以通過提供流動性來獲得,在Uniswap上也有直接購買的方式。如何將DeFi挖礦跟NFT結合起來?CryptoWine的玩法是這樣的:

GRAP質押池中,每一位玩家都可以隨機獲得CryptoWine的NFT空投。CryptoWIne是一種加密畫作,呈現的主題為酒瓶;玩家獲得了CryptoWine之后,需要經過提取這一步,要消耗釀酒分數作為手續費,而GRAP質押池,會為玩家提供釀酒分數;釀酒分數的手續費,會注入到獎池中,也會用來提供給藝術家的激勵;除此之外,玩家收集到的CryptoWine會有對應分數,結合CryptoWine的分數和玩家所獲得的釀酒分數,來為玩家排名。前3名可以瓜分獎池,而其余的1/8,會分配給提供作品的藝術家們。CryptoWine的玩法,更像是一次創意實驗,看DeFi+NFT的玩法可以有什么新的創意。而NFT適用于加密畫作這一特點,跟DeFi流動性激勵為人群帶來的獎勵,可以有不錯的結合,進一步形成不同DeFi社區之中自己的社區文化。CryptoWine的這類玩法,我相信會在更多的DeFi項目中見到。那么,空氣幣挖礦+NFT,會有什么玩法?社區還真有人這么干:MEME,一個玩笑衍生出來的NFT+DeFi流動性挖礦的項目。

DeFi 概念板塊今日平均跌幅為4.44%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為4.44%。47個幣種中7個上漲,40個下跌,其中領漲幣種為:IDEX(+17.83%)、REP(+9.00%)、WICC(+7.60%)。領跌幣種為:TRB(-12.49%)、GXC(-10.99%)、AST(-9.84%)。[2021/6/11 23:29:39]

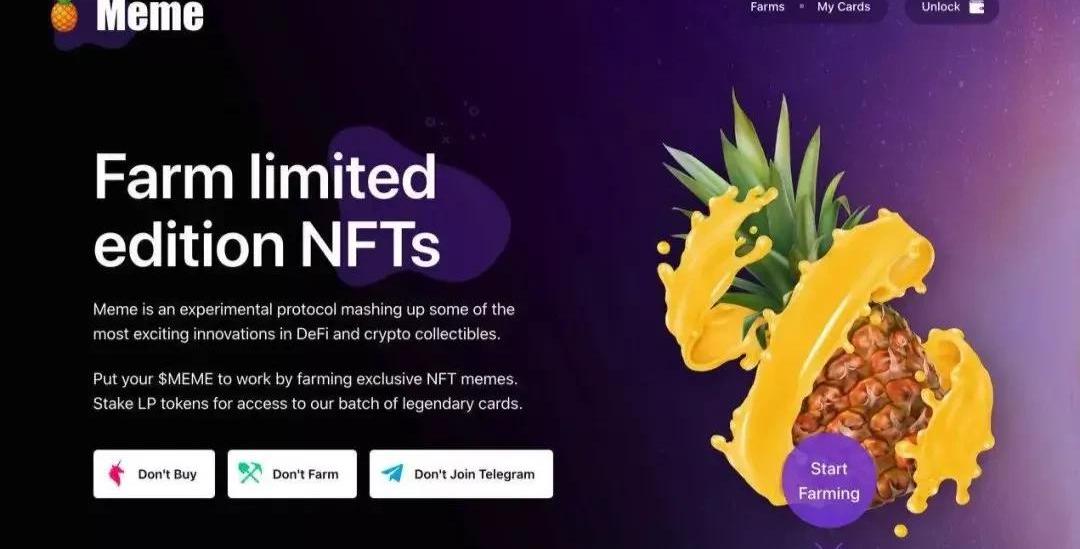

這個項目起源于一條推特:8月15日,ConsenSys的DeFi產品負責人JordanLyall諷刺DeFi是“墮落金融”,隨隨便便一個Emoji當做Logo,然后用經過驗證的合約復制,就創建出來了。事實上,市面上諸多的DeFi項目也確實如此。社區用了幾個小時,創建了MEME幣,將這玩笑做成了DeFi項目。而后JordanLyall跟社群一起,將NFT引入到了流動性挖礦設計中,在NFT農場質押MEME代幣的玩家,可以收獲鳳梨分(鳳梨是MEME的Logo),然后用鳳梨分換取NFT收藏卡。這種收藏卡,可以直接掛到OpenSea銷售。

用挖礦獲得的鳳梨分,換NFT收藏品這項目也有一系列好玩的MEME圖片,感興趣的可以搜索下。

生息Token生成NFT

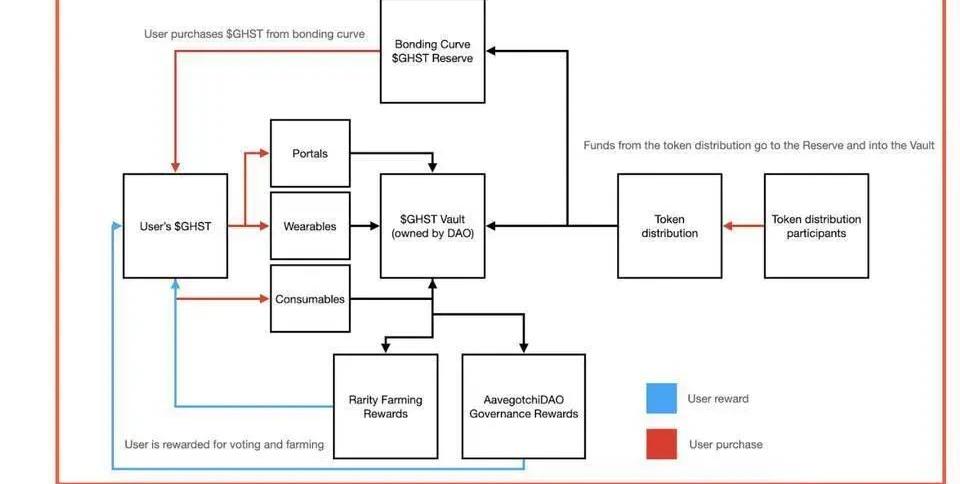

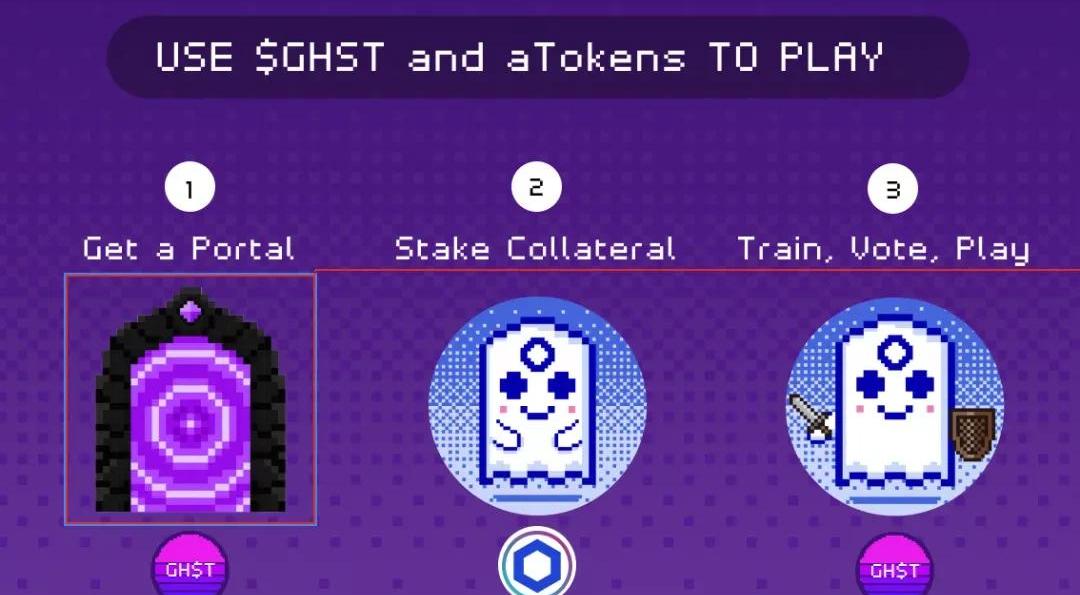

Aavegotchi,是我們今天要重點了解的一個項目,代幣名稱為GHST。Aavegotchi,是以DeFi為支撐的NFT項目。我們分開來說,先介紹DeFi的一方面。Aave是一個聚焦于資產借貸的DeFi平臺。用戶在Aave平臺上抵押資產,獲得附息代幣aToken。憑著aToken,用戶可以獲得利息分成。例如,用戶在Aave中存入DAI,會獲得aDAI作為存款憑證和附息代幣,分享DAI存款的利息。而Aavegotchi,則是Aave生態中首個基于aToken而創建的NFT平臺。可以將Aavegotchi看做是一種NFT數字收藏品,通過ERC721標準實現,每個Aavegotchi,都有著自己的特性,價值和稀缺性也有所不同。而創建Aavegotchi,需要抵押前面所提到的aToken,這是將DeFi+NFT結合在一起的一個典型項目。在Aavegotchi中,根據抵押資產數量、特性和對應的游戲裝備不同,來決定Aavegotchi的價值和稀缺性。通常NFT收藏品的特性是確定的,但是Aavegotchi則具有成長性,會隨著等級不同、擁有的游戲裝備不同,稀缺性也會隨之變化。在Aavegotchi的文檔中,列出了價值流轉的渠道:

DeFi Wizard(DWZ)將于3月1日14時在Bounce Certified上開啟代幣銷售:據官方消息,DeFi智能合約構建平臺DeFi Wizard(DWZ)將于3月1日14時在Bounce Certified上開啟代幣銷售,共提供20000 DWZ。代幣合約地址為:0x7dee45dff03ec7137979586ca20a2f4917bac9fa。

此前消息,DeFi Wizard宣布完成75萬美元融資,投資方包括X21 Digital、AU21 Capital、TRG Capital、DeltaHub Capital、NGC Ventures和ExNetwork。根據官方描述,DeFi Wizard是一個儀表板,單擊幾下即可構建關于ERC20、BEP20、EDST的DeFi智能合約、抵押合約、流動性挖礦合約等,并提供實時分析。[2021/3/1 18:03:00]

Aavegotchi作為游戲的一面

Aavegotchi這個項目,有幾個主要因素:Portal,GHST代幣,AavegotchiDAO。

用戶通過GHST代幣,購買Portal(傳送門),游戲中的Portal被設定為Aavegotchi虛空世界和人類以太世界的傳送門。用戶獲得Portal之后,可以打開傳送門,從10個不同的Aavegotchi之中做出選擇。不僅如此,你還需要抵押aToken,然后才能獲得Aavegotchi,相當于是通過傳送門連接到虛空世界,從而獲取Aavegotchi精靈。抵押品取回后,Aavegotchi將銷毀。Aavegotchi就是用DeFi資產作為抵押品而獲得的NFT。通過這種方式,項目方為Aavegotchi賦予了內在的價值。Aavegotchi作為NFT的一面,其價值會根據其特質和游戲裝備的稀缺性來確定。稀缺性越強,則價值越大。可以通過OpenSea等NFT平臺交易Aavegotchi。GHST代幣的更多細節

GHST可以用來購買游戲裝備和消耗品,提升Aavegotchi的稀缺性。GHST也是一種治理代幣,因為社區治理投票的門檻,要求參與者有1個Aavegotchi和GHST代幣。除此之外,在AavegotchiDAO2.0中,用戶參與投票,可以獲得GHST獎勵。

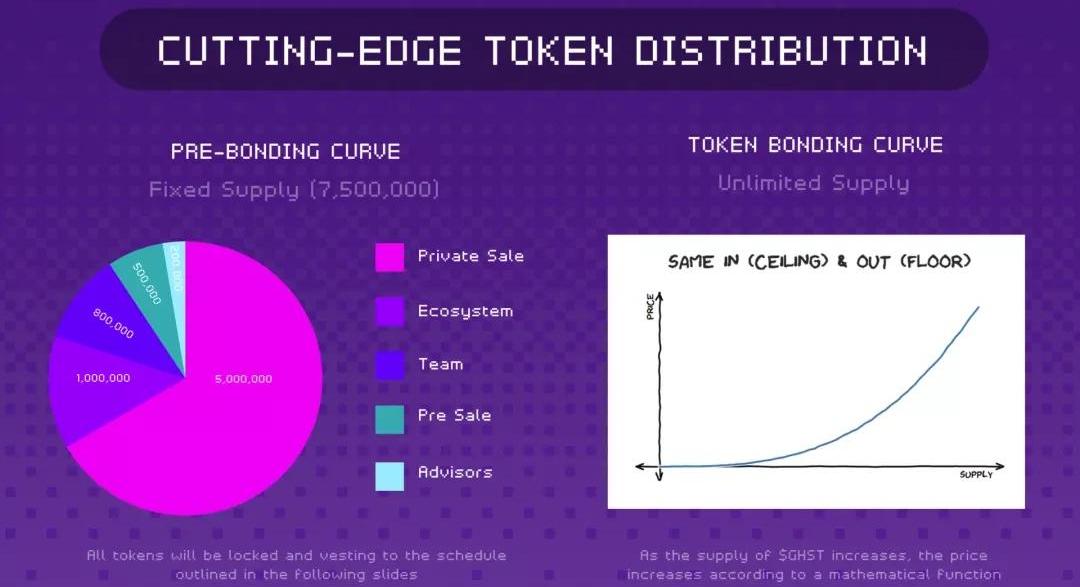

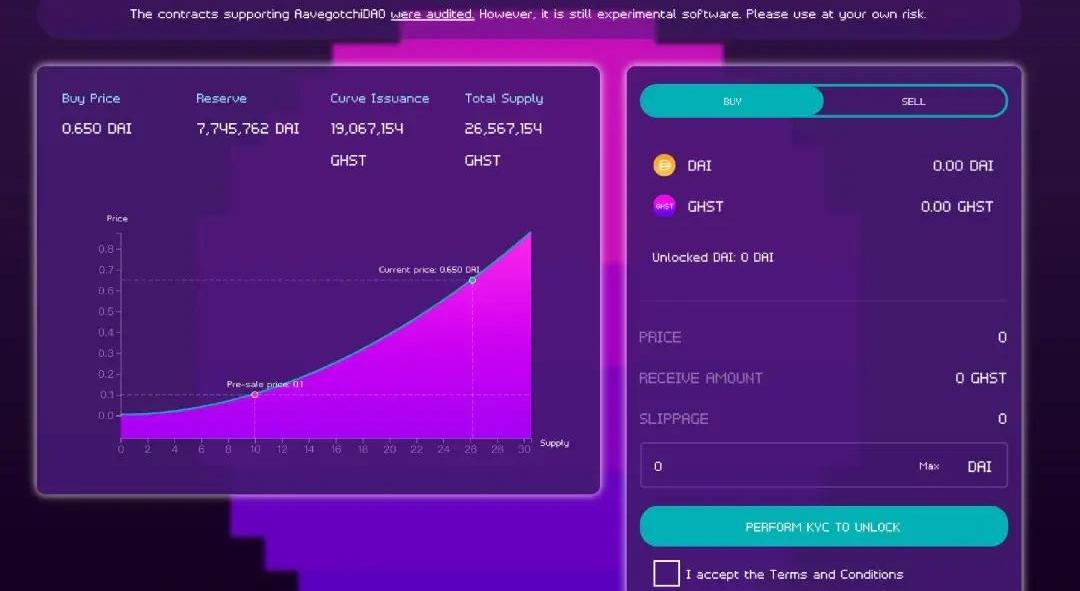

除了平臺機制設計本身,GHST代幣的發行過程中也引入了一些特別的因素:聯合曲線(BondCurve)發行和DAICO的機制。所謂DAICO,最早由Vitalik提出,可以理解為是分階段募資。具體到Aavegotchi而言,第一階段是從社區成員那里,募集了25萬美元。而大部分的GHST代幣,則是在第二階段和第三階段發售,接受DAI作為支付代幣。

私募輪針對特定人群,5,000,000GHST代幣,價格為0.05DAI/GHST。參與門檻為2萬DAI,鎖倉期1年;預售輪,500,000GHST代幣,價格為0.1DAI/GHST,有KYC要求,鎖倉期一年;TokenBondingCurve(TBC)代幣聯合曲線發售,有KYC要求,正在進行中,無鎖定期,買入即發行,賣出即銷毀,無發行上限。

該項目提供了一種有創意的方式,結合Aave的DeFi平臺,使用附息代幣作為抵押品而生成NFT資產,將DeFi和NFT兩者用新穎的方式結合起來,可以預料會吸引一批Aave的流動性礦工加入。該平臺計劃于10月底測試網上線。NFT挖礦

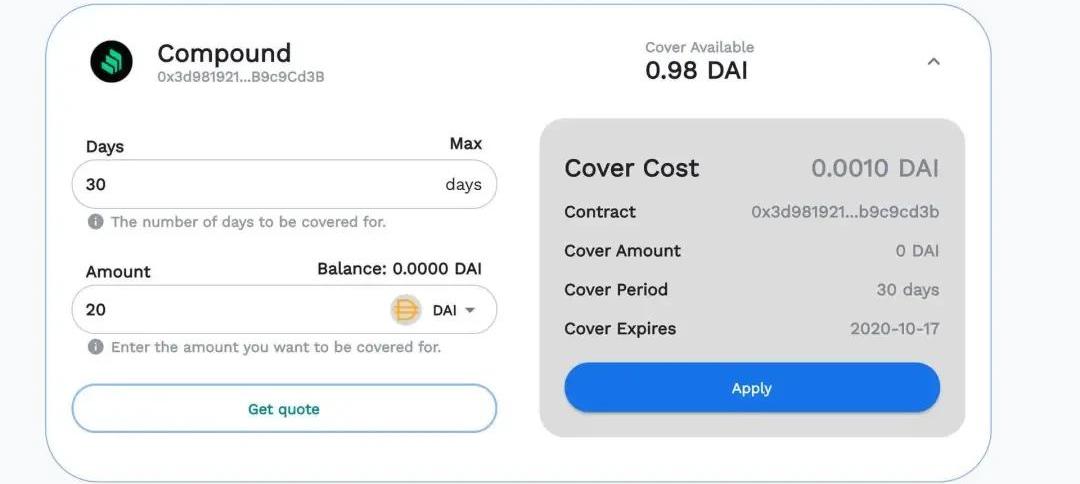

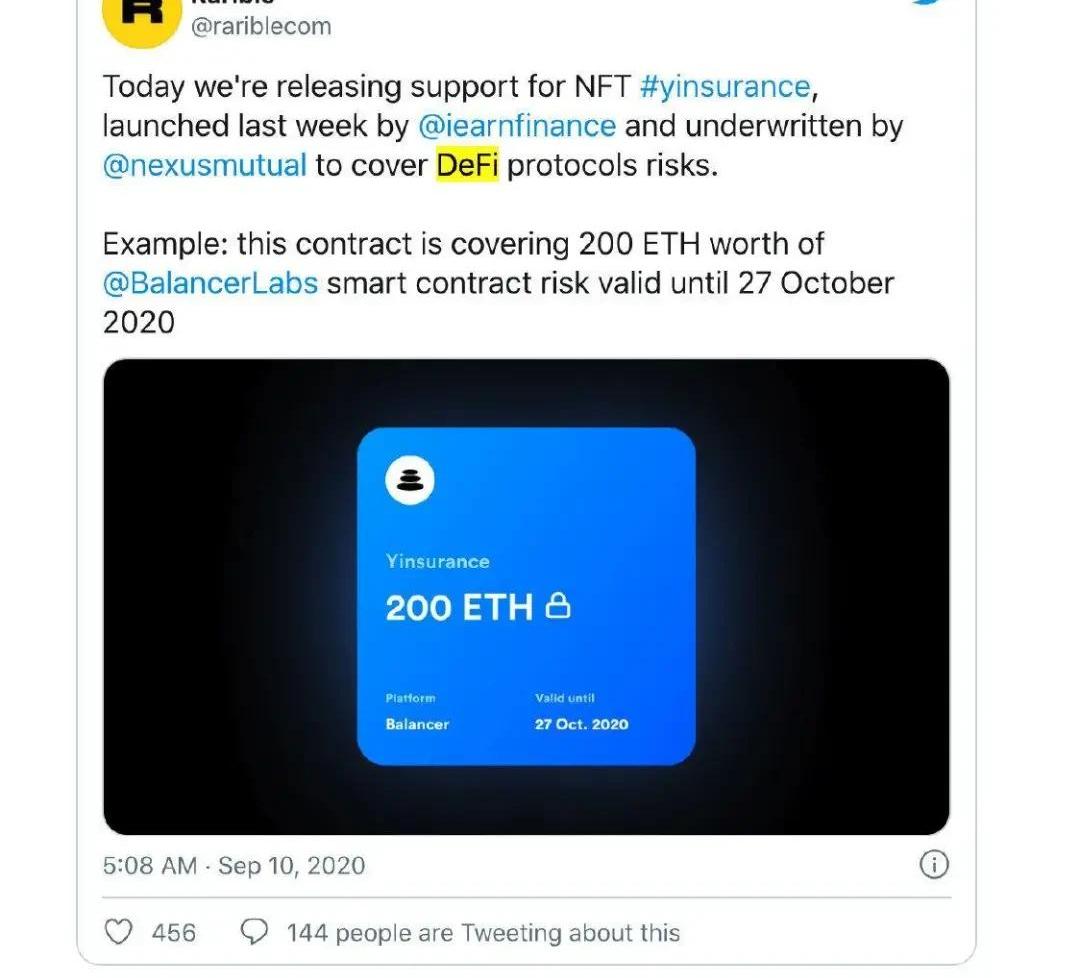

yinsure.finance是yearn(YFI,俗稱大姨夫)創始人AndreCronje創建的去中心化保險平臺。目前為包括BalancerLabs、Compound、CurveFinance、Synthetix和iearnfinance在內的DeFi平臺提供了保險業務。而底層為此提供支持的是NexusMutual。

yinsure.finance特別的地方在于,使用了NFT的格式,將保單進行代幣化,稱之為yInsureNFT。這類NFT保單,除了可以自行持有之外,還能夠在NFT市場交易,或者參與挖礦。保單的NFT市場交易

NFT交易平臺Rarible九月份宣布支持NFT保單。目前已經上架。

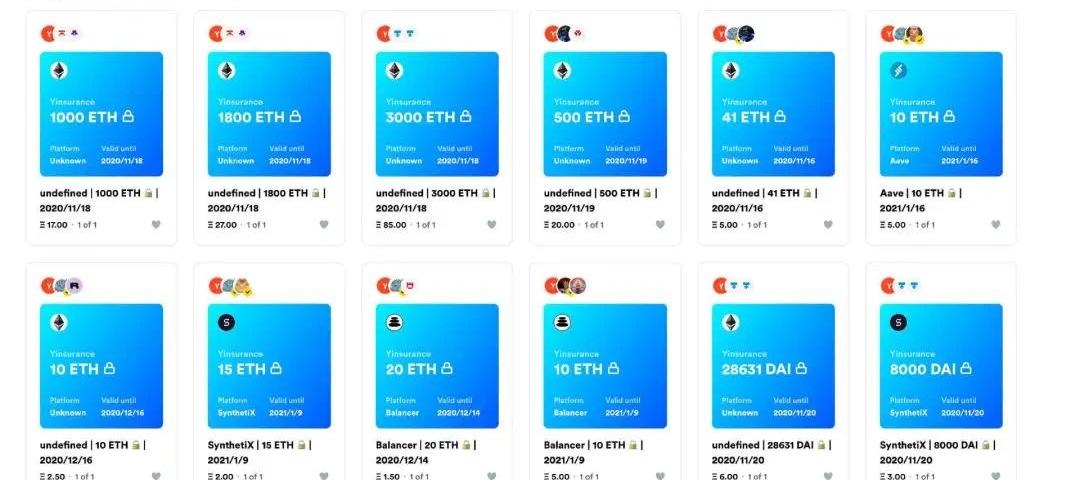

通過NFT方式,讓去中心化保單可以直接交易,OpenSea平臺也上架了該NFT類型。保單再挖礦:SAFE

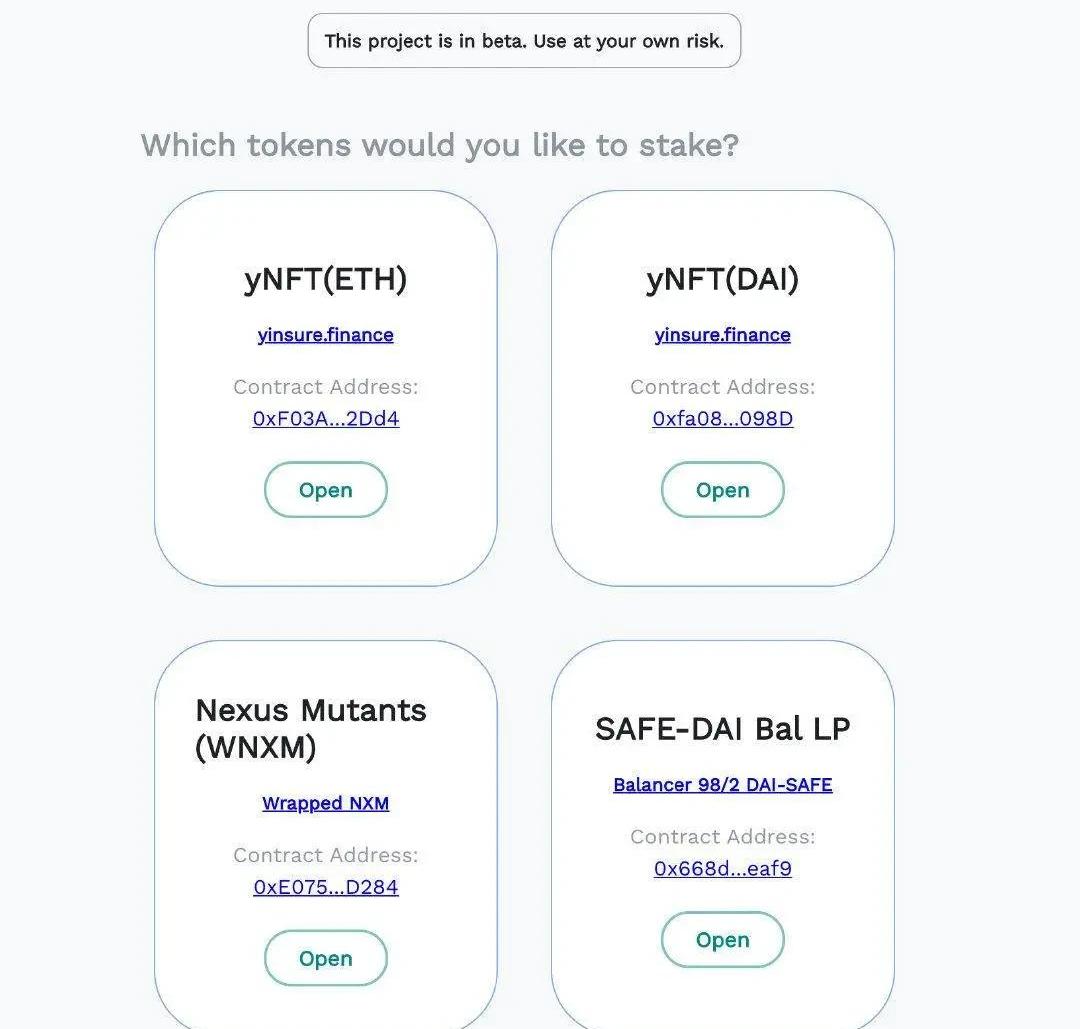

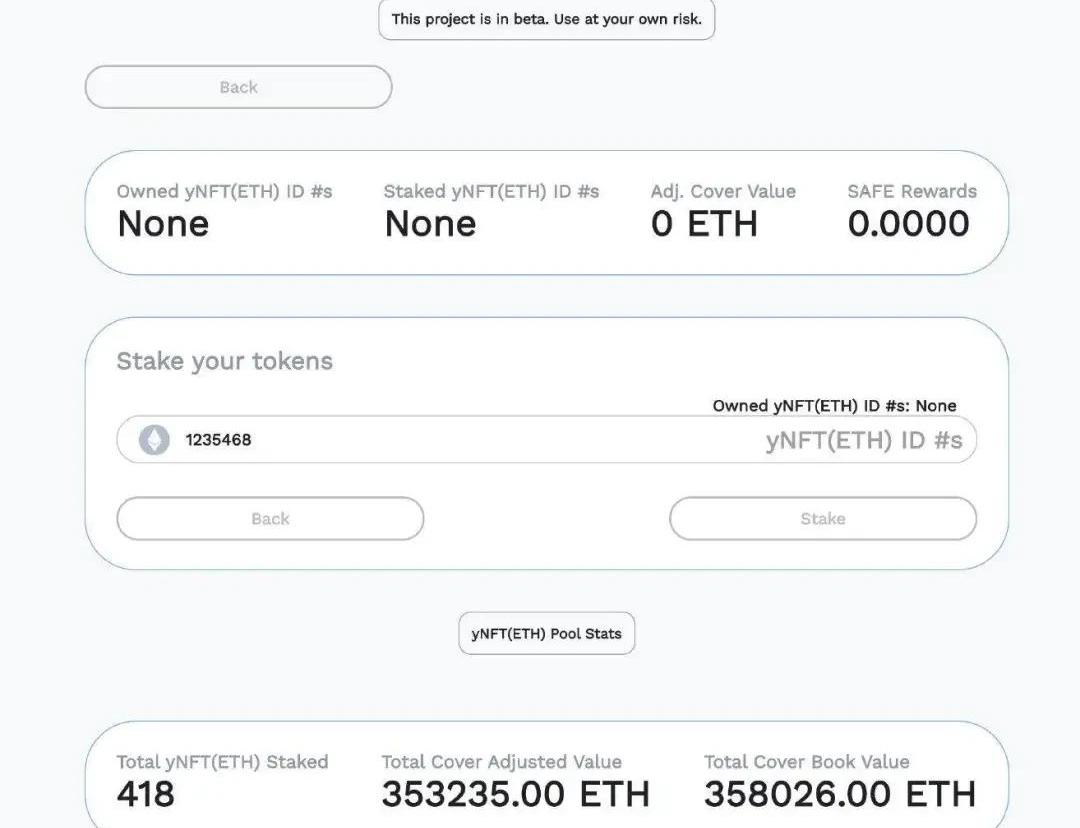

在Yieldfarming.insure的平臺上,支持兩類NFT資產:yNFT(ETH)和yNFT(DAI),分別針對ETH和DAI兩類資產的保險保單。

概言之,yInsurance以NexusMutual承保,將保單用ERC721格式進行NFT化,生成資產稱之為yNFT。而yNFT除了可以在OpenSea、Rarible這類NFT交易市場買賣之外,還可以抵押到第三方平臺挖礦,獲得SAFE代幣獎勵。不過,這里需要提醒的是,和傳統的保單一樣,如果保險一旦到期又沒有發生保險需要報案報銷,那么對應的yNFT資產價值為,0,成為無效的保單。用NFT方式管理DeFi的去中心化保險,再將保單挖礦,增加一重激勵,不得不說一句:大姨夫社區,會玩得很。NFT+DeFi的其他形態

除了已經有實際產品運行的項目之外,還有幾種有意思的NFT+DeFi的產品方向,在此也略微提及。NFT+租賃交易:Chintai和Yiedl的例子

Chintai是EOS區塊鏈上最早的DeFi項目之一。在EOS的REX系統上線之前,Chintai通過創建P2P租賃平臺,為EOS公鏈上資源(CPU/NET)提供了資源租賃的方式,讓EOS持有者可以通過Chintai平臺出租自己的CPU資源。而程序員或者DApp的玩家,能夠租用CPU/NET等資源,而無需額外購買。尤其在2018年年末EOS區塊鏈上CPU/NET資源價格高昂的時候,Chintai發揮了緩沖器的作用。這里之所以提到Chintai,2019年上半年Chintai曾提出了一種NFT設計思路:將NFT的所有權和使用權分離,在NFT標準協議之中,增加NFT的租賃功能,從而讓使用這些標準實現NFT代幣的項目,原生支持NFT租賃。舉個例子,如果一款RPG游戲內的資產使用了NFT標準來實現其中的英雄或道具,那么,游戲玩家就可以將其中的NFT出租給其他人使用。由于NFT標準原生支持了租賃功能,NFT資產的擁有者仍然可以保持所有權,只是將使用權租給他人,從而獲得收益。在游戲中闖關、團戰或者副本開啟的戰斗之中,玩家能夠通過臨時租賃英雄的方式,增強自己的戰斗能力,獲得游戲內的勝利。通過這種方式,將NFT+租賃DeFi的玩法結合,從而增加游戲玩家的收益機會。除了將所有權和使用權分離的這種特殊方式之外,位于東京的加密初創公司Yiedl也發布公告稱,將會創建一個NFT的借貸服務P2P市場,基于ERC721標準實現。不過,目前尚未見到有具體的產品實現,不過,隨著NFT+DeFi領域的發展,應該不久就會有類似產品實現。NFT作為抵押品,進行借貸

和NFT本身的P2P借貸不同,一種可能的思路,是將NFT作為抵押擔保物,從DeFi平臺上借貸資產。WHALE的做法有一點類似,只是WHALE抵押NFT之后是用于發行社交代幣。而同樣的思路,也可以繼續擴展:抵押NFT發行穩定幣,或者反之,抵押穩定幣進行流動性挖礦,獲得NFT收藏品或者收藏品的獲取資格。將思路打開,將NFT僅僅當做是一種特殊的可以交易代幣,可以發現當前DeFi領域仍然有相當大的領域有待探索。當然如果將NFT作為抵押品,NFT如何定價,本身也會成為一個長久探討的話題。小結

DeFi方興未艾,NFT熱度漸增,甚至有人稱之為2020年的投資隱線。而NFT碰上DeFi,能夠激發出什么樣的新創意?本文分析了探討了NFT+DeFi領域目前的五個方向、七個項目,希望供讀者參考。當DeFi的熱浪往NFT領域奔涌而來,隨著NFT+DeFi的探索者們陸續而來,這個領域一定會很精彩,當然,風險也隨之而來。-END-聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議。

Tags:NFTEFIDEFIDEFMANEKI Vault (NFTX)DEFIDOPINETWORKDEFISquidGameDeFi

編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:AndrewKang、BenjaminSimon、DarylLau,分別為MechanismCapital合伙人、研究員、合伙人.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:RobertStevens,編譯:Wendy,星球日報經授權發布。概述大量的比特幣和以太坊期權合約將于周五到期。一些專業人士表示,這可能會導致市場波動.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:AlexanderBehrens,編譯:Libert,星球日報經授權發布.

1900/1/1 0:00:00相對于其他替代資產而言,低權重的比特幣對風險調整后的回報和多元化投資都會帶來很大的積極影響。比特幣與其他資產缺乏相關性,使其成為有用的替代資產,這有助于降低經濟周期的風險.

1900/1/1 0:00:00“走,一起去挖礦。”自今年6月開始,Jason就叫囂著讓大家快上車。果不其然,今年夏天,幣圈開啟了一場搶DeFi“頭礦”的盛宴.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。抓住UNI空投盛宴的余溫,一個名為UNII的「分叉幣」以相同的空投方式面世.

1900/1/1 0:00:00