BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-0.3%

ETH/HKD-0.3% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD+0.4%

ADA/HKD+0.4% SOL/HKD-0.68%

SOL/HKD-0.68% XRP/HKD-0.01%

XRP/HKD-0.01%編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。現在再看SushiSwap,它遠沒有剛面世時的光鮮了。最開始,Uniswap的進化、社區掠奪VC等點評一度將SushiSwap捧至神壇,在經歷創始人被爆控制價值2700萬美元的SUSHI代幣、套現離場,存在治理雙花漏洞,以及控制權突然轉交給SBF等等魔幻場景后,SushiSwap的故事開始逐漸走下坡路。不過,接踵而至的各種Swap仿盤,發行的各種meme代幣,也讓「Uniswap必須要發幣」的觀點深入人心,不少人認為,沒有平臺幣是Uniswap的最大弱勢。撥開市場上的泡沫和情緒,單看DEX和AMM這個賽道,我們提出一個疑問,Uniswap真的需要發幣嗎?目前來看,Uniswap還有遠比發幣更重要的事情。Uniswap無「人」能敵?

只有500行代碼的Uniswap,早已成為DeFi領域中不可或缺的一環。最開始,Uniswap是因為上幣的速度受到關注,項目方的融資與上線同時進行,項目方將幣總量分配成幾份,其中自留一部分,放在Uniswap上一部分,向兩個池子注入資產,相當于自定一個價格,然后就能交易了。「最快10分鐘」就能完成,「成本大概只需要花費0.3個ETH。」這種方式直接沖擊了原來區塊鏈項目運作的模式,新項目上馬的成本越來越低,一大批項目泥沙俱下。從最初潛力項目的誕生地發展到如今,Uniswap的地位也悄然發生著變化。Uniswap成為了流動性挖礦中的重要一環:無論新老項目方想做流動性挖礦,都會先去Uniswap上線交易對,吸引用戶為池子注入資金,在獲得相應代幣后再進行挖礦。為資金池提供流動性獲得平臺的手續費分成,早已不足以滿足投資者的需求。當DeFi項目發行代幣/治理代幣的玩法流行開來,Uniswap升級版的SushiSwap宣布引入代幣激勵機制時,很多人開始蜂擁而上。剛完成遷移的時候,SushiSwap的總鎖倉量一度上漲至15億美金,而Uniswap則下調至4億美金,讓人錯以為是SushiSwap「搶」走了后者的流動性,有人甚至斷言:只有趕快發幣才能「拯救」Uniswap。實際上,在SushiSwap出現前,Uniswap的鎖倉量已經達到4億,在SushiSwap遷移完成后,Uniswap的鎖倉量還是4億美金,SushiSwap并沒有搶走Uniswap的流動性,多出來的近10億美金流動性原本就是SushiSwap帶來的,這只能說明發幣確實在短期內引發了鎖倉量的暴漲。而看現在的SushiSwap的鎖倉量和幣價早已不再巔峰,發幣似乎也沒有讓這個DEX有比Uniswap更光明的未來。在最早一批關注到Uniswap大遷徙趨勢的從業者看來,發幣其實并不是擺在Uniswap面前最緊要的事情。為什么Uniswap不需要急著發幣

Uniswap創始人:治理合約升級需特別謹慎,7天投票期或不足以進行徹底的安全審查:8月31日消息,Uniswap創始人Hayden Adams發推稱,Uniswap社區成員最近提議將Uniswap治理合約升級為Bravo。今天實驗室團隊成員發現了一個小問題,proposalCount初始化為0,initialProposalCount為8,執行檢查proposalId大于initialProposalCount,這會使接下來的8個提案無法執行。Hayden Adams表示其通過提交8個永遠無法執行的“虛擬”提案來修復問題,目前修復治理工作。最后強調,治理合約升級需要特別謹慎,7天的投票期可能不足以進行徹底的安全審查。[2021/8/31 22:48:33]

在SushiSwap靠發幣吸引Uniswap上的LP遷移的時候,大家就在猜想UniswapV3版本會不會同樣靠發幣來搶回流量。在SushiSwap正式遷移LP的當天,Uniswap創始人HaydenAdams發了一張Uniswap新Logo的圖片,有不少人猜想V3一定會伴隨著平臺幣的公布。但是Uniswap真的需要發幣么?或者說,發幣是不是DEX成為頂流的必要條件?「發幣不是Uniswap目前必須要做的事情。」去中心化資產篩選平臺Tops創始人李鳴表示。在發幣已經成為很多DeFi項目標配的情況下,SushiSwap順應「趨勢」的做法確實受到了市場的追捧,在SushiSwap之后,很多類似的仿盤也很快上線,營造出了一種發幣的項目能取代Uniswap的情景,但實際情況并非如此。在李鳴看來,僅從Uniswap的Swap本身的效率和交易方式來看,它還遠沒有上升到能跟CeFi相提并論的地步,仍然有不小提升空間和優化的余地,「最突出的問題是無常損失,一些項目方已經開始通過做市的方式『收割』用戶,但用戶還沒有察覺到這種行為。」刷量是中心化交易平臺默認的做法,如今,這種玩法也開始蔓延到DEX。一線從業者王佳也告訴律動BlockBeats,目前Uniswap已經出現了越來越多專門針對流動性池交易的做市商,為了吸引用戶關注,讓數據更好看,項目方開始意識到Uniswap上的交易對也需要刷量了。「和CEX做法一樣,只是整個過程更透明了。」由于交易者的一切操作行為都被記錄在鏈上,項目方做市的成本和風險也比原來更高,「之前交易所做市就是后臺的一串數據,但現在Gas手續費也是一筆不可忽視的開銷」,「之前做市商只需要獲得操作權限,無法控制資金,但到DEX后,做市商需要持有資產才能操作,這導致目前項目方還只是小額度操作,不敢輕易玩大額。」辨別的方法只需要看成交記錄中,同一個地址有沒有出現多次來回的交易。這意味著,面對不少剛上線就創造幾十倍、上百倍漲幅神話的項目,投資者更需要多加辨別,因為這很可能是項目方自導自演,就為了吸引用戶接盤。除了可待提升的交易效率,目前圍繞在Uniswap周圍的問題還有很多,比如在Uniswap上面設置的流動性池子是不是資金量越大越好,設置多個池子的滑點會不會更低、LP的收益會不會更好,代幣的定價和成交方式還有沒有優化空間等等問題,這些都仍然是需要Uniswap團隊花費更多的精力去思考和解決的。「現在用戶在Uniswap上只能看到流動性、交易量等基礎數據,但實際上,流動性池子的數量、交易筆數的變化等數據可能會對價格產生更大的影響,或者說是更明顯的漲跌信號。」這些板塊在Uniswap都還沒有完善,也正因為市場還存在空白,才出現了市面上那「近20個」專做Uniswap交易體驗的團隊。除了交易體驗的優化,李鳴還提到,從開發者的角度看,目前Uniswap對那些基于其開發相應衍生工具或功能的團隊來說還是不夠友好:「有時候Uniswap提供的數據不夠及時,或者缺漏、錯誤,甚至就沒有相應的數據。」選擇交易平臺,投資者最終目的是要發現好資產、獲得高收益,但如果只是單純復制Uniswap代碼,僅僅只加上代幣激勵模型,而不是對業務本身進行優化、改進的項目,即便短時間成功了,也很難保持長青。我們可以思考一個簡單的問題,你發一個幣,是選擇上Uniswap呢?還是上其他仿盤Swap呢?「Uniswap還是有品牌的。」去中心化衍生品交易平臺MCDEX創始人劉杰的觀點可以代表一大部分人。而各種Swap的仿盤一度讓投資者以為自己被賦予了與VC或者項目方團隊平起平坐的資格,但實際上,流動性挖礦并不公平。流動性挖礦并不公平

以太坊鏈上應用合約交互量排行Axie第一 Uniswap 第二:8月6日消息,Axie Infinty成為當日以太坊上用戶量排名第一的應用,用戶數達2.82萬人,相對于昨日用戶數上漲18.90%,領先第二名應用Uniswap V2 1350人。今日用戶量排名第三至第五位的應用是OpenSea、Uniswap V3和Sushi Swap,當日用戶數分別為1.79萬、1.49萬和0.47萬人。此外,今日上午11時,Axie Infinty的聯合創始人@TheJiho在其Twitter上表示,Axie Infinty將會降低PVE模式的游戲獎勵,并提高PVP模式的游戲獎勵。[2021/8/6 1:39:34]

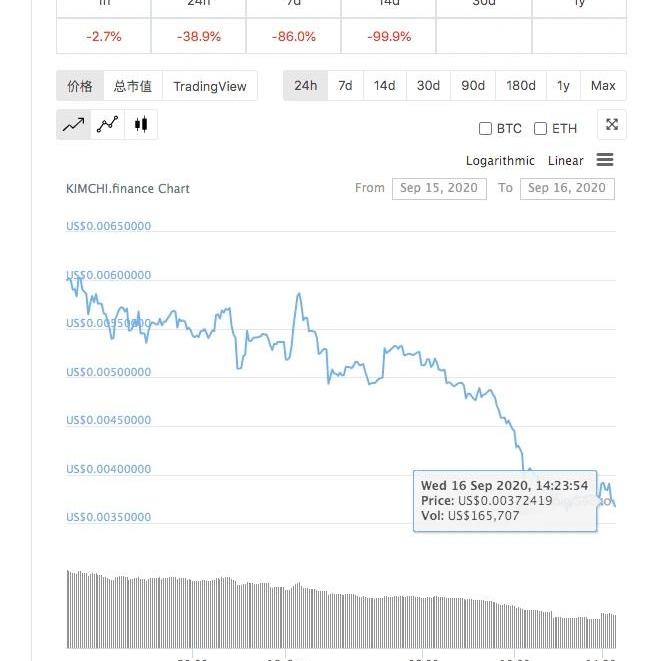

現在的DeFi流動性挖礦,在社區驅動的精神下,打著無預挖、無私募、無VC的旗號,營造著「公平」的概念,給大家傳遞這一種「不會有人割你」的信號。不少人認為,自己只是挖礦,做二級市場的賣方,不會在二級市場接盤,風險很小,收益還會遠超預期。但真的嗎?流動性挖礦真的絕對公平嗎?那些發幣的項目真的不賺錢嗎?一定不是的,他們至少有三種賺錢方式。收割LP首先是收割流動性提供者,更準確的說,項目方看中了LP手中的ETH。在AMM機制中,LP做市需要在兩個池子內增添等量的資產,比如在ETH/USDT這個池子做市,在ETH池子添加1ETH,在USDT就要添加1ETH等值的360USDT,才能成為LP。如果ETH下跌20%,LP手中的ETH會變多,而USDT會變少,以達到1:1等量以及池子流動性乘積等于常量,這會造成無常損失。但極限情況下,當池子中一類資產的價格暴跌,那么LP手中相應的幣就會越多,而另一個池子的幣就會越少。比如KIMCHI泡菜這個項目,在KIMCHI/ETH這個池子中做市的LP就屬于被收割的一方。

Uniswap“治理提交提案的門檻降低為250萬枚UNI\"已通過:官方消息,由去中心化交易所Uniswap社區成員發起的將提交提案的門檻從1000萬枚降低為250萬枚UNI,以9100票獲得通過。[2021/6/11 23:30:01]

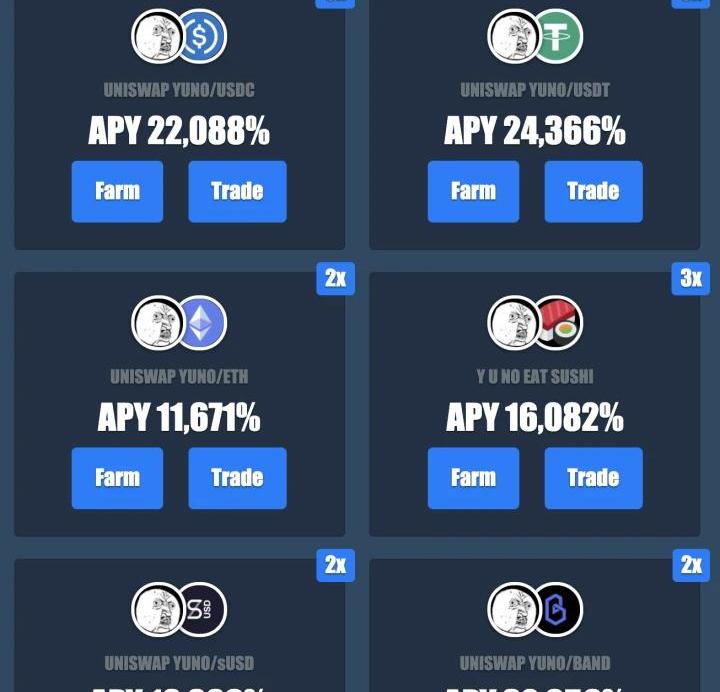

KIMCHI價格短時間內一路暴跌,該池子中的LP手中KIMCHI越來越多,ETH越來越少,同時KIMCHI的價格越來越低,LP的ETH被收割。這本屬于無常損失的一種,但當池子內代幣出現極端情況時,無常損失已經升級為被收割。當然這種情況只會在提供挖礦代幣流動性的池子中才會出現,比如SUSHI/ETH、KIMCHI/ETH,LP如果選擇的是其他池子就可以大概率避開這種風險,但項目方并不會讓你這么做。在挖礦設計中,項目方會把這類的池子獎勵設計得遠超其他池子,比如高達5倍的獎勵,LP在這個池子的挖礦效率是其他池子的5倍,不了解風險的用戶,很容易被高額回報吸引進場。此外,項目方甚至會增加若干個包含此類挖礦代幣的池子,年化收益給到數百倍。比如YUNO項目,8個挖礦池子中,有6個池子需要YUNO才能挖礦,這樣的情況下,LP被收割的概率是75%。

數據:有超過 14 萬地址申領的 UNI 代幣獎勵為 400 個:Dune Analytics 數據顯示,截至到美東時間上午,180,807 位用戶已申領了約 110,890,207 個 UNI 代幣。其中,有 78%(大約 141,000 個地址)的用戶作為 Uniswap 交易者申領的 UNI 代幣空投獎勵為 400 個。[2020/9/21]

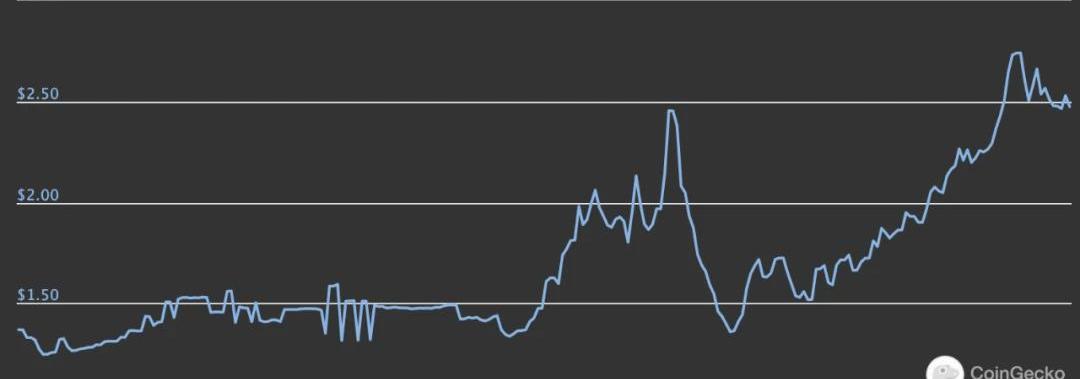

項目方夾帶私貨私貨一般指的是小眾幣種,一般流動性挖礦會采用主流幣,但某些項目方會用小幣種挖礦,以起到拉升小幣需求量帶火的目的。比如前段時間大火的KIMCHI。

有意思的是,KIMCHI的farm僅選擇了YFI、BAND、ETH這三個較為主流的代幣,其外還暗自夾帶私貨,不僅調高了KIMCHI代幣的收益百分比,還有一個并不流行的TEND代幣也進入代幣池,這導致了TEND代幣從1.2美金最高漲至2.7美金,短時間漲幅高達125%。

收礦稅另一個隱含的玩法是項目方通過收取一部分挖礦的獎勵獲取利潤。在很多DeFi項目中,一般是挖礦獎勵的10%會被項目方收走,相當于交了鑄幣稅。麥子錢包的產品經理陸遙遠將這種行為定義為「收礦稅」模式,典型的例子是SUSHI,這也是SushiSwap創始人NomiChef砸盤套現1.8萬ETH的資金來源。由于SushiSwap已經是市場關注的焦點,社區會時刻監控到創始團隊的一舉一動,但更多的項目方很有可能是在收取礦稅之后,一步步套現離場。還是剛才的問題,如果你是項目方,如果你們的代幣想要上線流動性挖礦玩法,你會去Uniswap還是去SushiSwap?通過搶先發幣,SushiSwap和其他Fork項目確實在短時間內獲取了市場的廣泛關注,但這種搭便車的行為似乎沒讓這些項目建立起堅固的護城河。「短時間發幣行為,確實可能讓很多投資者興奮。」李鳴認為,但如果Uniswap要想扮演一個行業標桿的角色,那它還是要不斷地優化自身的效率和產品,才能真正讓自己與同類產品拉開差距,也讓自己成為整個DEX標準的制定者。走得更快,不如走得更遠。如今,憑借發幣完成冷啟動的SushiSwap也陷入如何讓代幣上漲的泥潭,或許,早早看到這一點的Uniswap團隊才沒有將發幣作為當務之急。應受訪者要求,文中出現的王佳為化名。

動態 | 俄羅斯加密挖礦公司CryptoUniverse計劃于年中在西伯利亞開設工廠:據福布斯消息,俄羅斯加密挖礦公司CryptoUniverse計劃于2019年年中在西伯利亞開設一家工廠。它不僅提供加密挖礦服務,還將成為人工智能、大數據和物聯網空間運營企業的數據中心。福布斯分析認為,西伯利亞的土地、能源價格,以及其北極氣候意味著該地區非常適合加密挖礦。[2019/5/22]

Tags:SWAPUNIUniswapSUSHIYaySwapuni幣未來升值潛力uniswap幣排行SUSHIBULL

Uniswap數據顯示,過去24小時,Uniswap流動性約4.7億,減少了將近69.8%。 Solana基金會:6300萬SOL將在Epoch 370結束時取消質押:11月10日消息,Sola.

1900/1/1 0:00:00編者按:本文來自熊熊薈PLUS,Odaily星球日報經授權轉載。Bakery&Cream&Fortube,如何聯合挖三個BNB“頭礦”我的個人策略今晚的BNB智能鏈三個“頭礦”,Cream已經開.

1900/1/1 0:00:00目錄在科技技術突飛猛進與信息革命的熱潮中,我們總是被推著往前走并學著去擁抱。從互聯網到移動互聯網,再到近年來大熱潮的區塊鏈技術發展,一開始大家談論什么是區塊鏈,它所提倡的是什么,它能干什么,它有.

1900/1/1 0:00:00自從“區塊鏈鑒查院”上線以來,就一直有人讓我分析Pi幣。 仔細研究之后,鑒叔真覺得Pi是一個“神奇”的項目.

1900/1/1 0:00:00作者:LeslieLamb|AmberGroup整合交易、投資、借貸、理財等加密金融服務,為個人和機構投資者提供一站式加密金融平臺,是大多數加密行業從業公司的使命.

1900/1/1 0:00:00編者按:本文來自 萬向區塊鏈 ,Odaily星球日報經授權轉載。區塊鏈和數據要素市場是當前兩個備受關注的領域.

1900/1/1 0:00:00