BTC/HKD+1.5%

BTC/HKD+1.5% ETH/HKD+2.2%

ETH/HKD+2.2% LTC/HKD+2.64%

LTC/HKD+2.64% ADA/HKD+2.48%

ADA/HKD+2.48% SOL/HKD+1.77%

SOL/HKD+1.77% XRP/HKD+1.44%

XRP/HKD+1.44%編者按:本文來自巴比特資訊,作者:ChrisPowers,編譯:隔夜的粥,星球日報經授權發布。可組合性經常被認為是DeFi的秘密武器,“金錢樂高”使得產品和服務能夠無許可地相互關聯,從而將創新載體擴展到孤立的公司之外。比方說,Pooltogether是一種無損的DeFi彩票,它創造了一種有趣的儲蓄產品,可以將存款集中起來,然后每周將累積的利息交給幸運的中獎者。Pooltogether不需要建造太多,它主要依賴于Compound和Dai,并且不需要得到它們的許可。可組合性無疑是DeFi的圣經,企業家不需要建造已經存在的東西,而只需要利用現有的產品來制造新的東西。截至目前,代幣和智能合約調用是DeFi可組合性的最佳示例,而最近幾個月,也顯示出了DeFi用戶的可組合性。正如新企業家可以在Aave,Synthetix或Uniswap之上構建,他們也可以為Aave,Synthetix或Uniswap用戶而進行構建。社區Piggyback

DeFi 借貸協議 Sentiment 完成 240 萬美元種子輪融資,Archetype Ventures 領投:9月10日消息,DeFi 借貸協議 Sentiment 宣布完成 240 萬美元種子輪融資,Archetype Ventures 領投,參投方包括 Castle Island Ventures、Matrixport Ventures 等。

Sentiment 允許借款人針對其資產創建杠桿債務頭寸,這些頭寸可用于與整個生態系統中的其他應用程序進行交互。貸方為協議提供流動性。[2022/9/10 13:20:58]

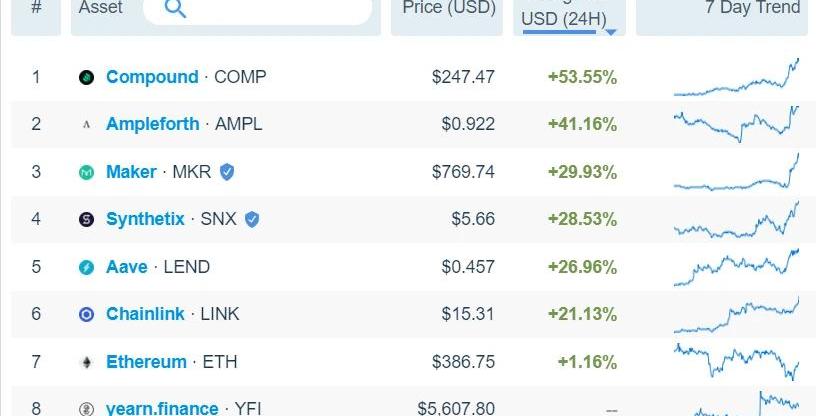

稍后我們將討論Sushi“壽司”,但繼承現有項目社區新項目的最好例子就是YAM。YAM是在沒有預挖的情況下推出的,新的YAM代幣會分發給質押者,但并非所有代幣都可以獲得,其選擇了8個符合YAM存款游戲條件的代幣。有人可能會認為,接受任何資產來增長協議的鎖定值不是更好嗎?實際上,在初始階段,針對特定代幣發行獎勵,這對于這些社區及代幣持有者而言是非常有吸引力的。對于沒有YAM或者需要質押8種代幣之一的新人來說,獲取這些代幣已成為游戲本身的一部分。在啟動YAM之后不久,任何可以用來賺取YAM的代幣都經歷了暴漲,正如你在Messari篩選程序中看到的那樣:

數據:Terra鏈上DeFi鎖倉量跌至225億美元:金色財經消息,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量跌至225.5億美元,近24小時減少9.08%。在公鏈中排名第2位僅次于以太坊。目前,Terra鏈上DeFi鎖倉量排名前3的分別為:Anchor(128.7億美元)、Lido(52.8億美元)、Astroport(12億美元)。[2022/5/9 3:01:18]

實際上,YAM并不是為了追求這些質押的代幣,而是在追求這些代幣背后的社區。YAM本質上是組合了Compound的治理、Synthetix的Staking以及Ampleforth的重置調整,因此針對這些代幣的持有者是有意義的。當然,這是一種共生關系,新進入者需要購買代幣才能參與這種游戲,這使得目標代幣資產的持有者感到愉悅。正如Maker所經歷的那樣,當Dai需求飆升,并且成為這種農耕活動的首選時,代幣設計就需要防御潛在的指數級需求,目前,Dai的交易價格仍然高于其錨定目標值1美元。針對流動性提供者,而不是代幣持有者

DeFi 概念板塊今日平均漲幅為0.53%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為0.53%。47個幣種中13個上漲,34個下跌,其中領漲幣種為:ANT(+25.11%)、YFI(+3.96%)、COMP(+3.41%)。領跌幣種為:NEST(-5.43%)、PEARL(-3.65%)、SRM(-3.44%)。[2021/3/26 19:19:31]

在YAM追求代幣持有者時,越來越多的項目將流動性提供者作為目標,以進行代幣發行游戲。在我看來,BASED是第一個將現有流動性提供者作為新代幣分發目標的項目。參與者可以投入Curve$sUSDv2LP代幣進行初始$BASED分配,顯然,BASED的設計者知道他們的目標受眾。sUSD池中基本就是SNX持有者,有些人可能會把他們稱為degen-est代幣社區,但80%的SNX已質押在Synthetix中,因此BASED瞄準了社區中流行的LP代幣來引導用戶群。在BASED獎勵啟動之后,Dai和sUSD的代幣交易價格甚至上漲到了1.1美元。“壽司”時刻

加密托管公司Copper推出新工具以鏈接其存儲服務和DeFi應用程序:金色財經報道,加密貨幣托管公司Copper正在推出新工具CopperConnect,以鏈接Copper現有的存儲服務和DeFi應用程序。根據新聞稿,Copper聲稱DeFi的風險正在降低,這使得該投機領域對機構客戶更具吸引力。[2020/11/28 22:24:06]

好的,現在終于輪到SushiSwap了,這是一個尚未正式啟動的Uniswap分叉項目,上周開始,該項目開啟了代幣分發活動,它使用了類似于YAM的Staking接口,但針對的是UniswapLP代幣,而不是底層代幣。而SushiSwap針對的是兩個重疊的群體:代幣社區:SNX,LINK,UMA,COMP,YFI等;Uniswap流動資金提供者;在“壽司”代幣開始分發之后,目標代幣的價格開始上漲,其中某些代幣經歷了暴漲,但它們的價格走勢可能會減弱,因為目標代幣仍在Uniswap池中,而不是鎖定在合約中。正如YAM增加了參與其挖礦游戲所需代幣的需求,“壽司”也增加了相關UniswapLP代幣的需求,參與者需要將資金存入到特定的Uniswap池中,這導致Uniswap的流動性激增。

陳偉星:Defi概念項目沒啥靠譜的,堅定多買些比特幣就行了:泛城資本創始人陳偉星發微博表示,最近看到好多Defi概念的項目,沒啥靠譜,還是堅定多買些比特幣就行了。[2020/8/30]

盡管目前流動性都在Uniswap中,但超過80%的LP代幣托管在SushiSwapStaking合約中。SushiSwap是希望在啟動后將流動資金遷移到自己的DEX,但根據推測,一旦回報減少,部分質押的LP代幣就會離開,此外,遷移過程的未知數是非常大的,因此,在臨近遷移前,可能會有更多質押的LP代幣會選擇離開。流動性提供者≠交易者

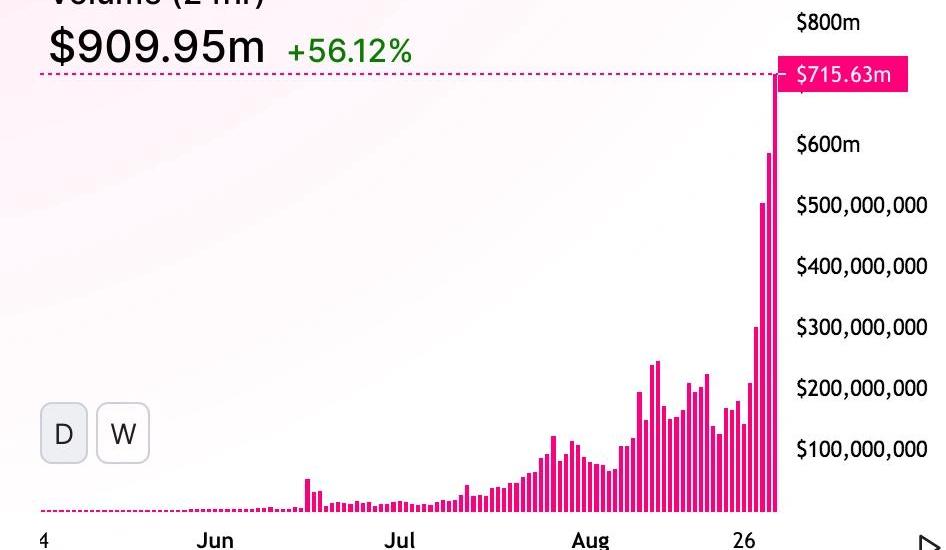

“壽司”無疑成為了當下最熱的defi話題之一,而SushiSwap的TVL指標變化,顯示出流動性是多么反復無常,但流動性實際是一個落后的指標。流動性提供者追求的是費用,而費用是和交易量掛鉤的,在這方面,Uniswap依舊是王者:

與一個月前相比,這是一個令人難以置信的交易量成績,尤其是在gas費用如此之高的情況下。你可以嘗試通過代幣獎勵來吸引流動性提供者,但確保成功的唯一方法是,一個項目能否吸引交易量及隨之而來的費用。分叉Uniswap協議可能會吸引不可知的流動資金,但尚不清楚分叉Uniswap.exchange是否會有所幫助。目前Uniswap已成為DeFi交易領域的中心,就像2017年的幣安一樣,它通常是最熱門新代幣的首發交易地。總的來說,其它項目可以和Uniswap奪取市場份額,但更多的重點應該放在吸引交易者上,而不僅僅是吸引流動性提供者。本周值得關注的現象:Balancer的增長

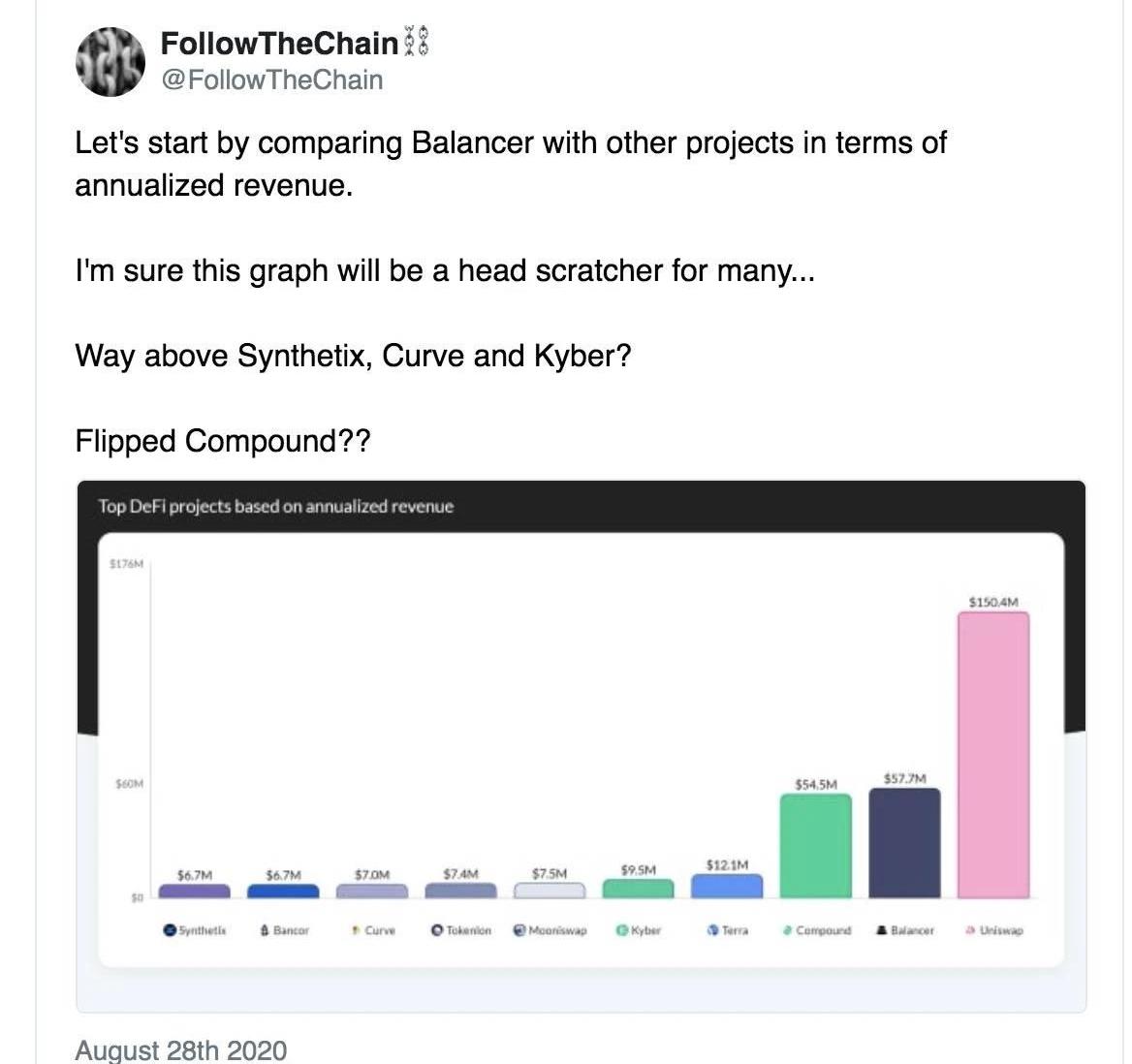

上面是關于Balancer的一篇重要推文,在很多人都在嘗試分叉Uniswap的時候,Balancer取得了相當大的增長。Balancer已進行了較為成功的流動性挖礦活動,雖然可調整的投資組合權重通常被視為它的殺手锏,但設置定制費用的能力對流動性提供者來說同樣具有吸引力。比方說,一些波動性較大的資產池會收取高額費用以彌補無常損失,而UMA則為其yUSDOct20代幣推出了一個激勵池,而這個池子的收費僅為0.01%。本周圖表:Aave和compound

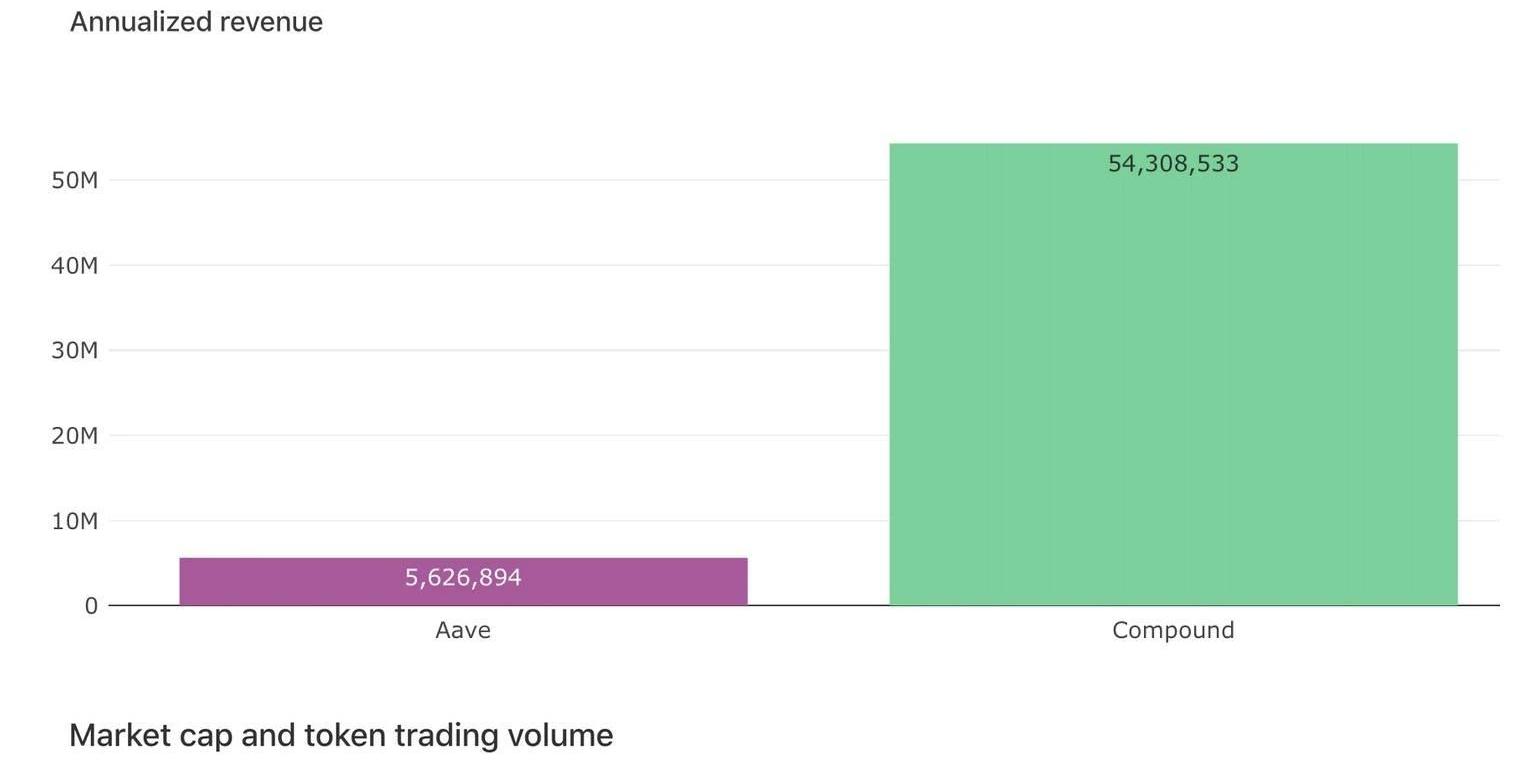

目前來看,DeFi項目的收入依舊很難進行比較,第二張圖強調了LEND和COMP動態的差異,這是由兩種不同的分配策略所致,即2017年的ICO和2020年的收益農耕預期。

Tags:SWAPEFIDEFDEFIKKSwapWEFIN價格DeFiStarterChargeDeFi Charge

本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC維持9300美元上方震蕩,結構穩定:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),B.

1900/1/1 0:00:00本文來自:TheBlock,作者:YogitaKhatri、FrankChaparroOdaily星球日報譯者|Azuma 由PaypaL聯合創始人、知名風險投資者PeterThiel投資支持的.

1900/1/1 0:00:00以太坊在昨天價格一度達到490美元,晚間由于DeFi概念跳水帶動所有幣種下跌。積累多日的ETH期貨短期基差從年化20%下降到10%,季度基差從年化15%下降到8%.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:LeftOfCenter,星球日報經授權發布。比特幣作為人類歷史上第一個加密貨幣,其匿名發明者中本聰充滿了傳奇色彩,他代表的是自由、技術極客、無政府.

1900/1/1 0:00:008月28日,數字貨幣未來與投資論壇暨貝寶金融兩周年活動在北京京城俱樂部舉行,北京大學光華管理學院金融學副教授王志誠、NEO創始人和分布科技CEO達鴻飛、CyberX創始人王浩、一線交易員許哲、d.

1900/1/1 0:00:00八月是一個好月份嗎?這取決于你要問的代幣。對于市場中的許多人來說,八月是一個出色的月份,但是對于市值排名前十的一些代幣來說,它們則以紅色結尾.

1900/1/1 0:00:00