BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD+3.42%

ETH/HKD+3.42% LTC/HKD+1.21%

LTC/HKD+1.21% ADA/HKD+3.38%

ADA/HKD+3.38% SOL/HKD+1.4%

SOL/HKD+1.4% XRP/HKD+0.58%

XRP/HKD+0.58%編者按:本文來自01區塊鏈,Odaily星球日報經授權轉載。2017年的9月4日,曾火爆一時的ICO被叫停;2020年,DeFi火了,幾乎加密貨幣圈的所有目光都被吸引了,那么DeFi會迎來大發展還是同樣會因監管而暗淡收場?9·4公告回顧

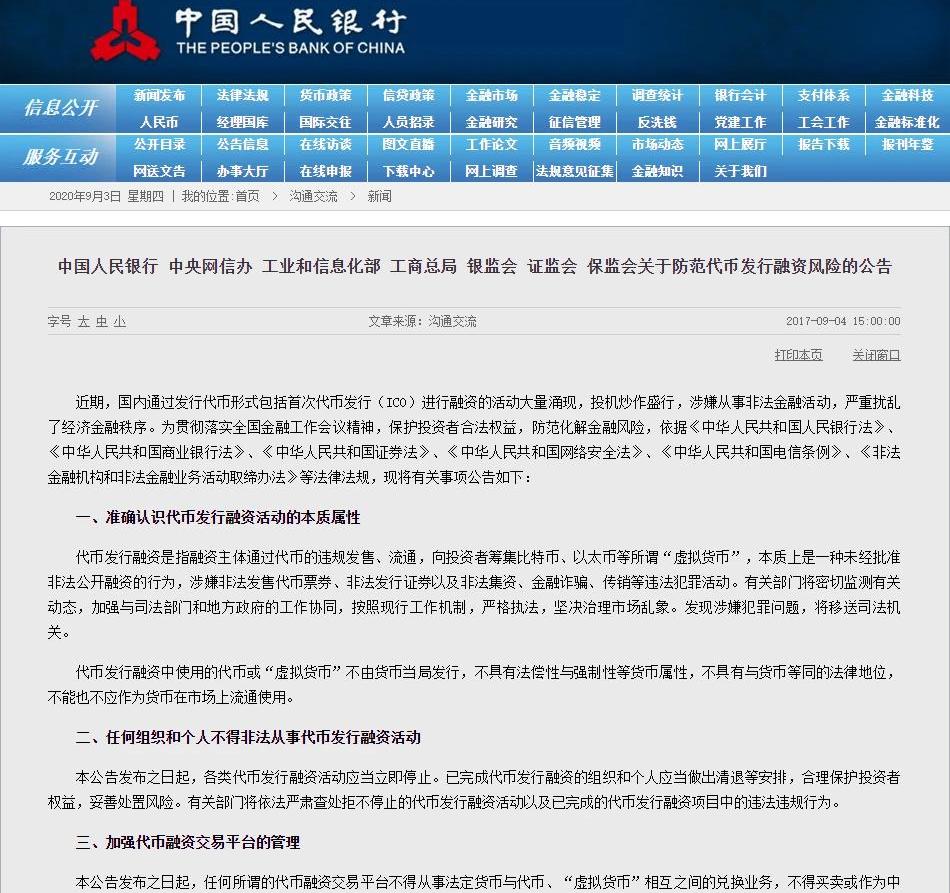

圖:9·4公告來源:中國人民銀行2017年9月4日,中國人民銀行等七部委聯合發布《關于防范代幣發行融資風險的公告》,明確了代幣發行融資中使用的代幣或虛擬貨幣“不由貨幣當局發行,不具有法償性與強制性等貨幣屬性,不具有與貨幣等同的法律地位,不能也不應作為貨幣在市場上流通使用”,并提出以下政策行動:一是任何組織和個人不得非法從事代幣發行融資活動。各類代幣發行融資活動應當立即停止。已完成代幣發行融資的組織和個人應當作出清退等安排,合理保護投資者權益,妥善處置風險。二是任何所謂的代幣融資交易平臺不得從事法定貨幣與代幣、“虛擬貨幣”相互之間的兌換業務,不得買賣或作為中央對手方買賣代幣或“虛擬貨幣”,不得為代幣或“虛擬貨幣”提供定價、信息中介等服務。三是各金融機構和非銀行支付機構不得直接或間接為代幣發行融資和“虛擬貨幣”提供賬戶開立、登記、交易、清算、結算等產品或服務,不得承保與代幣和“虛擬貨幣”相關的保險業務或將代幣和“虛擬貨幣”納入保險責任范圍。四是提示風險。警示社會公眾應當高度警惕代幣發行融資與交易的風險隱患。代幣發行融資與交易存在多重風險,包括虛假資產風險,希望廣大投資者謹防上當受騙。對各類使用“幣”的名稱開展的非法金融活動,社會公眾應當強化風險防范意識和識別能力,及時舉報相關違法違規線索。五是充分發揮行業組織的自律作用。各類金融行業組織應當做好政策解讀,督促會員單位自覺抵制與代幣發行融資交易及“虛擬貨幣”相關的非法金融活動,遠離市場亂象,加強投資者教育,共同維護正常的金融秩序。DeFi是怎么火起來的

北京市元宇宙產業創新中心籌建工作正式啟動:金色財經報道,今日上午的全球數字經濟大會互聯網3.0高峰論壇期間,北京市元宇宙產業創新中心籌建工作正式啟動。據了解,北京市元宇宙產業創新中心聚焦技術、應用、場景、數據、標準專利、治理等六大任務,組織渲染引擎、數字人、數字空間、XR設備、AIGC等相關企業,打造開放開源的編輯工具。北京市元宇宙產業創新中心與產業鏈上下游企業廣泛合作,首批已匯聚國內40余家企事業單位。下一步,北京市元宇宙產業創新中心將盡快完成企業法人注冊。[2023/7/6 22:21:03]

DeFi是分布式金融或去中心化金融的縮寫,通常指基于以太坊的去中心化金融應用,去中心化數字貨幣交易所、去中心化網絡借貸平臺以及去中心化數字貨幣錢包等都屬于DeFi范疇。與傳統金融相比,去中心化金融通過區塊鏈技術實現了“去中介化”,減少了中間人的角色,從而降低了中間環節的大量成本。2019年,不少業內人士曾預測DeFi將在2020年大放異彩。事實也的確如此,2020年2月,市場上DeFi項目的總鎖倉量首次突破了10億美元之和)。

Patrick McHenry:SEC在多年前就該淘汰Binance:金色財經報道,美國眾議院金融服務委員會主席Patrick McHenry表示,我認為他們是非法行為者,從事非法金融交易,但坦率地說,我們實際上沒有一套適用于美國的規則。所以我們必須做好我們的工作,這樣我們才能更有效地追捕作惡者。坦率地說,Binance應該在幾年前就被淘汰了。

金色財經注:美國眾議院金融服務委員會正在討論兩項數字法案,擬議的法案仍處于草案形式,其中還包括對加密貨幣公司的一些豁免,使其免于美國證券交易委員會的注冊程序。在Gensler的領導下,委員會努力將大多數加密貨幣定義為受與股票和債券相同的法律和規則約束的證券。

這一法律原則是SEC對Coinbase和Binance提起訴訟的核心。目前擬議的立法在共和黨人和民主黨人之間產生了分歧,共和黨人大多支持對加密貨幣給予特別考慮的制度,而民主黨人更傾向于Gensler的方法。[2023/6/14 21:37:03]

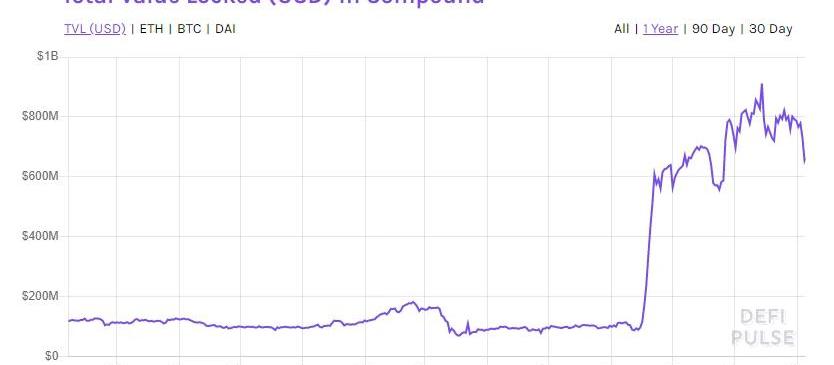

圖:DeFi總鎖倉量變化來源:DEFIPULSE2020年6月,DeFi項目Compound首次引入了“流動性挖礦”的概念,使得該項目的總鎖倉量從6月初的1億1300萬美元增長到9月初的7億986萬美元,其治理代幣COMP的價格也經歷了暴漲。

基于ZK Rollup的訂單簿DEX DeGate正式上線主網Beta版本:5月3日消息,基于ZK Rollup的訂單簿DEX DeGate正式上線主網Beta版本,此前DeGate進行早期采用者NFT通行證鑄造活動,從主網Beta版本發布開始的首個星期,協議僅限DeGate NFT鑄造者訪問,之后將向公眾開放。

此前報道,DeGate已通過Trail of Bits、Least Authority、Secbit多家審計機構的審計,同時與Immunefi合作推出的111萬美元的漏洞賞金計劃也正在進行中。[2023/5/4 14:40:52]

圖:Compound的總鎖倉量變化來源:DEFIPULSE不到一個月,“流動性挖礦”成為加密貨幣社區的熱門話題,越來越多的DeFi項目也開始推出各自的流動性挖礦。2020年6月24日,自動做市商交易所項目Balancer宣布在以太坊主網部署其治理代幣BAL,6月30日,Curve項目宣布發行治理代幣CRV。而投資者為了尋求這些代幣獎勵,主動向這些DeFi項目提供流動性,DeFi在加密貨幣社區開始變得異常火爆。伴隨著越來越多的DeFi項目發行自己的治理代幣,并向流動性提供者分發這些代幣,“收益耕作”的概念誕生了,其意思也即加密貨幣投資者將資金投入到不同DeFi協議中以期賺取最大回報。DeFi背后仍存在不小的風險

數字藏品周指數保持平穩:金色財經報道,據同伴客數據顯示,上周(2023年3月7日-3月13日)數字藏品國際周指數上漲0.2點至15.4點,國內周指數下跌12.2點至60.6點,數字藏品綜合價值周指數下跌4.7至33.5點。

備注:

· 數字藏品綜合價值指數由同伴客數據與鏈境Labs聯合研發,是對國際及國內當月市場熱度最高的數字藝術品項目市場總銷售規模的綜合反映,以2021年11月份銷售額的30分之7為基數,指數基值為100。

·國內周指數成分之一的幻核于8月16日發布平臺終止運營公告,但銷量已于7月10日后歸零。為遵循去掉某一成分后指數計算結果無變化的原則,該指數使用幻核7/4-7/10的銷售數據進行銷售基數調整,并將新的銷售基數作為8/14后的指數計算基數。[2023/3/13 13:00:48]

DeFi大火讓市場的FOMO情緒大漲,但大家除了思考怎樣上車不被落下的同時,也要好好想想DeFi模式背后隱藏的風險。2020年3月12日數字貨幣市場斷崖式下跌也讓DeFi市場遭遇了巨震,以太坊ETH價格一天之間從195美元跌至114美元,受此影響,包括MakerDAO、Compound等在內的DeFi項目總鎖倉量大量減少,恐慌情緒使得以太坊的鏈上交易量激增,網絡變得擁堵不堪,Gas費用逼近歷史頂峰。由于DeFi發展仍處于早期,目前法幣、房產等相對穩定的資產尚無法用作抵押,而只能以波動性較大的數字資產作為抵押品,因此數字貨幣市場的每一次大的行情波動對DeFi而言都可能引發不亞于傳統金融市場的“金融危機”,一個比較悲觀的看法是,DeFi的金融危機大概率會是DeFi市場發展過程中的常態。僅以目前總鎖倉量排名第一的DeFi項目Uniswap為例,這一項目是目前去中心化數字貨幣交易所中的明星項目,截至2020年9月4日,Uniswap的24小時交易量超過8.6億美元,這樣的交易量放在一眾中心化數字貨幣交易所中已經可以排進前四了。

Aptos鏈上地址總數突破300萬, 鏈上總交易數突破7700萬筆:金色財經報道,據OKLink數據顯示,當前 Aptos 鏈上地址總數超 300 萬個,總數達 3,095,124 個。Aptos 鏈上總交易數突破7700萬筆,TPS 為6.38筆/秒。[2023/1/28 11:33:22]

圖:交易所按交易量排名來源:CoinMarketCapUniswap項目于2018年底正式發布,這一去中心化數字貨幣交易所在發展前期一直不溫不火,但到了2020年卻在短時間被推上了神壇。為什么?

圖:Uniswap總鎖倉量排名第一來源:DEFIPULSE首先,Uniswap的用戶不需要注冊,也不需要經過繁瑣的KYC流程,而只要有以太坊錢包就能進場交易,可以說大大降低了“韭菜”的準入門檻。但由于沒有法幣的通道,新用戶還是要先通過OTC的方式場外交易獲得數字貨幣。其次,Uniswap采用了自主做市商模式,業內簡稱“AMM”。這意味著任何人都可以在Uniswap上為某一種數字貨幣創建流動性,簡單說就是任何人都可以在Uniswap這一去中心化的數字貨幣交易所推出一種數字貨幣,同時也可以隨時將其下架。沒有了中心化交易所的上幣審核,Uniswap一躍成為了垃圾幣空氣幣的天堂。有相當一部分項目發幣后,利用電報群等形式建立社群,接著就瘋狂喊單拉人頭來接盤,等收到一些ETH之后,直接下架跑路。可以說,這一類項目騙錢的方法非常簡單粗暴,“要么暴富,要么歸零”這樣的口號在Uniswap的社群里很常見,因此Uniswap也有“幣圈老虎機”之稱。此外,Uniswap因為其本身的機制設計,也可能為洗錢等經濟金融犯罪提供便利條件。監管何時出手?

除了Uniswap,其他DeFi項目的火熱程度產生的財富效應已經讓整個DeFi業態內開始積聚起不小的泡沫。DeFi熱潮和2017年的ICO泡沫有很多相似之處,即瘋狂交易,出現了很少或根本沒有經過測試和審計的項目等,而且目前世界范圍內尚無明確的監管指南出臺。如果DeFi生態圈不做好自我監管,那么不排除在中國等國家又會開始新一輪針對DeFi的監管審查風暴。對此,北京盈科律師事務所數字貨幣法律服務團隊劉磊律師表示,如何監管DeFi,首先需要釋明數字貨幣的種類,因為不同的數字貨幣類別,具有不同的法律屬性,所受調整的法律規范不一,監管自然也會不同。

北京盈科律師事務所數字貨幣法律服務團隊劉磊律師劉磊律師認為當前社會中存在和流通的“數字貨幣”可以作出兩種大的分類:一種是以國家信用為背書發行的數字貨幣,具有法償性和強制性,擬稱之為“主權數字貨幣”;另一種是以社會信用為背書由私人發行的,不具有法償性和強制性,但卻被市場賦予了商品的屬性,從而具有了財產價值和投資屬性的虛擬貨幣,擬稱之為“非主權數字貨幣”,而它又可以進一步分為三種:其一、比特幣,以太坊等擁有“去中心化”公鏈的數字貨幣;其二、USDT等以法幣為錨定對象的數字貨幣,即穩定幣;其三、ICO、IMO、STO項目產生的代幣或通證。劉磊律師進一步表示,“通證”在境外多個國家的法律中,如美國證券法,可以擴大解釋為“證券”,所以,從理論上可以納入到證券法的調整范圍。但是,根據中國《證券法》,很難將通證解釋為“證券”,從而納入中國《證券法》的調整范疇。作為近年來出現的資本市場新寵,通證儼然具備證券的眾多特質,成為投資甚至投機、犯罪的工具;證券的投資屬性,從誕生之初就具備“高風險”的特質,所以才有證券法的監管;而通證幾乎具備證券的一切特質,其交易風險性遠遠大于證券,如項目真偽性難以核實、7×24小時永續交易、無漲跌幅限制等。然而,遠遠高于證券投資風險的通證,卻游離在監管之外,缺乏行之有效的法律、行政法規進行規制,進而淪為“韭菜的賭場”。最后,劉磊律師預測,我國政府相關機構可能“接下來針對‘通證’會有進一步明確的監管“。

Tags:EFIDEFDEFI數字貨幣HEFI價格definer幣幣幣情Defina Finance數字貨幣詐騙案例最新

原文如下: Coinbase、FTX等加密交易平臺將在超級碗期間投放廣告:2月7日消息,據《華爾街日報》報道,美國最大的幾家加密交易平臺將在今年的超級碗(Super Bowl)期間投放廣告.

1900/1/1 0:00:00編者按:本文來自PolkaWorld,Odaily星球日報經授權轉載。我們常說“波卡網絡的發展由DOT持有人決定”,怎么決定?就是通過波卡精妙的治理機制.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -DeFi平臺Curve的創始人MichaelEgorov占據了CurveDAO三分之二以上的投票權;-此舉似乎是對Yearn.

1900/1/1 0:00:00編者按:本文來自幣新區塊,Odaily星球日報經授權轉載。 幣新消息,中國建設銀行已在其手機app中開放針對普通用戶的央行數字人民幣DC/EP賬戶.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。6月16日合約行情分析:BTC于9000美元企穩反彈:據火幣BTC永續合約行情顯示,截至今日16:00(GMT+8),BTC價格暫報9.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:隔夜的粥,星球日報經授權發布。在最近爆火的DeFi農耕潮當中,像紅薯YAM、意大利面、小龍蝦、葡萄等千奇百怪的項目吸引了很多人的眼球,而這些農耕活動顯示的上千百.

1900/1/1 0:00:00