BTC/HKD-1.01%

BTC/HKD-1.01% ETH/HKD-2.23%

ETH/HKD-2.23% LTC/HKD-1.2%

LTC/HKD-1.2% ADA/HKD-2.71%

ADA/HKD-2.71% SOL/HKD-2.79%

SOL/HKD-2.79% XRP/HKD-2.43%

XRP/HKD-2.43%編者按:本文來自鏈聞ChainNews,撰文:日曜,星球日報經授權發布。穩定幣Ampleforth市值20天飆升18倍

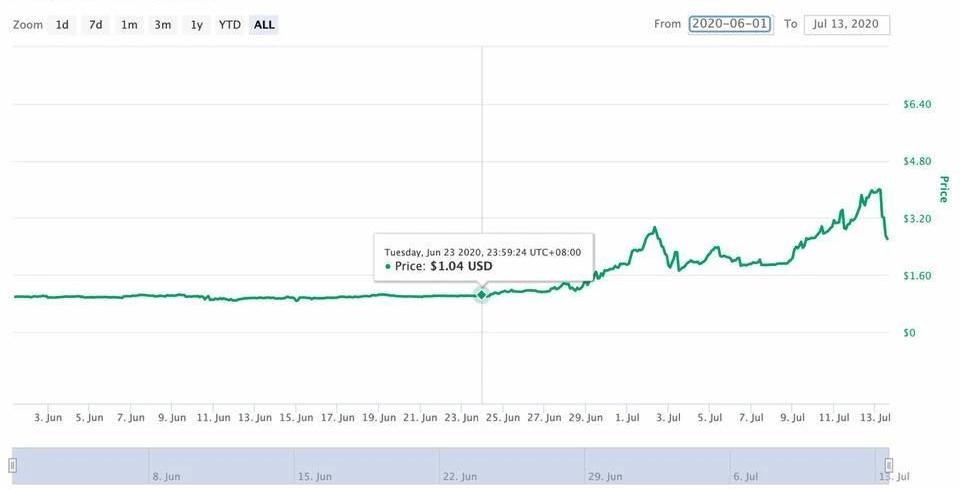

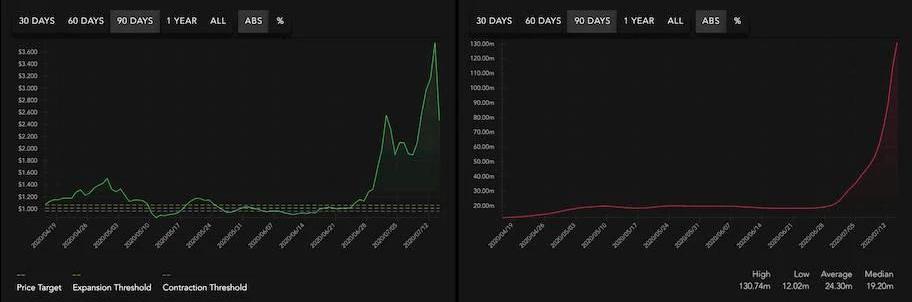

Ampleforth,是一個基于算法儲備和貨幣供應策略的穩定貨幣,旨在實現一個具有彈性供給策略的新型數字資產。不過比起叫它穩定幣,Ampleforth團隊更傾向于認為它是一個低波動性的加密貨幣。Ampleforth已于去年獲得300萬美元的風險投資,TrueVentures領投,PanteraCapital、FBGCapital及Coinbase創始人兼CEOBrainArmstrong等參投。此外,Ampleforth于2019年6月作為Bitfinex的首個IEO項目進行了代幣眾籌。與眾多代幣和穩定幣所不同的是,Ampleforth協議設計了一個獨特的彈性供應機制,當AMPL價格變化時,協議會通過向所有AMPL持有者普遍擴張或收縮來尋求達到新的平衡點。簡單理解就是,當AMPL的交易價格高于或低于一個既定閾值時,Ampleforth協議會觸發一個rebase函數,自動增加或者減少AMPL的市場供應。據Ampleforth官方介紹,AMPL代幣的工作機制為:每隔24小時,AMPL的總供應可能會根據AMPL當天的價格變化而調整,以2019年的美元價格約1.01美元為目標閾值。當預言機顯示價格高于約1.061美元是正基,供應會增加;當預言機顯示價格在$1.061-$0.961美元之間時,不會觸發回基,供應不變;當預言機顯示價格低于0.961美元是負基,供應會下降。當回基執行,供應量增加或減少時,個人錢包/智能合約賬戶的代幣都會按比例發生相同的變化,這意味著,每個用戶錢包內的AMPL數量會改變,但是該用戶占總供應量的百分比不會改變。由此來維持AMPL交易價格的低波動率,使得其具備穩定幣的功能。不過,近一個月,AMPL這個低波動率的智能貨幣卻出現了高波動。從今年6月23日起,AMPL的交易價格就躍過了1.04美元,此后持續波動上升,最高達到4美元,且之后始終未見回落至1美元附近。

LBank Labs宣布投資流動性質押協議Puffer Finance:據官方消息,LBank Labs宣布投資流動性質押協議Puffer Finance,在本輪投資中,Puffer Finance得到了眾多投資機構的支持,其中包括Lemniscap、 Lightspeed、Brevan Howard、Bankless Ventures、Animoca Ventures等知名投資者。

Puffer Finance通過其開源遠程簽名工具Secure-Signer,限制了驗證者密鑰的訪問,從而有效減輕了由于驗證器軟件錯誤和用戶失誤可能帶來的影響,以保障利益相關者免受昂貴處罰的風險。

LBank Labs 管理資產規模為1億美元,致力于支持和幫助Web3初創企業的發展,為他們提供資源支持,幫助他們在競爭激烈的市場中脫穎而出。[2023/8/9 21:34:03]

而根據Ampleforth的彈性供應機制,當AMPL的交易價格超過其目標閾值時,AMPL將通過擴大供應量來維持價格閾值。因此,不難發現,伴隨著AMPL價格上行的,還有AMPL供應量的擴張以及整個項目市值的快速攀升。

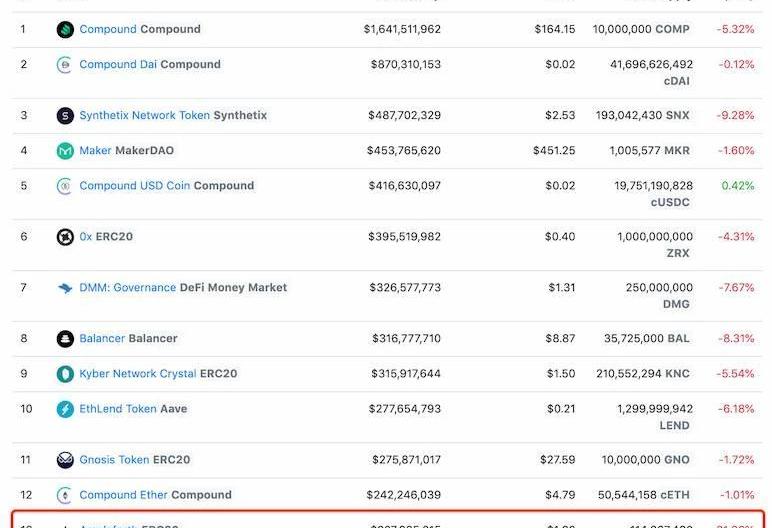

據鏈聞查詢發現,6月13-7月13日,20天內,AMPL代幣價格從1.02美元上升至2.61美元,漲幅156%,同一時段,AMPL代幣總市值從近570萬美元驟升至1.03億,是20天前的18倍。此外,根據defimarketcap網站排名,在眾多DeFi項目中,目前Ampleforth市值已躋身前15,目前排名第13。

YouSwap將于7月7日15:00新增SAND/YOU流動性挖礦:據官方最新消息,YouSwap將于7月7日15:00(UTC+8)于ETH鏈開拓區新增開啟SAND/YOU流動性挖礦?,用戶可以通過質押以上幣對的LP來挖礦YOU。 截至7月7日13:00 ,YouSwap累計交易總額達94759918 USDT,累計挖礦總產值5,278,995USDT.[2021/7/7 0:33:21]

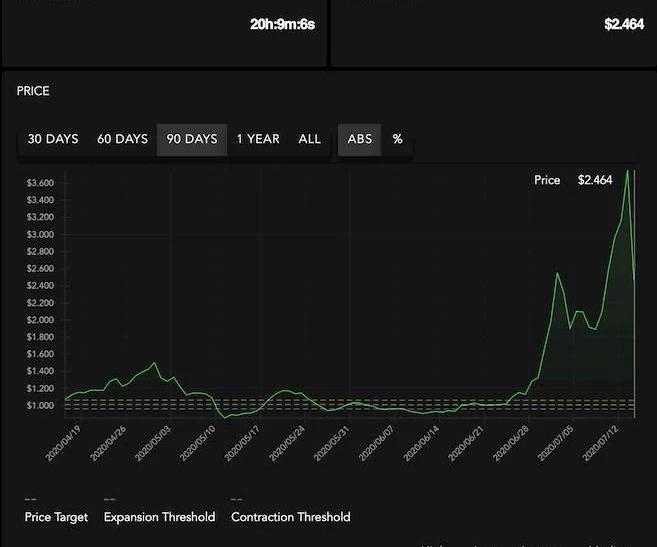

不過,發文時,我們發現AMPL的市場價格已出現明顯大幅回落,目前Ampleforth官網顯示的預言機價格已從最高點3.754美元迅速回落至2.464美元,而Bitfinex交易所上現報1.655美元,24小時下跌27.0%。

瘋狂的背后:AMPL流動性挖礦激勵計劃的推出

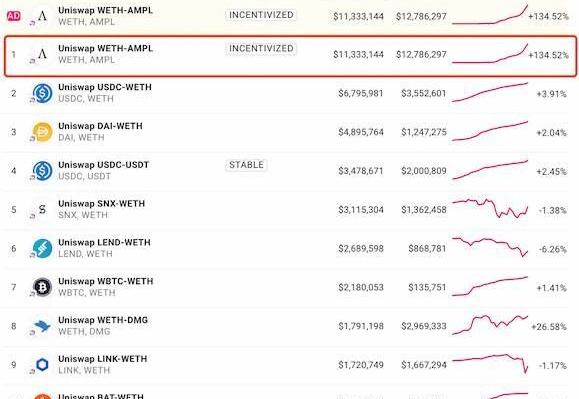

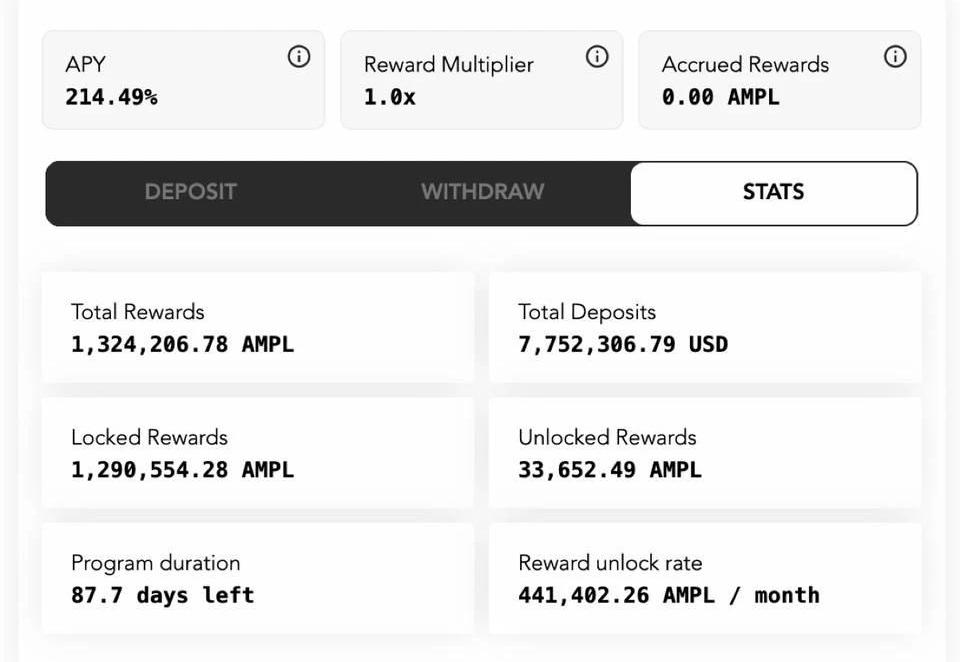

而這一系列瘋狂的數字增長,很大程度上要歸功于Ampleforth近期引入的一項流動性激勵計劃,一些市場數據也很好地印證了這一點。6月23日,Ampleforth宣布在Uniswapv2上推出名為Geyser的流動性挖礦激勵產品,提供流動性的用戶將獲得AMPL代幣獎勵。Ampleforth計劃每月向用戶分配2.5萬AMPL,最大年化收益高出100%。據Ampleforth官方介紹,Geyser是一種能激勵鏈上流動性的智能水龍頭,用戶收到AMPL為Uniswap提供流動性,提供的流動性越多,持續時間越長,獲得AMPL流動性池中的份額也越大,整個過程是非托管且在鏈上進行的。Ampleforth計不是第一個在Uniswap上部署流動性激勵計劃的人,不過相比其他項目,他們也做了一些小的改進和創新。首先,為了限制用戶退出,Ampleforth引入了所謂的獎勵期限,持有AMPL期限越長的用戶獲得的獎勵越大。「當用戶開始下注時,獎勵系數是1倍,隨著質押期限增加,獎勵系數也會增加,并在2個月后達到3倍的最大值。也就是說,持有1個月會得到2倍的獎勵,持有2個月會得到3倍的獎勵。其次,Ampleforth還與以太坊互助保險NexusMutual合作,為Geyser質押合約實施了一項價值866ETH的保險計劃,為期3個月的試用期,將未知風險因素納入考量。這意味著,相對于其它流動性頭寸,那些通過Ampleforth持有的頭寸在一定程度上得到了保險覆蓋。此外,Ampleforth還表示,未來幾個月內,會選擇合適時機在其他流動性池,Balancer,Curve或Bancor等其他流動性池上推出類似的激勵計劃。很明顯,Geyers計劃迅速推動了AMPL-WETH流動性池的增長。據鏈聞查詢,目前WETH-AMPL池是Uniswapv2第一大流動性池,該流動性池的規模最大,為1133萬美元,24小時交易量約1280萬美元,近30天投資回報率高達134.52%。

MDEX即將開啟AAVE,SNX及UNI流動性挖礦及交易挖礦:據MDEX.COM官方消息稱,即將于2021年2月10日14:00 (UTC+8)開啟AAVE,SNX及UNI流動性挖礦及交易挖礦,具體詳情見官方公告。[2021/2/9 19:21:30]

此外,據Ampleforth官網公布的Geyers系統數據,目前Beehive1.0上,總存款已經超過700萬美元,現為775.2萬美元,總獎勵已經發放132萬AMPL。

隨著越來越多的AMPL被激勵用于質押,沒有足夠的幣進入市場進行交易,也就無法推動其價格回到1美元附近,而是在持續上漲,持續上漲讓用戶收益更高,吸引更多人進場,如此循環往復,推高了AMPL的市場熱度和價值。Ampleforth激勵計劃中的兩種套利機會

那么用戶究竟是如何在AMPL的激勵計劃中套利的呢?總結來看,其實通過Ampleforth推出的Geyers系統,用戶可以有兩種套利機會。第一種,在Uniswap上提供流動性賺取收益Geyers系統旨在將代幣AMPL分發給為Uniswapv2上提供流動性的用戶,用戶提供的流動性越多,獲取的收益越高,目的是將AMPL分發到更多人手中,并賦予其實際效用。Uniswap是一個恒定功能的AMM自動化做市商,允許用戶以相同的比率向兩種資產的池子提供流動性,任何人都可以進入,用其中一種代幣來交換另一種,改變比率,從而改變代幣的價格。每筆交易都會向該流動性池支付0.3%的手續費,因此交易量越大,手續費收益就越高——這也是用戶為該流動性池提供流動性的主要目標。根據Ampleforth團隊的描述,通過提供流動性而獲取收益主要包括三個基本步驟:1)在UniswapV2上存入ETH和AMPL;2)收到UNI-V2LP代幣;3)將UNI-V2LP代幣存入Ampleforth的Geyser系統中。然后用戶就可以等待收益,當用戶贖回UNI-V2LP代幣時,就會得到Geyser池子中的獎勵。如此一來,用戶為Uniswap上提供流動性,不僅會得到Uniswap儲備池中的交易費獎勵,還可以獲得Geyser系統的AMPL獎勵,Uniswap和Ampleforth都不會收取額外的平臺費用。不過值得注意的是,對Ampleforth而言,提供流動性的人可能會面臨雙重套利損失。流動性提供者實際上就是在出售這池內的兩種代幣,如果AMPL價格正在上漲,用戶賣出了,那么在頂部的時候,用戶得到的代幣將會比沒向池中提供流動性時的代幣少很多。加上Ampleforth的回基機制,損失可能更大。用戶在AMPL價格上漲時出售AMPL,那么它既得不到已售出代幣的回基獎勵,也得不到這些回基獎勵的后續回基獎勵。因為擴張性回基發生時,只有持有AMPL代幣,才會獲得相應的AMPL份額增長。此外,AMPL有一個更有趣、也更有挑戰性的套利機會。第二種,在鏈上鏈下交易所之間交易套利Ampleforth每隔24小時發生的一次回基調整,會在鏈上交易所和鏈下交易所之間創造一個套利機會。因為Uniswap上的價格可以直接利用,而中心化交易所上必須通過訂單薄進行交易。DEXs和CEXs之間往往會存在一個價格差,目前來看,主要是發生在Uniswap與Bitfinex/Ethfinex這兩個中心化交易所之間。當AMPL價格上漲,回基執行,所有AMPL持有者的錢包/合約余額會相應增加,此時Uniswap上的AMPL儲備金會自動調整,AMPL數量會增多,AMPL的單價相應下降,但CEXs上AMPL的價格不會隨之迅速變動。因此,套利者就有機會在Uniswap上以小于1美元的價格購買AMPL,并在CEXs上以大于1美元的價格賣出AMPL,完成套利,當然,漸漸地,這種套利行為會使得兩類交易所上AMPL的價格都達到1美元。不過這種套利過程也很考驗用戶的判斷能力,必須選定一個點低買,然后再選定一個點高賣,由于在CEX存取款需要一定時間,最好是用戶事先在DEX和CEX就都有相應的持倉,便于同時進行這兩種買賣操作,這就對用戶日常持倉維持有一定要求。AMPL還會回到1美元的基礎價格嗎?

Balancer上的mUSD/ETH池已擁有530萬流動性 排名第八:提供DeFi相關咨詢的推特賬戶Defimoon發推稱,今天Balancer上啟動的mUSD/ETH池已經擁有530萬的流動性(排名第八)。如果這種情況持續下去,mUSD池將占據全部Balancer上排名靠前的池。[2020/7/4]

也許我們會疑惑,Ampleforth自稱是一個低波動率的智能商品貨幣,且會自動調整供應量來調整市場價格,那么在此次大漲之后還會回到原來的基準水平嗎?對此,7月6日,Ampleforth官方社區論壇上的答疑解惑中回答了「AMPL是否會還會通過回基礎回到1美元」的疑問。總結下來是,AMPL市場價格終究是由市場決定,而非直接通過Ampleforth協議調整獲得。該帖子指出,AMPL沒有錨定,不像穩定幣,所以是由市場決定價格。Ampleforth協議沒辦法在回基期間將價格重置為1美元,回基過程只能影響供應量。另一方面,價格是由市場控制的。市場價格上漲,供應協議將增加AMPL,以激勵市場參與者出售他們的AMPL,并刺激價格回到基礎范圍。但如果買方一直高于賣方,AMPL的價格將繼續增加,因為它并不錨定任何資產。同樣,當代幣價格低于基礎范圍時,也是一樣。供給會隨著時間的推移而減少,價格也不會自動調整到1美元。必須通過買家在市場上大量購買代幣,來推動價格回到基礎均衡范圍。該帖子強調,AMPL并不是一種穩定幣,其設定的「目標價格」是供Ampleforth協議用來決定是增加、減少還是維持現有供應量。用戶如何看待AMPL流動性挖礦激勵?是否可持續?

一般而言,瘋狂地投機和套利行為都難以長期維系。關于AMPL價格的急劇增長自然也引發了社區和其他用戶關于其機制和可持續性的熱議。0x協議開發者@0xEther認為,AMPL的這種模式完全是瘋狂的/失常的,顯然不可持續,最終肯定會崩潰。也許在某一時間,在其他人之前套現的壓力將到達頂點,此時只需要一只虛弱的手就可以讓整個系統坍塌。不過他同時指出,這正是AMPL這樣設計的目的。只要人們對這種「穩定」機制感興趣,它就會以這種方式循環下去。即使崩潰了,也有可能再次復蘇。區塊鏈愛好者,DAO研究者@BlockEnthusiast認為,只要Uniswap有足夠的流動性,這種模式就可以持續下去,但AMPL持有人必須給Geyser提供燃料,以提升套利機會。沒有它,就沒有動力。@BlockEnthusiast還特別指出,當套利停止后,會有那么一個很重要的時段,即使平均容量減緩增長,甚至隱形下降,但回基仍然為正,也就是說供應量為繼續增加,他認為這還會是一個很好的機會。此外,一旦價格經回基降至1美元附近,實際上就是確立其在AMMs中的價格底部的一個良好機會,很容易引發套利者和其他AMMs開始進場,從而建立起一個更廣的自動化AMPL做市商。Ampleforth社區論壇成員idefy_eth對Geyser系統的總結得到社區高度認可,除了對Geyser運轉機制進行詳細分析外,他指出,整個Geyser激勵計劃其實給用戶的是一種苦樂參半的選擇,原因是機會很大,但也存在未知風險,尤其是對整個系統和回基機制不夠了解的情況下,他認為,在參與該激勵系統尋求獲益時必須要考慮到一下幾點:這種趨勢肯定不會持續像前兩周那么瘋狂。每個人都想在AMPL最高點賣到,但很少有人真的能做到。需要把交易費用納入成本考量,這對收益有很大影響。接近頂部的回基對整個流動性池的價值有非常大的影響。Geyser目前的APY約為35%,即每月約3%,這本身就是一個非常有趣的回報。由于該流動性池為ETH/AMPL池,當ETH相對于AMPL價格上漲時,用戶的套利損失會被抵消掉,但如果AMPL相對于ETH價格上漲時,用戶會面臨雙重套利損失。提供流動性對項目非常有利,并會由此作用于代幣,試圖把回基中所有的復利回報都留給自己,可能會導致「公地悲劇」。

分析 | 研究:更高市值的資產會有更好的流動性:加密貨幣高頻交易軟件開發商 Hummingbot 發布加密貨幣流動性報告,通過掛單簿分析幣安(Binance)中 BTC 和 USDT 交易市場的流動性,發現三個主要結論:1. 滑點是能比交易量更好體現交易所流動性的指標;2. 流動性最好的資產(比特幣)和流動性最差的資產(DENT),在流動性的指標上差距超過 600 倍;3. 更高市值的資產和穩定幣會有更好的流動性。流動性最好的 5 個資產分別是 BTC、PAX、TUSD、USDC 和 ETH,BNB 排名第七。[2019/10/15]

2020.7.13第29期本期關鍵字:DeFi代幣市值超81億美元、Filecoin激勵計劃延期、Coinbase計劃上市、Telegram詐騙案告破、Lend流動性挖礦、Layer-2方案盤點.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。DeFi生態的持續升溫,這里面自然少不了DeFi風投的身影。如果DeFi有名的風投投資了某個項目,對于項目來說是一種背書.

1900/1/1 0:00:00什么是ETH? ETH是Ethereum網絡的原生通證,作為網絡生態中價值流通的主要介質。以太坊是當下區塊鏈應用開發活躍度最高的平臺,通過數以千計的全球節點,來逐步實現代替中心化服務器的“世界計.

1900/1/1 0:00:00作者:阿風加密市場312行情還會來嗎?最近,在一項針對60人的調查發現,其中24人認為“加密市場312”不會再來,占比40%;27人認為312行情還會再來,但沒有第一次那么猛烈.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。問大家一個問題,不要打開行情軟件,憑第一直覺回答:比特幣橫盤多久了?我不知道各位心里會浮現出什么數字,實際上,這個數字大概.

1900/1/1 0:00:00編者按:本文來自頭等倉區塊鏈研究院,作者:PeterJack,Odaily星球日報經授權轉載。如今,交易加密貨幣或外匯聽起來就是個發家致富之路.

1900/1/1 0:00:00