BTC/HKD+0.65%

BTC/HKD+0.65% ETH/HKD+2.3%

ETH/HKD+2.3% LTC/HKD+2.15%

LTC/HKD+2.15% ADA/HKD+1.73%

ADA/HKD+1.73% SOL/HKD+4.64%

SOL/HKD+4.64% XRP/HKD+1.93%

XRP/HKD+1.93%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,最近這一波下跌,貌似跌幅較大的都是和defi板塊相關、在近期炒得熱鬧的,其中最夸張的可能要屬上周我們聊過的“表面是穩定幣,實際是過山車”的ampl:

這個場面有點慘烈哈,三天腰斬之后再腰斬,我看也有朋友在問是不是快可以抄底了,畢竟這個價格接近1U了,確實,當它越往下,包括到低于1U,是可能會吸引一些投機資金,但也要注意這個風險,只要在1.05U以上,對持有者就處于一個增發狀態,甚至應該處于一個高速復利的增發狀態,仍會有大量的獲利拋壓,所以還是謹慎哈。不過所謂“牛市多暴跌”,如果看整體defi概念的話,趨勢沒反轉前,恐怕還不能想當然的判斷。而像我們之前也說過,在一個屬于早期,用戶還不夠多,存量相對多過增量的市場中,與其盯著那些短期已經飚了很多倍的“網紅”,不如多關注下新項目的機會,特別關注有一些創新點或者符合大趨勢的東東。因為如果只是copy別人的模式來上線的話,隨著越來越多同質化標的的出現,資金被分散,也就多是一波流,盲目的沖進去,恐怕成功概率非常低。那今天呢,簡單聊兩個未來可以關注看看的方向吧。1.聚合協議相關概念類代幣

全網DeFi鎖倉量為450億美元:金色財經報道,據DeFiLIama數據顯示,當前全網DeFi鎖倉量450.01億美元,24小時增加0.28%。目前,鎖倉量排名前5的公鏈分別為:ETH(265.34億美元)、Tron(57.25億美元)、BSC(33.9億美元)、Arbitrum(21.8億美元)、Polygon(9904萬美元)。[2023/7/17 10:58:38]

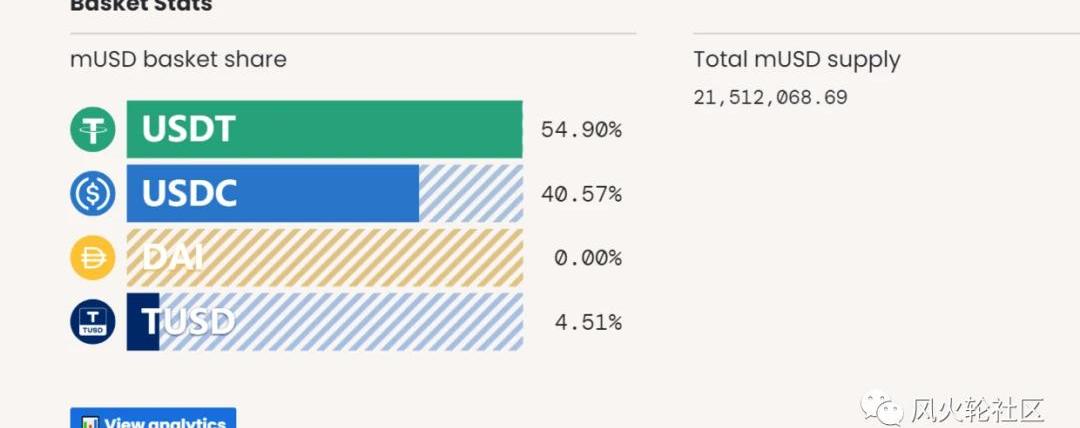

這個東西,我不知道該怎么叫,暫時這樣寫吧。這一部分有看到一個聚合類穩定幣mstable,其治理代幣MTA即將上線(預計是明晚上線balancer)。上面AMPL也能看到哈,這年頭,只要敢想,就算是主打穩定幣概念,也依舊能炒得風生水起,只是這種全靠合約算法來推動的穩定幣,只能說是經濟學學得很棒,但卻忽略了人性中的貪婪和恐慌,可以把它玩壞。mstable也是要做去中心化的穩定幣,不過他家即不完全依賴算法,又不完全依賴于某單一資產的超額抵押,而是選取了“一籃子穩定幣”作為生成其穩定幣mUSD的資產背書,所以在這里我們暫稱這種類型為聚合協議。用戶可以將目前市面上的各種穩定幣存入到mstable中,以此1:1生成mUSD,下圖是目前官網公布的持倉情況:

以太坊合并臨近,Lido Finance引領DeFi反彈:8月30日消息,據CoinMarketCap的數據,Lido Finance(LDO)、Compound(COMP)和Synthetix(SNX)中的DeFi代幣在過去24小時內取得了顯著收益,其中,Lido Finance的原生代幣LDO24小時內上漲10%以上。

據分析,其主要原因可能是即將到來的以太坊合并和DeFi的優化。據Dune Analytics數據顯示,在網絡升級之前,已經有近1345.8萬個以太坊被質押在以太坊上,在過去24小時內,所有區塊鏈的總鎖定價值(TVL)增加了3.51%。(Decrypt)[2022/8/31 12:58:47]

Solana鏈上DeFi總鎖倉量超150億美元,創歷史新高:11 月 8 日消息,據 Defi Llama 數據顯示,當前 Solana 鏈上 DeFi 總鎖倉量達 152.3 億美元,創歷史新高。[2021/11/8 6:38:13]

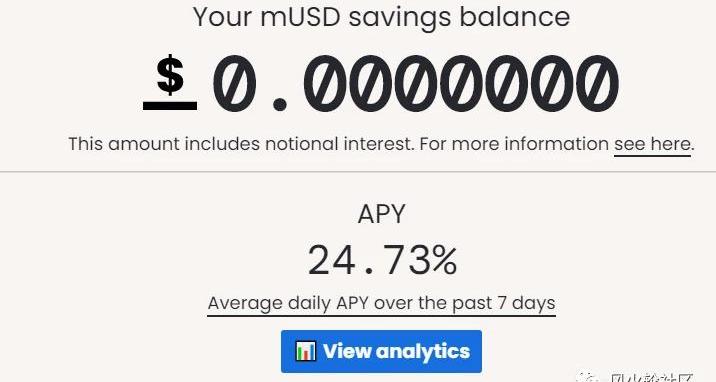

現在存入最多的是USDT,USDC和TUSD,并已經生成了2100多萬美金的穩定幣,這個量級還算不錯。當然這么多mUSD不是平白無故生成的,也是因為他家現在存在一個套利空間:通過其他穩定幣生成的mUSD可以放到balancer上的mUSD/USDC以及mUSD/WETH兩個資金池來做流動性挖礦,按官網的實時預估年化收益高達24.73%:

桑坦德高管:結合第二層協議和公共區塊鏈的受監管DeFi或是金融科技未來:桑坦德銀行區塊鏈實驗室負責人John Whelan最近談論了主流金融中采用分布式分類賬技術的可能性。并表示,結合許可的第二層協議和公共區塊鏈網絡的受監管的去中心化金融可能是金融科技的未來。(cointelegraph)[2021/4/29 21:08:48]

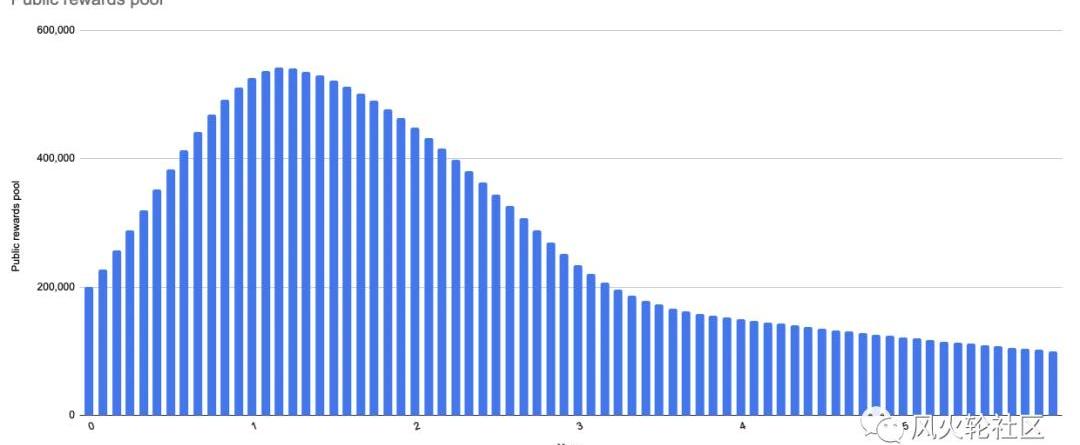

按項目的原意,一籃子貨幣這種機制,相比于dai只靠抵押以太來生成,可能會存在一些波動風險的話,它會更穩定,甚至即便是最壞的情況,其中有某個穩定幣gameover,它也能保證還是有一部分資產背書,不至于全部清0,從某種角度上來說,持有它,能賺取收益,還不用擔心U爆雷。不過,就像隨便梭一個山寨遇見歸零是黑天鵝事件,而隨便梭一百個山寨遇見歸零就是灰犀牛事件(小概率,但只要時間夠長發生的可能性就足夠大)。一籃子幣,只要籃子里采用的幣種越多,時間越長,就總能碰到一個渣渣,這里項目方的解決方案很簡單,那就是發一個幣——MTA,而這也是此類穩定幣的一個炒作點。他家這部分的機制和Maker類似,也是有投票治理功能,除此之外,就是如果一籃子資產中有破產的,那會將這個標的移除,并通過出售他們保險池中的MTA代幣為用戶彌補損失。所以MTA也算是某種風險型代幣。當然,如果一切平安無事,風險型到也是有可能轉變為高收益型,目前這個代幣還是有幾個看點的,一個是從上月開始的流動性挖礦激勵,每周釋放5萬mta,總釋放部分如下圖:

另一個是質押獎勵,在他們官方平臺部分操作有些手續費,會按一定比例分配給質押用戶。還有明天的初始上線,mStable將首先向Balancer資金池注入約266.66萬枚MTA代幣和40萬mUSD,MTA的初始價格為0.15mUSD,MTA在完全稀釋后的估值為1500萬美元考慮到這個初始釋放量并不大,還是有些看點,感興趣的可以關注關注,另外這一塊未來有可能也有聚合各鏈上比特幣的,聚合各鏈上以太坊的資產出現,像mstable他家后面也會出mBTC。2.去中心交易所DEX

對于defi,我現在的看法是偏中立的,雖說有很多很亮眼的漲幅,但仔細瞧瞧每一個項目,基本還都是因套利而起,還有很多解決的都是這個世界上可能不存在的需求,并沒有真正改變什么基本面。但在這一波里,其實看上面第1點也是,有一個趨勢是,流量和資金入口開始從傳統的交易所往這些去中心化平臺轉移。有沒有發現,現在的新幣上線都是從uniswap或者balancer起步,其他的不管是二三流還是主流平臺都只能是為了流量被動跟隨,也不能像一兩年前那樣做各種上幣費用和門檻。我曾經感覺dex市場發展會比較慢,沒想到這波defi的浪潮和投機泡沫,反而變向推動了去中心交易的發展,也促進了更多人來使用錢包和dex,并成為習慣,這到確實是一個好的方面。而現在DEX領域,似乎還屬于相對早期,還沒有什么霸主或多大的馬太效應,像之前是knc\\bnt之流,最近因開放性,uni和bal會更火,說不準什么時候又有新的網紅,還有像uni、1inch、curve等,這些很可能下半年也在考慮發token,也會是值得關注的機會點。

Tags:DEFIDEFEFI穩定幣去中心化金融defi是干什么的Paradise DefiMazuri GameFi數字人民幣穩定幣官方消息

鹽城正令盤圈、幣圈聞風喪膽。根據公開信息統計,鹽城打擊涉嫌虛擬貨幣傳銷總金額已經超過500億。7月16日一封通知書在網絡傳播.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:KOLLENPOST,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:FELIPEERAZO,Odaily星球日報經授權轉載。韓國國會將于7月10日舉辦一場題為“如何提高加密貨幣交易的透明度”的演講.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:MikaHonkasalo,翻譯:Liam,Odaily星球日報經授權轉載.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 最近,美國最大加密貨幣交易所Coinbase的一則動向引起了加密貨幣行業關注,有消息稱他們正在向美國特勤局提供其區塊鏈分析軟件.

1900/1/1 0:00:00Odaily星球日報出品作者|王也編輯|郝方舟上周海外明星項目進展中值得關注的是,波卡創始人GavinWood宣布鏈上治理開啟后的4周可以啟動DOT轉賬功能;Filecoin主網上線再次延遲:預.

1900/1/1 0:00:00