BTC/HKD+0.4%

BTC/HKD+0.4% ETH/HKD+0.62%

ETH/HKD+0.62% LTC/HKD+0.42%

LTC/HKD+0.42% ADA/HKD+1.21%

ADA/HKD+1.21% SOL/HKD+0.46%

SOL/HKD+0.46% XRP/HKD+0.73%

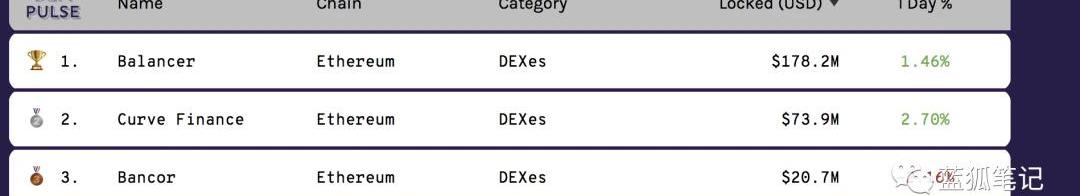

XRP/HKD+0.73%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。當我們提到DEX賽道,Curve是繞不過去的項目。它鎖定的資產量達到7300多萬美元,當前在DEX類別中排名第二,僅次于Balancer,超過Bancor。如下圖:

除了鎖定資產量排在前列,其交易量也長期位居前列,如下圖,在最近七天交易量上超過6800多萬美元,僅次于Uniswap,高于Balancer、0x、Kyber等。

那么,作為DEX賽道的重要選手之一,如何簡單理解Curve?Curve:穩定幣版本的Uniswap

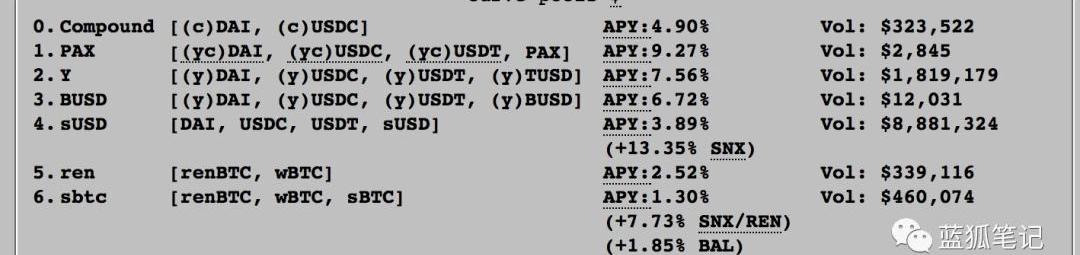

第一次看到Curve的普通用戶,都會為其顏值感到驚訝,其獨具一幟的UI,一言難盡的兌換體驗,看上去并不是那么平易近人,不過讓人過目不忘,印象深刻。其實使用過了,也不復雜。為了理解Curve,可以將其類比為人們熟悉的Uniswap,Uniswap是去中心化的交易協議,可以簡單理解為去中心化的交易所。而在Curve上主要交易DAI、USDC、USDT、sUSD,以及renBTC、wBTC、sBTC等代幣,可以將其簡單理解為專注交易穩定幣的Uniswap。目前AMM模式的DEX都以Uniswap為標尺進行項目的描述,如果說Balancer是通用化版本的Uniswap,那么,Curve是穩定幣版本的Uniswap。關于Balancer,可以參考藍狐筆記之前的文章《Balancer:通用化的Uniswap》。AMM模式采用的是流動性池模式,它通過流動性池進行代幣的兌換,這跟訂單簿模式完全不同。關于流動性池模式,可以參考藍狐筆記之前的文章《一文讀懂Uniswap》。目前Curve上一共有7個代幣池。其中5個穩定幣池,2個代幣化的BTC池。

Curve創始人于5小時前向Aave轉入1600萬枚CRV:7月31日消息,鏈上信息顯示,Curve創始人于5小時前向Aave轉入1600萬枚CRV(價值約合993萬美元)。此舉或旨在提升其借貸健康率。[2023/7/31 16:08:29]

Curve主要是專注穩定幣的DEX,為什么發展這么快?

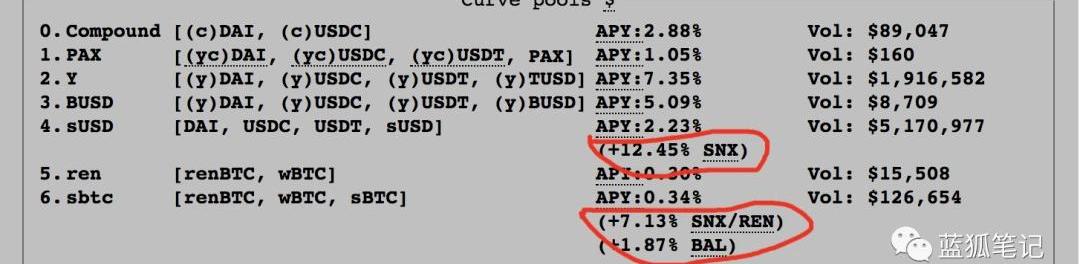

*2020上半年是穩定幣的爆發期USDT等各種穩定幣發展迅速,穩定幣的需求大幅上漲。*穩定幣日趨多樣化,除了USDT還有USDC、TUSD、sUSD、BUSD、DAI......在不同的穩定幣之間也存在交易的需求,在CEX中,不同穩定幣之間的交易相對割裂,滑點還可能更高。對穩定幣為主的DEX有實在需求。*流動性挖礦效應從6月中旬開始,Compound和Balancer開啟了流動性挖礦,產生了大量的穩定幣交易需求。隨著流動性挖礦概念深入人心,Cuvre自己也推出CRV代幣挖礦,且有些代幣池還獎勵其他代幣,例如sbtc池,還會獎勵SNX、BAL等代幣。此外,它同時也可以賺取來自Compound、Aave、dYdX等借貸協議的收益,這讓為Curve提供流動性產生吸引力。這些資金的注入進一步提高了流動性,進一步降低了滑點,帶來更大的用戶吸引力,從而產生正向循環。此外,需要注意的是,今天的Curve已經不完全是穩定幣之間的交易。它還引入了代幣化BTC之間的交易,如sBTC、renBTC、wBTC。Curve上流動性提供者的收益

Securitize推出用于交易代幣化證券的二級市場:金色財經報道,數字資產證券公司Securitize推出了一個二級市場,用于子公司Securitize Markets交易私人公司的代幣化股票。Securitize自2017年以來一直通過其在美國證券交易委員會注冊的轉讓代理發行證券代幣。該市場吸引了四家發行商,主要是區塊鏈和數字資產領域的風險投資公司。預計還會有四家發行商加入,其中包括數字錢包公司Exodus,該公司也在tZero上發行安全令牌。(Coindesk)[2021/9/28 17:12:55]

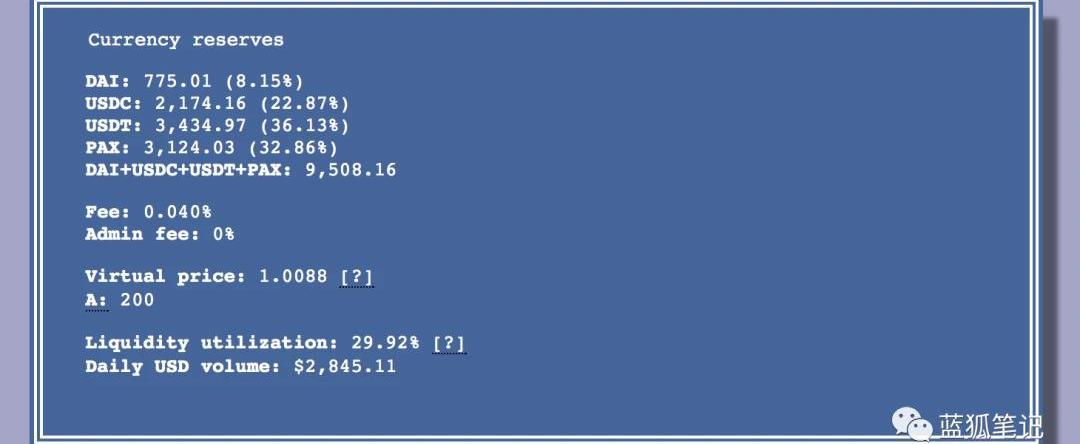

在Curve上提供流動性,可以獲得高于現實世界的年化收益,如上圖,在寫稿時的APY從1.30%到9.27%都有。在Curve的收益結構中,流動性提供者可以捕獲的收益包括交易費用、額外的利息、代幣獎勵。所謂的交易費,就是所有發生在Curve上的交易,不管它是通過Curve官網、還是通過1inch、Paraswap等DEX聚合商,這些交易都會收取一筆交易費用,這筆費用會給到流動提供者。交易費用當前主要收取0.04%的費用,交易量越大,流動性提供者的年化收益就越高。除了交易費用,還有額外的利息。利息主要來自于借貸協議或借貸聚合商,如Compound和iEarn。例如在Curve的Compound池中,流動性提供者可以獲得來自Compound的額外利息。在Curve的Y池中,是YToken,可以獲得來自iEarn的收益。iEarn是收益的聚合器,它可以幫助資產進行最佳的收益配置,以調整到不同的協議中,其中包括Compound、Aave、dYdX等。對于Curve代幣池y來說,yDAI、yUSDC、yUSDT以及yTUSD都可以賺取外部的不同協議的利息收益。有些用戶可能會奇怪,自己明明存入的是USDC,怎么會變成yUSDC呢。這因為Curve幫助進行代幣的包裝,將其從USDC轉換為yUSDC,這樣可以從借貸協議中獲取收益。不過,這里也要考慮其中的風險,參與的協議越多,在獲得更高收益的同時,也帶來更大的系統性風險。在用戶選擇為流動性池提供流動性池時,這個是需要考慮的。當然也有池沒有來自外部的收益。費用和外部協議的利息收益構成了Curve池當前年化收益的主要部分。還有一個用戶可能不太容易理解的地方,當用戶存入100DAI到下圖的代幣池后,用戶的100DAI會按照當前比例分成8.15DAI、22.87USDC、36.13USDT、32.86PAX,同時,它也隨著人們的兌換和套利不斷變化。這也是Curve進行的按比例調整。

Curve成為第三個總鎖倉價值達10億美元的DeFi協議:在Aave總鎖倉價值突破10億美元之后,Curve成為第三個總鎖倉價值達到10億美元的DeFi協議。上周早些時候,一名匿名開發人員在Curve團隊不知情的情況下部署智能合約,之后Curve被迫提前推出其治理平臺和原生代幣CRV。自那以來,隨著用戶試圖獲取CRV代幣獎勵,該平臺出現大量資本存款流入。

根據DeFi Pulse數據,通過DeFi協議鎖定的總價值已超過60億美元。按交易量計算,Curve是第二大DEX。7月份,該平臺占DEX總交易量的24%。(The Block)[2020/8/17]

Curve還有一個獎勵調節機制,鼓勵人們存入代幣池中比例較少的代幣。比如上圖中DAI比例較少,為了鼓勵人們在該代幣池中存入更多的DAI,在用戶存入DAI后會獲得一些獎勵。獎勵源于其市場價格更高且在代幣池中低于預期比例。同時,在人們提取代幣時,雖然提取那種代幣取決于用戶,但它也有激勵政策,激勵人們提取占比較高的代幣,可以獲得獎勵。所以,往Curve中存入穩定幣或包裝過的btc時,最佳策略是存入占比較少的代幣,這樣可以獲得獎勵。此外,當用戶的100DAI被分成8.15DAI、22.87USDC、36.13USDT、32.86PAX后,它不會影響用戶收益。Curve作為流動性池模式的DEX,一些代幣可以在上面引導出流動性,其中就包括sBTC、wBTC和renBTC。作為流動性挖礦最早的實施者之一,Synthetix在Uniswap上嘗到了甜頭,如今在Curve“故伎重演”:如果用戶為sUSD池提供流動性,不僅可以獲得交易手續費,還可以獲得SNX代幣獎勵。除了sUSD池,sBTC池的流動性提供者同樣也可以獲得額外的SNX/REN/BAL代幣獎勵。這些都是在Curve上提供流動性的額外獎勵。

DeFi穩定幣交易平臺Curve公布sUSD資金池合約存在漏洞:4月20日消息,利用聯合曲線(bonding curve)進行做市的去中心化穩定幣交易平臺Curve公布自己的sUSD資金池合約存在漏洞,稱“所有的漏洞已經解決,資金安全,無損失發生。”Curve請用戶提回資金,并等候新合約部署,新合約的改變將進行審計。[2020/4/20]

由于可以獲得多重獎勵,不斷激勵更多人為Curve提供流動性,而更多人提供流動性進一步增加了流動性和深度,降低了交易滑點,這導致Curve在一些代幣的交易體驗上已經超過了CEX。從當前Curve上的收益看,它已經遠低于當初的年化收益,市場逐漸走向均衡。CRV代幣

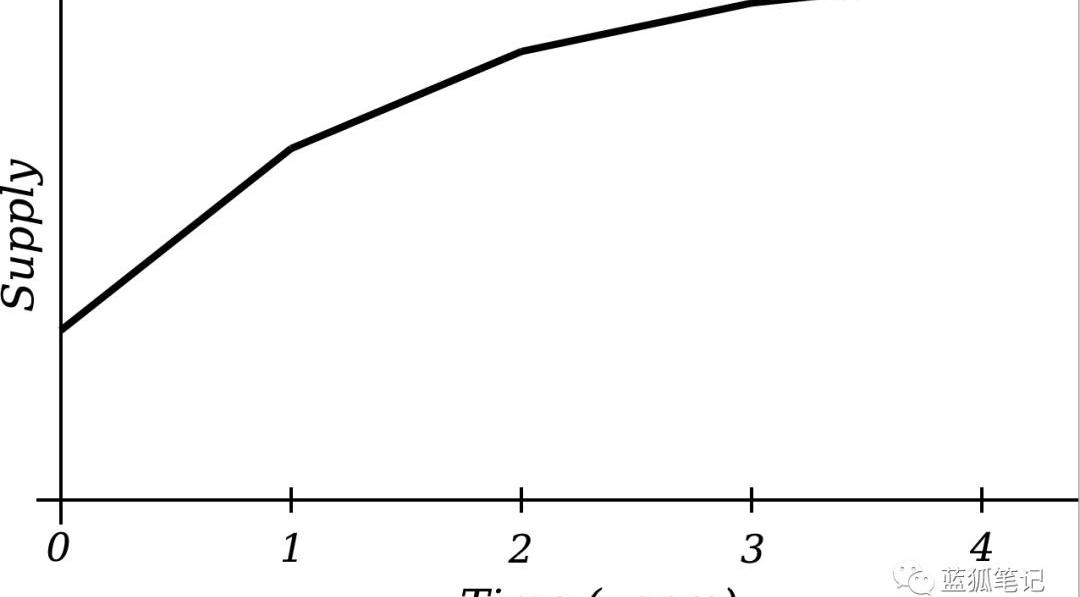

剛才一直在說Curve上的手續費、額外獎勵,而最新的獎勵是其原生的CRV代幣。隨著Curve治理代幣開始浮出水面,所有為Curve提供過流動性的流動性提供者都有機會獲得其治理代幣CRV的獎勵。那么,什么是CRV代幣?CRV是Curve的治理代幣,治理代幣是其走向去中心化DAO治理的重要一步。CRV計劃于7月份推出,按照Curve計劃,CRV應該很快就會推出,不過具體的CRV細節還沒有完全披露出來。當前用戶想要獲得CRV的唯一辦法就是為Curve提供流動性,因為它沒有公開銷售或任何空投計劃等,凡是為Curve提供過流動性的用戶都會獲得CRV的代幣,這是從第一天開始累計計算。也就是說,其CRV的首批分配會根據總流動性按比例分配。當CRV推出之后,用戶也可以在DEX上購買,也許會在Uniswap和Balancer上,具體還不清楚細節。CRV的初始發行量為10億個,后續會增發,封頂為30.3億個。根據具體條件不同,團隊和投資者手中的CRV會有2-4年的授予期。

動態 | 數字證券平臺Securitize獲1400萬美元資金 桑坦德銀行日本MUFG銀行參投:數字證券合規平臺Securitize獲得1400萬美元戰略投資資金,桑坦德銀行風險投資部門Santander InnoVentures、日本MUFG銀行全資風投子公司MUFG Innovation Partners和野村控股參投,以幫助Securitize進一步開發其技術平臺。(CryptoNinjas)[2019/9/24]

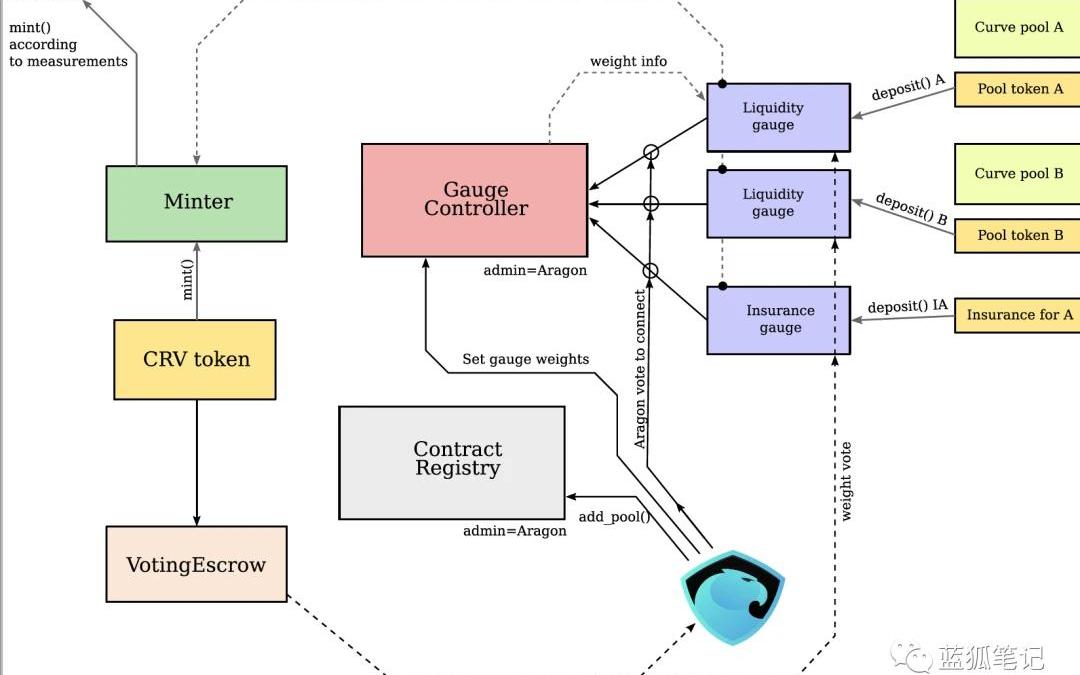

CRV代幣是治理代幣,它具有時間權重的投票功能和價值捕獲機制。說到治理,就涉及到CurveDAO。關于CurveDAO,可以見下圖:

CurveDAO包括多個智能合約,通過Aragon連接。不過它采用的不是1代幣1票的模式,而是加入了鎖定時間的權重,也就是說,每個代幣之間其投票權重是不同的,鎖定時間越長,同樣的代幣數量,其投票的權重越高。CRV的投票具有數量和鎖定時間的雙重權重。這種投票機制,不僅在某種程度上可以增大對治理操控的難度,同時也起到鎖定CRV減少流通量的作用。價值捕獲機制方面,主要是通過代幣銷毀的機制。在Curve上有代幣池,每個代幣池都可以捕獲管理費用。這些管理費用會用來購買和銷毀CRV代幣。這意味著,如果Curve上的交易量越大,其后續可以捕獲的價值越大。目前管理費用還沒有收取,只收取了交易費用,交易費用分配給流動性提供者。風險

任何高收益都伴隨著高風險,在任何DeFi項目上都有類似的情況。Curve上也不例外,其中包括Curve智能合約的相關風險、外部借貸協議的相關風險、代幣池中穩定幣及代幣化BTC的相關系統風險等。參與DeFi項目,在享受盛宴同時,也需要控制好的風險。

英國金融行為監管局允許恢復發行電子貨幣和提供服務2020年6月30日,德國支付巨頭、信用卡發行商Wirecard子公司WirecardCardSolutions發布聲明稱.

1900/1/1 0:00:00編者按:本文來自金色財經,作者:Maxwell,Odaily星球日報經授權轉載。近日因美國監管執法部門要求,USDC發行方把一個USDC地址列為黑名單,凍結了該地址上價值10萬美元的USDC,與.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:TonyToro,翻譯:Liam,Odaily星球日報經授權轉載。周一的時候,滬綜指出現了五年來最大幅度的單日上漲.

1900/1/1 0:00:00頭條 DeFi在貸余額突破10億美元,Compound以近8.27億美元位居第一DeBank數據顯示,DeFi在貸余額突破10億美元,目前為10.5億美元.

1900/1/1 0:00:00BTC/USDT永續合約 各級別性質:日線-盤整,4小時-盤整,1小時-盤整截圖來自OKEXBTC/USDT永續合約1小時圖:對于行情從兩個角度來說.

1900/1/1 0:00:00編者按:本文來自萬向區塊鏈,Odaily星球日報經授權轉載。7月3日,萬向區塊鏈副總經理杜宇受邀在由上海經信委軟件和信息服務處、Top智匯和上海軟件行業協會聯合主辦的“主力金融、原力覺醒”202.

1900/1/1 0:00:00