BTC/HKD-0.82%

BTC/HKD-0.82% ETH/HKD-2.81%

ETH/HKD-2.81% LTC/HKD-0.77%

LTC/HKD-0.77% ADA/HKD-2.85%

ADA/HKD-2.85% SOL/HKD-1.7%

SOL/HKD-1.7% XRP/HKD-0.7%

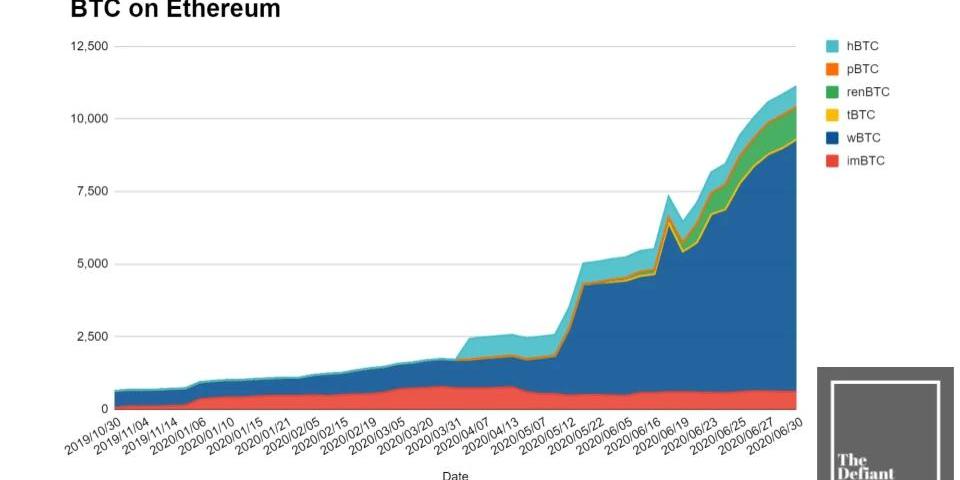

XRP/HKD-0.7%編者按:本文來自Unitimes,作者:LucasCampbell,星球日報經授權發布。現在有超過1億美元的BTC在以太坊經濟中流通。雖然這只占BTC總市值的一小部分,但不可否認的是,這種趨勢正在增長。最終,以太坊將充當全球金融資產的引力井,而比特幣是第一個“受害者”。為何?因為去中心化金融(DeFi)。隨著Compound、Maker和其他一些DeFi應用開始使用比特幣作為抵押品提供無須許可的金融服務,人們正在選擇將自己的原生BTC遷移到以太坊網絡,以利用該網絡上可以獲得的任何價值捕獲范圍。我的意思是,現在誰還想干坐著堅定持有BTC呢?無聊。他們通過存入BTC并以1:1的價格兌換成以太坊上的ERC20代幣來實現這一點,因此這些代幣實際上與BTC掛鉤。這些以太坊化的BTC有著很多表現形式,從更加中心化的WBTC到更加無須許可的renBTC等等。最近幾周BTC最大的引力井是Compound。在6月中旬推出了COMP流動性挖礦之后,這個借貸協議中鎖定的BTC價值已經迎來了巨大的增長。MakerDAO開啟了這一趨勢

觀點:GBTC的折扣回升至29%,或是股票交易員以折扣價買入比特幣的跡象:金色財經報道,在加密貨幣市場上被稱為 \"灰度折扣 \"的一個關鍵指標正在縮小,這可能是一些交易員樂觀的跡象,因為美國證券交易委員會就將灰度比特幣信托轉換為交易所交易基金的提案做出裁決的最后期限即將到來。

根據Skew的數據,GBTC股票最近的交易價格比比特幣的價格折價29%。這比上周的34%有所下降。自2021年2月以來,該股一直在折價交易;此前,該股的交易價格比比特幣的價格要高。

這可能是股票交易員以折扣價買入比特幣的跡象,也可能是交易員認為轉換將獲得批準的跡象。或者這可能表明對整個加密行業更嚴重的流動性危機的擔憂可能已經過去。(Coindesk)[2022/6/25 1:30:30]

Maker是以太坊網絡上BTC數量飆升的最初推動因素,Maker于今年5月將WBTC增加為DAI抵押品。雖然WBTC已經達到了其1,000萬DAI的債務上限,導致鎖定在Maker中的新BTC數量處于低潮。但這并不會持續多久,因為MKR持有者將很可能在接下來幾天里投票決定將WBTC的債務上限提高一倍,更多的BTC將被以太坊及其去中心化儲備銀行吸入。最近以太坊上的BTC數量激增的另一個驅動因素是Balancer,這個流動性和資產管理協議在6月初推出了流動性挖礦(yieldfarming)。自6月1日以來,Balancer協議中已經吸入了多達1,660BTC,價值約1,500萬美元。

現場 | 觀點:未來會有很多機構涌入Defi:金色財經現場報道,10月21日,CyberX舉辦了Prime主經濟商交易平臺產品發布會,發布會圓桌討論環節各嘉賓觀點如下:

Cobo CEO 神魚:Defi流動性挖礦引導用戶開始關注鏈上的長尾交易場景,例如Cex、Dex的融合套利,甚至用戶不使用機器人都有收益機會,未來會有很多機構涌入這個領域。

Kronos&Wootrade COO Ran:原來在機構交易領域每個交易所API不同,變化頻率高,如今變化頻率減少,成熟了很多,都在迎合大戶針對習慣來做接口。

貝寶 投資與交易ED:目前的金融市場載體發生了變化,從法幣信用變成了算法信用,從發展角度是可以嘗試的,但風險問題無法預測。傳統金融可以迅速的在defi領域再做一遍,但要解決defi的基礎設施問題。此外,衍生品決定于資產的波動性,合約類衍生品幾乎是很難操作,小波動就會爆,期權是一個更好的選擇。

黑翼資產 CEO 鄒倚天:在黑天鵝事件時,要不要斬倉,是一個重要抉擇,如果杠桿不高,扛是最好的方法。目前限制于地緣,近期還會有不確定因素。[2020/10/21]

觀點:DeFi代幣交易預期回報越高 對gas的需求就越高:Coinbase機構覆蓋團隊工作人員Max Bronstein發推文稱,無論是DeFi流動性挖礦(Yield Farming)還是DeFi代幣交易,交易的預期回報越高,對gas的需求就越高。gas只是衡量一項金融交易能否產生回報的另一項指標。(Cointelegraph)[2020/7/20]

以太坊網絡中的BTC增長趨勢巨大的獎勵

以太坊對BTC的吸引力背后的最終玩家是Curve,這個自動做市商(AMM)協議因其高度有效的穩定幣交易而聞名。這個不斷增長的自動做市商最近推出了一個BTC交易池,其中包含了三種主要的BTC形式,包括WBTC、RenBTC和sBTC。Curve的BTC交易池的有趣之處在于其潛在的流動性挖礦激勵機制。Curve與RenProtocol、Synthetix合作提供了DeFi生態系統中迄今為止最復雜的多資產流動性挖礦游戲之一。向Curve提供BTC流動性的用戶將不僅獲得交易費收益,還將獲得SNX、REN、BAL和CRV獎勵。因此,這個BTC交易池在推出之后的短短幾周內就迅速積累了價值近1,600萬美元的BTC。其中的共同主題正是流動性挖礦(yieldfarming)。這種賺取本地協議代幣的激勵機制實在太誘人。人們就是無法抗拒將自己閑置的BTC用于賺取這種巨大的獎勵,通常這種年收益率在30%-100%的范圍之間。以太坊上的BTC爭奪之戰

聲音 | 觀點:未來五年加密市值或將達10萬億美元 比特幣將漲至14-28萬美元:Albright Investment Group創始人Victor Dergunov在一篇文章中表示,未來幾年美國流通的貨幣總量有望翻一番,這將為大規模的比特幣和加密貨幣采用奠定基礎。他預計,美國將進入衰退期,推動美聯儲實施更為極端的“實際量化寬松”政策,到2025年將使美國的貨幣基礎從4萬億美元增加一倍至約8萬億美元。隨著通貨膨脹的加劇,Dergunov認為作為一種貨幣和價值存儲的加密貨幣的采用將蓬勃發展,整個加密貨幣市值將高達10萬億美元。Dergunov稱,現在加密貨幣市值只有大約2000億美元,未來將從目前的水平大約增加240% - 4900%。此外,比特幣市值占比目前約為66.5%。未來,即使比特幣的主導地位下降到50%,但其市值仍將增長至2.5至5萬億美元左右。這意味著比特幣的價格在未來5年將達到14萬至28萬美元。(The Daily Hodl)[2019/10/25]

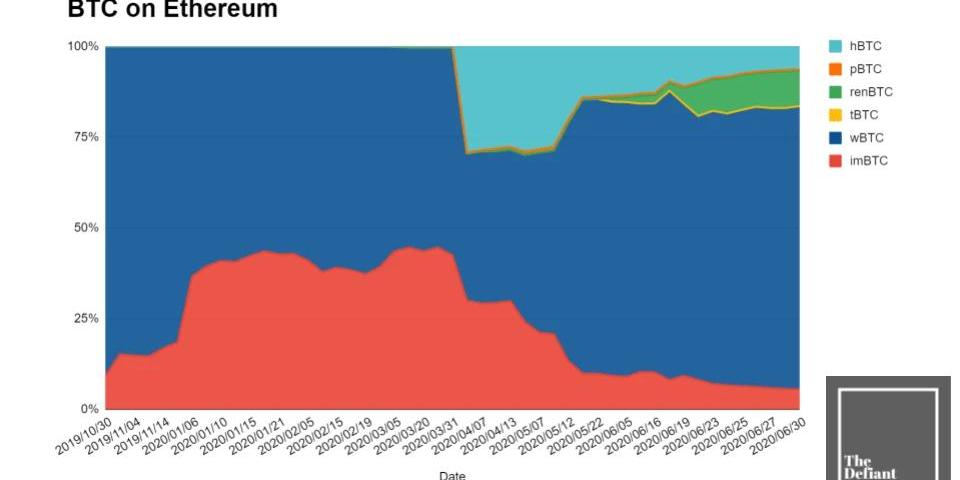

就以太坊上代幣化的BTC而言,目前WBTC占據主導地位,占到了以太坊上的BTC總量的約78%。但RenProtocol的RenVM產品的引入為這個競技場帶來了一個新的戰士:renBTC。RenProtocol在今年6月初推出了其無須信任的跨鏈托管平臺RenVM,在過去一個月,RenVM已經促成了價值近1,000萬美元的BTC進入以太坊網絡中。其結果是,目前renBTC占據了以太坊上流通的所有BTC的10%(而且還在增長)。如前所述,這一增長背后的原因是Curve推出了其BTC多資產流動性挖礦激勵機制,以及wbtc.cafe的推出,后者是由Ren提供的可以讓用戶直接將BTC兌換成WBTC的去中心化應用(dapp)。隨著KeepNetwork的tBTC掙扎著在主網上線,renBTC已經成為以太坊上占主導地位的的無須信任的BTC。renBTC唯一缺少的是跨DeFi協議的廣泛集成,這方面在很大程度上是由WBTC主導。然而,隨著Ren繼續展現出其無須信任的優勢,更多的DeFi協議將很可能在未來支持renBTC。WBTC和RenBTC排擠了其他競爭對手

除了WBTC和RenBTC之外,以太坊上的其他BTC形式的市場份額都在下降。僅次于這兩者的競爭對手是hBTC和imBTC,分別占據了以太坊上流通的BTC的6.38%和5.44%。見下圖。

雖然imBTC最初作為WBTC的替代選擇相對受歡迎,但自今年年初以來,其市場份額已經從40.8%下降到了5.44%。此外,hBTC已經停滯不前,因為火幣(Huobi)的hBTC自今年2月底推出以來的流通量已經在710BTC的閑置狀態。越來越明顯地是,BTC作為一種資產無法對抗以太坊的引力。在DeFi協議中使用BTC的潛力非常強大。現在,由于流動性挖礦提供了非常高的被動收益機會,雖然有時風險很高,但BTC沒機會逃離了。以太坊上的BTC是個大事件,也是一種趨勢。這是不可否認的。現在的問題是,在目前(以太坊上的BTC)僅占所有BTC的0.05%的基礎上,有多少BTC最終將會出現在以太坊上呢?1%?5%?還是更多呢?以太坊上的BTC數量可能會反超比特幣網絡上的BTC數量嗎?即便是想想也似乎很瘋狂。但只有時間才能證明。如果你對追蹤每日以太坊上的BTC感興趣?請查看下方兩個非常棒的資源:https://btconethereum.com/http://www.predictions.exchange/ethbtc/

近期有小伙伴問:主流幣現階段能否布局?前天的文章,從利好消息、增量資金和用戶、推廣宣傳、加密衍生品等方向分析了加密市場的“馬太效應”,指出今年的重頭戲只在BTC和ETH上面.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:MikeCo,翻譯:凌杰,Odaily星球日報經授權轉載。比特幣在其十一年的歷史中,出現了一系列加密貨幣的“實驗變種”.

1900/1/1 0:00:00市場要聞 1、隨著監管力度提升,大量加密公司正在離開愛沙尼亞6月28日消息,在愛沙尼亞加密法規的監管力度大幅提升之后,大量加密公司正在離開該國.

1900/1/1 0:00:00把比特幣引入以太坊生態是長期的主線,值得長期關注。當然把比特幣引入其他生態也是其他生態的長期主線,如果你看好那個生態,同樣值得關注.

1900/1/1 0:00:00轉眼六月即將收尾,很多人總結,2020年的前半段就像是停滯了一樣。幣安的2020,卻一直在踐行區塊鏈以及前沿數字科技賦能實體產業的道路上高速前進.

1900/1/1 0:00:00ETH天價轉賬費后的真相:被攻擊的項目原來是資金盤6月16日,Peckshield發文稱已經找到了上周ETH連續發生3起天價手續費轉賬事件的真相:PeckShield從0xcdd6a2b地址關聯.

1900/1/1 0:00:00