BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+2.14%

ETH/HKD+2.14% LTC/HKD+2.42%

LTC/HKD+2.42% ADA/HKD+2.01%

ADA/HKD+2.01% SOL/HKD+0.65%

SOL/HKD+0.65% XRP/HKD+0.55%

XRP/HKD+0.55%編者按:本文來自加密谷Live,作者:CryptoTutorials,翻譯:子銘,Odaily星球日報經授權轉載。在短短幾個月內,Curve.fi已成為DeFi的最大參與者之一。截止到6月20日,其交易額已經超過4700萬美元,創下歷史新高,總存款超過2500萬美元。Curve入門并不容易,需要掌握很多知識,而且這類特殊的UI也很難上手。下面的常見問題解答適用于了解DeFi和Crypto的Curve初學者。它試圖回答有關如何開始使用Curve以及如何為用戶工作的一系列問題。要獲得Curve的回報十分簡單,而且它是目前DeFi所能得到的回報率最高的項目之一,由此給這個平臺帶來了很多關注。什么是Curve.fi?

理解Curve最簡單的方式就是把它看成一個交易所。它的主要目標是讓用戶和其它去中心化協議通過它以低費率和低滑點來交換穩定幣。與其他的交易所匹配買家和賣家的方式不同,Curve使用的是類似Uniswap的流動性池。為了實現這一點,Curve需要向提供流動性的人進行代幣獎勵。Curve是非托管式的,這意味著Curve的開發者無法控制用記的代幣。

什么是流動性資金池?

如果你不熟悉以太坊和DeFi,流動性池對你而言可能難以理解,但下面將盡可能地幫助你理解。流動性池是設立在智能合約中的代幣池。如果你要創建一個DAI和USDC的流動性池。你將擁有相同數量的代幣,比方說池中有1000個代幣。如果交易者1來用100個DAI換取100個USDC,那么流動性池里就會有1100個DAI和900個USDC,這樣USDC的價格就會稍微低一點,以鼓勵另一個交易者用USDC來換取DAI,并將流動性池平均回來。你可以看到每個流動性池的詳細細節,這些可以幫助你選擇存款。

WSJ:紅杉資本將加密基金規模從5.85億美元削減至2億美元:金色財經報道,據《華爾街日報》(WSJ)援引知情人士消息稱,風險投資巨頭紅杉資本已將其加密貨幣基金規模從5.85億美元削減 65%以上,降至2億美元。

華爾街日報稱,紅杉資本今年早些時候告訴投資者,它將縮小該基金的規模以反映市場的變化,在加密市場低迷導致投資大公司的機會減少之后,該加密貨幣基金將更多地專注于支持新的初創公司。紅杉資本此前曾向FTX投資1.5億美元,但該公司于去年11月倒閉。

據消息人士透露,紅杉資本還將投資其他風險基金的生態系統基金規模削減了一半,從9億美元降至4.5億美元。[2023/7/28 16:03:19]

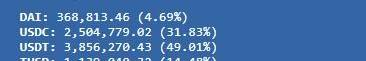

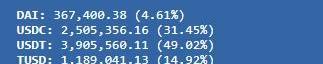

在上面y流動性池的截圖中,DA存量很低,這意味著你可以出售它換取更多其他的代幣。流動性池的基本思想是激勵交易員將價格推回到應有的水平。

外媒:SBF案件審理法官與BlockFi合作的律所合伙人系夫妻關系:金色財經報道,據紐約時報文章透露,將在曼哈頓下城聯邦法院負責審理SBF案件的刑事審判法官Ronnie Abrams是Davis Polk&Ward well LLP律師事務所合伙人GregD.Andres的妻子。據Davis Polk律所網站顯示,今年7月該律所建議Block Fi作為FTX.US附屬公司West Realm ShiresInc提供的4億美元貸款的借款人;還就FTX.US以最高達2.4億美元的價格收購BlockFi的選擇權向BlockFi提供咨詢。(紐約時報)[2022/12/23 22:03:21]

為什么Curve增長如此之快?

穩定幣已經在很長一段時間內成為加密貨幣的固有組成部分,但它們現在有許多不同的種類(DAI,TUSD,sUSD,bUSD,USDC等等),這意味著加密用戶有一個更大的需求:穩定幣間的相互兌換。中心化的交易所往往收費較高,這對那些試圖從一種穩定幣轉向另一種穩定幣的人來說是個問題。因此,Curve.fi已經成為穩定貨幣交換的最佳場所。Curve.fi如何實現如此高的APR?

每當有人在Curve.fi上進行交易時,流動性提供者都會得到一小筆費用,由所有提供者平分,這就是為什么你會在交易量大、波動率高的日子看到較高的APR。此外,流動性池也會在后臺提供給諸如Compound的借貸協議,所以你可以在交易費之外獲得額外的利息。y池使用的協議叫iEarn。需要特別注意的是,因為費用取決于交易量的大小,所以每日的APR可能會很低,就像它也有可能很高一樣。其中有些流動性池不使用任何借貸協議。因此,如果你想知道這些收益來自哪里,最簡單的回答是交易費和利息。y池中的y是什么?

《經濟學人》:FTX崩潰將導致Binance面臨更嚴格的審查:11月17日消息,《經濟學人》撰文介紹Binance CEO cz,并從FTX崩潰事件切入評價了Binance的發展。文中指出,Binance一直是大量全球金融監管機構調查的目標,包括幾乎所有相關的美國監管機構,FTX的崩潰無疑將導致“更嚴格的審查”。然而,《經濟學人》認為,隨著加密市場崩盤的惡化,以及監管部門的強力介入,加密市場的“TeflonMan”可能不會永遠完好無損。[2022/11/17 13:15:48]

iEarn是一個收益率聚合器。你可能會認為Compound并非總是有最好的貸款利率,因此yToken會自動將你的穩定幣平衡到具有更好利率的協議。這是免費且非托管的,但這也是為什么y流動性池被認為風險很大的原因,因為你使用了一系列協議,這些協議本身可能存在嚴重的漏洞。什么是“存款轉換”選項?

(這只適用于c代幣或y代幣)如果您將穩定幣存入某個借貸池,Curve會自動將您的代幣轉換成cToken或yToken。這個選項很簡單因為你之前已經在iEarn上轉換了你的代幣,或者在Compound上出借了你的代幣。但是如果你的穩定幣是原生形式,你可以忽略這個選項。當您在Curve上提供流動性時會發生什么?

加密交易所Kraken的NFT平臺上線測試版:金色財經報道,加密交易所Kraken的NFT平臺今天將進入私人測試版,并向所有注冊候補名單的用戶開放。Kraken NFT的候補名單于5月開放?。該市場預計將在夏季推出,但經歷了幾次延誤。

Kraken發言人表示,該市場將在測試版發布中為客戶提供跨以太坊和Solana生態系統的70多個NFT集合的訪問權限。[2022/11/4 12:15:12]

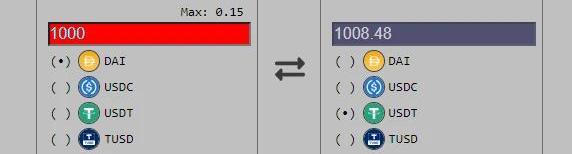

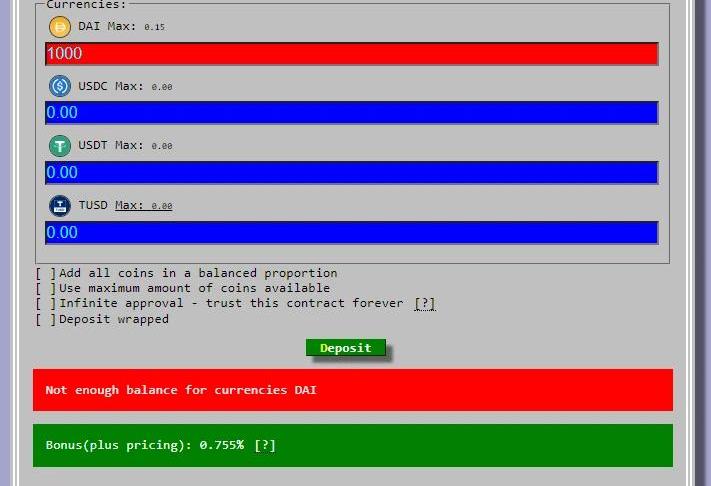

當你進入存款頁面并存入一個穩定幣時,它會在池中的每個代幣之間進行分配。這一點你必須牢記,因為如果你在y流動性池中存入1000DAI,根據下面的屏幕截圖,你將得到46.1DAI,314.5USDC,490.2USDT和149.2TUSD。隨著人們的交易和穩定硬幣價格的上漲,這些價值將會不斷變化。

存入的代幣重要嗎?

除了下面解釋的存款獎勵外,都無關緊要。代幣會被分到流動性池里,并且不會影響你的收益,所以你可以將一個、一些甚至全部的代幣存入流動性池里,而不用擔心會影響你的收益。

Cool Cats聯創Evan Luza加入Bitcoin.com擔任NFT項目“Verse”顧問:金色財經報道,藍籌NFT項目Cool Cats聯合創始人Evan Luza宣布加入Bitcoin.com擔任NFT項目“Verse”顧問。據Evan Luza表示,他此前已經作為產品設計師加入了該項目團隊,而且也曾大量參與過Bitcoin.com的品牌重塑,后續將以NFT為中心為NFT項目“Verse”提供見解和建議服務。(bitcoin.com)[2022/10/24 16:36:28]

了解存款獎勵

在上面的截圖中,你可以看到DAI在流動性池中存量很低,所以如果你計劃加入y流動性池,你最好把DAI存進去。從屏幕截圖中可以看到,將DAI存入池中將立即獲得0.755%的獎金。造成這種情況的主要原因是,DAI當前價格稍高一些,因此,如果您使用中心化交易所,則可能以1.07美元而不是1美元的價格出售。存款獎金反映了這一點。這背后的另一個原因是,流動性池總是試圖平衡,回到原本相等的部分(在這種情況下,DAI占25%),所以存入最低份額的硬幣將得到存款獎金,這也適用于比特幣池。

這是否意味著我仍然可以提取自己喜歡的穩定幣?

當您提款時,同樣的原則也適用。如果您提取最大份額的穩定幣,您將獲得獎金,但你仍然可以自由選擇要提取的穩定幣。利息累積/復合有多快?

使用借貸協議的流動性池的利息每隔一個塊或15秒或復利一次,或者在支付費用后立即增加。它是自動復利的。什么是套利?

套利是指同時買入和賣出代幣以獲取利潤。由于加密貨幣市場通常可能缺乏流動性,因此交易者通常有機會利用價格差異來獲利,這可以通過Curve等協議來實現。下面是一個示例:

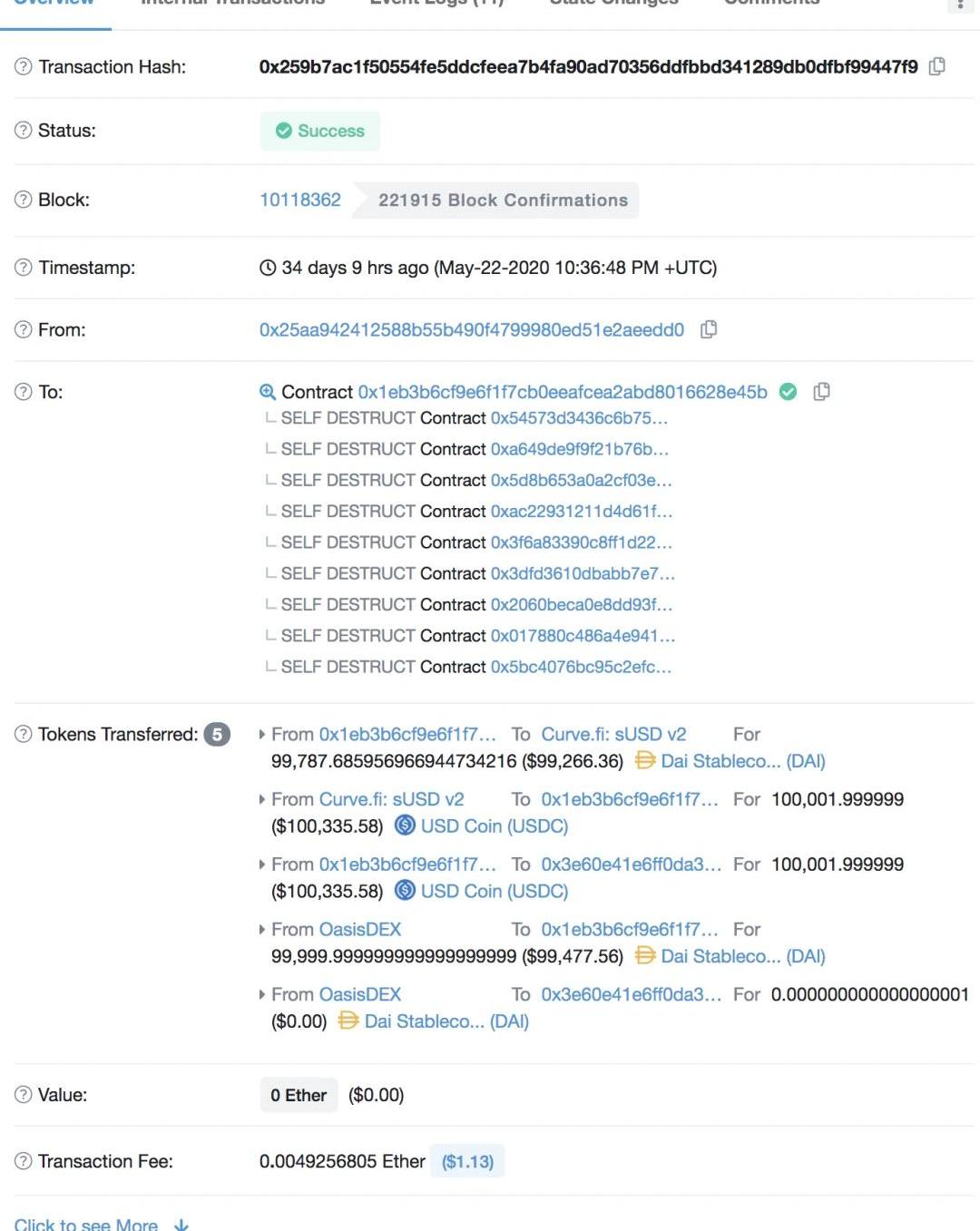

在這筆交易中,有人使用Curve和OasisDex賺了大約200美元。這可以追溯到之前關于流動性池的討論。這個想法是,激勵交易者利用價格差異,我們都會因此得到回報。什么是激勵池?

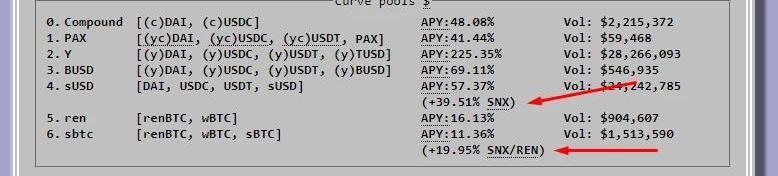

流動性池(特別是沒有機會成本的池)是幫助穩定幣保持匯率的好方法。當價格脫鉤時,交易員很容易進行套利,這對所有公司和基金會開發穩定幣都很重要,因為面值0.98美元的穩定幣從來都不是好看的。因此,Curve上的一些流動性池受到了“激勵”。這意味著,除了交易費和借貸費用之外,這些團隊(目前是Synthetix和Ren)還將獎勵為其代幣池提供流動性的人。

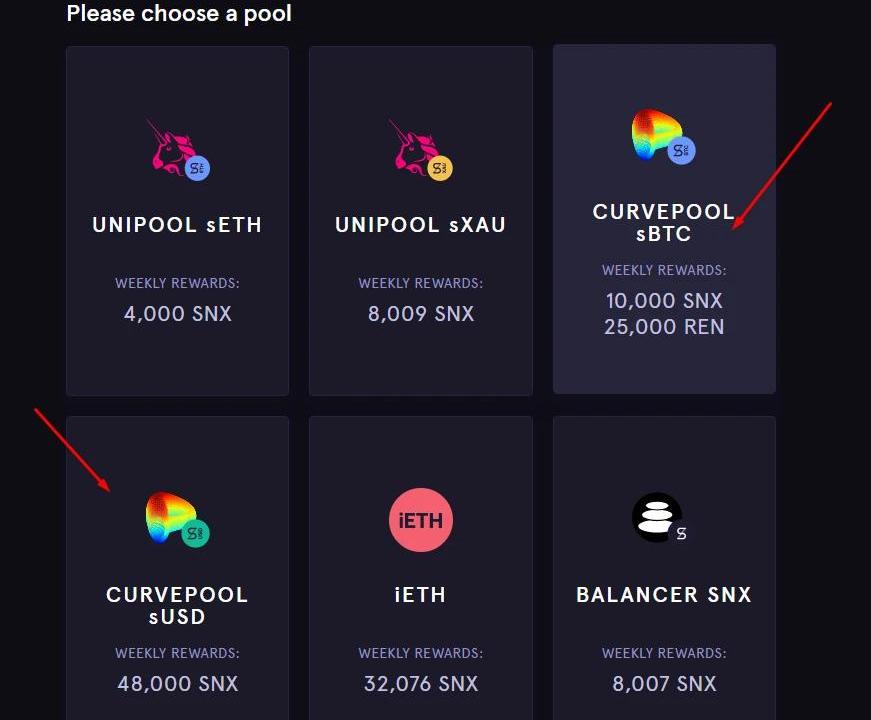

我如何利用這些激勵池?

一旦在Curve上的sUSD或sBTC池中存款,您將獲得LP代幣,然后可以將它們放到Mintr上。抵押LP代幣后,你將開始獲得參與流動性池的獎勵,您可以根據需要申請獎勵。

新的sBTC池有哪些激勵措施?

隨著比特幣在以太坊不同變體下呈現指數增長,Curve.fi增加了兩個新的流動性池,以幫助穩定比特幣匯率。新的sBTC池已經得到了REN和SNX的支持。該池正在尋求以太坊上不同的比特幣的流動性,這些比特幣可以在公開市場上獲得或通過renBridge對原生比特幣進行轉換。除了你提供的是代幣化的比特幣而不是穩定幣之外,上面提到的概念都適用于這個新的流動性池。加入這個流動性池非常有趣,因為除了交易費用外,您還將獲得以下流動性獎勵:SNXRENCRV(待發布的Curve代幣)BAL這些激勵措施將持續10周,并且可能隨著sUSD池的延長而延長。是什么使激勵性APR發生變動?

sUSD池目前每年還可以賺取38.31%的SNX,并且可以通過以下三個變量進行變更:SNX分發是基于在Mintr上投注其LP代幣的人數,這意味著如果越多人開始投注,您的獎勵份額就會越低SNX的價格隨著Synthetix重新評估與Curve的合作關系,每周獎勵的金額也可能會減少什么是CRV代幣?

CRV代幣將是Curve的治理代幣,將在2020年夏季發布。所有參加Curve池的人將回溯并獲得相應CRV代幣。進一步細節尚未公布。Curve.fi智能合約是否已經過審核?

Curve智能合約已通過TrailofBits審核。

有哪些風險?

安全審核不能完全消除風險,因此在Curve智能合約中仍然有可能發現漏洞。高回報總是伴隨著高風險。智能合約Curve本身是最重要的,每當您加入一個池時,您還要接受流動性池中的系統性風險。例如,如果您不想持有USDT,則無法加入包含USDT的流動性池。Curve在其自身之上使用了借貸協議中的智能合約,這意味著風險被疊加。因此,選擇與您的風險承受能力相匹配的資產池非常重要。除了審計外,Curve流動性池在近六個月已經擁有了數百萬美元。黑客已經多次嘗試竊取這些資金,但都沒有成功。請不要向Curve提供您的儲蓄或無法承受的資產損失,尤其是作為流動性提供者時。

DeFi屁股還沒坐熱,Filecoin這邊主網將在7月20日-8月20日之間啟動,盡管這是Filecoin的第N次跳票,但并不妨礙大家對它的追捧,因為錯過機會的代價要遠比錯誤的代價高得多.

1900/1/1 0:00:00編者按:本文來自橙皮書,Odaily星球日報經授權轉載。聽起來像一句廢話,但有時候,我們就是會連廢話都忘了。這半年,大家都被迫體驗了一把完全的線上生活,只要能夠在線上做的,基本全在線上.

1900/1/1 0:00:00Baek:大家好!我們是來自韓國的VC,今天的兩位嘉賓Terra和Klaytn都是我們投資的公司。Yama:Baek人在舊金山,辛苦你了,這個時間點不容易.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。Compound鎖定的資產量超越Maker,成為DeFi鎖定資產量最大的項目。此外,COMP代幣的市值也超越了MKR.

1900/1/1 0:00:00文|秦曉峰編輯|Mandy王夢蝶出品|Odaily星球日報 近期,MakerDAO社區投票對真實資產作為抵押品進行了投票.

1900/1/1 0:00:00在數字貨幣領域,有些真假難辨,又以訛傳訛的傳說,比如伊朗比特幣價格的高溢價。你可能常常聽到這樣的新聞,因為通脹嚴重,地緣危機等原因,伊朗比特幣價格出現遠高于其他地區價格的高溢價,這樣的新聞時.

1900/1/1 0:00:00