BTC/HKD+0.78%

BTC/HKD+0.78% ETH/HKD+0.45%

ETH/HKD+0.45% LTC/HKD+1.22%

LTC/HKD+1.22% ADA/HKD-0.43%

ADA/HKD-0.43% SOL/HKD+2.22%

SOL/HKD+2.22% XRP/HKD-0.19%

XRP/HKD-0.19%編者按:本文來自巴比特資訊,作者:灑脫喜,星球日報經授權發布。近期在Defi社區,類似“流動性挖礦”、“掛單挖礦”、“借貸挖礦”等概念開始盛行起來,這不免會讓人產生一些擔憂。畢竟說到“XX即挖礦”,很多人第一反應就會聯想到FCoin,這一曾憑借“交易即挖礦”模式而一炮走紅的中心化交易所,如今卻淪落為了人人喊打的項目。那這種擔憂是否有必要呢?在談論Defi圈子的“XX挖礦”現象及影響之前,我們先來簡單了解下中心化平臺“XX即挖礦”模式的歷史。XX即挖礦的歷史

實際上,“交易即挖礦”模式并非是FCoin首創,早在13年的時候,像比特時代等早期中心化交易平臺,就已在嘗試這種模式。簡單說,“交易即挖礦”就是通過平臺幣激勵用戶進行交易,越是早期參與,則獎勵也就越多,而采取的規則也是非常簡單粗暴:根據實際交易量分配。在這種簡單規則的激勵下,參與者們來回進行刷單交易,便可制造天文數字般的交易量,在FCoin頂峰時期,很多交易礦工就是通過機器人瘋狂刷量,這導致FCoin平臺在上線15天后的24小時交易量便突破了288億元,一舉超過了OK、幣安、火幣等老牌中心化交易所。(圖片來自:pexels.com)但在明眼人看來,這其實屬于人為制造的虛假繁榮,泡沫一旦快速吹大,就越容易破裂。通過這種模式,FCoin在短期內嘗到了投機的瘋狂,卻也因此埋下了巨大的隱患,最后發展到不可收拾的地步。當然,FCoin的失敗,不僅僅是因為“交易即挖礦”的模式,更多是因為涉及到了人的因素,因為管理者可以毫無顧忌地動用用戶的資金,而不受到管制。下面,我們切換回“去中心化”的Defi世界。Defi的“XX即挖礦”,為的是什么?

數據:當前DeFi協議總鎖倉量為2546.8億美元:11月17日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2546.8億美元,24小時減少3.83%。鎖倉資產排名前五分別為Curve(204.0億美元)、Maker DAO(177.5億美元)、AAVE(151.1億美元)、Convex Finance(150.8億美元)、WBTC(144.9億美元)。[2021/11/17 21:58:08]

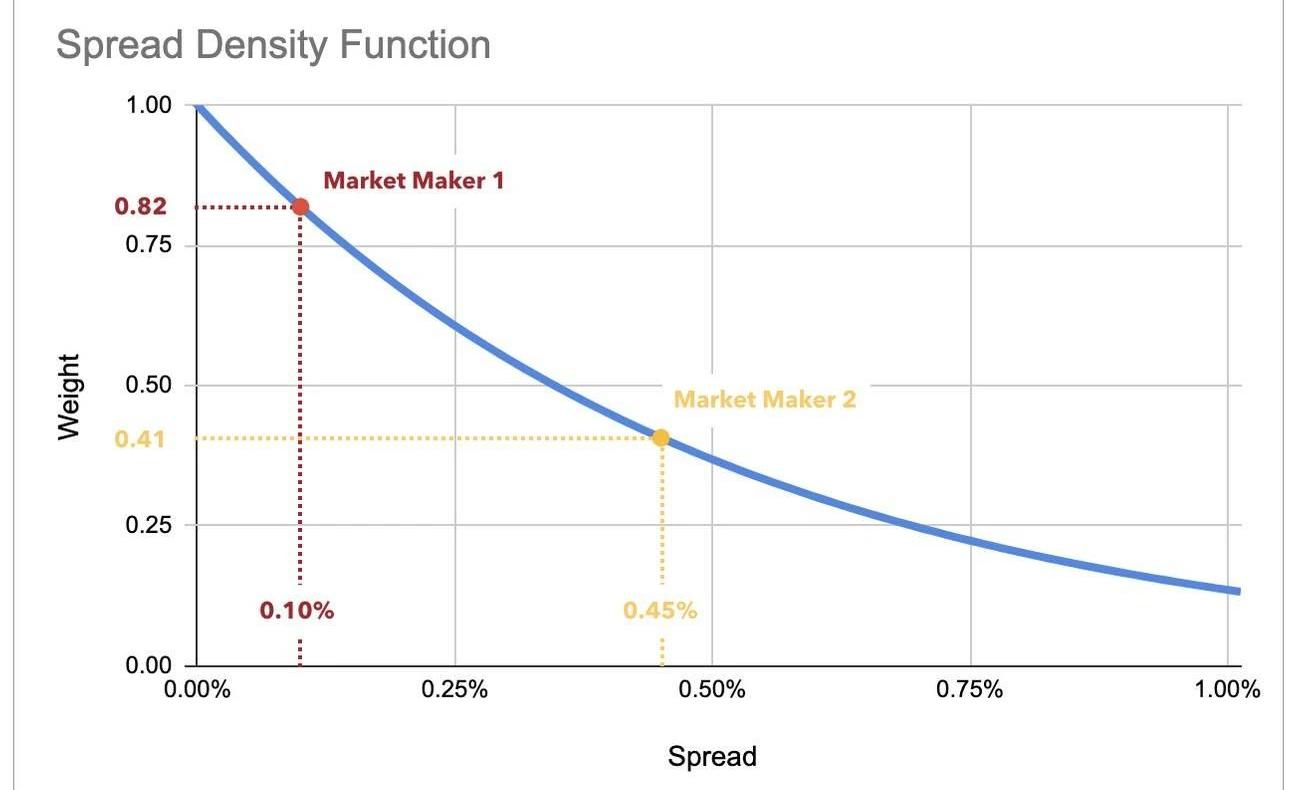

筆者在上一篇《Defi學習筆記》中提到,很多所謂的Defi項目其實是非常中心化的,像明星項目Compound在早期階段,就是由團隊在掌控管理密鑰,這就意味著Compound項目方能夠暫停/凍結合約、修改利率等規則,理論上還能夠竊取用戶的資金。當然,設置管理密鑰并不一定是為了作惡,而隨著項目的成熟度越來越高,涉及到的資金也越來越多,去中心化管理便成為了項目方必然要采取的步驟,否則用戶便會失去信心,并因此而離開協議。在這樣一個背景下,推出治理代幣便成了一個非常合理的選擇。于是乎,像Compound、Balancer等Defi明星項目,先后公布了治理代幣的發行計劃,那如何去分配這些治理代幣呢?這成了項目方們必須要考慮的一個問題,畢竟像IXO這樣的傳統發行方式,早已淪為過街老鼠,因而并不適合采用。而Compound選擇的方式,是將一半token分配給投資機構及團隊,另一半則通過借貸的方式進行分配,每天大約分配2880COMP代幣,大概4年多的時間分配完畢。而Balancer選擇的方式,則是將1/4的BAL治理代幣分配給創始團隊、顧問和投資人,剩余3/4則通過用戶提供的流動性比例進行分配,每周分發14.5萬BAL治理代幣。初看之下,這兩種分配方式非常相似,實際卻有著非常大的不同。簡單說,Compound的“借貸挖礦”,效果上與FCoin的“交易即挖礦”非常近似,兩者都是鼓勵參與者去完成交易,而這容易引發投機,導致虛假繁榮。而Balancer的方式,則是吸引參與者為資產池提供流動性,本質上與另一種模式“掛單即挖礦”非常相似,至于目的,它們是為了提高系統的流動性或深度,而不是直接刺激參與者完成交易,從效果上看,這類方式并不會促進虛假繁榮,而是真正促進繁榮。然而,由于治理代幣價格極不不穩定的性質,這會引發投機,短期可能會產生促進作用,但長期則會起到負面作用。那是否有其他的方式,可以促進流動性呢?用穩定幣或主流幣激勵Defi流動性

DeFi協議Popsicle Finance遭到攻擊,團隊已開啟調查:8月4日消息,DeFi協議PopsicleFinance遭到攻擊,團隊成員表示,正在進行調查,將商議如何向此次受影響用戶進行賠付。目前只有SorbettoFragola受到影響。[2021/8/4 1:33:09]

一種可能,是用穩定幣來替換平臺幣來作為激勵,例如Loopring最近根據Hummingbot流動性挖礦規則,使用USDT作為激勵來鼓勵參與者掛單提供流動性。

這種方式下,激勵金額的確定性是非常高的,這易于參與者計算,也不會受幣價波動的影響,當然壞處是:需要項目方拿出真金白銀。而另一種方式,便是使用市場上認可度最高的加密貨幣作為激勵,這種方式的激勵效果可能更佳,但波動性相對穩定幣要更高,因此難以進行計算。截至目前,筆者并沒有看到采用這種方式的項目方。Defi的流動性,還有哪些促進方式?

DeFi 概念板塊今日平均跌幅為0.11%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為0.11%。47個幣種中23個上漲,24個下跌,其中領漲幣種為:WNXM(+7.37%)、HDAO(+7.25%)、TRB(+5.94%)。領跌幣種為:IDEX(-10.28%)、PEARL(-7.33%)、MLN(-5.44%)。[2020/12/12 14:59:26]

實際上,除了項目方提供獎勵來激勵用戶提供流動性外,還有其他的方式可用于提高Defi項目的流動性。常見的,比如dydx提供的杠桿交易服務,這種模式在中心化交易所已被普遍使用,也非常容易理解,而其也非常適合訂單簿類型的DEX交易所,當然,參與者會有很大的爆倉風險。而另一種,便是Uniswap、Balancer等項目采用的恒定函數做市商(CFMM)算法,而在CFMM中,通常會有三類參與者:交易者:交易資產的群體;流動性提供者:愿意為資產池注入資金,以賺取交易費用;套利者:維持資產池中資產的市場價格,并從中獲利;

盜火數字基金創始合伙人郭強:Defi跳不出中心化,問題不出在Defi上,這是幣圈一直沒有解決的問題:8月21日,在以“DeFi-如何抓住大潮中的機遇?”為主題的金色沙龍中,針對DeFi存在的問題,盜火數字基金創始合伙人郭強表示,去中心化的項目不是說背后沒有人操縱,其實也有。終極的判斷,會進化到加上DAO治理的玩法。金融不要再往前走了,再走就“走遠”了,可以平行地從各種應用的角度加一些其他入金的可能性,加一些抵消泡沫的玩法。加入DAO,對項目方也是有好處的。當前市場暴露的問題,問題根源不出在Defi上。這是幣圈一直沒有解決的問題,再去中心化也會有中心化的領域。過去中心化在交易所,現在Defi不管是自己上還是被強上,最后還是會回到中心化的地方。所以希望將來去中心化交易所要快。大家有各種各樣的DEX,當然生態要花很長時間,越來越去中心化,才會避免最后成為一個資金盤,并且崩掉。[2020/8/21]

分析 | 基于以太坊的DeFi借貸服務需求與ETH價格呈反比關系:CoinDesk文章稱,DeFi借貸服務收益令人印象深刻,但它們與ETH價格的關系值得關注。基于以太坊的DeFi借貸服務需求與ETH價格呈反比關系。當ETH價格下跌時,鎖定在DeFi中的ETH數量會上升。最新數據表明該關系也以其他方式起作用。如果這種明顯的關系持續下去,這可能意味著循環使用DeFi貸款,該貸款可能僅限于現有ETH持有者的一小部分。也就是說,現有的DeFi貸款產品可能沒有足夠的吸引力來跨越鴻溝,吸引新用戶進入以太坊。該分析的最早采用者是ETH長期持有者,其動機是相信ETH的價值會在未來增加。對于此類投資者,DeFi貸款提供一種賺取收入或釋放資本的方式。 其中一些用途,例如賺取收入的存款和現金轉換,可能在價格下跌期間加速,這解釋了以太坊價格與鎖定在DeFi借貸中的以太坊之間的明顯反比關系。價格下跌增加了被迫出售的成本。杠桿購買可能是一個例外。MakerDAO智能合約負責人Mariano Conti表示:“ DeFi正在創造一個良性循環,在這個循環中,具有較高風險承受能力的投資者正在鎖定ETH,以生成Dai,并利用做多ETH。” (CoinDesk)[2020/2/16]

通過復雜的數學算法,項目方就可通過很低的成本引導用戶為系統提供流動性,然而,這種方式最大的弊端在于,其并不適合大額交易。這是因為,交易金額越大,CFMM導致的價格滑動也就越大,而這天然不適合鯨魚級參與者。當然,以上的方法,Defi項目方都可能會組合采用,而并不是只使用單一的方法來促進流動性。總結

近期流行的defi挖礦概念,本質上是用于促進系統的流動性,然而,不同項目所采用的方式,是有很大不同的,比如Compound采用的方式較為激進,其與FCoin的“交易即挖礦”模式較為相似,因此需要警惕,而Balancer等defi項目采用的“流動性挖礦”或“掛單挖礦”,則相對更為健康,當然,采用穩定幣或主流幣替代治理代幣作為激勵,理論上會是更好的一種方式。而除了項目方提供激勵之外,像杠桿服務、恒定函數做市商(CFMM)算法等方法,也可以為系統提供流動性,但這些方法也都存在著各自的弊端,而權衡采用多種促進方式,可能會成為未來的一種defi趨勢。相關資料:1.時代幣分紅說明2.FCoin沉浮錄|交易所簡史3.觀點:Compound治理代幣將打開Defi的潘多拉魔盒4.一分鐘讀懂Balancer「流動性挖礦」治理代幣分配機制5.https://hummingbot.io/6.科普|恒定函數做市商:DeFi的真正突破

在國務院印發《海南自由貿易港建設總體方案》的大背景下,6月3日,海南自由貿易港重點園區掛牌儀式在全省11個重點園區舉行,首個國家級區塊鏈產業基地正式誕生.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自互鏈脈搏,作者:元尚,Odaily星球日報經授權轉載。繼黑龍江省哈爾濱市3月傳出投資10億元建設“區塊鏈+新科技集群”后,山西省長治市再次刷新了地方投資區塊鏈的記錄.

1900/1/1 0:00:00在比特幣第三次減半完成后,公鏈行業頭號熱點的關注度轉移到了ETH2.0上。而另一邊,礦圈的一大熱點則聚焦在了Filecoin這個項目.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。DeFi領域經過2019年的蓄力,2020年初步打開了局面,不管是借貸,還是DEX或衍生品領域,在鎖定資產量、借貸量、交易量、用戶量等方.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MICHAELKAPILKOV,Odaily星球日報經授權轉載.

1900/1/1 0:00:00