BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD-0.26%

ETH/HKD-0.26% LTC/HKD+1.04%

LTC/HKD+1.04% ADA/HKD-0.84%

ADA/HKD-0.84% SOL/HKD-0.47%

SOL/HKD-0.47% XRP/HKD-1.89%

XRP/HKD-1.89%編者按:本文來自Deribit德瑞的交易課,星球日報經授權發布。本播報由Deribit和Greeks.live聯合推出。

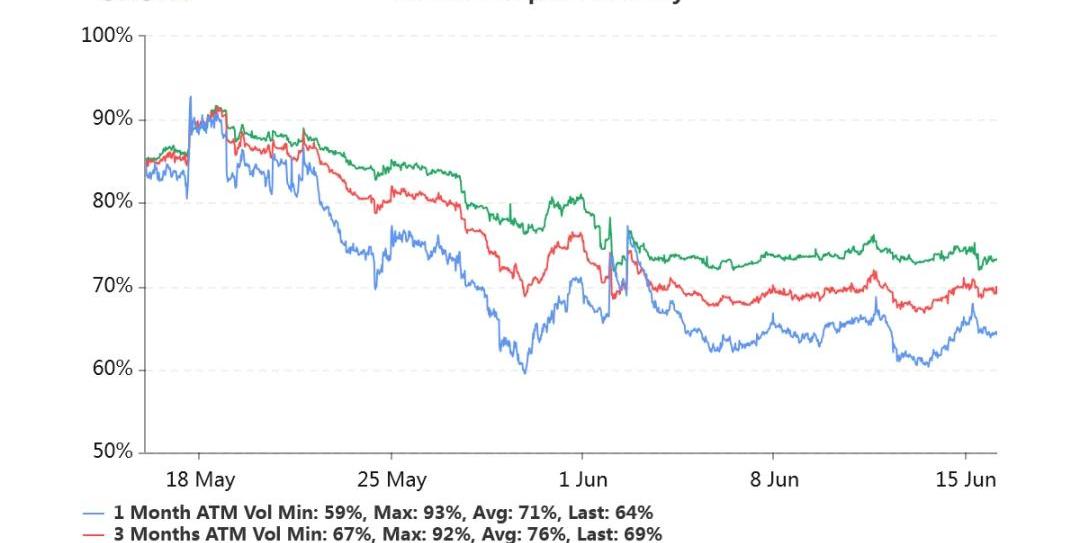

BTC歷史波動率7d52.77%14d40.29%30d58.95%60d69.16%1Y89.71%ETH歷史波動率7d62.16%14d48.67%30d71.07%60d77.07%1Y105.12%昨天BTC的日內波幅其實是顯著的,不過收盤價變化不大,歷史波動率繼續走低。

持倉量11億美元,持倉量繼續處于較高水平。交易量放量。各標準化期限隱含波動率:今日:1m64%,3m69%,6m73%6/15:1m66%,3m70%,6m75%隱含波動率較昨日走低。

鏈游Ascenders將于5月18日在Arbitrum上開啟NFT mint:5月8日消息,鏈游Ascenders: Simulation宣布將于 5 月 18 日在 Arbitrum 上開啟 NFT mint,Ascenders: Simulation是一款資源管理經營模擬網頁游戲,計劃于 6 月 8 日正式上線。

此前報道,2022 年 3 月 8 日,鏈游 Ascenders 完成 640 萬美元融資,三箭資本等領投。[2023/5/8 14:50:12]

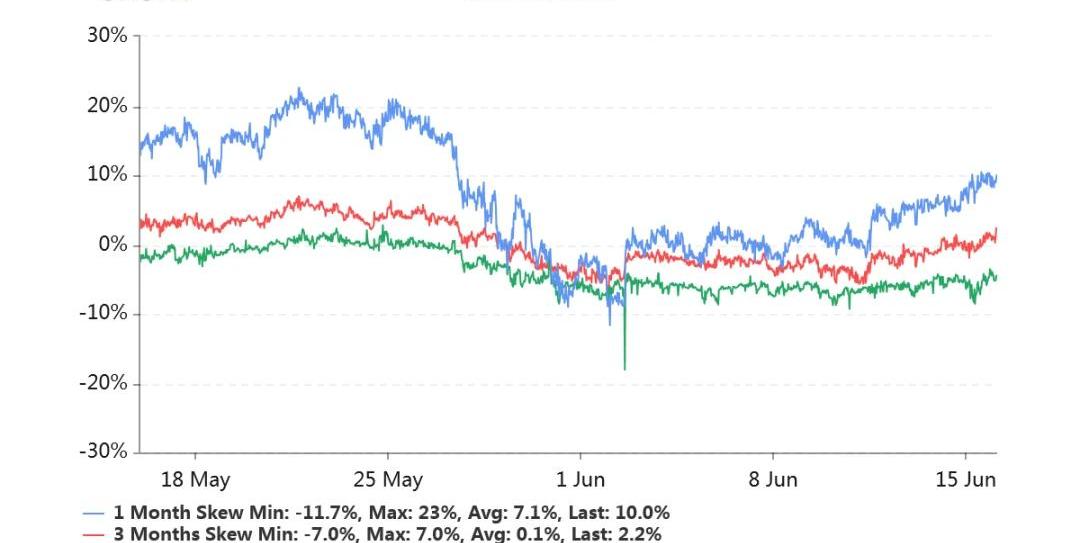

偏度:今日:1m-10.0%,3m-2.2%,6m+4.7%6/15:1m-8.4%,3m+0.9%,6m+7.2%近月左偏加劇,Put已經顯著地貴起來了。3個月期限的Put也開始貴起來了。6個月期限仍然是Call更貴一些,但是程度已經減弱不少。

派盾:Deribit攻擊者已將210ETH轉入Tornado Cash:11月5日消息,據派盾PeckShield數據顯示,Deribit攻擊者已將210ETH 轉入Tornado Cash,約合35萬美元。

此前報道,11月2日,加密衍生品交易平臺Deribit發布公告稱其熱錢包被盜,資金損失2800萬美元,但客戶資金安全,損失由公司儲備金彌補。[2022/11/5 12:19:32]

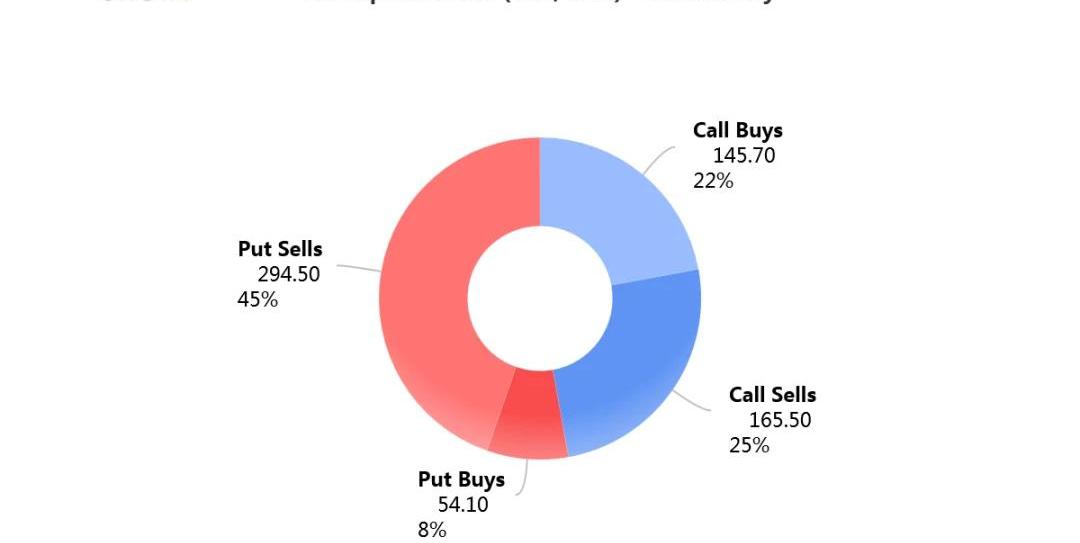

今日以來主動成交以賣出看跌期權為主,占比45%。

Deri Protocol在BSC網絡的預言機解決方案存在延遲問題:9月22日消息,去中心化衍生品協議Deri Protocol表示,發現其BSC網絡的預言機解決方案存在延遲問題,正在研究一個新的預言機解決方案來解決這個問題。 在部署新的預言機解決方案之前,BSC主網上的Main Zone期貨交易費率進行了臨時調整。[2021/9/22 16:57:41]

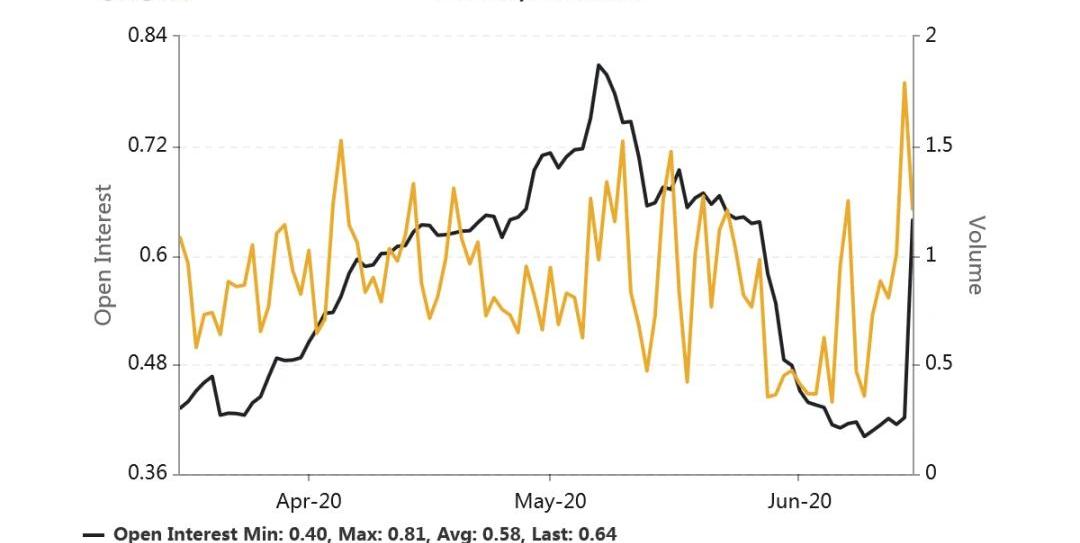

Put/CallRatio持倉量之比迅速攀高,目前比例為0.64。超過了過去3個月的均值0.58。新的成交量中Put依然領先,為Call的1.21倍。從成交細節去看,6月底、7月底、9月底的Put持倉均有顯著增加。

德國Bankhaus von der Heydt銀行將在Stellar區塊鏈上發行穩定幣:德國Bankhaus von der Heydt銀行(BVDH)正與區塊鏈金融科技公司BitBond合作,在Stellar區塊鏈上發行歐元計價的穩定幣,并已獲得了德國金融監管局(BaFIN)的批準。(Coindesk)[2020/12/9 14:43:44]

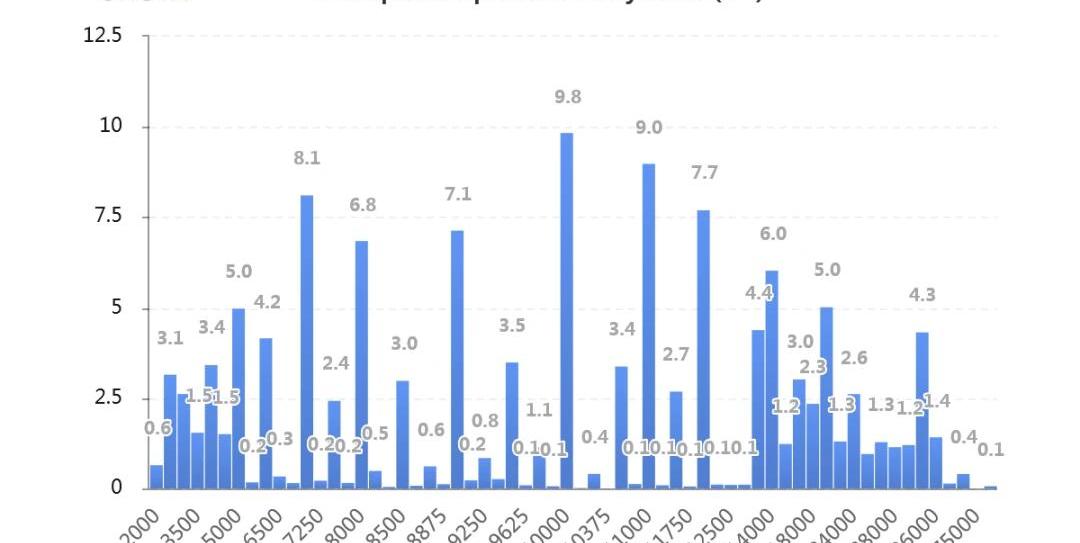

持倉量按行權價分布如下,虛值Call的持倉量顯著。

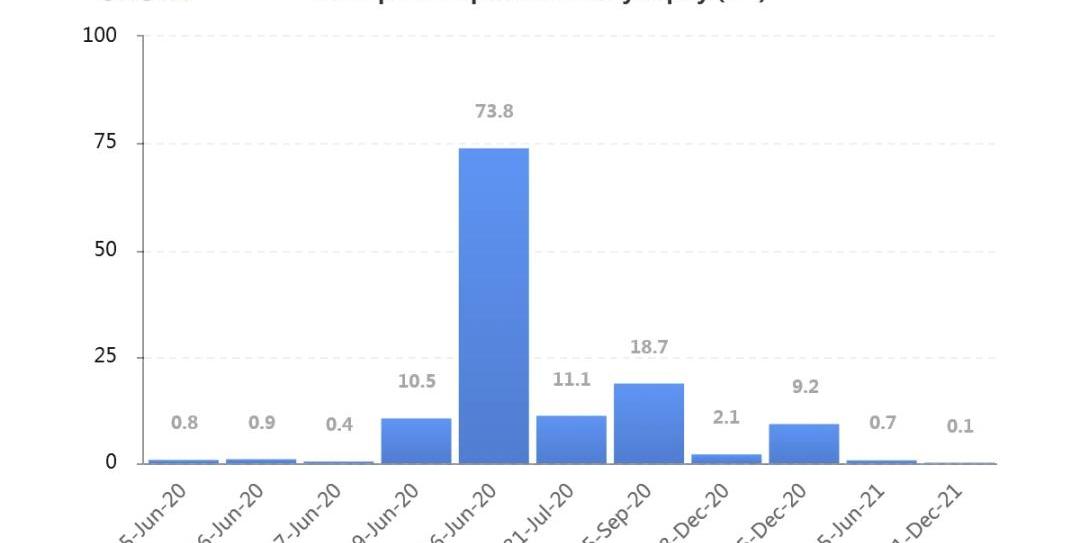

持倉量按到期日分布如圖主要持倉絕大部分集中在六月份。交割之后,持倉換月會如何進行頗值得期待。

動態 | 外匯經紀商技術解決方案提供商推出MetaTrader 5交易處理器:外匯經紀商技術解決方案提供商Tools For Brokers近日推出MetaTrader 5交易處理器,該處理器允許加密貨幣和外匯交易在一個安全和多塊化的系統中運行,并將無風險的資金流動性與做市商訂單池相融合。[2018/7/17]

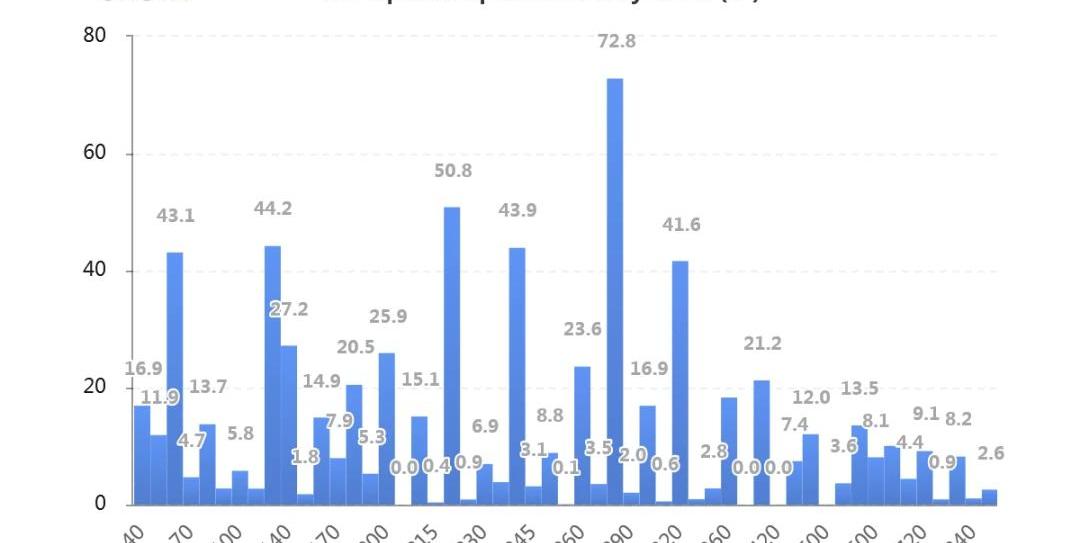

持倉量1.52億美元,處于較高持倉水平。交易量平穩放大。各標準化期限IV:今日:1m71%,3m72%,6m76%6/15:1m72%,3m75%,6m79%ETH的隱含波動率略有下移。偏度:今日:1m-1.0%,3m+2.1%,6m+5.0%6/15:1m-0.7%,3m+7.9%,6m+8.9%遠月右偏也在快速收斂。主動成交:CallSells:38%PutSells:32%持倉量的PutCallRatio達到半年來高位,0.85。持倉量按行權價分布集中如下圖,以平值、淺虛Call以及Put占比較多。

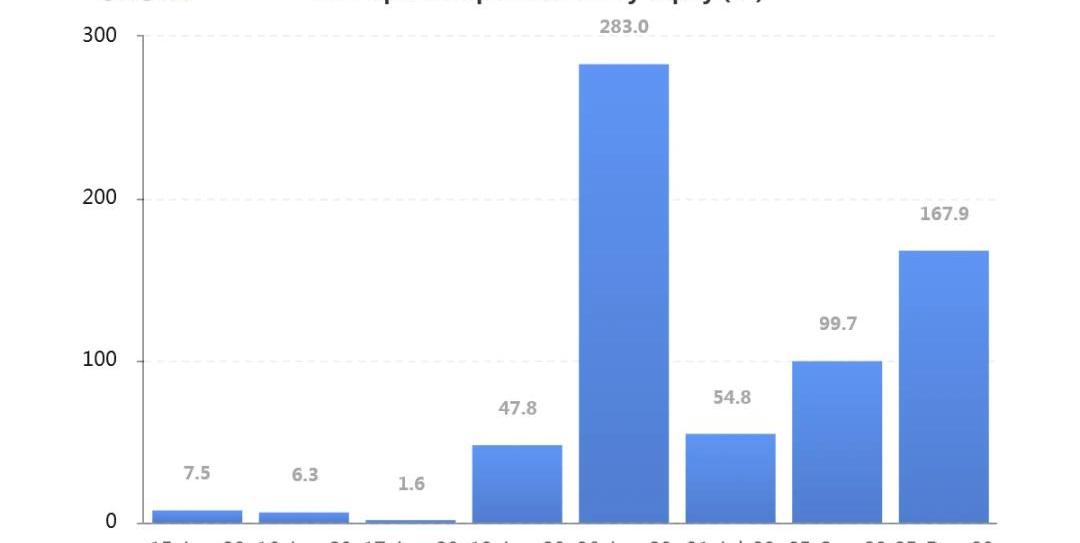

按到期日分布的持倉量顯著集中在六月份。

JeffLiang2020年6月16日12:00

隱含波動率(ImpliedVolatility,IV)是將市場上的期權交易價格代入BSM期權定價模型,反推出來的波動率數值。即期權報價中,隱含的波動率數值是多少。這個名稱很形象。BSM是該模型三位作者姓氏的縮寫,即Black-Scholes-Merton。歷史波動率(HistoricalVolatility,HV)或實現波動率(RealisedVolatility,RV)兩個措辭含義相同。是對標的價格過往波動的測度。具體來說,是取標的的日收益率,在指定日期樣本區間內,計算這一系列日收益率的標準差。再乘以一年中包含的交易時長的平方根,進行年化。得到的數值即為歷史波動率。偏度(Skewness)衡量虛值Call與虛值Put貴賤的指標。拿Delta絕對值同樣為0.25的Call的IV減去Put的IV,如果獲得正值,則虛值Call更貴,稱為右偏。如果獲得負值,則虛值Put更貴,稱為左偏。在Skew.com網站中,應用的是相反的差值,為0.25Delta的PutIV減去CallIV。因此正負號需要調整。不過將其坐標軸進行逆時針旋轉90%后,左右偏的區分還是很形象清晰的。平值(AttheMoney,ATM)行權價在當前標的價格附近的期權被稱為平值期權。平值期權的Delta的絕對值接近0.50,Gamma、Theta、Vega的絕對值均在此區域附近最大化。虛值(OutoftheMoney,OTM)Call:行權價在現貨價格以上,如現貨7000,行權價10000。Put:行權價在現貨價格以下,如現貨7000,行權價6000。到期時虛值期權價格歸零。虛值期權的Delta絕對值介于0至0.50之間,Gamma、Theta、Vega的絕對值都比較小。實值(IntheMoney,ITM)Call:行權價在現貨價格之下,如現貨7000,行權價6000。Put:行權價在現貨價格之上,現貨7000,行權價8000。到期時實值期權的價格為現貨價格和行權價之差,即期權的內在價值。實值期權的Delta絕對值介于0.50至1.00之間,Gamma、Theta、Vega的絕對值都比較小。期限結構(TermStructure)同一行權價的隱含波動率隨著期權剩余期限的不同而反映出不同的報價。一般來說,期限越短的期權,隱含波動率變化幅度越大。期限越長的期權,隱含波動率變化幅度就越小。當市場劇烈波動時,短期隱含波動率就會上漲得更快,期限結構向下傾斜。當市場長期平靜時,短期隱含波動率就會下跌得更快,期限結構向上傾斜。

Tags:PUTCALALLBITBitconch Reputation HeatMedicalAIparallelworldbithumb交易所中文名

之前的文章我們提出一個觀點,石油是工業的血液,電力是計算產業的心臟。今天更新一下這個觀點:石油是原子世界的燃料,電力是比特世界的燃料.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:日曜,星球日報經授權發布。Vitalik等人根據StarkEx所采用的數據可用性解決方案認為其不屬于Rollups,而是Validium.

1900/1/1 0:00:00編者按:本文來自頭等倉區塊鏈研究院,Odaily星球日報經授權轉載。截至2018年3月,流通中的加密貨幣達1000多種,總市值超過4000億美元,而一年前僅為190億美元.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:Blockgeeks,翻譯:子銘,Odaily星球日報授權轉載。數字貨幣和區塊鏈幾乎顛覆了人類互動和表達的所有領域.

1900/1/1 0:00:00BTC季度合約 各級別性質:日線-盤整,4小時-盤整,1小時-盤整截圖來自OKEX比特幣季度合約2小時圖:對于行情我從兩個角度來說,一個角度是客觀的走勢狀態以及根據客觀走勢所制定的應對策略.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。受制于美國監管,Telegram不得不放棄其區塊鏈網絡TON,5月13日,Telegram創始人PavelDurov.

1900/1/1 0:00:00