BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD-0.4%

ETH/HKD-0.4% LTC/HKD-0.14%

LTC/HKD-0.14% ADA/HKD-0.2%

ADA/HKD-0.2% SOL/HKD+1.37%

SOL/HKD+1.37% XRP/HKD-0.67%

XRP/HKD-0.67%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。區塊鏈有一大殺手級應用可能被我們忽略了,那就是在虛擬世界不斷去實驗各種“永動機”,然后通過人們一段段貪婪恐懼周期將其證偽。。

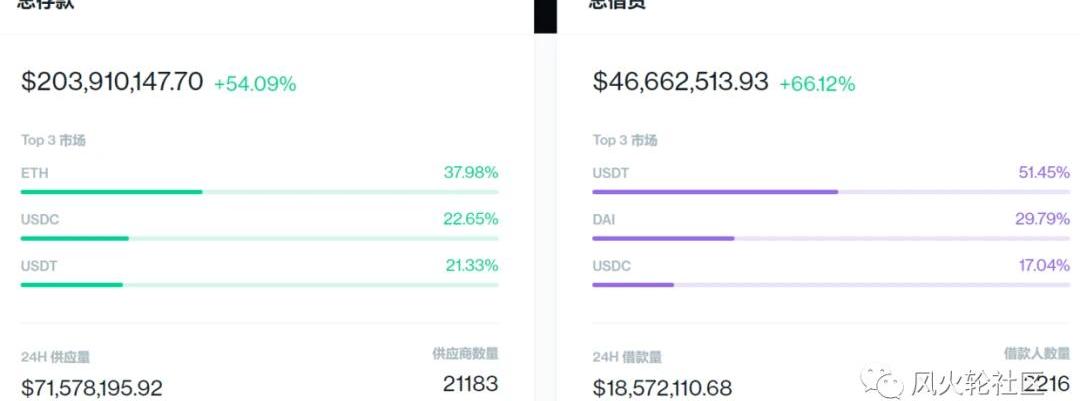

今天的首圖中的這個精巧的小玩意兒叫“魔輪”,設計者幻想圓輪一側的小球總是距離圓心更遠,力臂更長,能不斷壓迫魔輪,使其永恒旋轉下去。這玩意兒,最初流行在中世紀,而在當今的幣圈,這樣的小球似乎每年都在冒出,有一看就是cx的,也有包裝得精致優雅的,我們通常稱它們為“token激勵”和“行為挖礦”。大家好,我是佩佩,這兩天回避不了的一個話題就是網紅defi平臺——Compound,他家發幣了,并于今日凌晨上線了一種叫“流動性挖礦”的代幣分發機制,一時間引無數資金跟風追逐,平臺的借貸量瞬間提升了百分之五六十:

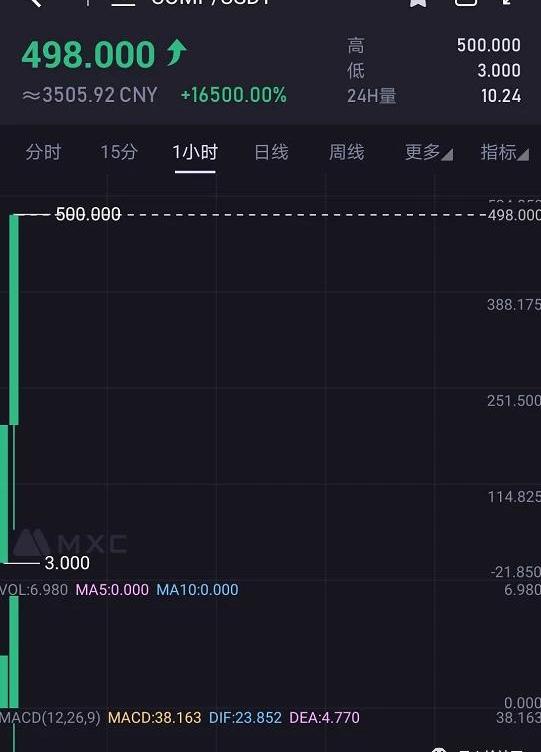

又因初始代幣流通量極其有限,在uniswap和抹茶等平臺也被瞬時炒高,挖礦成本頂多十幾刀的comp硬是抄到500刀一枚,小伙伴們都驚呆了!

CertiK:今年至少30起NFT攻擊事件與單個黑客有關,其獲利超130萬美元:7月28日消息,CertiK發推稱,今年NFT網絡釣魚攻擊事件大幅增加,尤其是通過攻擊Discord賬戶,幾乎每天都有此類事件發生。CertiK團隊可以確認,其中至少有30起黑客攻擊事件與單個攻擊者有關,該攻擊者獲利超130萬美元。[2023/7/28 16:03:42]

借貸挖礦機制解讀

今天一早也看到很多解讀,不知道吃瓜群眾都弄明白沒,白話來說就是:錢算嘛,有錢就存defi,存款借款都賺幣,存了借,借了存,一直擼一直爽,直到黑客找上門!(此處請按天津話來讀)所謂的“流動性挖礦”其實也就是在平臺存/借錢除了正常利息,還都可以獲得token激勵,不僅存錢有,借錢也有,甚至還給的更多(注意:借錢在defi里都需要先有抵押的,不是空手套白狼哈)。Compound的機制是這樣,總共1千萬代幣,除了項目方和資本方的,暫時還剩420來萬幣,可以分配給公眾。這個分配呢,就采用挖礦發行,大概發行四年,換算到每一天大概是2880枚,在換算到每個以太坊區塊是對應0.5個comp。這每天不到三千個幣,會按一定算法機制分配給網絡中存借的用戶,也就是說假如存一筆錢進來,那從下一個以太區塊開始你就開始獲得一個全網占比的份額,一直積累到你提取。幣具體的分配呢,目前是存款50%,借款50%,另外按不同標的的存借利率不同,會有點差別,同樣價值的款項,利率高的,分配的comp會多一點。

徐工集團NFT將于5月13日在以太坊主網正式發售:5月12日消息,徐工集團NFT(XCMG For Real NFT)將于北京時間5月13日14:00在以太坊主網正式發售,并承諾保價30天。

XCMG For Real NFT鑄造后將擁有多項賦能,包括創世禮物中的多選一、社區DAO的“創造者+商業化”激勵,以及全球范圍內的“推薦購車”激勵等。

作為全球第三大機械制造品牌,徐工集團旨在打造一個融合重機文化、科幻、機甲、設計、文學和時尚衍生品等元素的Web3原生共創社區。[2023/5/12 14:59:08]

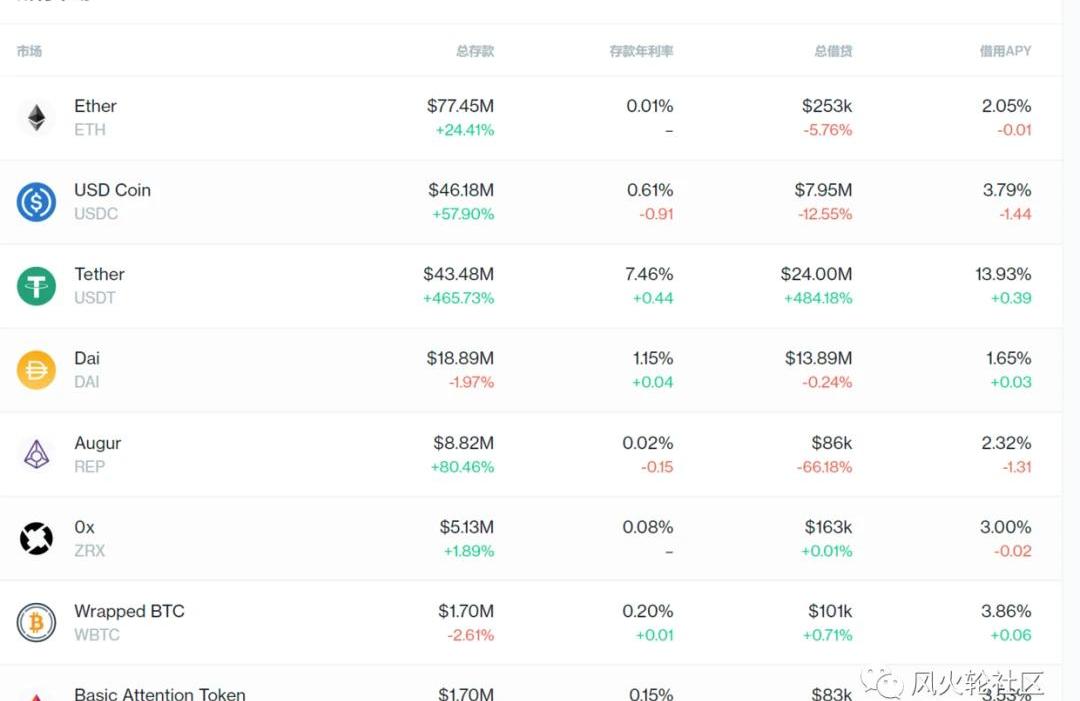

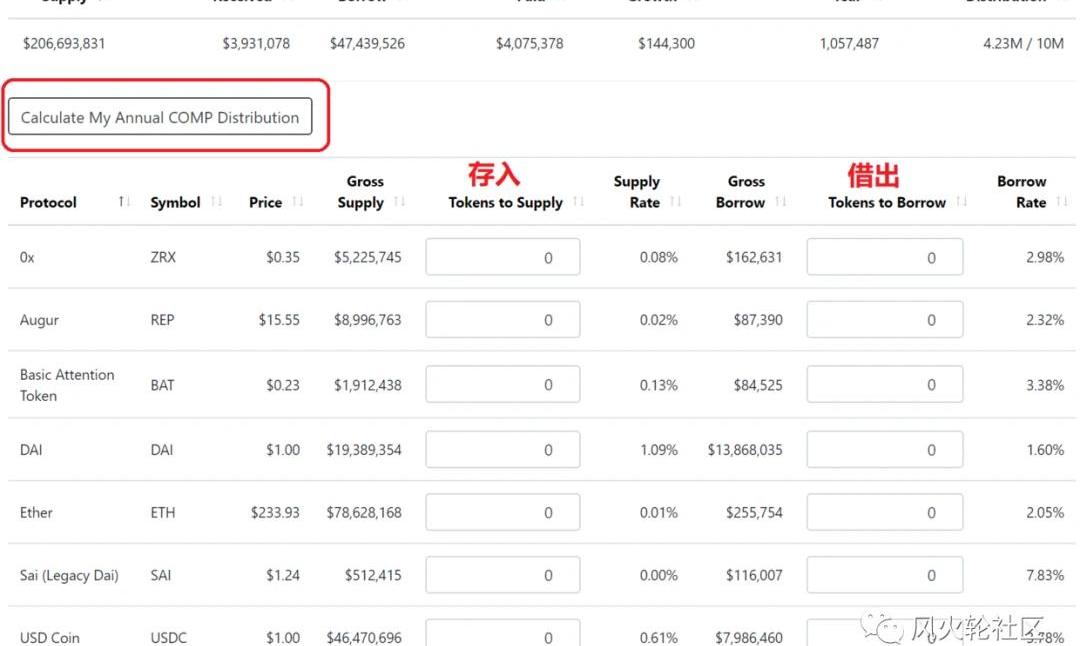

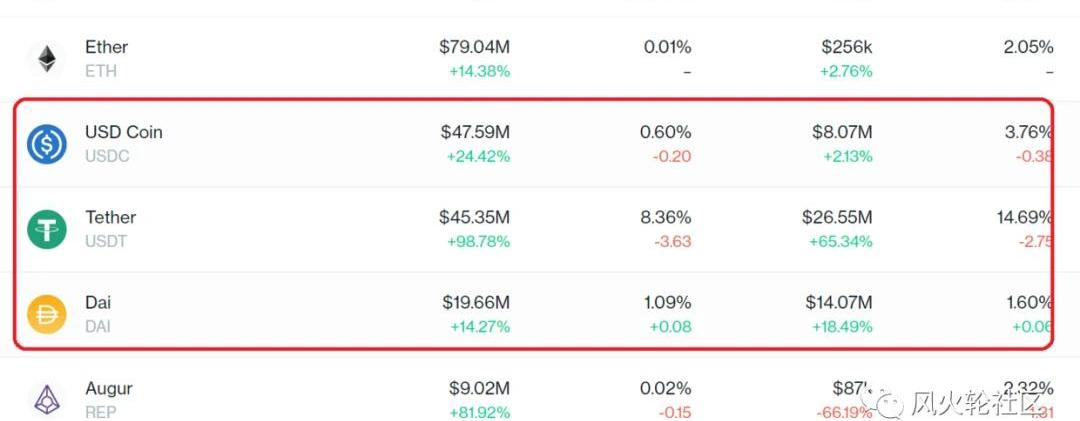

https://compound.finance/markets上圖是目前平臺上各類標的的一個存借款金額和利率情況,目前是U的利率最高,所以如果你存入或借出U,相應獲得的comp份額也會多一點,它這個設計也是有道理的,因為是defi平臺,他家的利率只能根據平臺的供需來動態調節,而利率增高的標的,說明此時需求多,那提高激勵份額,可以增加供給,以使得供需平衡。Comp挖礦到底能賺多少?

根據上述原理機制:存款收益=平臺存款利息+comp在這一段時間所獲取的份額對應的價值借款收益=comp在這一段時間所獲取的份額對應的價值-借款利息

BitFlyer聯創Yuzo Kano計劃回歸CEO崗位,將指導公司進行IPO:金色財經報道,日本加密交易平臺 BitFlyer 聯創 Yuzo Kano 計劃回歸其 CEO 崗位,并指導 BitFlyer 進行首次公開募股,以尋求結束與現任管理層及其他股東之間的平臺控制權糾紛。

據悉,Kano 擁有 BitFlyer 40% 的股份,此前于 2019 年辭去 CEO 一職,目前 Kano 計劃在下個月舉行的股東大會上提出其回歸提議。[2023/2/27 12:32:39]

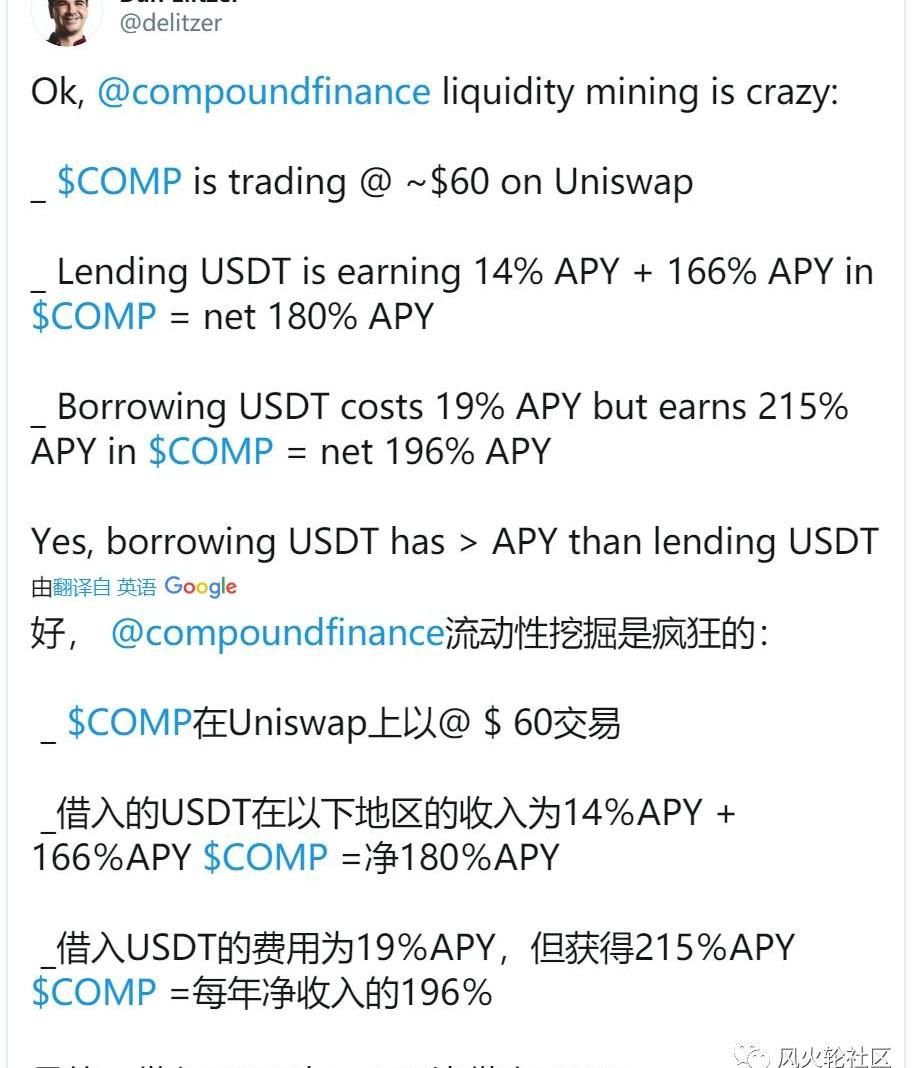

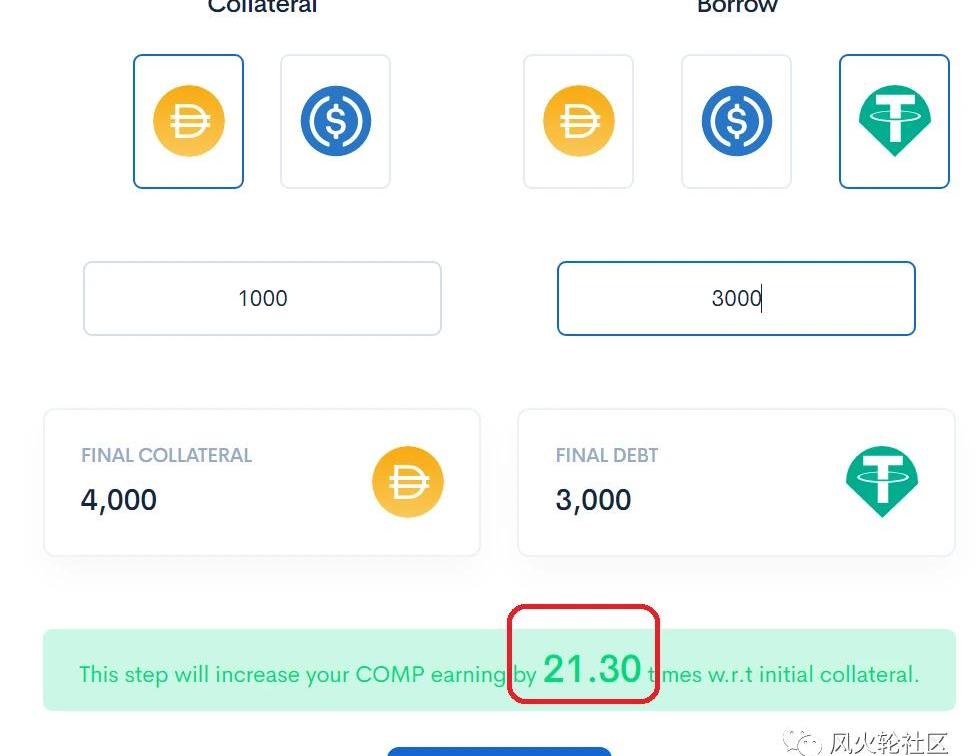

上圖是Mykey工作人員今天上午曬的一張收益圖,存進去10000U,到今天上午除了利息1.73u之外,差不多能領0.2COMP,如果按目前大概在100U的價格來算,還是很可觀的。這還只是存,借款可以獲得的收益更高,下圖是今早另一位海外老哥曬的估算:

以當時60刀價格計算的,存U的年化在180%,而借U,在同一時段,就算除掉了19%的利息,還有196%的年化收益,要高于存入。當然了,這個年化呢,看看就好,今天才第一天,來挖礦的還不多,是有些早期紅利,后面這里進來的資金越來越多,來分收益的人越來越多,每個投資者能分到的也會逐漸減少,所以存貸的年化收益也會是一個逐步衰減的過程。要實時計算這個收益呢,目前海外做了一個工具:http://www.predictions.exchange/compound/

Chainlink質押協議鎖定期將為12-24個月,v0.2版本計劃在9-12內推出:12月1日消息,據官方公告,Chainlink發布質押協議v0.1詳情,最初的12-24個月鎖定期是基于保守的發布周期,在每個版本中都包含了更高級的功能。智能合約開發通常涉及較長的周期,以盡量減少跨多個版本的重復審計和工程工作。但與許多社區成員和節點運營商直接交談后,團隊意識到社區需要更快速的迭代和更頻繁的發布,下一個版本的Staking(v0.2)現在計劃在9-12個月后發布,屆時v0.1的參與者可以解鎖或遷移他們質押的LINK和獎勵。[2022/12/1 21:15:15]

你只要把存入借出的量填入,然后按上圖中紅框標識的那個按鈕,就會給出一個大概的計算,像下圖是對存入1000U的一個年化計算:

存入1000U,如果在外部條件不變的情況(實際是會變的),一年大概能獲得10.46個Comp,按現價100刀來算年化在105.82%,同理也可以看看借出:

美國銀行:加密交易所的儲備證明有太多缺點:金色財經報道,美國銀行(Bank of America)在周四的一份研究報告中表示,在FTX和Alameda Research破產之后,加密貨幣交易平臺急于表明客戶的資產是安全的,沒有被用于投機,但\"儲備證明,至少在它們被建議的形式上,有太多的缺點,無法激發人們的信心。

該行指出,默克爾樹提供了儲備證據,但這可能還不夠。加密貨幣行業還需要明確劃分交易平臺和做市商之間的界限。(coindesk)[2022/11/18 13:21:38]

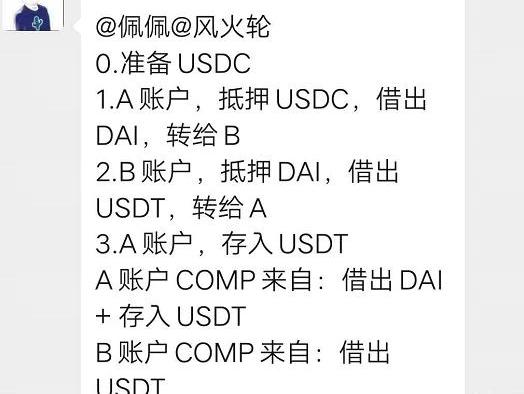

借出1000U,是有利息的,把這個利息換算到每個COMP上目前是7.7刀,也就是如果你借出只是為了擼幣,當comp的市價小于7.7刀時,你這筆買賣就不劃算了。不過對此,也有聰明人給出了針對這種挖礦機制的超額套利玩法:

準備兩個或多賬戶,多次做抵押借貸,因每一次都會被系統計算份額,比如抵押1000USDC可以獲得750DAI,這個DAI再抵押獲得562U,那這里能計算到的份額就是1312U的。這樣同樣的1000U借貸能獲得相比單純存入借出幾倍甚至幾十倍的收益。上圖還是最基本的路數,第3步可以不用存U,把U換成USDC再反復抵押,能循環4-5遍,海外的某個第三方app對此已經計算,最大化的是四倍杠桿,COMP的收益做到單純借入的21倍。

當然,這個最大化我們不是很推薦哈,頂多像前面那樣加個小杠桿,一是上面都是理想化計算哈,實際如資金小的話這來來回回手續費就要吃掉不少收益了,另一個是哪怕是穩定幣,加杠桿也難保沒插針風險,而這個東西上面這些機制也看到了,是個需要長期放里面才能有收益的活兒,這夜長夢多的。關于comp以及流動性挖礦的評測

綜合上述,別看這種好像很火,但其實擼點并沒有表面上看到的大。一個是你comp的收益是隨著平臺資金量增加而逐漸遞減的,而它的利率又不能像資金盤那樣夸張到早期幾天就回本,時間長了,借貸的風險、comp價格下跌的風險都是要考慮的。不過它這種需長期投入又不太暴利的機制也有好處就是,不會像交易挖礦那樣通過短期反復挖礦快速形成泡沫,不能排除它在價格上會有幾波表現。另一個是很多人說它可能蠻適合那些本來就有長期倉位的,相當于0擼了,但這一方面取決于你對項目方的信任度,資金都在智能合約里,這和中心化的還不一樣,中心化的有啥問題還可以回滾,這運氣不好就真是能一失足成千古恨的。另一方面,以太手續費的鍋,決定它并不適合小資金,比如前面說的咱有錢就存defi,這種零散的存暫時還沒法實現,因為小資金你隨便一個操作現在就是0.5-1U的手續費,一頓操作下來你一個月利息說不定就扣沒了,這里建議最好是一次性放5000U-10000U以上,而且還要是不心疼的閑錢,我只能說,太難了。那對于comp本身呢,項目方是希望通過這種token模式,來增長平臺的流動性,借貸嘛,就是里面的幣要多,數據要好看嘛,這一點目前來看是很有效,而它確實可能又打開了一個新世界的大門,想蹭熱度和copy的項目已經在路上了。但說回到我們最開頭聊的“永動機”,COMP這臺“永動機”的關鍵在于抵押借出部分的收益高于利息,有這個套利空間在,就會有資金流入,流入就有借出需求,也就相應增加了存入利息,促使更多的投資者來擼這個存息,形成正循環,特別是他家的U沒有抵押借貸,供需導致常年利息偏高。不過這個空間會一直存在下去嗎?

就像這個世界上并不存在真正自然的“永動機”,因為總多多少少有一些空氣的阻力,如果這個游戲最后不要玩成零和,甚至應該說負和(因為還有gas費),那一定是要有一個額外的增量市場存在,比如有真實的借貸用戶或者其他需求。那有真實的借貸用戶嗎?

現在增量比較多的集中在幾種穩定幣上,也就是上面提到的通過幾個幣種之間抵押套利,穩定幣相對來說爆倉風險要比借貸以太小很多很多,而正常借貸是沒人傻到要抵押1000U去兌換750U的穩定幣出來的,所以數據面上可能是會刷出一些虛幻的估值,需要謹慎。另外又有其他的需求嗎?

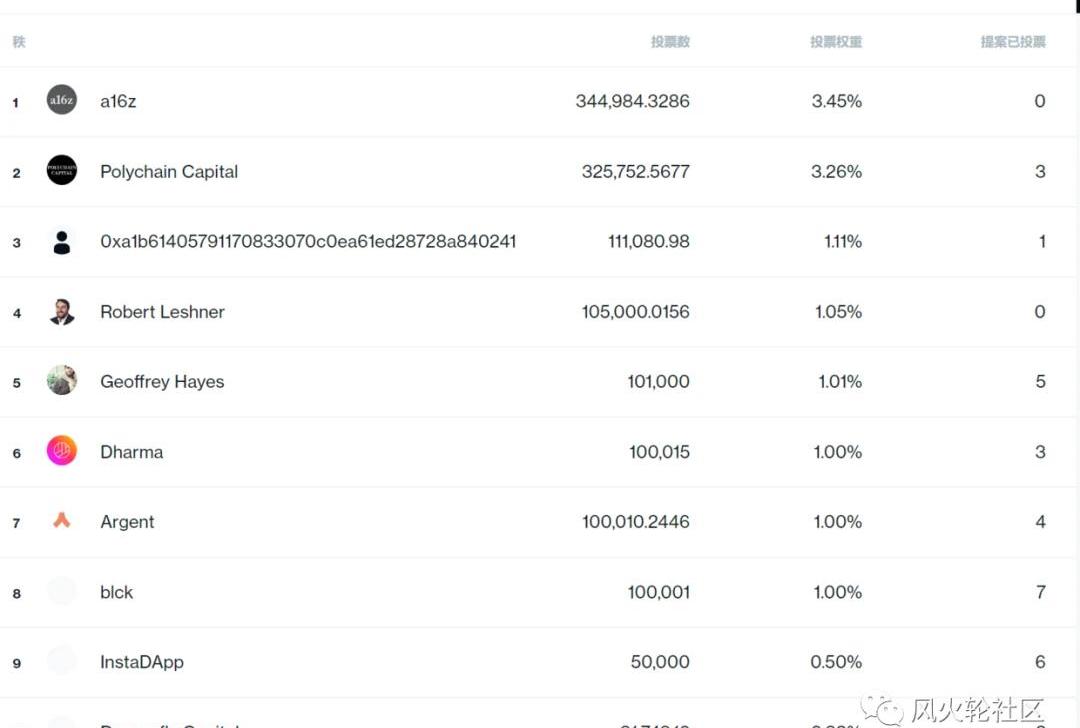

這個COMP挖出來是可以直接參與投票參與網絡治理的,下圖是目前的投票排行榜:

雖說頭牌就是明星風投,看起來甚是養眼,但這權重分配看起來項目方已然安排的明明白白了,咱得挖多少才能有點話語權呢?又有多少人挖礦是為了參與治理?comp幣現在很熱,但看吧,也許它會是曾經剛上線頭幾天的grin,或是2016年11月份的zec。。結語

對于comp呢,還是謹慎選擇,今天主要還是想讓吃瓜群眾了解下啥時流動性挖礦,現在defi也是火到某些國產項目都開始說為defi而生了,所以不排除未來還有類似模式產生,對相關聯生態的幣可能有一些短期投機機會。不過注意只是投機機會,加密世界里也并不存在永動機,token激勵解決不了一切問題,你能看到長存的標的,靠的不僅僅是那個圓心更遠力臂更長的小球。

Coinbase11日宣布正在評估18種數字資產。他們按字母排序分別是Aave,Aragon,Arweave,Bancor,COMP,DigiByte,Horizen,Livepeer,NuCy.

1900/1/1 0:00:00編者按:本文來自分布室,Odaily星球日報經授權轉載。TokenSets的風險本文將重點討論資產管理自動化平臺TokenSets和去中心化協議SetProtocol交互時應注意的風險.

1900/1/1 0:00:00“它包括確切的百分比數額,是被強制編入核心合約的。它可以被一個在UniswapV2開始后的去中心化治理過程來開啟和執行.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:ConSensys,翻譯:凌杰,Odaily星球日報經授權轉載。對于以太坊社區來說,五月又是一個活躍的月份.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:GregThomson,譯者:Kyle,星球日報經授權發布。6月8日,基于以太坊的Aave貸款協議中鎖定的DAI數量幾乎在一夜之間翻了一番.

1900/1/1 0:00:00近日,同伴客數據團隊對比特幣鏈上數據的分析結果表明:不到1%的比特幣地址持有85%以上的比特幣財富: △比特幣地址財富分布圖.

1900/1/1 0:00:00