BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD-0.27%

ETH/HKD-0.27% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD-0.16%

ADA/HKD-0.16% SOL/HKD-0.02%

SOL/HKD-0.02% XRP/HKD+0.2%

XRP/HKD+0.2%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是愛唱反調的佩佩,坊間今年特別流行的一種勸人買幣方式,喏,你看,XX機構的比特幣持倉量一直在增加,XX大佬買了看漲期權,那么你還不入場嗎?入場嗎?場嗎?然鵝,一個有點諷刺的現實是,有些人看著“信仰”比誰都足,但跑起來比誰都快,還有些人看著是在囤幣,但其實是在套利,今天我們要講的就是這么一個故事。他們囤住了35萬btc,明年有望增至55萬枚

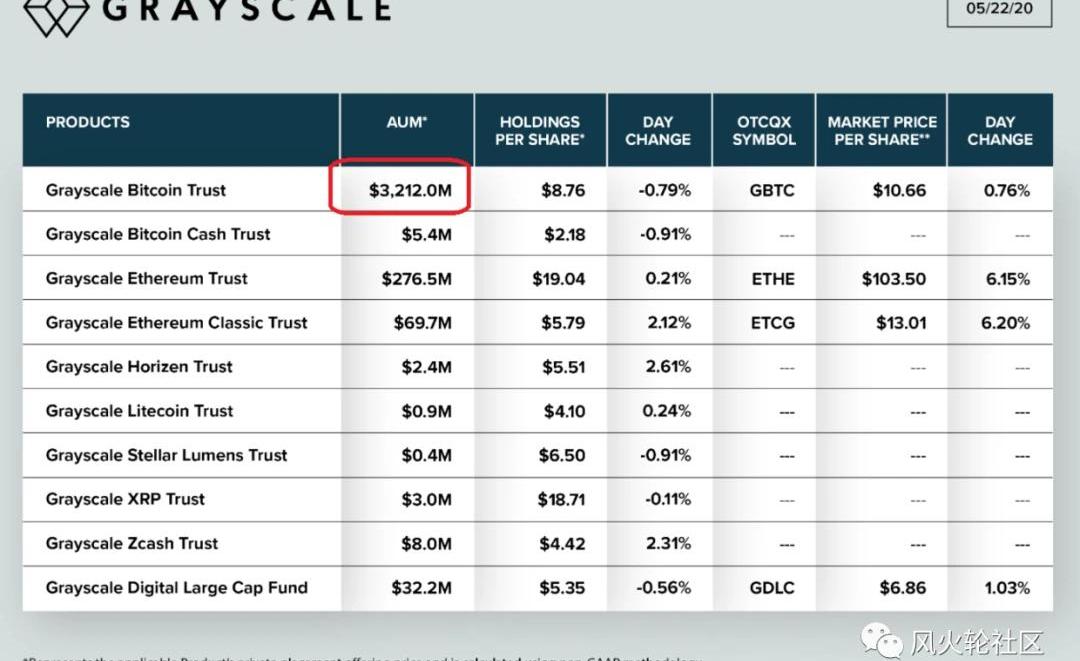

這里的他們指的是Grayscale——灰度基金,誒,別換臺,難道你不想知道這些機構為何“囤幣”的數量一直在增加?他們又真的能影響幣價嗎?如果說現在的幣圈還有什么東西能和USDT的市值一樣只漲不跌,恐怕要屬灰度的囤幣量了,我們先來看下數據,根據灰度最近的持倉表:

馬斯克宣布推特上的創作者現在可以將他們的內容貨幣化:金色財經報道,特斯拉首席執行官馬斯克宣布,推特上的創作者現在可以將他們的內容貨幣化。最新的以用戶為中心的改革——允許用戶在全球范圍內通過推特上的所有形式的帖子獲利——旨在提高粉絲的參與度,并在社交媒體平臺上創造新的收入來源。[2023/4/29 14:34:24]

其比特幣信托的量在32億美元,除去溢價,其背后的btc持倉量估計已達到35萬枚btc。而值得注意的是這幾年,不管幣價如何變化,這個信托基金GBTC的持倉量一直在增加,下圖是之前的一份近一年的持倉與市值變化:

科幻小說作家Cory Doctorow:A16z支持加密貨幣的依據是他們是否可以賺錢和退出:金色財經報道,科幻小說作家Cory Doctorow在社交媒體上表示,A16z前身為 Andreessen Horowitz已經證明,他們支持加密貨幣的依據是他們是否可以賺錢和退出,而不是他們投資的公司是否提供了健全、可持續的產品,對于 A16Z 而言,押注極其不穩定的“穩定幣”或像 Axie Infinity 這樣極其不好玩的“游戲”是合理的投資,不是因為這些公司有任何未來,而是因為代幣發行是不受監管的證券,可以讓投資者在公司倒閉之前套現。即使在這種拉高出貨的氛圍中,A16Z 的一項投資也顯得尤為憤世嫉俗。該公司領導了對 Flowcarbon 的 7000 萬美元 A 系列投資,Flowcarbon 是一種由 Adam Neumann 領導的“自愿碳市場”(VCM)加密貨幣。[2022/5/28 3:46:32]

其中藍色線條是持倉量變化,可以看出自2019年以來基本是只增不減,甚至還有加速增長的趨勢。再回過頭來說,這30來萬大餅目前是托管在coinbase的冷錢包中,那這個量級的倉位意味著什么呢?意味著如果不計算那些多年前“丟失”的幣,這些大餅能占到流通量的2%,也意味著就如媒體多次提到的,它的增量可能占到了某些時間段挖礦產量的一半。而據灰度的預測,GBTC的持倉量如還按這個趨勢增長下去,在三個月后將達到40萬btc,預計到明年3月,數量將累積到55萬,占總供應量的3%!如果這項預測成為現實,那也意味著明年你將在媒體口中聽到如下的新聞:近10個月,比特幣70%的產量已被灰度囤走!這聽上去是不是能產生10萬刀的遐想?但真的是這樣嗎?GBTC持倉為何增長,囤幣or套利?GBTC在我理解,有點像一種指數基金,買入GBTC相當于買入它家btc持倉量對應的一個份額。在機制上,它也有一級市場和二級市場之分,差不多每個季度會開一次私募,符合條件的機構或合格投資人可以用比特幣或美元入金到信托中,每次最低額度是5萬美金,這部分是需要鎖倉6個月,之后才能上二級市場交易。在二級市場,這個GBTC就像股票那樣交易,門檻也低了很多,基本上有個美股賬戶就可以。對于海外的后浪們,這會是目前很多人接觸比特幣的一個途徑,相對于持有真比特幣(很多地方習慣于說實物比特幣,但仔細想想這個世界上真有實物比特幣嗎),它很大的優勢在于:1.降低了接觸加密貨幣的門檻,不需要保管私鑰擔心丟幣。2.不用擔心監管問題,也不需要注冊不知道啥時就會跑路的交易所。3.對海外散戶來說,去coinbase這類平臺是有稅收問題的,而買GBTC可以避開稅費。基于這個一二級市場情況,就產生了兩種現象:一是灰度的持倉一直在增長,不是什么信仰足,而是他家一級市場一直在私募,仔細看上面的圖,它的增長也是階段性遞增。二是GBTC的凈值換算與比特幣一直都有個溢價,因為對于散戶而言,只能從二級市場購買份額,那散戶的需求多了,機構又還有個鎖倉期,自然會形成一個溢價。

PAVO在加州進行了他們的物聯網區塊鏈解決方案:現代農業是一個價值超過5萬億美元的產業,它面臨著比以往任何時候都更加獨特的障礙。氣候變化和管轄權法規繼續挑戰農民,他們的任務是滿足日益增長的世界人口的營養需求,而土地資源越來越少。僅靠傳統農業技術就無法滿足世界的需求,而災難性的天氣事件可能會摧毀整個地區的農作物,從而推高全球的成本。Pavo公司在一定程度上是一個由iOS和Android應用開發的傳感器,它依靠傳感器來監控和報告土壤和生長環境,使用該應用程序的農民可以看到世界上任何地方的溫度、濕度、土壤、濕度等實時信息。他們的系統最近安裝在斯托克頓的一個農場,以及位于加州迪克森的一個杏仁和核桃農場。[2018/5/6]

美國政府監督組織陽光基金會:要求國會議員公布他們持有的數字資產:美國政府監督組織陽光基金會(Sunlight Foundation)要求國會議員公布他們持有的數字資產。基金會副主席Alex Howard在接受采訪時表示“人們十分關心國會議員是否持有比特幣。”[2018/1/4]

來源:https://ycharts.com/上圖是近兩個月的一個溢價情況,最低的時候在7%,最高有30%,而在曾經17-18市場較好的時候,這個溢價能超過100%。不過也因為這個溢價,坊間對于“機構買幣”這個事情的另一種解釋是,其實他們不是都在囤幣而有相當一大部分在套利。因長期存在溢價,而又只有合規選手才能入金私募,這中間就形成了一個一二級間套利空間,機構們借入BTC參與一級市場,等六個月,解鎖后賣出GBTC,再用這部分資金買回BTC還款。GBTC的溢價與利息間的差價就是利潤。支持這一觀點的證據,一個是根據牛幣圈最近一篇內容的數據顯示,在去年的一次私募中有超過70%的份額由BTC入金,懷疑是因套利而來。另一個是海外有很多借貸公司的數據一直在增長,其中一個名為Celsius的擁有5萬5千個btc額度的金融平臺的CEO,近期在接受媒體采訪時表示:我們現在有超過260家機構借款人,自推出以來,已完成了100億美元的貸款,如果還能有10萬btc,我們也能輕松的把它借出去,這部分年化在5-12個點。而他還意味深長的表示:BTC的價格并不重要,重要的是價格的波動率!所以灰度的持倉量真能推高價格嗎?基于以上,我偏向于認為該漲漲,該跌跌,這部分持倉的變化對市場的影響很有限。一是上面這個套利,如果是借貸關系,那取決于這些增量的幣從何借來,是有人在買,還是本就是囤住的幣,要知道一年兩年三年不動的幣的量級遠遠高于這幾十萬,那什么鎖住產量的一半或也是可笑的。二是灰度這個基金也很多年了,近三年我們看到了一個數據量級的增長,但價格也看到了,仍舊漲跌震蕩,并沒有因為他家的“囤”就tothemoon。三是有私募也就有解鎖砸盤期,今年四月份有到期一批,看上面的溢價表,四月份確實溢價有下降,但當月的幣價卻還是上漲,所以我偏向認為它對整體市場并沒有太多影響。如果實在要說影響,一個是周期性的灰度持倉暴增新聞會點燃海外傻韭菜的內心之火。另一個是,想想看,它這個持倉增長到底說明了啥,如果確實有很大一部分在套利的話,那說明的不是有機構在買買買,而是二級市場的需求一直在增加,也就是海外散戶的投機需求。因為他們的需求在增長,一直有溢價,灰度才得不停的增加比特幣的持倉量來盡可能的平衡。如果有一天,人們的興趣下降,溢價逐漸磨平,這個持倉量說不定也會下降。當然,對于灰度來講,它就是賺這個倉位的手續費的,自然越多越好,所以肯定會和你講,未來有望持續增長。結語1.海外投資者需求的增加是好事,但要注意,通過這個GBTC的方式,用戶是完全接觸不到真實的區塊網絡,完全是對價格的投機,對網絡基本面來說,并非好事,靠投機投出萬億市場這條路可能性太低。2.對消息層面還是理性看待,不管你在這個市場是囤還是做更極致的低買高賣,媒體要么制造焦慮要么制造心急火燎,時間久了回頭來看,都沒什么必要,按著自己的節奏來就好。參考文章:https://cointelegraph.com/news/機構是來搶籌碼還是割韭菜?

一家倫敦的經紀公司與35家對沖基金機構簽署協議 幫助他們買賣比特幣期貨:一家總部位于倫敦的經紀公司正走向許多大銀行不敢涉足的地方。這家價值142億美元的公司ED&F Man Capital Markets與35家對沖基金、家族理財室和自營交易公司簽署了協議,幫助他們買賣比特幣期貨,并與至少6家以上公司進行談判。這家經紀公司正在通過為客戶結算期貨而獲利,而大銀行則在很大程度上抑制了客戶的需求。美國風險投資副總裁布魯克斯?達德利(Brooks Dudley)表示,該公司已與芝加哥商品交易所集團(CME Group inc.)合作了大約7個月,為期貨市場的開放做準備。[2017/12/13]

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 5月23日,TheBlock發表分析文章稱,龐氏騙局和金字塔計劃是現在以太坊交易費用的最大耗費者之一.

1900/1/1 0:00:00銷售是指實現企業生產成果的活動,是服務于客戶的一場活動。如果通俗一點講,我們可以單純地理解為企業的盈利方式和變現能力.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 比特幣期權市場終于在芝商所“起飛”了!本周,由于機構投資者看漲比特幣期權,導致過去10天的比特幣期權總交易額突破了1.4億美元.

1900/1/1 0:00:004月份,BTC領漲加密市場,其他主流通證均有不同幅度回調,加密資產總市值上漲近4成。5月12日,BTC區塊高度到達630000,BTC挖礦區塊獎勵由12.5BTC降低為6.25BTC.

1900/1/1 0:00:00今天在說行情之前,再說點題外話,在直播的時候也說過幾次:我每次進行交易的流程是什么樣的?1、先確定要操作的級別,比如偏中期的操作看4小時或者6小時這種周期的圖表.

1900/1/1 0:00:00Odaily星球日報注:文章轉載自LeafLeaf發布在Medium的文章:《ETH的手續費是不是回不去了?》.

1900/1/1 0:00:00