BTC/HKD-1.69%

BTC/HKD-1.69% ETH/HKD-3.13%

ETH/HKD-3.13% LTC/HKD-0.03%

LTC/HKD-0.03% ADA/HKD-3.9%

ADA/HKD-3.9% SOL/HKD-0.6%

SOL/HKD-0.6% XRP/HKD-3.91%

XRP/HKD-3.91%Odaily星球日報譯者|Moni

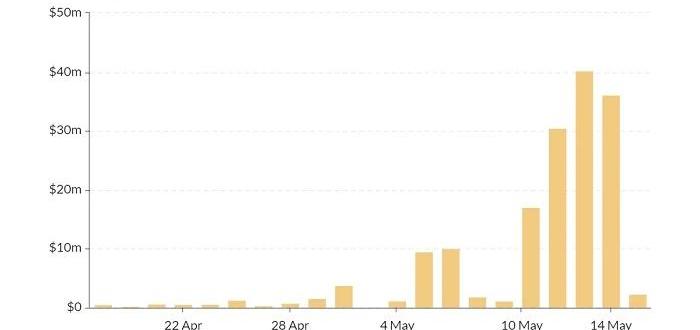

比特幣期權市場終于在芝商所“起飛”了!本周,由于機構投資者看漲比特幣期權,導致過去10天的比特幣期權總交易額突破了1.4億美元。看漲期權的買方可以在預定日期內以固定價格獲得比特幣,為了獲得這種特權,投資者需要為看漲期權賣方支付預付款。下圖展示了芝商所比特幣期權交易額走勢:

GameStop以監管不確定性為由下架加密錢包:金色財經報道,知名視頻游戲零售商 GameStop (GME) 宣布,在推出該服務僅一年后,它將取消對加密錢包的支持,理由是美國的監管不確定性。其網站稱,由于加密貨幣領域的監管不確定性,GameStop決定于2023年11月1日從市場上撤下其iOS和Chrome擴展錢包,客戶可以在10月1日之前訪問。

GameStop加密錢包大約于一年前推出,允許用戶通過去中心化應用程序管理加密貨幣和NFT,并支持GameStop的NFT市場交易。去年12月,該公司進行了裁員,其中包括多名負責開發其加密錢包的軟件工程師。[2023/8/2 16:12:58]

隨著比特幣區塊獎勵減半給市場帶來的不確定性風險越來越小,機構投資者開始增加看漲頭崔。盡管比期貨交易更為復雜,但期權市場仍然能使投資者充分利用自己的頭寸且在一定程度上規避清算風險。未平倉量是一個市場相關度較高的重要指標

報告:加密貨幣犯罪在2022年創下206億美元的歷史新高:金色財經報道,根據區塊鏈研究公司Chainalysis的一份新報告,2022年加密貨幣犯罪在區塊鏈交易中的價值達到創紀錄的206億美元。該公司研究主管Kim Grauer周一表示,雖然其他形式的非法活動可能呈下降趨勢,但“有兩個類別在增長方面真正脫穎而出,那就是受制裁的活動和黑客攻擊”。根據Chainalysis報告,去年犯罪活動占所有區塊鏈交易的0.24%,比前一年增加了0.12%。[2023/2/28 12:32:48]

簡單來說,未平倉合約是市場參與者持有的合約總數。想象一個場景,一個價值7000萬美元的看漲期權在一周時間內被交易,并在下一個期權交易被還原,買賣雙方都能平倉自己的頭寸和風險,盡管交易了1.4億美元,但在這種情況下,市場敞口將為零。如果大家還是不太明白,那么讓我們以芝商所期貨合約為例,假如每單交易位要3個月后才能交割,而現賣現買的炒家不可能等3個月后才平倉,如何才能保護現有的利潤不至于還回去呢?此時,交易者會在在保留前張多頭或長倉合約的同時,重新出售一張數量相同但方向相反的新合約,我們喊“對沖”,交易所的清算機構記錄著,凡是已經對沖的合約,不必每天追蹤清算,只有未對沖敞口的合約,才予以每天清算,這種未對沖的合約,就是我們所說的“未平倉合約”。

安全公司:ElasticSwap項目被攻擊,攻擊者共獲利約85.4萬美元:12月13日消息,據區塊鏈安全審計公司Beosin旗下Beosin EagleEye安全風險監控、預警與阻斷平臺監測顯示,ElasticSwap被攻擊,由于合約中的添加流動性與移除流動性的計算方式不一致,在添加流動性功能中使用常規的恒定K值算法,但在移除流動性功能中直接獲取了當前池子中兩種代幣的余額進行計算,攻擊者首先添加流動性,之后再將一定數量的USDC.E轉入TIC-USDC交易池中,此時計算出應轉給攻擊者的USDC.E數量已經在基礎上乘以了LP代幣數量即數倍,之后攻擊者再調用移除流動性方法獲利22454枚AVAX(約合290,328美元)。同時,以太坊鏈上ElasticSwap下的AMPL-USDC池子也被同樣的手法攻擊,攻擊者獲利約445枚ETH(約合564,000美元),截止目前兩筆獲利資金均存放在攻擊者賬戶。

第一筆攻擊tx:https://snowtrace.io/tx/0x782b2410fcc9449ead554a81f78184b6f9cca89f07ea346bc50cf11887cd9b18;

第一筆攻擊者賬戶:0x25fDe76A52D01c83E31d2d3D5e1d2011ff103c56。

第二筆攻擊tx:https://etherscan.io/tx/0xb36486f032a450782d5d2fac118ea90a6d3b08cac3409d949c59b43bcd6dbb8f;

第二筆攻擊者賬戶:0xbeadedbabed6a353c9caa4894aa7e5f883e32967。[2022/12/13 21:41:23]

派盾:AscendEX攻擊者已將26.5萬DAI轉入Kucoin和1萬DAI轉入未知錢包:金色財經報道,據派盾(PeckShield)監測,AscendEX攻擊者(地址0x733...B8b)已將26.5萬DAI轉入 Kucoin,將1萬DAI轉移至未知錢包(地址0xb61...510)。

此前報道,AscendEX攻擊者將50萬枚DAI轉移到新地址。[2022/8/11 12:19:21]

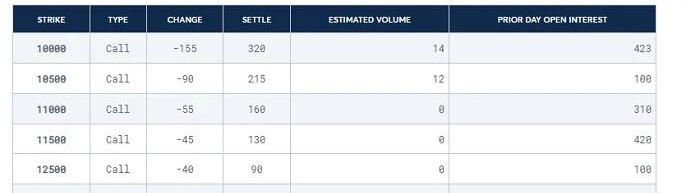

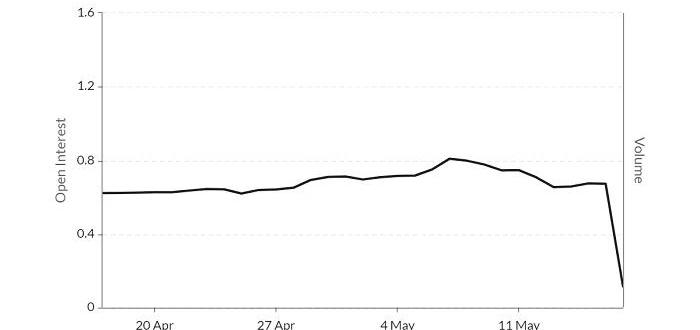

上圖展示了芝商所比特幣期權未平倉合約走勢,其中可以看出,最近兩周的比特幣期權交易量和未平倉量相匹配,這表明到目前為止還有頭寸尚未平倉,而且大多數交易在短期內都是看漲期權合約。下圖是芝商所比特幣期權合約結算情況:

需要注意的是,芝商所公開的是未平倉比特幣期權合約數量,由于每份芝商所合約價值5BTC,因此10,000美元行使價的最低交易名義金額為50,000美元,這也讓芝商所和其他市場一樣,可以處理最低0.10BTC的交易。在5月29日到期的比特幣期權合約中,看漲期權為1,800份,價值相當于9,000萬美元。另外,6月26日到期的未平倉合約有800份,名義價值約為4,000萬美元,行使價格或合約到期價格從9,700美元分散到13,000美元。買家的期望是什么?

顯然,投資比特幣看漲期權合約說明專業投資者比較看好加密市場上升趨勢,但不幸的是,現在還沒有辦法知道究竟多少機構客戶參與其中。另一方面,我們也可以“安全”地假設此類投資者建立的是短期看漲頭寸,由于芝商所期權合約是可交付的,意味著比特幣期貨合約也可以被授予成為看漲期權的買方。投資者可以立刻出售自己手頭的期貨,延遲市場流動性——的確,從這種買方趨勢可以看出投資者對加密貨幣市場的長期發展持樂觀情緒。賣家的期望是什么?

出售具有無限下行空間的看漲期權來換取固定的前期價格,看上去似乎并不太合理。但是當賣方先前擁有比特幣、或使用芝商所期貨獲得敞口,一種策略會讓交易發生巨大變化。這種策略被稱為“隱形認購”,在該策略下,投資者可以為其收益設定最高限額,同時降低平均入場價。雖然這種交易策略不是純粹的杠桿押注交易,但你可以可以把它看作是一種短期看跌交易。對比特幣價格的潛在影響

散戶投資者首先要注意的一個芝商所指標是期權到期日,但同時他們還會密切關注看跌/看漲率,因為看漲期權通常暗示牛市要來了。

上圖是比特幣期權看跌/看漲率Skew分析了LedgerX、Deribit、Bakkt、OKEx、以及芝商所這幾家提供比特幣期權合約交易的交易所,截至目前,看漲期權在未平倉合約中的看漲期權比例高達88%,其中芝商所最近的看漲期權變動指標甚至達到了有史以來的最低水平。在合約到期時,這種看漲期權的購買者有很大的動力來推動提高比特幣價格。而對于那些有擔保的看漲期權賣方,雖然推動市場距離行使價遠一點不會讓他們獲得太多好處,但他們也不會刻意壓制這一趨勢。事實上,我們已經發現期權市場與比特幣價格相關性越來越密切,而且每個期權到期日都會有潛在誘因去給市場價格帶來額外壓力。

賭王何鴻燊過世的消息在這兩天引起了不少媒體的關注,也引出了不少話題。賭王一生發跡的精華在于自己“開賭場”而不是自己“賭博”.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 5月23日,TheBlock發表分析文章稱,龐氏騙局和金字塔計劃是現在以太坊交易費用的最大耗費者之一.

1900/1/1 0:00:00銷售是指實現企業生產成果的活動,是服務于客戶的一場活動。如果通俗一點講,我們可以單純地理解為企業的盈利方式和變現能力.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是愛唱反調的佩佩,坊間今年特別流行的一種勸人買幣方式,喏,你看,XX機構的比特幣持倉量一直在增加,XX大佬買了看.

1900/1/1 0:00:004月份,BTC領漲加密市場,其他主流通證均有不同幅度回調,加密資產總市值上漲近4成。5月12日,BTC區塊高度到達630000,BTC挖礦區塊獎勵由12.5BTC降低為6.25BTC.

1900/1/1 0:00:00今天在說行情之前,再說點題外話,在直播的時候也說過幾次:我每次進行交易的流程是什么樣的?1、先確定要操作的級別,比如偏中期的操作看4小時或者6小時這種周期的圖表.

1900/1/1 0:00:00