BTC/HKD+3.73%

BTC/HKD+3.73% ETH/HKD+5.5%

ETH/HKD+5.5% LTC/HKD+2.99%

LTC/HKD+2.99% ADA/HKD+7.83%

ADA/HKD+7.83% SOL/HKD+5.03%

SOL/HKD+5.03% XRP/HKD+6.66%

XRP/HKD+6.66%編者按:本文來自加密谷Live,作者:AlfaBlok,翻譯:凌杰,Odaily星球日報經授權轉載。目前3.5億美金的Maker估值中隱含的增長率是多少?可以將MakerDAO視為具有客戶,所有者和利潤的去中心化業務。在本篇文章中,我們將基于折算后的盈利流量對這個去中心化的企業進行基本面分析,并將結果與其目前3.5億美元左右的市值進行對比。最重要的是,目前的估值意味著非常激進的增長率,每年要增加超過70%的Dai流通量才能達到萬億Dai的流通量,使當前估值有意義。如果Maker要想完成這些流通目標,就需要進行大量的抵押品變更。MakerDAO的商業模式

Maker提供兩項基本服務:借貸和儲蓄。借貸:Maker的用戶,將抵押物鎖定為智能合約,并能從中取出貸款。當貸款歸還+利息后,用戶可以解鎖抵押物。所支付的利息稱為穩定費,也就是SF。儲蓄:用戶將資金鎖定在單獨的智能合約中,并從中賺取儲蓄利息。賺取的利息按照所謂的Dai儲蓄利率,即DSR。通常情況下,SF和DSR之間會有一個差價。例如,最近的SF是0.5%,DSR是0%。這種賺取的利息和支付的利息之間的差價可以看作是Maker收取的"經營利潤"。如果情況惡化,這些利潤可用于重新為系統注資。但是,當一切進展順利時,這桶中的資金將用于獎勵MKR持有者。MKR持有者將獲得回報,以表彰他們對管理系統付出的努力。情景示例

MakerDAO執行捆綁八個提案治理行動,包括提高DAI利率等:12月13日消息,MakerDAO執行捆綁八個提案的治理行動,包括支付代表工資、提高DAI利率、卸載renBTC作為DAI抵押品、將GnosisDAO治理代幣GNO作為抵押品、Starknet DAI橋參數更改、上線BlockTower真實世界資產Vault、MKR歸屬、MOMC參數變化,這些提案均已由社區投票通過。[2022/12/13 21:41:02]

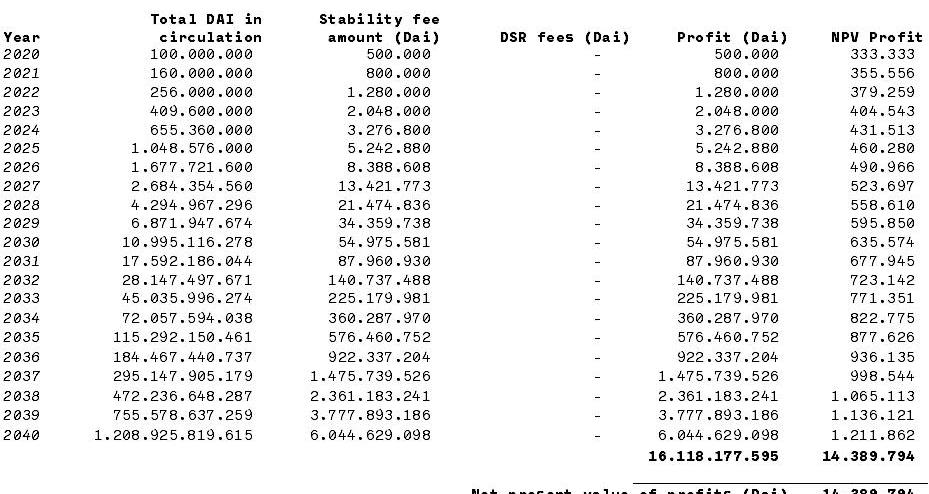

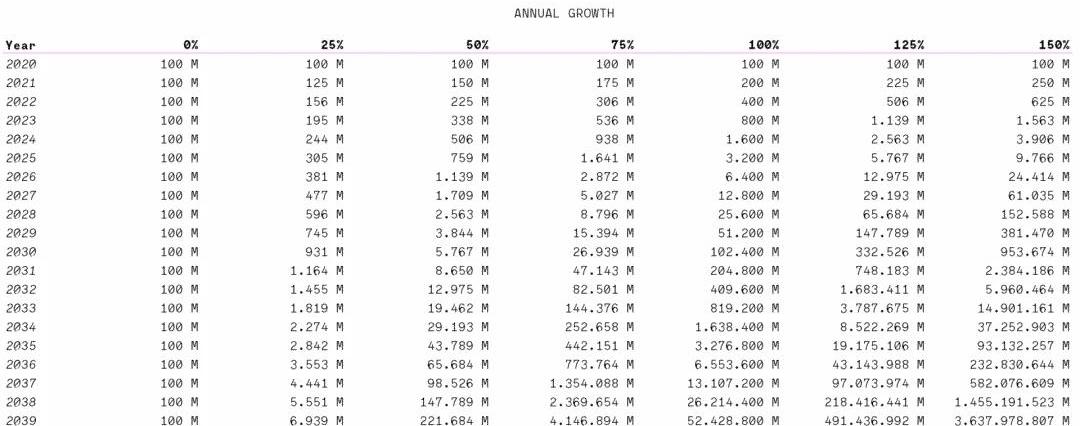

讓我們簡單預測一下從現在到2040年之間20年的情況。讓我們設想一下,在這段時間內,這個系統根本不需要進行資本金調整,所有從利差中收取的利潤都保留在企業中。我們將做以下假設:利差:未來20年內保持在0.5%的水平。流通中的Dai:在未來20年內,每年以60%的速度增長。

在這個簡單的推算中,總利潤是16BDai。這20年的利潤可以通過應用折現率折現到現在。假設未來每一年增加50%的不確定性,那么未來利潤的風險調整后的現值就變成了1430萬Dai。在創業公司的估值中,VC一般會采用30%到70%的折現率,因此這個折現率對于DeFi項目來說是比較合理的。概括性預測

MakerDAO聯創:MakerDAO可能會選擇出售協議中的所有USDC:金色財經消息,MakerDAO聯合創始人Rune Christensen在Discord中表示,MakerDAO可能會選擇出售協議中所有的USDC敞口,此舉可能會引發DAI與美元脫鉤,需要針對該情況做好準備。根據Maker burn的數據顯示,目前DAI背后的抵押資產中80%為穩定幣,60%為USDC。Rune Christensen認為脫鉤是一個可接受的風險,將在治理電話會議中討論此事,最近美國財政部對Tornado Cash的制裁是考慮脫鉤的原因,制裁比他最初考慮的要嚴重,在制裁后凍結了Tornado Cash現金錢包中的USDC資金。(TheBlock)[2022/8/12 12:20:30]

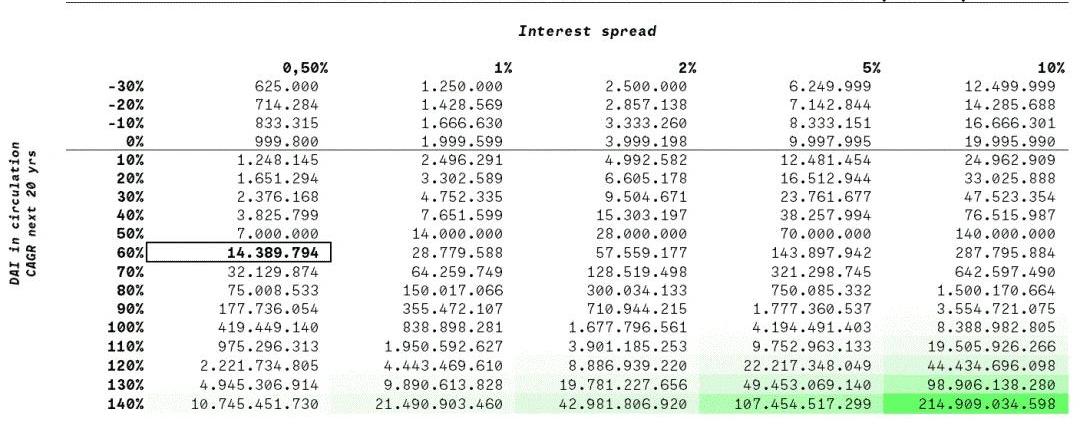

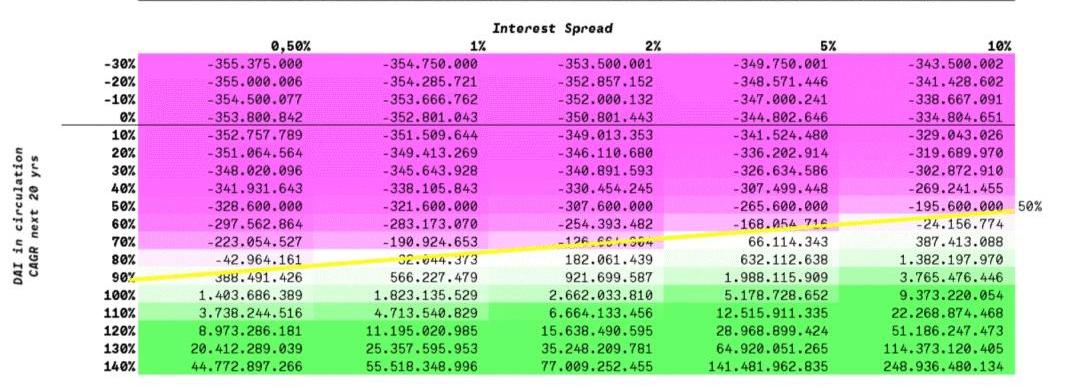

現在,讓我們看一下利潤預測的變化方式,改變兩個關鍵變量:Dai的未來流通年增長率以及由此產生的未來利差。

攜程投資的印度最大OTA MakeMyTrip將發行NFT:金色財經報道,印度在線旅游公司 MakeMyTrip 將基于該國著名旅游景點發行 NFT,該公司也因此成為印度國內第一個涉足 NFT 領域的旅游品牌,MakeMyTrip 將把出售 NFT 的收益用于支持一些推動印度旅游可持續發展的項目。MakeMyTrip 被譽為“印度版攜程”,曾獲得過攜程投資,此外攜程也是該公司的最大股東。(雅虎財經)[2022/5/4 2:49:20]

請注意,我們看到的示例是在60%的流通量增長率和0.5%的利差的情況下,Dai的發行量為1430萬。對于較低的抵押品增長率,利潤將迅速下降。對于更高的利差或更高的流通量增長,則相反。與目前的市值比較

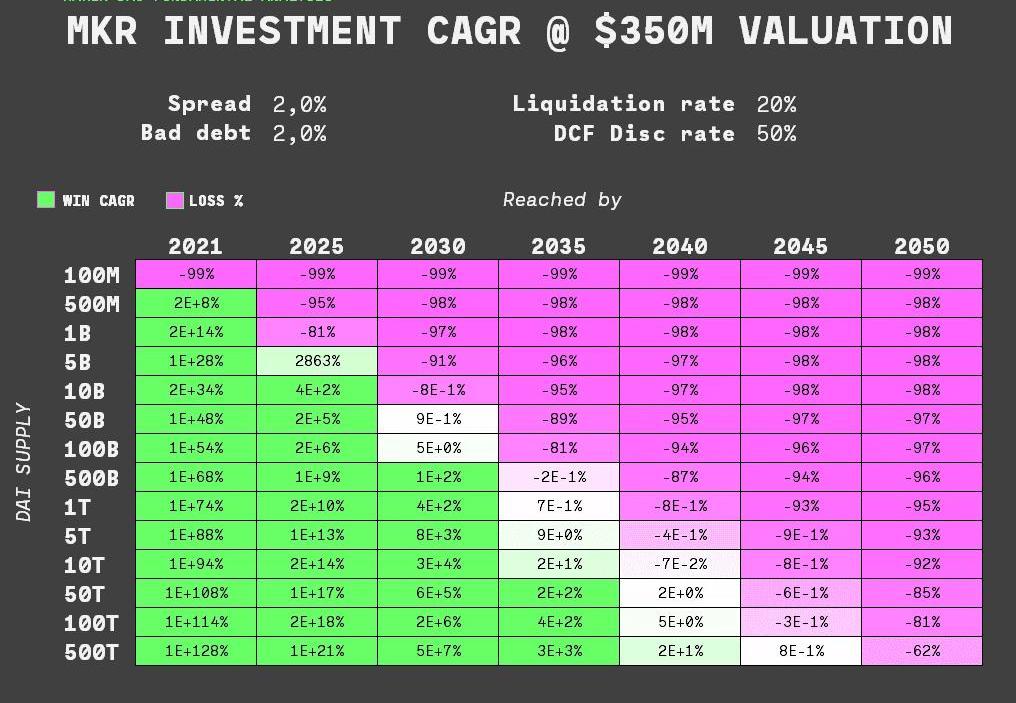

我們到了本帖的關鍵部分,讓我們來看看我們計算出的方案與Maker目前的估值對比。基本面分析中的一個關鍵思想就是如果一項投資的價格低于未來折現現金流的總和,那么它的價值就有意義。目前Maker的總價是其3.5億美元的市值。如果折現后的利潤之和超過3.5億,那么Maker就是被低估的,如果折現后的利潤之和超過3.5億,那么它就是被高估了。這就是下圖所示的情況。

MakerDAO聯創:DeFi需要監管透明度,才能與“現實世界”的金融接軌:MakerDAO聯合創始人兼首席執行官Rune Christensen表示,DeFi空間將從目前孤立的泡沫階段轉向與更廣泛的金融景觀的整合。Christensen在周二舉行的全球技術治理峰會上發表了這一觀點,該會議由世界經濟論壇組織,目前正在進行中。其還表示,DeFi協議與現實世界的資產交互,如商業地產和貿易融資,將需要大量的監管投入。(Cointelegraph)[2021/4/7 19:55:33]

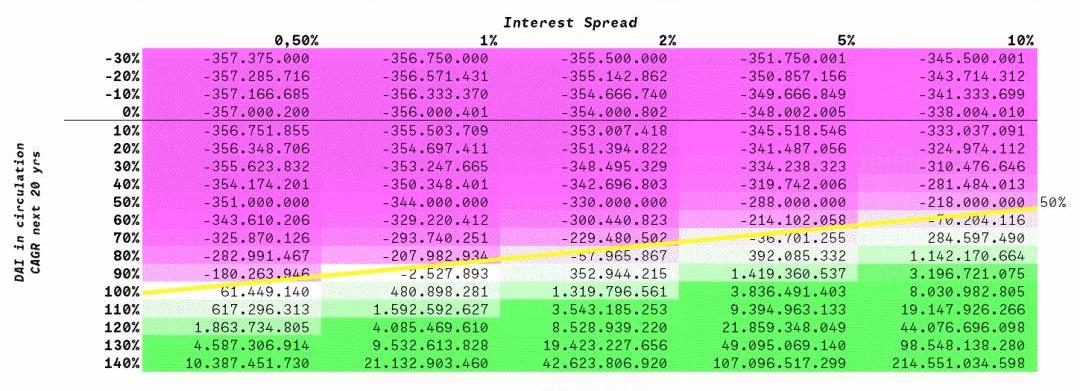

這顯示了當前350M估值低估或高估的流通量增長率和利差組合。一種看法認為,當前市場的估值已經內置了一定的隱含增長率和利差組合。買MKR的人應該期望在綠色區間內,因此隱含了對這些流通增長率進行押注。上表的折現率為50%。讓我們看看不同折現率下價格的變化:

SushiSwap聯合創始人0xMaki作為顧問加入MITH Cash:官方消息,SushiSwap聯合創始人0xMaki作為顧問加入MITH Cash。[2021/1/23 16:51:07]

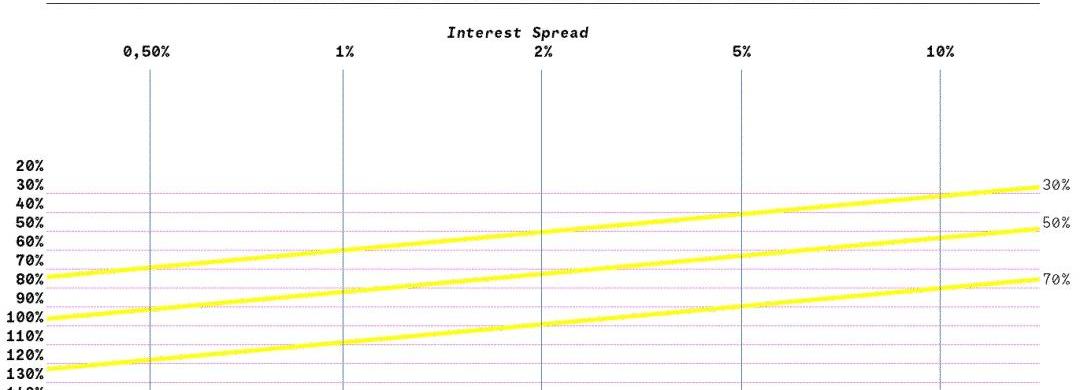

這樣我們就可以了解到,目前的定價需要多大的Dai流通量增長才有吸引力。可以看到,即使是30%的折現率,對于低價差來說,目前的估值意味著未來20年內每年的流通量增長70%以上。Dai流通量情況

讓我們來看看Dai的年流通量增長率在絕對數字上意味著什么:

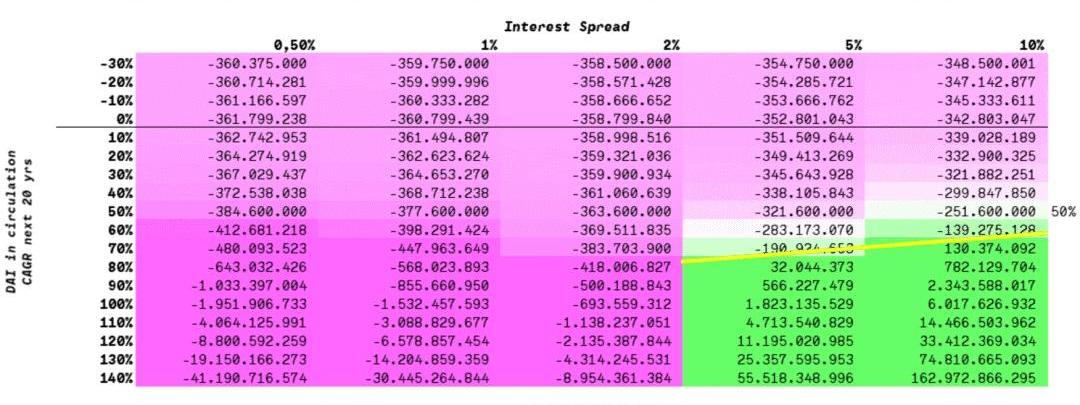

換句話說,要使Maker的3.5億美元的估值成為一筆好的買賣,到2040年的時候,Dai的流通量應該在萬億級別。考慮到以太坊目前的總市值為230億美元,如果Maker/Dai想支撐這些增長水平,就需要在結構層面做出巨大改變。壞賬和清算率在與一些Maker社區討論了這些結果之后,我們決定添加兩個其他變量來檢查結果:壞賬率和清算率。定義:壞賬率:需要通過債務拍賣重新抵押的DAI的百分比。清算率:CDP/保險庫清算,產生13%的清算費用。2019年觀察到的清算率為20%。1%的壞賬率+20%的清算率:

效果稍微好一點,但仍然需要高的CAGR才能達到收支平衡。清算率不變,5%的壞賬率:

重要結果:我們可以看到,如果壞賬率為5%,在某些利差下,不存在任何DAI流通量可以使當前的估值成為贏家。壞賬不可能比利差大目前利差為0%,壞賬率超過5%最終結果

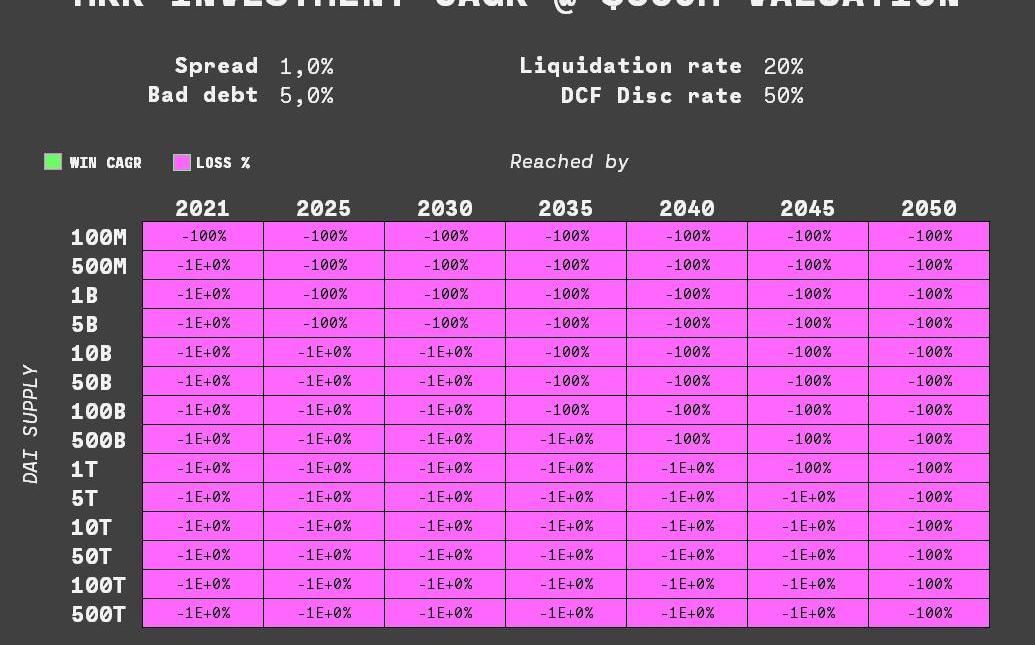

我們將所有的東西結合起來,從MKR持有者的角度看一個收益熱圖。圖表顯示:如果DAI供給量在第Y年達到X,假設我以3.5億美金的估值買入MKR,投資MKR的年復合增長率是多少?(利潤是風險調整后的收益,折現率為50%)第一種情況:壞賬率高

我們認為,對于MKR持有者而言,高壞賬率是最大的敵人。可行的方案:如果有合適的參數成長性,MKR持有人就可能獲得豐厚甚至巨大的回報:

在這篇推特中,你可以看到更多的利差/壞賬組合。

但是底線很明確:壞賬率和利差不能相差太遠,并且2040年需要數萬億的供應量。可能的供應動力

現在很明顯,作為MKR的持有者,Dai的流通量是一個關鍵因素。在100M的流通量達到千億之前,還有大量的工作要做。考慮到以太坊的總市值是230億美元,想想10T的DAI流通量是令人生畏的。顯然,我們需要一種新的方法來實現抵押。它如何才能達到這個目標呢?一個選擇可能是房地產作為被Maker接受的抵押品。如果真能實現,那么我認為1T+的DAI流通量將是可能的。現在世界上有超過170T的不動產,所以這在物理層面應該是可行的。另一條路,可能來自于Maker論壇上正在討論的一個概念,就是關于peg指標的突破以及出現的低價抵押的可能性。如果這一點能夠通過,將極大地促進DAI的供應量,并促進供應量的快速增長。結論

Maker要想創造足以證明其市值為3.5億美元的利潤,需要突破的關鍵障礙是Dai的流通量。在樂觀的假設下,數據顯示,流通量的增長每年需要超過70%以上,到2040年達到數千億至數萬億美元。到目前為止,對Dai的需求顯然是有的以至于很難將固定匯率保持在1美元附近。如何在未來幾十年內,以結構性的方式增加供給,使流通量達到千億,這才是最大的挑戰。MKR持有人面臨的另一個挑戰是目前的低利差。Maker管理者需要考慮如何使利差回到一個健康的利差使其與壞賬水平相一致,同時又不傷害供應水平。MakerDAO對DeFi來說是一個非常重要的項目——它不僅是一個關鍵的組件,也是DeFiDAO類型機構如何運作的典范。我們都將從這一切的發展中學習到很多東西。分析的局限性

這個分析可以使用非靜態利差和利率可以使分析變得更加復雜,但我希望它仍然有助于展示關鍵操作參數的影響,以及這些參數與當前3.5億美金的當前估值之間的關系,大體上還是有幫助的。

吳說區塊鏈獲悉,礦機公司芯動科技向A股上市公司、中國芯片封裝龍頭企業長電科技發起訴訟,索賠2500萬美金,折合人民幣約1.74億人民幣。長電科技4月30日收到《應訴通知書》.

1900/1/1 0:00:00編者按:本文來自 LongHash區塊鏈資訊,作者:AdaWu,Odaily星球日報經授權轉載.

1900/1/1 0:00:00本文來自:哈希派,作者:LucyCheng,星球日報經授權轉發。 他,是最早一批比特幣領域的創業者,大學還沒畢業就創立了交易平臺BitInstant,22歲成為百萬富翁,常年位居比特幣富豪榜To.

1900/1/1 0:00:00本文來自:哈希派,作者:Adeline,星球日報經授權轉發。 這本來應該是一個充滿希望的故事——在今年的減半行情的預期下,投資者紛紛押注比特幣后市.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。首先今天很高興,又看到了一萬美金的比特幣了,雖然不知道這回能不能持久,能不能再創輝煌,但是看到了,就挺高興的.

1900/1/1 0:00:00比特幣的創建是為了成為一種不受第三方控制的貨幣系統,例如中介機構和銀行。對于沒有銀行賬戶的個人來說,這也是一種解決方案,它擁有一個存儲值的帳戶,并可以在對等基礎上將價值轉移給其他人.

1900/1/1 0:00:00