BTC/HKD-0.13%

BTC/HKD-0.13% ETH/HKD-0.45%

ETH/HKD-0.45% LTC/HKD+0.66%

LTC/HKD+0.66% ADA/HKD-0.84%

ADA/HKD-0.84% SOL/HKD-1.23%

SOL/HKD-1.23% XRP/HKD-0.55%

XRP/HKD-0.55%Overview概述觀點一:BIKI、GATE交易所中的比特幣三倍做多ETF追蹤誤差大于三倍。

觀點二:BIKI的追蹤誤差總體而言小于GATE交易所。

Report報告什么是ETF

ETF是英文Exchange-TradedFund的縮寫,意思是可以在交易所交易的基金,我們如果看交易所提出正式的名稱,應更能理解ETF的真正意義和這個商品的特色。ETF交易所正式的名稱是「交易所交易型基金」,將這個名稱拆成三部分正好可以說明ETF是什么。首先是「交易所」,ETF被設計成被動追蹤資產表現,是一項在交易所交易的指數化投資的商品;其次是「交易型」,ETF透過獨特交易架構的設計,使它可以像一般股票在集中市場掛牌交易;最后是「基金」,ETF在國內是采取類似共同基金的模式,由投信公司管理,并發行受益憑證做為資產持有的表征。基金就是一種委托關系。你委托專業機構(基金管理公司),它受你的委托幫你管理資金和進行投資。總而言之,ETF是被動追蹤資產表現的共同基金,其投資組合盡可能的完全比照資產組成,并且在集中市場掛牌,如同一般股票交易買賣。舉個簡單的例子,由StateStreetGlobalAdvisors設計的SPDRS&P500ETF(Ticker:SPY)就是追蹤標普500指數的基金。

美國SEC啟動對加密交易所內幕交易的調查:金色財經報道,美國證券交易委員會 (SEC) 已開始調查加密貨幣交易所是否有足夠的保護措施防止內幕交易,該消息援引一位直接了解調查的消息人士的話稱。消息人士稱,美國證券交易委員會已致函一家大型加密貨幣交易所,詢問其針對內幕交易采取的保護措施。此次調查還旨在涵蓋其他交易所。據報道,這封信是在上個月Terra 的 UST 穩定幣和相關的 LUNA 代幣崩盤后發送的。此外,美國證券交易委員會還在調查UST 和 LUNA 背后的公司 Terraform Labs 在其加密貨幣營銷方面是否違反了美國法律。(Coindesk)[2022/6/15 4:27:26]

來源:YahooFinance而現在交易所上線的比特幣ETF,如果按照標準的ETF架構進行的話,可以理解為一個追蹤比特幣價格的指數基金,基金的底層資產是比特幣。ETF與股票、債券的區別

同樣都是在交易所交易的,ETF與股票和債券有本質的區別。股票:代表一種股權(擁有權),享受經營的分紅,收益較高,同時承擔經營的風險,風險較大債券:代表一種債權,提前約定收益,收益較低,利息不受經營的影響,風險較小ETF基金:依托的資產可以是股票,也可以是債券,一般來說選擇很自由。ETF由于其基金的性質,收益小于股票,大于債券,相對應,風險小于股票,大于債券。杠桿型ETF

新加坡WBF交易所即將上線AIOT:據官方消息顯示,WBF交易所將上線AIOT,并在開放區上線AIOT/USDT交易對。

據悉,AIOT Network是一條專注于改變與優化生產關系,為實體生產進行賦能的應用型公有鏈。AIOT通過將區塊鏈與物聯網設備融合,試圖建立一套方案,在一個非信任的去中心化機器聯邦中,允許數據、資源自由地流通,為商業應用與鏈改賦能,在此同時亦能保證用戶的隱私。[2021/7/3 0:25:08]

杠桿ETF是使用杠桿來放大投資回報的ETF。杠桿ETF和普通ETF一樣都是追蹤某些證券市場的指數,只不過他們衍生出了兩倍或三倍的回報,還可以提供反向的看空ETF。杠桿ETF并沒有其他普通ETF那么長的歷史。不過短期數據表明他們最適合短線操作者,比如當日交易者或非常頻繁的操作者。我們用下面的例子來說明杠桿ETF的表現:假設在一個很動蕩的時期,S&P500指數第一天下跌5%,而第二天又上升4%。那么相應的指數在這兩天內則下跌了1.2%(因為0.95×1.04=0.988)。那么一個正常的追蹤S&P500指數的ETF將會有非常相似的跌幅,再減去MER和它的追蹤誤差。如果忽略掉MER和追蹤誤差來簡化計算,一個3×(三倍)杠桿ETF在同樣這兩天內則會下跌4.8%(因為0.85×1.12=0.952)。可以看出來,這個跌幅并不是簡單地把指數下跌的1.2%乘以3得3.6%。對于雙倍杠桿ETF來說,若第一天跌10%,第二天需要漲11.1%才可以回復原來的價值。隨著時間拉長,復合效應會使這個差距越來越大。所以,假設你持有了一支三倍杠桿ETF一個月,而在此期間其追蹤指數下跌了10%,那么這支杠桿ETF的跌幅很可能遠不止30%。杠桿型ETF調倉

MXC抹茶獲評“2020年上半年用戶最喜愛衍生品交易所”:據官方消息,6月28日,MXC抹茶獲評“2020年上半年用戶最喜愛衍生品交易所”。該獎項由Coinvoice和鏈聲實驗室發起,用戶自愿投票評選,旨在根據各交易平臺體驗情況,選出最受用戶喜歡的衍生品交易所。2020年以來,MXC抹茶先后根據用戶需求及體驗情況,借鑒傳統金融產品推出杠桿ETF,升級杠桿交易系統,并于近期推出新版合約系統,目前已打造集幣幣、杠桿、杠桿ETF、指數產品、合約等交易服務及POS礦池服務在內的數字資產一站式交易平臺。[2020/6/28]

杠桿ETF每天收益是標的指數每天收益的杠桿倍數,因此杠桿ETF需要通過每天調倉來保持穩定的杠桿倍數。第一種是通過調整期貨頭寸來保持穩定的杠桿倍數。第二種是通過調整互換頭寸來保持穩定的杠桿倍數。杠桿ETF的調倉操作其實是一個“追漲殺跌”的過程,當標的指數上漲時,基金的杠桿就會低于目標杠桿,因此基金管理者需要以高價位做多衍生品來增加組合杠桿;當標的指數下降時,基金的杠桿就會高于目標杠桿,因此基金管理者需要以低價位做空衍生品來降低組合杠桿。簡單來說,如果給你資金創建一個杠桿ETF來實現比特幣三倍的每日回報表現,最簡單的思路就是借錢,借個兩倍。例如,ETF凈值是100塊,我想要追蹤指數當日三倍的表現,那我就向別人借200塊,把這200塊買入比特幣,這樣我的敞口就是300塊。第二天比特幣漲了10%,我三倍杠桿的ETF凈值就增長了30,達到了130,那如果我仍然保持原來借的200,那我的敞口就變成了330,敞口就不再是凈值的三倍。那第三天如果指數再漲10%,我的凈值就是163,我當日的凈值的回報就是25.38%,低于了當日指數漲幅的三倍,這就亂了套了。所以我必須要調倉,在第三天開始前再借個30,把敞口增加到360,來實現我對投資者的承諾。當然現實生活中調倉都是通過期貨或者掉期合約來完成的杠桿ETF的隱藏陷阱

動態 | 數據顯現:16.5億枚BTT自一未知地址轉至幣安交易所:據Whale Alert監測,北京時間8月6日13點46分,16.5億枚BTT(價值130.33萬美元)自一未知地址(TEsdj開頭的地址)轉至幣安交易所(TAUN6開頭的地址)。[2019/8/6]

杠桿ETF的調倉頻率大多為每日。例如,在不考慮管理費、手續費等成本的情況下,每日調倉的結果是ETF每日收益率達到標的每日收益率的約定倍數,每月調倉的結果是ETF每月收益率達到標的收益每月收益率的約定倍數。而這種每天一次的實施成本頗為可觀,除去交易成本,如果使用期貨合約的話基金還會存在contango損耗,意思就是在期貨升水的時候,你滾動合約時總會高買低賣,造成損失。因此長期持有風險極高。用一個實際的案例來說明就會更清楚了,下圖黑色線是天然氣的ETF走勢,藍色線是天然氣反向3倍ETF走勢,紅色線是天然氣反向3倍ETF走勢,從黑色線可以清楚看出,過去5年來天然氣的表現相當地不好,假設你在5年前獨具慧眼,已經判斷出天然氣的走勢會持續下跌,按照常理來說,想賺大錢最好的辦法應該就是去買進反向3倍ETF。如果你這樣做的話,沒錯,剛開始有一段時間你的確是會看到你的利潤大幅上升,但隨著時間的經過,即使整體的走勢依然是往下的,但你的利潤卻漸漸流失了,5年下來即使你都看對了走勢,依然是賠的一蹋糊涂,不論是正向或反向3倍最后都下跌超過60%。

金色財經獨家分析 韓國督查交易所銀行賬戶管控風險:本月19日至25日,韓國金融廳的金融情報分析院(FIU)與金融監督院一起將對給加密貨幣交易所提供虛擬賬戶的3家銀行(NH銀行,KB銀行,KEB銀行)進行現場檢查。其檢查的內容是是否遵守“加密貨幣關聯防止洗錢指導方針”。金色財經獨家分析,去年9月,韓國金融服務委員會(FSC)表示,將禁止所有形式的首次代幣發行(ICO)。之后韓國宣布實施虛擬貨幣實名交易制,現有虛擬貨幣賬戶一律停用。此舉旨在提高交易透明度,防范投機勢力新入虛擬貨幣交易市場。命令下達當天,韓國新韓銀行、農協銀行、企業銀行、國民銀行、韓亞銀行、光州銀行6家商業銀行要求虛擬貨幣用戶開戶時必須進行實名認證。此次韓國金融廳再次督查給加密貨幣交易所提供虛擬賬戶的3家銀行,也是出于管控風險的需要,對市場不會造成大的波動。[2018/4/9]

來源:yahoofinance加密貨幣交易所的杠桿ETF

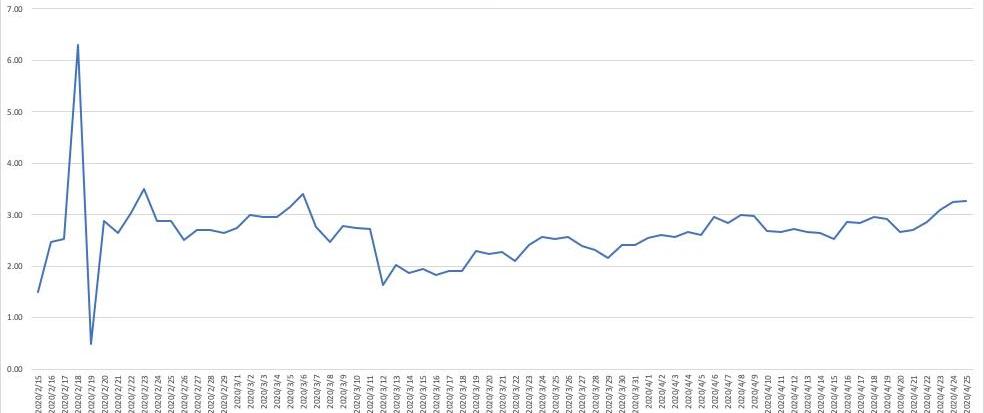

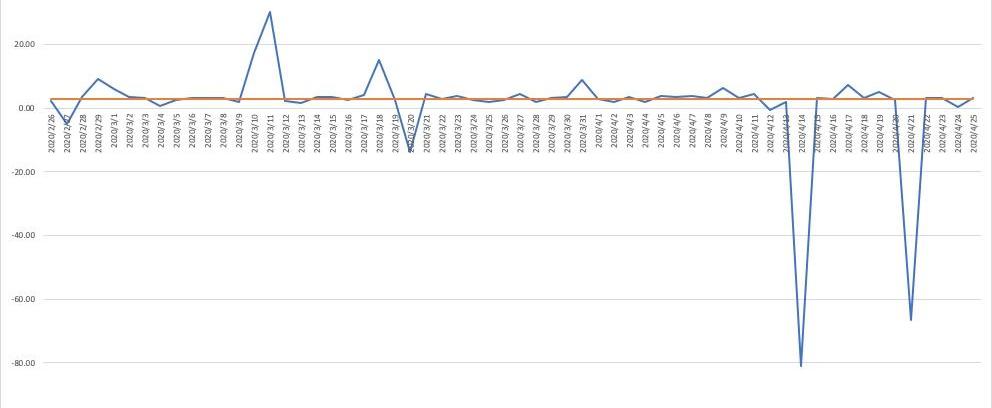

首先,我們來看一下BIKI交易所的杠桿ETFBTC3L/USDT的表現。

來源:BIKI

來源:BIKI當日追蹤倍數——橙色為三倍線

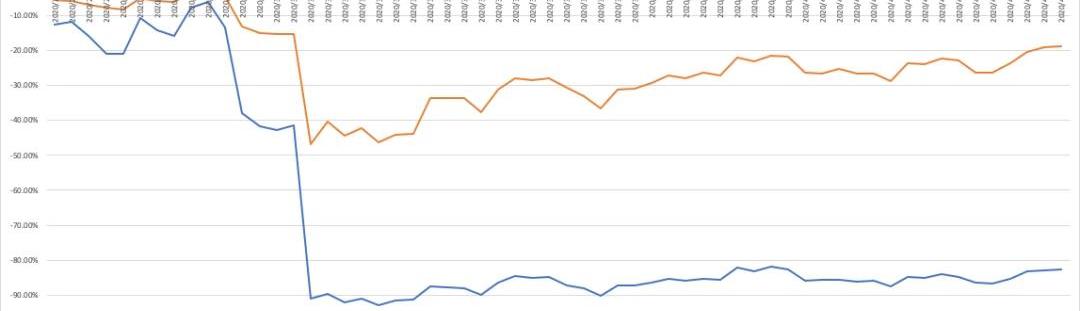

來源:BIKI從這兩張圖中我們可以看出,BIKI交易所的杠桿ETF并沒有100%進行三倍追蹤。這里存在兩種可能性:第一,其ETF并沒有按照現貨進行追蹤,而是利用合約進行三倍的追蹤。第二,ETF并沒有進行每日調倉,僅僅是在ETF開倉時錨定了三倍追蹤。又或者是兩者兼有。對于追蹤誤差,BIKI在問答中給出了如下解釋:「我們會對杠桿ETF產品背后的投資組合進行定期再平衡,從而使得組合杠桿比率與約定比率不會偏離過大。通常情況下我們會每24小時進行倉位再平衡,而當出現劇烈波動時,若標的資產相較于上一個再平衡點波動幅度超過給定閾值(初期我們將該閾值對于3倍多空設置為15%,未來如果其他倍數的產品,閾值可能會不同。),我們也會進行臨時再平衡,來控制投資組合的風險。臨時再平衡只針對因為該波動幅度出現虧損的一方,即如果BTC漲幅達到15%,我們會對-3倍的杠桿ETF做再平衡,對其他產品不做調整。」對于這種解釋,我們可以從二月十九日和二十日的操作看到15%調倉的跡象,但是究竟是針對現貨進行調倉,還是針對合約進行調倉,我們不得而知。

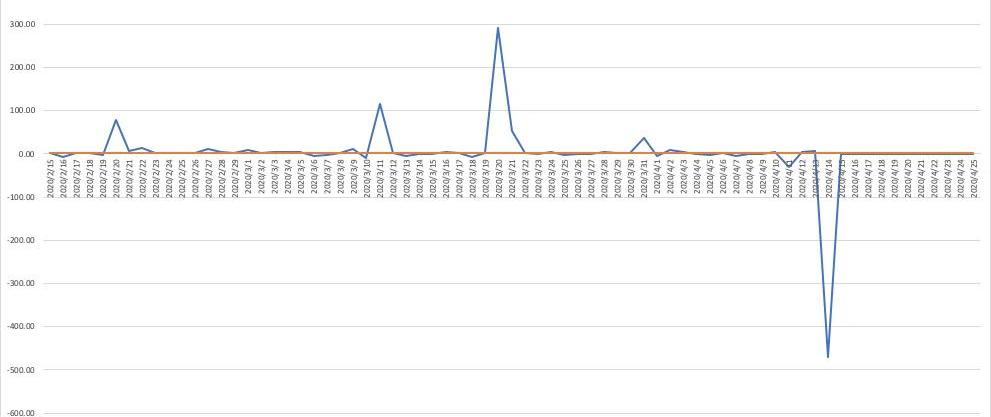

來源:Gate.io

來源:Gate.io當日追蹤倍數——橙色為三倍線

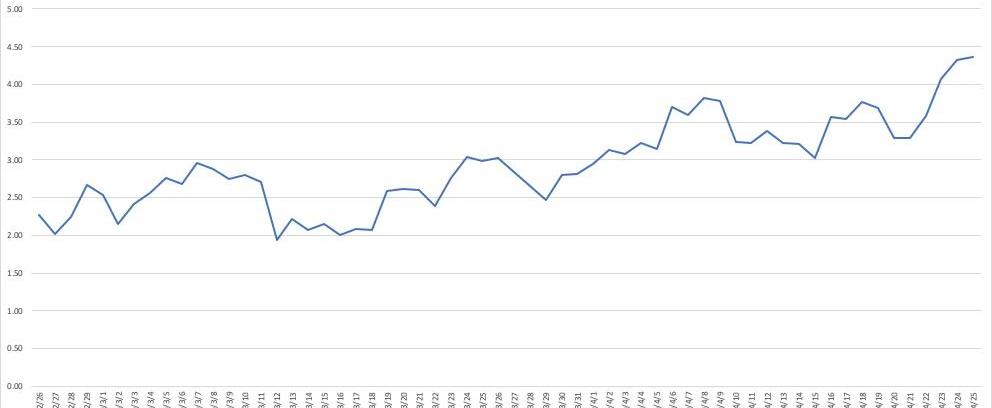

來源:Gate.ioGate交易所的杠桿ETFBTC3L/USDT也有同樣的追蹤問題,整體來看,Gate交易所杠桿ETF隨著幣價的上漲,追蹤倍數正在逐漸增加,這更像是沒有進行每日調倉或者其ETF背后進行調倉的基礎資產為合約而不是現貨。對此,Gate.io在產品文檔中給出了如下解釋:「ETF產品需要在永續合約中對沖風險,本身成本高。Gate.io的ETF產品的0.3%日管理費中已經包含了所有成本,包括合約市場手續費和資金費率以及開倉盤口差價損耗等。FTX的ETF產品收取的0.03%的日管理費中并不包含合約市場手續費和資金費率以及開倉盤口差價損耗等。從開始運營至今,在不計算現貨交易手續費的情況下,Gate.io的ETF管理費仍然無法涵蓋成本,虧損部分由平臺承擔,并不會在凈值中減去。」

來源:Gate.io幫助中心且不說管理費究竟是0.03%還是0.3%的模糊不清,針對此說辭,我們即使在消除管理費之后,也沒能獲取一個更加平滑的曲線。事實上,因為其杠桿特性,杠桿ETF的追蹤倍數并不會一直保持3倍,這是非常合理的。我們其實可以理解,調倉機制從根上說是趨勢投資里不高明的一種思路,在上漲時追加下注,在下跌時卻撤回杠桿,因此在單邊趨勢的市場上表現逆天,但是一旦市場出現波動,則血本無歸。只可惜長期來看世界上沒有不波動的市場,因此也就沒有了不損耗的杠桿ETF。追蹤倍數的逐漸增加,在單邊上行行情上對于購買杠桿ETF產品的投資者來說是一件好事,這說明其收益針對現貨也會不斷增加。但是,如果面臨的是單邊下行行情呢?Conclusion結語對于一般投資者來說,除非你能夠確定你面臨的是單邊行情,否則對于杠桿ETF這類產品,我們的建議只有兩個字:別碰。

PANews4月29日消息,據cointelegraph報道,美國證券交易委員會最著名的“加密友好派”、專員海斯特·皮爾斯近日談到了數字美元與加密貨幣之間的關系.

1900/1/1 0:00:00出品|CoinVoice文|西望《流浪地球》經典臺詞:“希望,是我們這個年代像鉆石一樣的稀有的東西。”盼望著,盼望著,比特幣第三次減半悄然而至.

1900/1/1 0:00:00編者按:本文來自互鏈脈搏,作者:梁山花榮,Odaily星球日報經授權轉載。歷史并沒有重演,被寄予厚望的比特幣第三次減半,價格不漲反跌.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MARCELPECHMAN,Odaily星球日報經授權轉載。Skew的最新數據顯示,在昨天減半后,比特幣的隱含波動率大幅下降.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:PlanB之前提出了S2F模型,得到比特幣社區的極大推崇。而如今PlanB在S2F基礎上提出新的思考模式:S2F跨資產模型.

1900/1/1 0:00:00譯者:Shirley校對:Samuel翻譯機構:DAOSquare SignalDAO回顧,DAO組織的真正需求,以及DAOOps的下一步計劃。DAO不是關乎技術的問題,而是社區問題.

1900/1/1 0:00:00