BTC/HKD+1.14%

BTC/HKD+1.14% ETH/HKD+3.68%

ETH/HKD+3.68% LTC/HKD+2%

LTC/HKD+2% ADA/HKD+3.19%

ADA/HKD+3.19% SOL/HKD+1.83%

SOL/HKD+1.83% XRP/HKD+0.26%

XRP/HKD+0.26%編者按:本文來自Cointelegraph中文,作者:MARCELPECHMAN,Odaily星球日報經授權轉載。

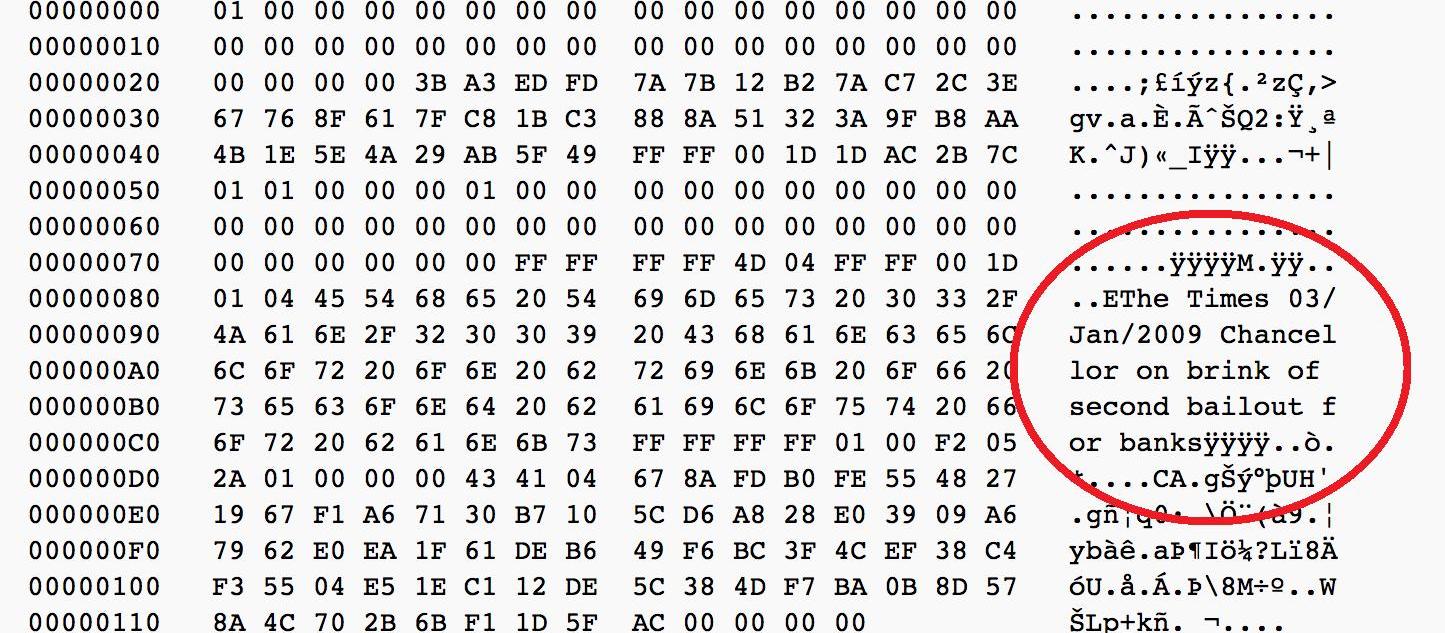

如果你已經關注比特幣足夠長的時間,最有可能的是對它的創世塊已經有所耳聞。如果沒有,下面的圖片應該是不言而喻的。

比特幣創世塊原始數據。資料來源:UnB如果人們將比特幣視為與黃金和房地產競爭的價值存儲工具、未經審查交易的交換媒介,或者由于其非通脹模式而成為潛在的記賬單位,這其實并不重要。正如數字貨幣的支持者所說,“平頭哥不在乎”,從這個意義上說他們是對的。最有可能的情況是,比特幣的主要用途是什么,人們永遠不會達成共識,有些人會爭辯說,沒有必要這樣做。比特幣的設計是獨立運作的,不需要銀行、政府、國際貨幣或傳統法定貨幣所需的任何系統。目前正在使用衛星和多跳網絡通信系統,以便比特幣區塊鏈即使在互聯網中斷期間也能保持活力。人們不必想象會出現災難性的情況,因為來自朝鮮和伊朗的人們已經在利用比特幣繞開國際制裁。比特幣在上周下跌45%后如何成為一種價值存儲工具?

比特幣期現價差今日為22.12%:金色財經報道,據同伴客數據顯示,03月23日比特幣年化期現價差為22.12%,較前一日下降1.61%,市場情緒指數為“極度牛市”。指數參考:>20 % 極度牛市;10%~20% 牛市;5%~10% 樂觀;2%~5% 謹慎樂觀;0~2% 謹慎;-5%~0 謹慎悲觀;-10%~-5% 悲觀;-20%~-10%熊市;<-20%:極度熊市。[2021/3/23 19:10:20]

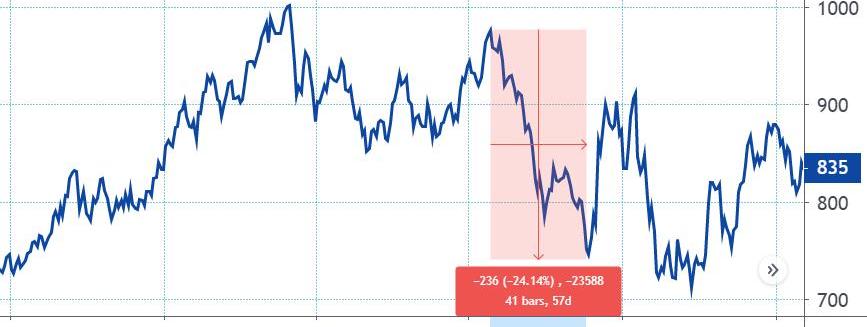

有很多人認為,由于其波動性,比特幣不可能成為一種價值存儲,但可以從2008年金融危機期間黃金的價格走勢中獲得有價值的見解。

本周五將有7.4億美元比特幣期權到期 占市場未平倉合約總額37%:Deribit發文稱,本周五(8月28日)將有65000 BTC期權到期,累計價值約7.4億美元,占市場未平倉合約總額的37%。Deribit進一步解釋說,9000美元至12000美元的交易范圍可能在未來幾個月給比特幣期權持有者帶來痛苦,因為這兩個水平之間的持續交易可能會對同時持有看漲期權和看跌期權的投資者產生不利影響。(newsbtc)[2020/8/27]

2007-2009年黃金/美元每日圖表。資料來源:TradingView在不到2個月的時間里暴跌24%之后,黃金顯然不像是一個避風港,更令人擔憂的是,標普500指數在這段時間內保持平穩。因此,在如此短的時間內分析任何相關性,是否真的公平?在市場不確定的情況下,價格的劇烈波動是否會使黃金的彈性失效?在比特幣進入有史以來第一次重大全球危機之際,也可以說是同樣的事情正在發生。這實際上是未來價格大幅上漲的四個觸發因素中的第一個;這是我們關注的焦點。彈性以及與傳統市場缺乏相關性

Ripple首席技術官反駁Peter Brandt對比特幣減半的看空預測:黃金支持者Peter Brandt日前發推稱,減半后的比特幣市場將由空頭主導,他堅持認為,人們需要為大規模的清算做好準備。Ripple首席技術高和知名開發人員David Schwartz就此表示反對。Schwartz稱,Brandt誤解了市場情緒與即將到來的價格走勢之間的相關性:“你的意思是說,減半對供應的看漲影響已經反映在價格中了,但之后的看跌拋售壓力卻沒有。在我看來,相反的情況似乎更說得通,但仍然不可行。”作為回應,Brandt再次強調,在第三次減半之后,市場很快就會出現買家過度飽和的情況。(U.Today)[2020/4/15]

比特幣價格維持在5000美元以上,相當于比2018年12月3200美元低點實現了55%或更多的增值。請記住,當前的危機是過去幾十年來沒有先例的。標普500指數僅用了3周時間就從峰值下跌了20%,這一點大多數投資者認為是熊市的開始。這是史無前例的,即使與1929年的股市崩盤相比也是如此。

徐英凱:比特幣3800美金大概率是本輪下跌的市場底部:BlockVC創始合伙人徐英凱今日發微博稱,比特幣3800美金大概率是本輪下跌的市場底部,比特幣減半之后(1-2個月后)市場開始全面復蘇:

1. 其他的主流幣相對比特幣的匯率在經歷完暴跌之后下降跌幅開始放緩,這個是市場下跌周期末期或市場上漲周期啟動時候的典型表現;

2. 3800美金的價格位置是因為市場情緒的極度恐慌,以及合約、杠桿、借貸等連環爆倉所引起的,這樣的市場極端情況的很難再復制,補充市場流動性是當務之急;

3. 減半完成之后,由于斷崖式的收益降低,會集中出清一波礦工,但每日的新增市場拋壓也同比降低一倍(減半前其實影響就不大),所謂的“死亡螺旋”(價格降低,礦工賣幣,由于礦工賣幣,導致價格更低)預期會逐漸減弱;

4. 美聯儲開啟Unlimited QE模式,直接親自下場購買各種信用資產(甚至通過SPV兜底私人部門信用),無限QE的行為在1-2個月之后效用會逐步反應到市場流動性當中;

5. 由于新冠肺炎帶來的全球市場不確定,在之后的1-2個月中會逐步便于統計預測,當下資產無法被重新合理定價的問題將會被解決,讓一些觀望資金開始逐步入場;

6. 通過這次跨周期跨市場級別的洗牌,將會打破現有市場結構中的平衡,籌碼分布更加集中,市場主力持倉成本大幅降低,重新上漲所需要的動能更低并變得更加容易。[2020/3/24]

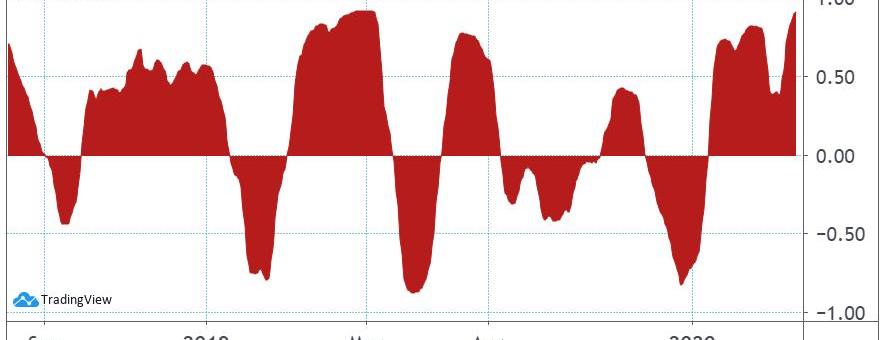

比特幣與標普500指數60日關聯圖。資料來源:TradingView比特幣與股市缺乏關聯性是另一個可能有助于新一波資金流入的因素,因為投資者意識到,危機幾乎影響了所有可以想象的資產類別。上表顯示了標普500指數和比特幣之間的價格關系,從-1到+1,這是一個完美的反比關系。這一指標在大多數情況下明顯趨向于0,表明這兩項資產之間沒有一丁點關聯性。2020年比特幣減半

在區塊獎勵減半后,當量通脹率將降至每年1.8%,但這并不能直接轉化為市場的上漲因素。投資者應該尋找的是網絡的可持續性,盡管減半對每一個礦工都有負面影響。盡管這是一個價值50億美元的產業,但他們卻無法阻止它的發生。比特幣現金和比特幣現金SV的存在提醒人們,社會共識決定比特幣規則,而不是礦商,不是交易所,當然也不是CME。這些硬分叉的鏈增加了區塊的容量,因此增加了普通用戶運行節點的難度。網絡持續運行、堅持社會共識的簡單事實本身就是一種力量的展示。比特幣能否在當前的金融危機中生存?

盡管目前的危機似乎與抵押貸款信貸無關,但冠狀病引發的經濟動蕩可能足以打垮高杠桿企業、實體零售企業和信貸機構。GDP的倒退可能是讓人們對整個金融體系信心崩塌的導火索。沒有人可以預測比特幣和加密貨幣將是大多數投資者的首選,但它肯定是一個小比例的競爭者,查爾斯施瓦布在2019年11月發表的報告就證明了這一點。最近,委內瑞拉(Venezuela)、土耳其(Turkey)和伊朗(Iran)在應對本國貨幣惡性通脹方面舉步維艱的例子表明,金融危機可能會導致比特幣被越來越多關注并采用的情況加劇。期待

比特幣自誕生以來,一直在耐心等待全球危機的到來。最近的價格暴跌并沒有反映出投資者對比特幣的網絡實力、數字稀缺性或作為交換媒介的能力喪失信心。即將到來的反彈的潛在因素不僅來自于其分布式和通縮的特質,還來自于金融機構潛在的危機影響和人們對法幣的信譽無法維持的擔憂。

盡管最近全球市場動蕩,即將到來的比特幣減半仍是大多數密碼觀察家關注的焦點。或許我們可以回顧一下2012年,當時比特幣的產量首次減半,與此同時,市場正處于另一場動蕩之中——歐洲債務危機.

1900/1/1 0:00:00編者按:本文來自LongHash區塊鏈資訊,作者:LongHashAmosSun,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:隔夜的粥,星球日報經授權發布。3月26日消息,全球證券監管機構“國際證監會組織”(IOSCO)在其最新發布的報告中表示,全球穩定幣計劃可能會根據其結構,呈現出證.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:除了DeFi,以太坊還可以用來做什么?傳統金融機構只是利用以太坊進行資產證券化,就可以帶來巨大的變化.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:一棵楊樹,Odaily星球日報經授權轉載。3月27日,V神在社交平臺發文“因為有這些事物存在,使得2020年的以太坊,不再是2017年的以太坊”,列舉例證中包含.

1900/1/1 0:00:00編者按:本文來自:以太坊愛好者,作者:DeFiRate,翻譯:阿劍,Odaily星球日報經授權轉載。Synthetix是一個建立在以太坊上的、中心化的合成資產發行協議.

1900/1/1 0:00:00