BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.63%

ETH/HKD+0.63% LTC/HKD+0.95%

LTC/HKD+0.95% ADA/HKD-0.8%

ADA/HKD-0.8% SOL/HKD-0.42%

SOL/HKD-0.42% XRP/HKD-0.47%

XRP/HKD-0.47%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:本文是藍狐筆記在火星財經公開課上的分享,由火星財經總編輯猛小蛇主持。本次公開課主要分享DeFi項目是如何實現可持續的。DeFi項目的可持續從大的層面來說,有兩種:一是代幣化,二是收費模式。本文簡要介紹了Maker、Compound、Dharma、dYdX等項目的存續模式,適合希望了解DeFi項目商業模式的初學者閱讀。任何項目要存活,都需要有可持續的業務,需要運營的資金,DeFi也不例外。這是正確的廢話。但是,能滿足這一要求的項目其實是很少見的。我們現在看到鎖定資產超過100萬美元的DeFi項目也就二十家左右,但在做DeFi的項目至少有上百家,大多數都還默默無聞。很多朋友都在問,DeFi項目有什么商業模式,靠什么存活下來?這也是我們今天聊的主題。目前看,不管怎么設計,從大的層面來說,就兩種:代幣化收費模式代幣化

首先來看第一種,就是代幣化模式。代幣化模式的本質是將項目的價值通過代幣來衡量,代幣成為項目進行價值分配的媒介。在這種分配過程中,代幣為項目方帶來運營的資金。DeFi項目方通過一級或二級市場售出代幣,從而籌集維持運營的資金。Maker、Compound、Synthetix、Aave、Kyber、0X等都有代幣,雖然各自代幣化設計的深度和模式有不同,這是這些項目獲得運營資金的重要方式。Maker通過其項目代幣MKR從風投基金那里完成了2輪融資,第一輪融資獲得1200萬美元,第二輪融資獲得1500萬美元,共融資2700萬美元,其中第二輪共售出6萬個MKR,1MKR的價格為250美元。通過代幣銷售,為項目團隊帶來的開發及運營的資金,為項目可持續提供支持。MKR代幣的早期分配中,其中39%是分配給基金會,15%是分配給核心團隊,剩余的在市場流通。也就是說,所有的開發、研究、市場和法律等開支都是以基金會的形式支付。而基金會的主要資產就是這些MKR代幣。這意味著,將來即使早期融資資金使用完畢,還有基金會的MKR代幣可作為項目的運作資金。此外,隨著Maker社區化的發展,除了項目方之外,整個Maker社區將會逐步承擔起系統的運行,這其中包括MKR持有人、Vault資金庫用戶、Dai持有人、清算人、開發者等。對于系統運行的貢獻者,比如開發者、清算人如何激勵,將來也可以通過MKR的治理來解決其運營資金的問題,從而確保DeFi項目的長期存續。那么,MKR為什么會有價值?首先它捕獲了部分穩定費,如果Dai規模增大,會有持續對MKR的銷毀需求,這是通縮代幣,這是它的價值基礎。其次,MKR也是治理代幣,它可以參與一些關鍵決策的投票,比如抵押品的調整、調整穩定費率、選擇何種預言機、修改敏感參數、調整喂價敏感度等。這意味著,它也可以捕獲來自治理方面的價值。當然,MKR作為系統的受益者和治理者,也擔負最終的兜底角色。在極端情況,需要擔負清算償還功能,比如3.12大跌之后,需要拍賣增發的MKR來償付超過400萬美元的債務。當前,Maker系統中主要收入來自于穩定費和清算罰金。MKR只捕獲了部分穩定費,剩余的價值分配給了清算人、Dai的持有人等。如果系統中所有的價值分配都通過MKR來進行,那么,會進一步推升對MKR的需求。隨著項目的發展,系統的相關人利益會交織在一起。例如Vault用戶、MKR持有人、Dai持有人、清算人、套利者、開發團隊、基金會等都會有不同的利益訴求,最終來說,MKR代幣也可以隨著時間推移,修正其價值捕獲模型,最終形成一個相對均衡的利益關系,以使得Maker項目能夠以DeFi方式持續下去。對于Maker來說,其存續下去的最核心關鍵在于其DAI能不能維持穩定,DeFi生態對DAI的需求能不能持續增長。如果答案是能,那么,MKR只是生態價值的衡量工具,最終來說,可以捕獲項目價值,并為項目的存續提供足夠的運營資金。CompoundCompound也是通過融資獲得早期的運營資金。這跟互聯網項目的創業模式類似。前后獲得兩輪融資,第一輪是820萬美元的種子輪融資,第二輪獲得A16Z領投的2500萬美元融資,目前還沒有開展收入模式。但不久前Compound發布了COMP的治理代幣,COMP是ERC20代幣,部署到以太坊,其總量為1000萬枚。由于有融資,所以,Compound團隊的重心還是擴大業務規模和用戶基數。如果發展到一定的規模,有可能會走向社區化。通過代幣來捕獲價值。而項目有可能通過代幣模式實現長期的可持續。這一點從其推出治理代幣COMP可以看出,COMP代幣用于投票,參與治理。COMP在完成去中心化之前,暫時沒有對公眾開放。估計持有者以早期投資者、基金會、團隊為主,此外,未來有很大概率會向公眾發行部分代幣。從這一舉措看,Compound團隊已經開始為項目的可持續發展做準備。COMP首先是治理代幣,這個治理代幣,通過其治理決議,可以賦予其捕獲價值的決定。比如,Compound從其業務量中收取一定比例的費用,也是有可能的,這部分費用可用來銷毀COMP代幣,賦予COMP代幣價值。如果是這樣,那么Compound的模式逐漸會與Maker模式靠近。從其發展路徑看,它試圖在構建一個真正去中心化的借貸網絡,通過代幣模式讓所有參與者獲得收益。這讓其不再受限于項目團隊本身。此外,它可以跟交易所、經紀商、托管公司合作,將借貸業務擴展到更多主體,形成借貸的基礎設施。其他的項目,如Synthetix、kyber、0X、Aave都有過代幣融資,盡管細節不同,但基本是靠代幣化實現項目持續發展。

DeFi借貸協議Timeswap V2主網現已上線:2月21日消息,Polygon上DeFi借貸協議Timeswap V2主網現已上線,Timeswap V2現命名為Nebula,新功能包括:允許貸款人和流動性提供者在固定期限前提前退出、借款人提前還款后資產可再次借出、利用ERC-1155實現表示貸款方和借款方的頭寸、始終保持超額抵押等。[2023/2/21 12:19:06]

DharmaDharma是做加密銀行的DeFi項目,本質上是加密錢包,用戶通過存入資金,可以獲得年化收益。跟普通銀行的業務類似,不過它處理的加密資產的銀行業務。Dharma的商業模式也很簡單,就是從其用戶獲得的存儲收益中捕獲其中的10%。目前用戶通過Dharma賺取接近95萬美元的利息收益。如果按照10%的比例,目前Dharma可以捕獲9.5萬美元。不過,Dharma并不是直接收取費用,而是通過代幣化的模式進行。具體來說,Dharma在2月份引入了dToken。dToken是一種以Dai或USDC計價的可以計息的穩定幣,它由它們各自在Comound上的cToken支撐。也就是,它可以通過Compound賺取資產的利息收益。如上所述,其中90%的收益歸用戶,10%的收益會給予Dharma。假如Compound上的年化收益為7%,那么,6.3%歸用戶,0.7%歸Dharma。收費模式

多鏈DeFi協議FEG疑似遭受閃電貸攻擊,損失金額約130萬美元:據成都鏈安安全輿情監控數據顯示,Ethereum和BNBChain上FEGtoken項目均遭受閃電貸攻擊。攻擊者通過閃電貸借貸FEG、WBNB以及WETH代幣,利用FEGexPRO合約中swapToSwap函數的path地址可控的漏洞,讓FEGexPRO合約給攻擊者控制的合約授權FEG、fBNB以及fETH代幣,從而利用transferFrom函數將合約中FEG、fBNB以及fETH代幣盜取出來。本次攻擊約損失代幣3280BNB和144ETH,價值$1,293,096.88。[2022/5/16 3:17:56]

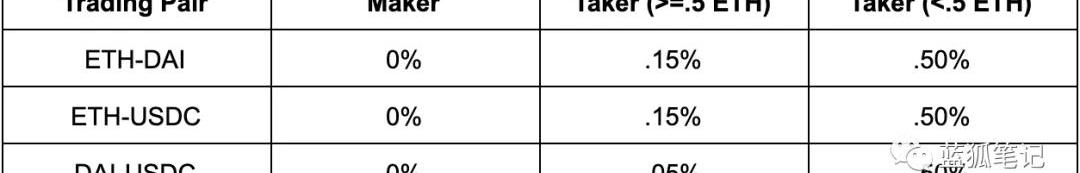

基于業務量收取費用的模式是CeFi或者是中心化公司的主要模式之一。幾乎所有的CeFi公司都通過交易手續費來支撐其商業模式。當然有的CeFi公司發行了代幣,但本質也是依靠其業務量,比如通過其業務規模來獲得手續費用。手續費模式從CeFi延伸到了DeFi,那么,DeFi是如何做的?并不是所有的DeFi項目都發行了代幣。如dYdX和Uniswap就沒有發行代幣。沒有代幣,但這些項目必須要生存,要發展,怎么辦?收取基于業務量的費用。dYdX3月3日,dYdX宣布了其商業模式,其中涉及到了收取交易費用的模式。這引起了藍狐筆記的注意。dYdX從3月10日開始引入交易費用。交易費用基于交易量。dYdX說的很清楚,其目標是為公司賺取可持續的費用,同時激勵產生更多的流動性。dYdX一直在構建和迭代產品,比如在2018年構建了P2P借貸協議+expo;2019年,構建了有資金池的借貸協議+dYdX交易所+本地訂單簿/流動性。未來還會構建新產品。dYdX團隊每年都在構建新產品,除了團隊開支,還有各種運營費用。例如dYdX從2019年9月開始為所有交易支付gas費用。當訂單匹配之后,由dYdX提交交易到鏈上執行。這種方式可以帶來更好的用戶體驗,不過也產生了成本。例如,2020年2月份,花費超過40,000美元。dYdX沒有發行代幣,它選擇了收取交易費用的模式。dYdX將其費用對象分為Maker和Taker,Maker為訂單簿提供深度和流動性,因此不會被收取費用。Taker從交易所中移除流動性,被收取費用。Taker超過0.5ETH單子需要支付0.15%費用,如果低于0.5ETH,則需要支付0.5%的費用。此外,DAI/USDC交易對有單獨費用模式,Taker超過0.5ETH的單子將收取0.05%的交易費用,而低于0.5ETH,則收取0.5%的費用。如下圖:

Huobi Wallet正式上線一鍵領取DeFi收益功能:據官方消息,Huobi Wallet一鍵領DeFi收益功能(HClaimer)已正式上線,這是繼Huobi Wallet推出實時追蹤DeFi收益(HTracker)后的又一特色功能。通過Huobi Wallet,用戶不僅可以便捷地查詢其參與的所有DeFi項目,管理自己的DeFi資產,還可以一鍵領取所參與項目的DeFi收益,無需在各個項目間切換。

同時,Huobi Wallet最新版本v2.9.1已上線NFT的資產展示功能,并接入DAS去中心化賬戶系統,這將進一步提升用戶的DeFi體驗。[2021/8/26 22:39:10]

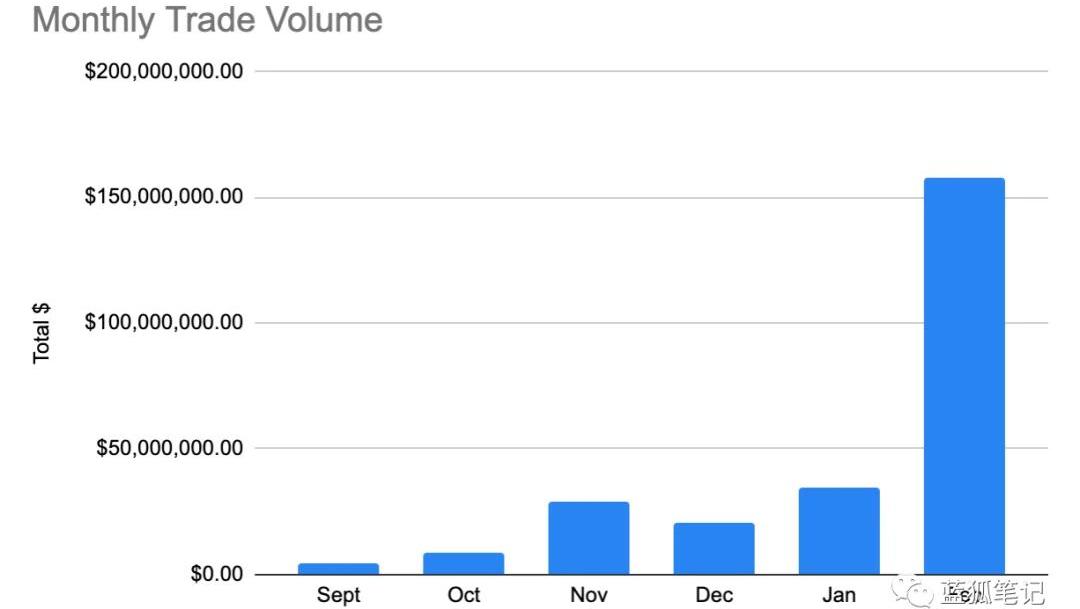

不管是CeFi還是DeFi,本質上都需要商業模式。而要想商業化,需要實現足夠的業務規模,否則過早商業化反而會阻礙項目發展。dYdX之所以可以這么做主要是近期交易量的劇增,如下圖:

2月份,dYdX的交易總量超過1.5億美元,并在DAI市場交易中,dYdX成為最大交易所。所以,對于想要效仿收費模式的DeFi項目來說,在業務沒有發展到足夠規模時,最好不要考慮收取費用的模式,一是費用太少沒實質意義,二是阻礙業務的發展。Uniswap對于沒有發行代幣也沒有收取費用的Uniswap,大家會好奇它如何存續。它早期獲得了以太坊基金會的支持。而從長期看,它要么發行自己的代幣,走Compound或Maker之路,要么走dYdX的道路。不過只要是大家喜歡使用它的產品,按照目前Uniswap在DeFi領域位置,要想存活下來,問題不大。目前Uniswap的價值主要由流動性提供商捕獲,而未來可以向代幣模式或收費模式發展。結語

暹羅商業銀行總裁:DeFi不能被完全監管:在SCB 10X的第二屆全球DeFi虛擬峰會REDeFiNE的開幕致辭中,暹羅商業銀行(SCB)的總裁Sutivong博士強調,在增長方面,DeFi行業在過去六個月中增長了十倍,今年鎖定在DeFi生態系統中的總價值超過1000億美元。Arak Sutivong博士認為,DeFi需要一個與傳統金融進行長期和可持續互動的框架。\"根據定義,DeFi不能被完全監管。相反,需要有一個框架,使DeFi能夠與金融生態系統的其他部分相結合。\"(Cointelegraph)[2021/7/26 1:16:17]

從上可以看出,DeFi項目要想實現可持續,要么通過代幣化,要么通過收取費用。而不管是哪種方式,都需要價值的支撐。Maker的MKR依賴于生態中對Dai的需求增長,Compound雖然目前只有治理代幣COMP,其本質跟MKR的發展路徑類似。dYdX正式開始探索收取費用,算是另外一種商業模式的探索。這里面的核心問題變成,只要能夠有足夠的用戶需求,不用擔心其商業模式的問題。不管是DeFi還是CeFi,不管是通過代幣模式,還是收取費用模式,最終來說都可以探索出項目的存續之道,就像今天的Uniswap,根本不用擔心是發行代幣模式,還是收取費用的模式,它已經有一定的流動性,能夠實現項目的存續。

FTX的DeFi指數永續期貨已從9月高點下跌近60%:衍生品交易所FTX的DeFi指數永續期貨已從9月的3500美元高點下跌近60%,跌至6月底推出該期貨產品后不久的價格。幣安的類似指數期貨也已從8月28日的高點1190美元下跌了近70%。然而,Delphi Digital分析師、巴克萊銀行前分析師Alex Gedevani認為,暫時的喘息機會即將到來,這為投資者提供了恢復和重新評估DeFi市場的機會。他表示,持續拋售的速度使許多投資者“措手不及”。在Gedevani看來,DeFi市場正在“接近”山寨幣市場的投降事件,此后該行業將可以“逐漸復蘇”。他補充說,但是需要“新鮮的故事”來重新點燃流入該領域的資金。(coindesk)[2020/11/4 11:34:54]

編者按:本文來自區塊鏈大本營,作者:GarethJenkinson,譯者:火火醬,Odaily星球日報經授權轉載。在過去幾年中,全球最大的幾家科技公司一直在共同努力,研究和集成區塊鏈技術.

1900/1/1 0:00:00據成都鏈安「區塊鏈安全態勢感知系統」數據監測顯示,在過去的3月中,各類安全事件時有發生。成都鏈安安全人員統計3月發生較典型安全事件超17起,涉及以太坊Defi安全,交易所安全,詐騙跑路問題以及其.

1900/1/1 0:00:00礦業要崩潰了嗎?面對比特幣挖礦算力從115E下跌至最低85E,我們眼前浮現了這樣的景象:曾為全網提供70%算力的螞蟻S9,正被礦工從貨架上一臺臺取下,連灰塵都還沒來得及吹干凈就被扔進了垃圾堆.

1900/1/1 0:00:00作者:Pento投機路3月26號,我發布資管2期外部交易員招募公告,當時全球金融市場的腥風血雨,3.12事件一天50%的跌幅讓很多人失去幣和倉位,對去中心化精神信仰也接近崩潰.

1900/1/1 0:00:00編者按:本文來自星傳媒STARMEDIA,作者:咸魚,Odaily星球日報經授權轉載。暴亂,肺炎,蝗災,熔斷,2020,還有比這更慘的嗎?全球經濟再次站在了危機的拐點.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析師團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC振幅收窄,短時波動加劇:據火幣BTC永續合約行情顯示,截至今日16:00(GMT+8),BTC價格暫.

1900/1/1 0:00:00