BTC/HKD+0.18%

BTC/HKD+0.18% ETH/HKD-0.66%

ETH/HKD-0.66% LTC/HKD-3.3%

LTC/HKD-3.3% ADA/HKD-2.66%

ADA/HKD-2.66% SOL/HKD-1.69%

SOL/HKD-1.69% XRP/HKD-1.73%

XRP/HKD-1.73%隨著比特幣持續大幅波動,人們也傾向于從諸多解讀中尋找更可靠的“價值發現”邏輯。作為以數據為基礎的研究機構,ArcaneResearch也從宏觀經濟、交易及鏈上數據等方面,為我們解析了比特幣自“3·12”大暴跌以來的“恢復情況”,同時尋找出下一個可能的“上漲點”。其核心觀點如下:上漲70%后,幣民仍無法擺脫“極端恐懼”;期現逆價差表明市場看跌;幣價波動率已達年度峰值且仍將持續;BTC換手率擺脫低谷,或帶來上漲可能;預測:BTC6月份漲破1萬美元的概率只有16%。

01上漲70%后,幣民仍“極端恐懼”

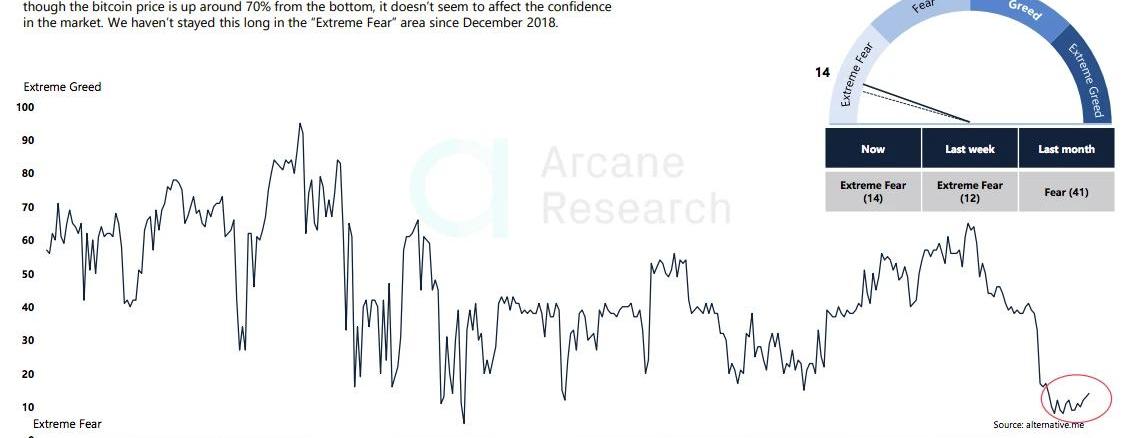

我們經常聽到每日的恐懼和貪婪指數,但恐怕只有拉長周期看,我們才能真正了解這個數據的意義。下圖展示了比特幣一年來的恐懼和貪婪指數,縱坐標從下到下代表了從極端恐懼到極端貪婪。

24小時BTC全網合約成交數據顯示:空方占優:據合約帝數據顯示,最近24小時BTC全網合約成交量中開多比例為49.85%,開空比例為50.15%。主流合約交易所中,Huobi季度開多比例為48.12%,開空比例為51.88%;OKEx季度開多比例為50.82%,開空比例為49.18%;BitMEX合約開多比例為50.20%,開空比例為49.80%。[2020/11/26 22:13:11]

Source:Alternative從圖中可以看到,一年來只出現過兩次“極端恐懼”,第一次發生在去年8月上旬,比特幣發生暴漲暴跌,于是市場出現了極短暫的極端恐懼。這第二次便是“3·12”大暴跌的后兩周。盡管比特幣價格已經從最低點上漲了約70%,但并沒從根本上扭轉市場的信心,兩周來恐懼和貪婪指數分別為12和14,仍處于極端恐懼。如此長時間的恐慌在2018年12月也曾出現過,彼時,比特幣在一個月之間減半,一路下跌至3200美元的底部區間。這在側面上說明,對于當前的市場參與者而言,3800-6000美元的比特幣許是其心理預期的最低值。Odaily星球日報注:恐慌指數閾值為0-100,影響因子包括:波動性、市場交易量、社交媒體熱度、市場調查、比特幣在整個市場中的比例和谷歌熱詞分析。

24小時BTC全網合約成交數據顯示:多方占優:據合約帝數據顯示,最近24小時BTC全網合約成交量中開多比例為50.44%,開空比例為49.56%。主流合約交易所中,Huobi季度開多比例為50.32%,開空比例為49.68%;OKEx季度開多比例為50.70%,開空比例為49.30%;BitMEX合約開多比例為50.05%,開空比例為49.95%。[2020/11/19 21:19:49]

02期現逆價差表明市場看跌

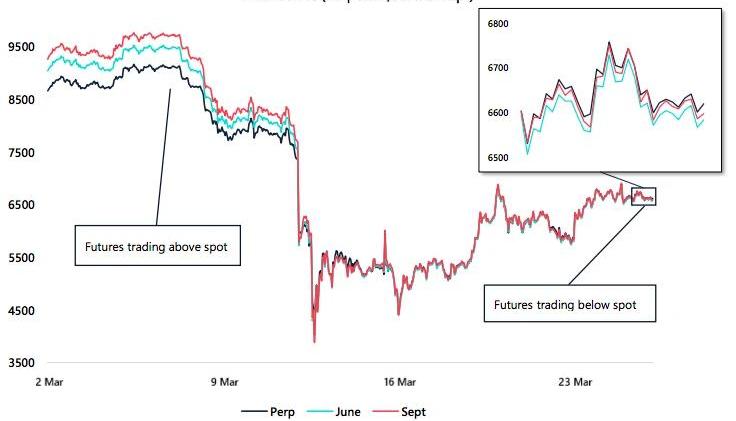

“3·12”大暴跌給比特幣期貨市場帶來了兩大顯著變化:一是交易量暴跌;二是出現期貨的成交價低于其標的現貨的反常現象。Skew數據顯示,BitMEX平臺XBT/USD永續合約的未平倉合約跌至55000枚BTC,創18個月以來新低。另據TokenAnalyst的數據,過去兩周從BitMEX撤出的比特幣數量超過了存入的比特幣數量,導致該平臺的比特幣凈流出6.7萬比特幣。期貨交易量反映的是合約市場交投氛圍低迷、市場主力暫時休整;而在傳統的股票市場中,股指期貨相對于現貨指數出現逆價差,是股市走熊的信號。因此,ArcaneResearch表示,這對于比特幣來說不見得是個好征兆。

24小時BTC全網合約成交數據顯示:多方占優:據合約帝數據顯示,最近24小時BTC全網合約成交量中開多比例為52.18%,開空比例為47.82%。主流合約交易所中,Huobi季度開多比例為50.37%,開空比例為49.63%;OKEx季度開多比例為50.38%,開空比例為49.62%;BitMEX合約開多比例為50.95%,開空比例為49.05%。[2020/7/1]

暴跌前,6月和9月的BTC期貨價格高于現貨價格,現在則反過來但這樣的市場不乏套利的機會。ArcaneResearch指出,這對于希望準備建倉的多頭而言是個好消息,這意味著他們可以相對輕松地期貨價格回歸的溢價。03幣價波動率已達年度峰值且仍將持續

24小時BTC全網合約成交數據顯示:空方略占優:據合約帝數據顯示,最近24小時BTC全網合約成交量中開多比例為49.76%,開空比例為50.24%。主流合約交易所中,Huobi季度開多比例為50.12%,開空比例為59.88%;OKEx季度開多比例為49.45%,開空比例為50.55%;BitMEX合約開多比例為49.41%,開空比例為50.59%。[2020/3/30]

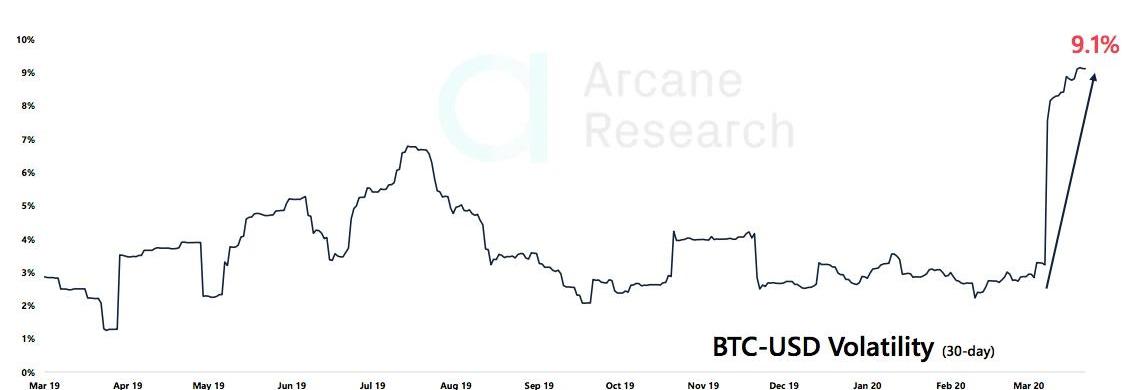

合約玩家離場的一大原因,在于比特幣當前的高波動性。從Cryptowat.ch的數據看,比特幣價格的30天波動率已經達到一年來的最高水平,目前已超過9%。波動率越高,資產收益率的不確定性就越強。ArcaneResearch指出,在全球經濟動蕩的系統性風險下,比特幣的價格走勢未來仍難平穩,故此建議市場參與者應謹慎行事。

動態 | 數據顯示:Bitfinex 4月份用戶資產提取額創歷史最高紀錄:據coinpost消息,由于Bitfinex此前被控挪用Tether資金,4月Bitfinex的比特幣取款額創下了歷史最高紀錄,其總額超過31萬BTC,參照CMC當前的價格約2100億日元(合19.15億美元)。根據區域鏈分析公司Token Analyst的具體數據,Bitfinex中4月比特幣提取數額為314,897BTC。在這一事件發生后,比特幣的價格曾一度暴跌,但從目前的情況可以推測,從Bitfinex提取的比特幣只是被轉移到其他交易所或錢包中而并未被出售,這表明用戶對交易所的信任下降。[2019/5/9]

Source:cryptowat.ch

04BTC換手率擺脫低谷,或帶來上漲可能

ArcaneResearch還為我們介紹了個不太常見但頗有意思的指標:Velocity,數據來自長期對這項指標進行監測的機構Bytetree。比特幣網絡速率指的是比特幣換手的速度,觀測周期為12周一次,單位為0-2000%。如果比特幣在12周內的速率是1000%,就意味著每年比特幣循環流通10次;高網絡速率意味著比特幣的流通速度更快,市場情況也更好。據Bytetree統計,2013年以來,只有5次遇到速率低于600%的“歷史危險水平”,分別是2014年3月30日、2018年8月1日、2019年3月13日、2019年8月20日-上上周。通常情況下,低速率往往導致價格下降。不過幸運的是,就在上周,我們能看到,比特幣已經走出了600%的低速率,ArcaneResearch認為,這可能是一個看漲信號,表明比特幣正在大量移動并發揮資金融通的正向作用。

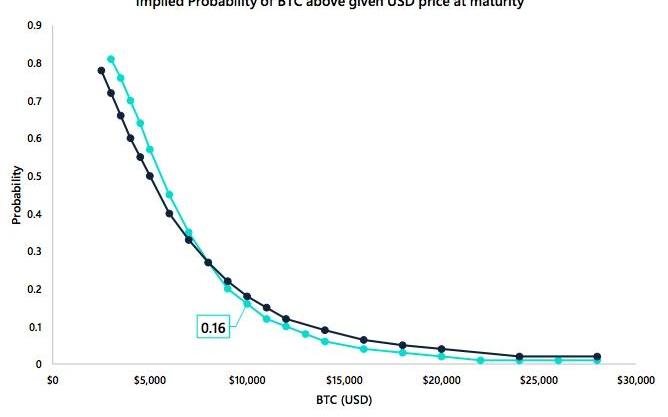

05預測:BTC6月份破萬的概率只有16%?

根據Skewmarkets的數據,3月29日,比特幣期權合約的Put/Call的比率已達到1.10,這是自3月13日以來的最高水平。在傳統金融市場,Put/Call比率若高于0.7-1的范圍,則表明空頭壓力很大,因為交易商更有可能賣出,而不是買進。這種拋售壓力可能有很多原因,其中最主要的是對價格下跌的預期。在“3·12”大暴跌前,這一比率一度飆升至1.39,為過去3個月來的最高水平;在達到1.39的兩天后,比特幣的現貨價格從7800美元跌至4000美元以下。與此同時,比特幣的Put/Call比率也降至1.08以下。到目前為止,這一比率重新上升至1.10,這或許意味著,比特幣的價格前景并不樂觀。

另據Skew數據,各期權平臺價格表明,到2020年6月底,BTC突破10000美元的可能性只有16%,而低于5000美元的概率則高達80%。但用期權價格預測標的價格,在傳統金融市場中也難說奏效,更何況在金融衍生品市場尚未成熟的數幣市場。所以,我們姑且對這個數據一笑置之。

Tags:比特幣BTCARCBIT賣比特幣提現1億違法嗎btcs幣怎么變成21億個ArchAngel Tokenbitmart手機客戶端下載

編者按:本文來自白話區塊鏈,作者:木沐,Odaily星球日報經授權轉載。有一個人,在網絡上發布了一套程序和白皮書,并啟動了這套程序,同時聲稱這是一個偉大的項目.

1900/1/1 0:00:00編者按:本文來自肖颯lawyer,作者:崔咪肖颯,Odaily星球日報經授權轉載。《案例|交易所"宕機",持幣人損失賠不賠?》一文發布后,讀者朋友表示觀點清晰,論證合理.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析師團隊,星球日報經授權轉發。金色財經合約行情分析丨BTC小幅反彈后回落 保持低波動:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價格暫.

1900/1/1 0:00:00編者按:本文來自頭等倉區塊鏈研究院,Odaily星球日報經授權轉載。過去幾周,全球金融市場都在發生大規模地震,油價崩了,美股崩了,就在我們紛紛談論數字貨幣成為避險資產時,劇情開始華麗反轉.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:ParkerLewis,UnchainedCapital業務拓展負責人,編譯:PerryWang,星球日報經授權發布.

1900/1/1 0:00:00近日,韓國N號房事件沸沸揚揚,也令加密貨幣久違的以正面形象出現在大眾的視野中。據悉,參與犯罪的涉案人員通過比特幣和門羅幣等加密貨幣來進行交易,給予了利用加密貨幣的可溯源性捉拿涉案人員的機會.

1900/1/1 0:00:00