BTC/HKD+0.42%

BTC/HKD+0.42% ETH/HKD+1.85%

ETH/HKD+1.85% LTC/HKD+0.69%

LTC/HKD+0.69% ADA/HKD-0.11%

ADA/HKD-0.11% SOL/HKD+0.32%

SOL/HKD+0.32% XRP/HKD-0.23%

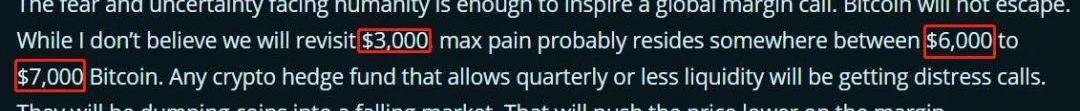

XRP/HKD-0.23%編者按:本文來自白話區塊鏈,作者:一棵楊樹,Odaily星球日報經授權轉載。2020年3月12日,某期貨桿杠交易市場份額前列的交易平臺的CEO在官方博客上發布了一篇對世界經濟與各類資產投資前景的展望,其中提到疫情對比特幣的影響預測:人類面臨的恐懼和不確定性將會引發資產風暴,比特幣很難獨善其身,雖然我不相信我們會重回3000美元,但卻很可能在6000美元到7000美元之間痛苦徘徊。

話音剛落,這番“預見”便一語成讖——比特幣當天隨即創下2013年以來單日最大跌幅,帶動整個加密市場直接雪崩。加密市場“24小時慘案”:杠桿殺杠桿,流動性枯竭

美國SEC主席:許多加密貨幣交易平臺都在交易證券 而不是大宗商品:5月19日消息,美國證交會(SEC)主席根斯勒周三對眾議院撥款金融服務小組委員會表示,根據SEC的定義,許多加密貨幣交易平臺都在交易證券,而不是大宗商品,因此應在該機構進行注冊。他表示,與傳統大宗商品不同,比特幣等加密貨幣來自一個主要發行者。“大宗商品(玉米、小麥、黃金或石油等)都沒有(特定的)發行者。大宗商品背后不存在特定的一方,公眾也不會基于那一方做出預期。”

此前報道,SEC需要更多人手進行加密行業監管,加密交易所應該注冊。 (金十)[2022/5/19 3:26:17]

2020年3月12日12點——3月13日中午12點,短短24小時內,已陰跌一周的比特幣從7600美元開始一路下行,先是跌至5500美元震蕩。后續更是一路下行,最低下探到3600美元,整體市值轉瞬蒸發550億美元,全網爆倉200多億人民幣,精準實現了“價格減半”。覆巢之下無完卵,突如其來的行情瀑布使得二級市場“血流成河”,尤其是在個人與機構普遍大加杠桿的背景之下,無法避免的連環爆倉進一步促使流動性枯竭,拋盤、做空、連環踩踏,杠桿殺杠桿,“黑天鵝”式暴跌引發的多米諾骨牌效應最終將市場中的多頭屠戮殆盡,BTC價格甚至一度跌破3800美元,觸及2019年公認的熊市低點。這次足以載入業內史冊的暴跌慘案,在連環爆倉的市場踩踏之下實現了一輪慘烈的“去杠桿”歷程,并將投資者的恐慌情緒放到最大,幾乎勢不可擋,而最終為這次價格與情緒雙重雪崩及時踩下剎車鍵的,有猜測指出可能正是B平臺。B平臺在13日上午10點16分到10點40分的24分鐘內出現短時宕機,恢復交易后,其平臺的BTC期貨價格由3614.5美元開啟反彈,成為整個市場價格與情緒反彈的關鍵轉折點。

韓國四大加密貨幣交易平臺2021年已雇傭600多名新員工:金色財經報道,韓國四大加密貨幣交易平臺Upbit、Bithumb、Korbit和Coinone在2021年一直在增加員工。今年已經雇用了620名新員工,而且這些公司支付薪酬也在不斷提高。在新招聘的人員中,有一些前高級監管人員,包括金融監管局(FSS)的前官員,該機構間接控制著該國加密貨幣的監管方式。(cryptonews)[2021/12/24 8:00:52]

衍生品交易平臺FTX首席執行官在社交平臺就懷疑,B平臺可能是故意關閉交易,以防止進一步崩盤。甚至不乏更直接的猜測,稱如果B平臺并沒有因“硬件故障”而下線,比特幣價格可能會跌至零。及時剎車,隱性熔斷?平臺是無心插柳還是有意為之

ARK基金減持加密貨幣交易平臺Coinbase,增持美股經紀商Robinhood:11月9日消息,ARK基金減持加密貨幣交易平臺Coinbase,增持美股經紀商Robinhood。(金十)[2021/11/9 6:40:41]

在我們復盤B平臺這次操作及其影響之前,需要明確兩點前置條件:1:B平臺在期貨杠桿市場上擁有不可替代的決定性影響力。由于歷史先發優勢,其占據了不小的市場份額;2:B平臺上的各幣種交易對均采用BTC保證金。這使得在BTC以外的期貨盈利時,以對應幣種結算,無法計入保證金份額;而一旦虧損,不斬倉止損的情況下,只能依賴鏈上的BTC轉賬來追加保證金,也即流動性彌補需要時間緩沖。種種因素交織,注定B平臺的操作已經能夠直接影響整個市場動向——BTC連續跌破多個關鍵支撐點位后,B平臺上的天量多頭爆倉單如雪崩一般被賣出強平,又進一步打低了現貨價格,從而回傳到B平臺的期貨市場,惡性循環,擠壓市場流動性,徹底絞殺多頭的信心。正因如此,僵局之下一度出現頗為吊詭的局面:跌破5000美元后,B平臺期貨市場大幅低于現貨市場價格,但卻沒有足夠的套利交易介入并平衡價格差異,個別訂單甚至數小時仍未履行,側面反映出整個市場流動性幾近枯竭。就在市場離崩盤咫尺之遙時,B平臺為其脫離“死亡螺旋”提供了珍貴的“喘息之機”——北京時間13日上午10點16分到10點40分,B平臺出現短時宕機,24分鐘的空檔,為下跌的惡性循環及時按下了暫停鍵,同時極大地緩解了流動性與情緒、賣盤拋壓的消化壓力。某種程度上,B平臺或動用了占有率的影響力,用“看不見的手”在急跌的恐慌下跌過程中,實現了一次“隱性熔斷”處置,但這確實在一定程度上拴住了這匹幾近失控的市場野馬滑向不可控的深淵。加密市場是否會逐步建立“熔斷機制”

公告 | 雪碧交易平臺SNEC三輪認購售罄:據官方消息,雪碧交易平臺于27日開啟了3輪SNEC認購,分別為SNEC社區專場認購、雪碧平臺大社區節點專場認購、持倉XB專場認購,認購場2分4秒即售罄。

SNEC將于3月2日 16:00(GMT+8)開放交易。

SNEC新能源科技鏈是首先基于區塊鏈,開發的全球性新能源科技應用產品,目標是建立一個基于區塊鏈技術,應用于全球虛擬貨幣交易系統平臺的使用場景(中心化+去中心化的模式),為全球新能源投資者提供一個安全透明、便捷的交易體系。

雪碧交易平臺成立于2019年,已獲得BiKi產業基金戰略投資,注冊用戶約10萬,是一家“社區聯邦制”的數字資產交易平臺。[2020/2/27]

拜全球資本市場半月來的表現所賜,原本傳統金融市場里少為人知的“熔斷”一詞,最近家喻戶曉——截至3月18日,美股已觸發月度第三次熔斷,其余各國股市也都屢次觸發熔斷。熔斷機制,也叫自動停盤機制,最早起源于美國,是指當股指波幅達到規定的熔斷點時,交易平臺為控制風險采取的暫停交易措施。這種本質上針對價格波幅予以限制的“熔斷”制度,在市場價格主要被情緒主導、流動性枯竭之際,可以起到“撤掉牌桌”的作用,通過緩一緩讓市場流動性跟上。而原本擁有7*24小時不間斷交易優勢的數字貨幣市場,在這次流動性危機中,情緒踩踏、流動性出逃下的一日暴跌50%,讓不少投資者開始意識到“熔斷機制”的必要性,尤其是市場卸杠桿的下跌勢能之下,流動性再強的市場都頂不住連環爆倉。某微博大V就表示,“B平臺拔網線拔的太是時候了,如果一直任由市場自由落體,幣價可能會低到一個難以想象的位置,這就是缺乏一個熔斷機制產生的悲劇”。在沒有類似熔斷機制的情況下,當交易所遭遇流動性危機的時候,整個數字貨幣市場無疑都需要一個緩沖機制。

公告 | GCOX 交易所OTC交易平臺上線:據GCOX 交易所消息,其OTC平臺已于2019/12/27(GMT+8)正式上線,用戶目前可以使用10種貨幣(美元、人民幣、新加坡元、越南元、馬來西亞令吉、泰銖、印尼盾、港幣、臺幣和澳門幣)在該平臺上購買BTC、ETH和USDT。[2019/12/30]

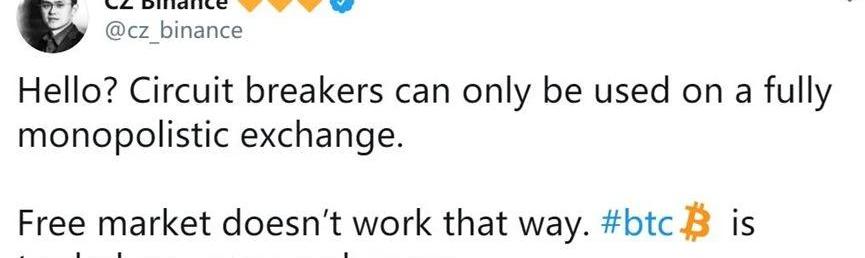

有意思的是,在本輪大跌之前的3月11日,有媒體就曾發布文章探討“加密貨幣交易平臺是否應實施熔斷以遏制恐慌性拋售”,幣安CZ回應道,“熔斷機制只能在完全壟斷的交易平臺上使用,在自由市場上根本行不通,每家交易所都可以交易比特幣。”交易平臺雖然還沒有明確的聯合意向和動作,但DeFi則已經開始引入熔斷理念。MarkerDAO在近日清算數百萬美元后,宣布為有效應對抵押品拍賣過程中的零競價風險,決定加入熔斷機制,以進一步降低拍賣風險,使得在市場再次發生劇烈波動時,能讓清算人有更長的時間籌集資本,參與抵押品的競價清算。對于體量還小的數字貨幣市場來說,暴露出來的風險未嘗不是好事,至少會慢慢增強系統的抗風險能力,正如這次史無前例的市場暴跌,在打破了不少投資者“減半美夢”之余,也引發了市場足夠的猜疑與思考,尤其是關于流動性陷阱的應對。在大跌前那篇博客的結尾寫到,“Longlivevolatility,andstayhealthy”,這或許是在當下變動不居的市場里,最好的生存指南:凡是不能夠殺死我們的,都會讓我們更加強大。

編者按:本文來自PolkaWorld,Odaily星球日報經授權轉載。隨著波卡主網發布的時間越來越近,Web3基金會收到很多關于平行鏈的問題:平行鏈的初始分配,以及項目成為平行鏈步驟.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JulioWu,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自區塊鏈大本營,作者:COLINHARPER,Odaily星球日報經授權轉載。《比特幣閃電網絡》白皮書(BitcoinLightningNetworkwhitepaper)是由撒迪.

1900/1/1 0:00:00編者按:本文來自:Cointelegraph中文,作者:SamuelHaig,Odaily星球日報經授權轉載.

1900/1/1 0:00:00在3月12日之前,比特幣的價格始終徘徊在$7,000-$8,000一線,市場彼時詢問:“比特幣到底是不是避險資產?”。而經過昨天的動蕩,相信很多人已經放棄了將比特幣作為避險資產的想法.

1900/1/1 0:00:00摘要:美股出現本月第四次熔斷,比特幣并沒有受到明顯拖累。在大跌企穩之后,近期主流幣呈縮量收斂趨勢,短時變盤的可能性較大。觀察各資產間表現出的不同,這給市場走勢帶來較大不確定性.

1900/1/1 0:00:00