BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD-0.29%

ETH/HKD-0.29% LTC/HKD+0.18%

LTC/HKD+0.18% ADA/HKD-0.58%

ADA/HKD-0.58% SOL/HKD+0.32%

SOL/HKD+0.32% XRP/HKD-0.14%

XRP/HKD-0.14%文|黃雪姣秦曉峰王也編輯|郝方舟出品|Odaily星球日報

幣Coin數據顯示,昨日18點30分至19點短短半小時,全網總計爆倉5.65億美元,爆倉人數19000+人;過去24小時,全網總計爆倉超過32億美元,共有11.6萬人成為爆倉受害者。過去的48小時里,我們共同見證了歷史。全球金融市場遭遇多級瀑布。美股連續兩日熔斷,昨日更是經歷了自1987年以來的最大跌幅,三大股指收跌近10%;今天早盤亞太股市全線暴跌,韓國股市觸發熔斷,日股重挫10%,滬指開盤跌逾4%,區塊鏈板塊開盤即跌5.41%,深證區塊鏈50指數跌5.27%。連近期走勢良好的現貨黃金都被拋售,金價急跌,今日一度失守1560美元。近日被眾人爭辯其“避險與否”的比特幣更是慘不忍睹。BitUniverse數據顯示,北京時間昨日18點起,比特幣短時從7300美元跌至5500美元,跌幅達到25%,晚間收于6100美元;今天上午7點,比特幣再度下行,一度跌至3800美元,隨后反彈至5000美元一線。截至發稿前,比特幣暫報5216美元,24小時跌幅達28%,其他加密貨幣24小時跌幅普遍超過30%。

合約用戶遭受重創。幣Coin數據顯示,昨日18點30分至19點短短半小時,全網總計爆倉5.65億美元,爆倉人數19000+人;過去24小時,全網總計爆倉超過32億美元,共有11.6萬人成為爆倉受害者。極端行情之下,幣圈的“基礎設施”也經受了多重挑戰。礦機跌穿關機價、交易所宕機bug頻發、借貸平臺大規模清算……此前行情向好時,我們視而不見的種種行業隱雷,都成了如今引起恐慌、螺旋踩踏的誘因。那么在這場史詩級“大考”來臨之時,垂直行業究竟都如何反應,交出了什么答卷,背后反映了哪些問題呢?對于上游礦業,盡管全網算力沒有應聲下跌,但從老礦機S9到新型號螞蟻S17,關機價都被快速擊穿,不少礦機正在賠本挖礦。一旦幣價繼續下挫,大批礦工和礦場主或將瞬時陷入清算境地。吐槽交易所之聲在今日此起彼伏,顯示異常、延遲提幣、強平空單、OTC溢價嚴重、合約插針……盡管多個交易所發布了公告解釋原因,損失慘重的散戶并不買單。DeFi市場也深受影響。ETH暴跌導致以太坊網絡嚴重擁堵,手續費暴漲,DEX撮合延遲,去中心化借貸平臺集中清算。穩定幣倒是由于極高的正溢價,成為主流幣拋售者們轉移財產的臨時居所。比特幣暴跌引發的連鎖反應仍在繼續,無法承受的,并不只是散戶。算力維穩,但“礦難”已至

Bitfinex市場分析:鑒于通脹及央行取消寬松政策,比特幣價格會出現更多波動:6月24日消息,Bitfinex Market Analysts表示,鑒于消費者通脹的開始,被證明是對貨幣通脹的極好對沖工具的比特幣正在被重新評級。隨著各國央行繼續扭轉先前的寬松政策,我們可以預期比特幣價格會出現更多波動。(Crypto News)[2022/6/24 1:28:08]

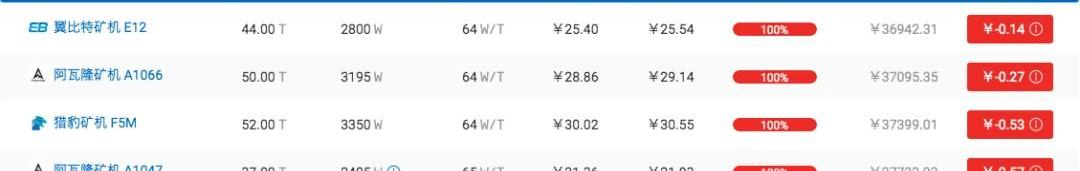

我們猜中了“礦難”,但沒曾想是以這樣的方式——在比特幣產量減半前,幣價先行減半。根據幣印礦池數據,以當前幣價5000美元和0.38元/kWh的電價成本計,單位算力功耗超過65W/T的礦機收益已全部為負,這其中包括了一代機皇螞蟻S9等老機型。

另外,比特大陸、神馬等廠商的高性能新代礦機S17、M21S等也在以幾毛錢到幾塊錢的微利在運作,甚至幣價短時觸達4000美元時全部入不敷出。

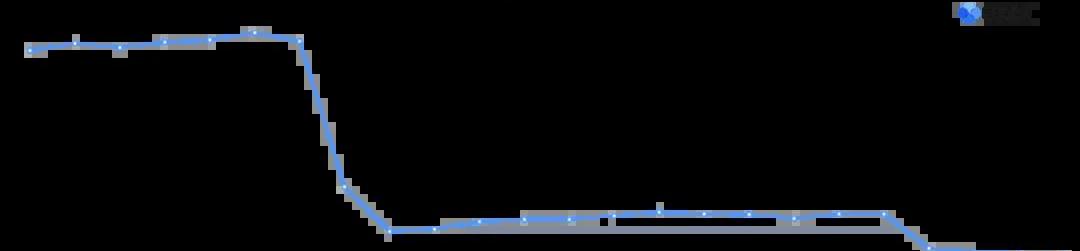

但就在這樣的挖礦利潤下,從BTC.com的數據看,幣價暴跌20小時以來,從出塊數量倒推出的“全網算力”不降反升。

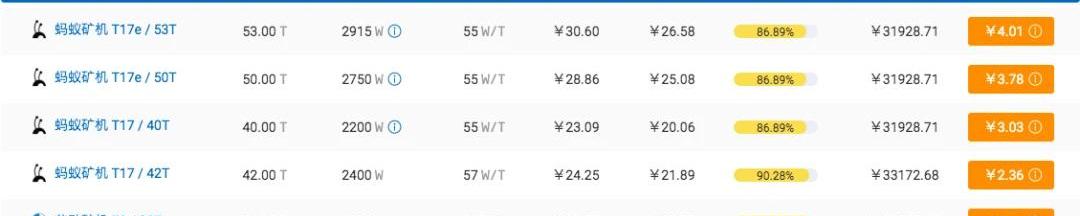

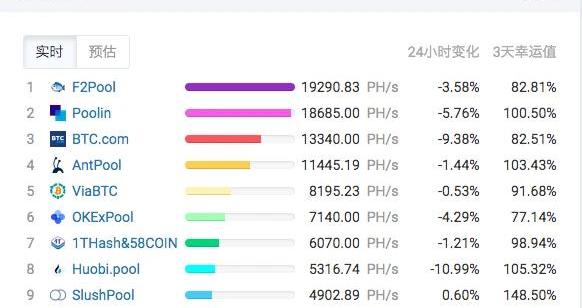

數據截至3月13日10:30如圖所示,最近1天的平均算力比最近三天的還高,也即3月12-13日的算力比10-11日的還高。再來看各家礦池公布的自有算力。前10礦池近24小時以來幾乎都出現了不同程度的算力下滑,其中以BTC.com、Huobi.pool算力流失最為嚴重,接近10%。

CDC創始人:2022年現貨比特幣ETF可能不會在受美國監管的交易平臺發行:12月31日消息,美國數字商會(CDC)創始人兼主席 Perianne Boring 近日在接受采訪時表示,發行現貨比特幣 ETF 的公司可能會通過一些創造性的方式向美國人提供相關產品,也就是說,2022 年現貨比特幣 ETF 可能不會在受美國監管的交易平臺發行,而會選擇在其他國家推出,但這個投資工具最終會進入美國市場供投資者使用。

此外,美國證券交易委員會主席 Gary Gensler 一直在嘗試擴大該監管機構的管轄權,這可能會促使 CFPB(美國消費者金融保護局)和 CFTC(美國商品期貨交易委員會)展開一些對話。[2021/12/31 8:16:13]

粗略估算,擁有全網88%算力的前十礦池,24小時累計失掉算力共3.28EH/s。以最有可能關機的螞蟻S9算力計,全網累計關機22萬臺,倒是遠不及上一次礦難。2018年11月15日至25日,比特幣在10天中從6500美元跌至3652美元,擊穿多款礦機關機價,導致全網算力暴跌25%,60~80萬老礦機下架。但這次,幣價跌幅相當,然全網算力并未發生異動。這看起來是好事,表明礦工對中短期幣價的看好,即使微利或賠本也要堅持開機,從結果上也捍衛了比特幣網絡的安全。但拉長時間來看,這種反常也存在著隱憂。首先我們來看下,當前“虧本挖礦”的規模有多大。此前,多位業內資深人士告訴Odaily星球日報,在2019年底的百E算力中,有50E來自15TH/s級別的老礦機,余下的50E主要來自50TH/s級別及以上的新礦機。這一估算的依據在于,2018年10月,比特幣全網算力達到峰值53EH/s,但此后,隨著幣價暴跌,礦機不斷關機下架;至次年行情轉好、豐水期到來的5月底才回升至53EH/s,在此期間幾乎沒有更高性能的礦機批量生產。因此,這大約50E的算力被認為來自老礦機。對于這部分礦機而言,當幣價維持在4.5萬元以上時仍有利可圖。從一年來的幣價走勢看,在3月12日之前,比特幣自去年5月后從未跌破這一點位,也即這些老礦機還未真正大規模關機下架。12-13日的多級瀑布,毫無預兆地擊穿了這一點位,可能許多礦工還沒回過神來采取進一步的措施,又或還在等待幣價回升。對此,幣印礦池向Odaily星球日報表示,即使礦工決定關機,實操起來也不會那么快。譬如,礦場需要通知并征求客戶的意見;其次很多礦場已向有關部門申報過用電量,不便突然關停,對于無法支撐電費的客戶,雙方可能選擇把機器暫時租借給礦場來繼續運行。對于礦場主來說,他們的電力成本會比客戶便宜很多,因此由礦場來運行礦機不一定會虧本。倘若以0.24元/kWh的電價計,螞蟻S9開機尚有幾毛錢的收益。老礦工阿昌也相信,不關機說明沒到大規模虧本的時候,這個時候還在線的老礦機電費大概只有幾分錢。但如真有部分礦工無利甚至賠本、負債挖礦,在并不明朗的幣價和即將到來的產量減半前,并不算明智。假設不久后幣價進一步下跌,這些礦機很可能在一夜之間虧損加劇,不得不即刻下架,由此造成機位空置、無法消納電力等,可能會讓不少礦工和礦場主雙雙陷入變賣資產的境地。而對于那些因為惜售而抵押借貸、或是苦撐多日現金流已經吃緊的礦工,變化不定的幣價更是一把隨時落下達摩克利斯之劍。即使近期幣價能維穩甚至小幅反彈,2個月后,準時到來的減半也將讓這些老礦機“無利可圖”。老礦機尚在頑強抵抗,更別提服役不足一年、遠未回本的50-60W/T級別新礦機了,盡管其單日收益已不足10元。另一面,即使礦工有意傾售機器,但在此時能輕易找到這么多買家嗎?在全球經濟放水的當下,抓住確定性、穩定性的收益,可能是上上策,也是多數投資者的普遍選擇。因此,對于此時已然失去現金流的礦工,或許保存實力、做好迎接更糟情況的準備,才是最好的選擇。幣價再跌,算力也不會大跌。這個結局,或許是從礦工重倉礦機那一刻起就已注定。暴跌下的交易所應變、USDT溢價、合約之殤

觀點:若股市和比特幣像黃金一樣回落,市場或出現動蕩:隨著美國股市謹慎上漲,比特幣(BTC)價格在過去48小時內上漲。最近比特幣與美國股市的相關性進一步增強,顯示出加密貨幣市場的強勁勢頭。自今年4月以來,比特幣與標普500指數出現了顯著的關聯度。市場分析公司CryptoCompare研究人員表示,在過去48小時內,買家正在積極推動比特幣上漲。他們說:“比特幣的買賣比例在首次突破12k之前大幅上升,表明買家在支撐比特幣價格。類似地,第二次反彈也看到比特幣在價格前買入和賣出的比例上升,再次表明買家在積極推高價格。”比特幣的價格繼續隨著股市上漲而上漲,但一些分析師對9月份的走勢持謹慎態度。歷史數據顯示,9月份通常是比特幣表現最差的月份。加密貨幣分析師Edward Morra表示,如果美國股市和比特幣都像黃金一樣回落,市場可能會出現動蕩。(Cointelegraph)[2020/8/18]

每次出現極端行情,對交易所都是一場大考。一方面是考驗技術實力。暴漲暴跌會促使大量用戶涌入平臺進行交易操作,短時流量過大容易造成擁堵,或引發交易引擎故障。Odaily星球日報發現,包括火幣、OKEx、幣安在內的多個交易平臺APP均出現卡頓情況,用戶刷新后顯示無網絡連接。另有用戶反饋,OKEx還曾短時出現“顯示問題”,用戶持有的現貨資產顯示為零,不過很快便恢復正常。

故障發生后,交易所們也在第一時間響應。昨晚21點,火幣發公告稱,已通過擴容解決擁堵問題,用戶交易恢復正常;其他各家也相繼發公告表示故障問題得到解決。雖然,不少老用戶對“出現極端行情→交易所宕機→緊急修復后恢復正常”這套“流程”已見怪不怪。但對比傳統交易市場,這種“幣市常態”顯然不應成為理所當然。交易所們仍需持續提升技術實力,拓展吞吐性能,保障用戶在極端行情下依然能正常交易,利益不受損害。另一方面,是考驗交易深度。Odaily星球日報從現貨、交割合約、永續合約三個角度,統計了三大交易所在暴跌行情下的BTC的最低價,如下所示:BTC現貨最低價:火幣、OKEx、幣安;BTC/USD當周合約最低價:火幣、OKEx;BTC永續合約最低價:OKEx、幣安;其中,火幣在現貨、當周交割合約上表現良好;OKEx在永續合約上表現不錯,現貨表現一般;幣安永續合約與現價短時出現大幅偏差。此外,也有用戶反應,火幣以及幣安上ERC20-USD出現無法提現的情況,引起恐慌:交易所虛增USDT,如今面臨兌付危機,USDT可能暴雷。對此,火幣全球站CEO七爺表示是以太坊區塊鏈堵塞造成無法提現。“火幣沒有停止提幣,更不存在數據出錯和所謂的黑客。受行情劇烈波動影響,ETH網絡出現嚴重擁堵,ETH及相關ERC20系列幣種的充幣和提幣業務產生了巨大的延遲,全網處在待打包階段的pendingtransaction已經達到11萬筆,待ETH網絡恢復正常后,相關幣種的充提速度也將恢復正常,請客戶耐心等待,建議USDT提幣可選擇Omni-USDT。”除了「無法提現」,此番USDT也出現大幅正溢價。受下跌避險需求影響,投資者紛紛將比特幣等加密貨幣換成穩定幣,促使USDT溢價一度高達14.29%,創歷史新高。火幣OTC交易區,USDT場外報價一度超過8元,截至發稿前已恢復至7.46元。

動態 | 美國總統候選人社保計劃或導致比特幣價格上漲:美國紐約商人、億萬富翁和總統候選人Mike Bloomberg宣布了他的社會保障計劃。該計劃雖然沒有提供細節,但要求強制退休儲蓄計劃,會涉及到人們支出的急劇增加。這可能會使比特幣的價格上漲,美元的失敗和通貨膨脹將使投資者進入包括比特幣在內的非政府投資。(BeInCrypto)[2020/2/18]

北京時間今日凌晨1點27分,Tether新鑄印鈔6000萬枚USDT。Bitfinex首席技術官PaoloArdoino表示:“這是一筆已授權但未發行的交易,這意味著該金額將用作下一次發行請求的庫存。此后,3點27分,Tether再次新增印鈔3000萬枚USDT。相比現貨玩家,合約用戶則慘痛許多。幣Coin數據顯示,昨日18點30分至19點短短半小時,全網總計爆倉5.65億美元,爆倉人數19023人;過去24小時,全網總計爆倉超過32億美元,共有11.6萬人成為爆倉受害者,其中最大單比爆倉發生在火幣,倉位價值5832萬美元。

經歷了此輪空頭碾壓,過去24小時全網BTC持倉量銳減32%,目前暫報14.6億美元。OKEx交易大數據顯示,BTC杠桿多空比目前已經降至0.15,創今年以來新低。此前,BTC杠桿多空比一度升至32,創下歷史新高。

Odaily星球日報在次提醒廣大投資者:合約有風險,入市需謹慎。以太坊暴跌考驗DeFi市場

動態 | Kraken中比特幣價格在Bitfinex事件發生前幾小時就跌破5000美元 引發市場猜疑:據ambcrypto消息,比特幣(BTC)近期的波動圍繞Bitfinex和Tether(USDT)的戲劇性事件展開。然而,就在該事件發生的數小時前,Kraken的比特幣價格大幅下跌,引發了市場下跌的消息“提前泄露”的猜測。美國加密貨幣交易所巨頭Kraken經歷了一次引人注目的比特幣“拋售”,該交易所比特幣的價格在紐約總檢察長宣布這一消息之前就跌破5000美元,其價格在北京時間25日凌晨00:00左右大幅下挫,最低觸及4357美元。不過沒有具體的證據表明Kraken 交易所中BTC下跌與即將宣布的消息之間存在關聯,但許多業內人士對此感到好奇。從時間線來看, bitfinex新聞是由《華爾街日報》在北京時間26日凌晨5:17左右報道的。根據多家交易所的數據,比特幣崩盤普遍發生在北京時間26日凌晨5:00-6:00附近。從時間上看,Kraken的第一次拋售發生在《華爾街日報》發表上述報道之前,也發生在主流交易所比特幣集體跌破5200美元之前。[2019/4/28]

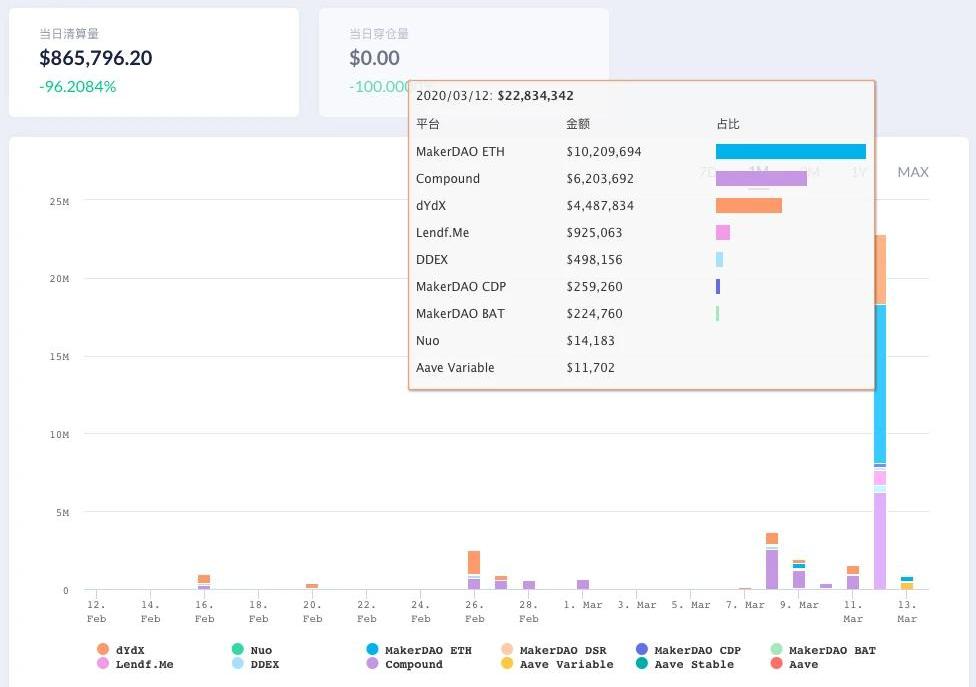

加密貨幣市場暴跌也引發了DeFi市場的清算潮,ETH的暴跌一度造成以太坊的嚴重擁堵,進而導致DEX撮合延遲,gas費短時出現暴漲,穩定幣也出現了不同程度的正溢價,截止發稿前,相比USDT,DAI已經溢價3.48%。不過大部分DeFi平臺對此做出了緊急應對措施。MakerDAO今日宣布將開始拍賣MKR以償還400萬美元的壞賬。截止發稿前,MakerDAO資方Paradigm和DeFi借貸平臺Dharma已經宣布參與MakerDAO的MKR拍賣。衍生品交易平臺dYdX宣布將平臺最小交易量增加至25ETH/5000DAI,以應對過高的gas費。根據DeFiPulse數據顯示,截止發稿前,DeFi總鎖倉量已下降到至6.1億美金,僅3月12日單日鎖倉量就減少2億美金,據今年鎖倉量最高點12.3億美金已減少50%。不過,DeFi鎖倉資產總值的減少主要受BTC、ETH等主流幣價格腰斬影響,并非是因為用戶抵押的資產驟減所致。

根據debank.com數據顯示,截止發稿前,DeFi借貸平臺3月12日清算總金額超2330萬美元,3月13日清算總金額已達524萬美元,兩日累計清算近3000萬美元。以3月12日數據做分析,MakerDAO清算金額最高,高達595萬美元,占DeFi清算總額的37%;Compound清算額約481萬美元,清算規模位列第二,dYdX清算金額約373萬美元,清算規模位居第三。

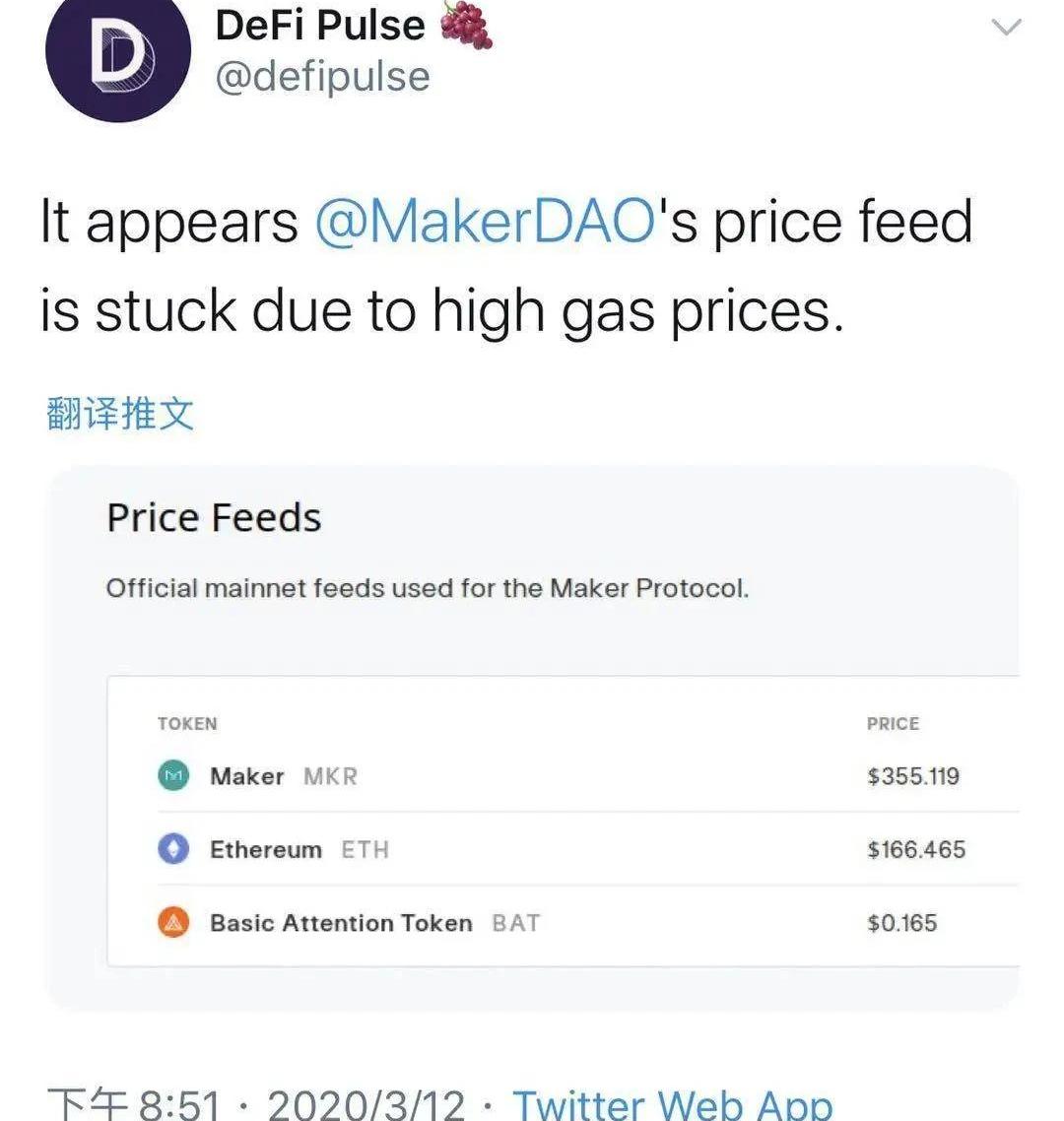

另一方面,暴跌也造成了以太坊的嚴重擁堵。根據DAppTotal數據顯示,3月11日晚9點左右,1小時以太坊轉賬手續費為24.19個ETH,而3月12日晚9點,以太坊手續費1小時達到355枚ETH,較前一日漲15倍。根據以太坊瀏覽器etherscan.io顯示,以太坊上待確認交易翻倍,3月12日晚間最高待確認交易達到123661筆,隨后稍有緩解,目前有78763筆待確認交易。

過高的gas費甚至導致了MakerDAO的預言機喂價系統懸停了一段時間。

為了應對gas費過高,dYdX創始人AntonioJuliano隨即在推特上給出了解決措施:3月12日晚,Antonio宣布將dYdX上的最小交易量增加到10ETH/2000DAI,而對于用戶平倉仍舊不設交易量限制,并且止損點繼續正常運行。隨著今日加密貨幣市場跌幅的繼續拉大,Antonio今天上午在推特上表示將繼續把最小交易量增加到25ETH/5000DAI。MakerDAO則于昨日官宣將在3月13日發起執行投票調整參數,擬議調整的重點是拍賣參數及保證Dai價格釘住1美元。部分調整參數包括:Sai穩定費率由9.5%降至7.5%;Dai穩定費率由8%降至4%;Dai存款率差降至0,這將使得存款利率被設定為4%。這次市場暴跌給DeFi市場帶來的最大問題主要還是大規模清算和網絡堵塞,之所以出現堵塞,更多是由于以太坊自身性能問題,與搭建在以太坊上的上層應用關系并不大。反過來看,DeFi市場也會影響到整個以太坊的發展和ETH的價值,畢竟DeFi鎖倉資產占ETH市值的10%左右,一旦這次DeFi市場失守,ETH的價值將會遭到縮水,以太坊未來也會失去一個非常重要的應用場景。今年年初,對“減半大年”的預期、不斷出臺的各國政策利好,以及數字貨幣市場相較傳統金融世界走出了獨立行情,都在抬升著交易者的樂觀情緒。然而,短短幾天內,伴隨虛擬貨幣全線下跌,市場情緒急轉掉頭,造成了一定程度的踩踏和不小的恐慌。也許,對于一個剛十年的新市場而言,見過幾次黑天鵝才能加速成熟,希望交易者和從業者的災備能力和風控水平也能更經得起系統的校驗。

Tags:比特幣ETHEFIDEFI比特幣多少錢一個最新價格ethereal代表什么意義YEFIMDeFiStarter

金融市場一直在宣揚危機中存在機會的說法,從加密貨幣大環境上來看確實存在機會,但并不是要大家現在馬上投資,這一點需要謹記.

1900/1/1 0:00:00疫情在全球范圍內爆發,全球金融市場大跳水,比特幣也未能獨善其身,迎來了一波“減半”的大跌。經濟學家們預測的金融危機終于開始,自2020年3月9日以來,在全世界蔓延的病成為金融市場急劇下跌的催化.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:BillyBambrough,譯者:Kyle,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自:Cointelegraph中文,作者:BenjaminPirus,編譯:Lennon,Odaily星球日報經授權轉載.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 本周,全球金融遭遇暴擊,美股連續兩個交易日發生熔斷,黃金也開始下行回調,跌破1600美元;加密市場同樣慘不忍睹,比特幣從周一的8300美元.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:五火球教主,Odaily星球日報經授權轉載。今年的圈內,已經到了無DeFi不歡的境地,畢竟除了減半,值得說的東西實在是寥寥無幾.

1900/1/1 0:00:00