BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD-0.98%

ETH/HKD-0.98% LTC/HKD-0.84%

LTC/HKD-0.84% ADA/HKD-1.68%

ADA/HKD-1.68% SOL/HKD-0.73%

SOL/HKD-0.73% XRP/HKD-3.02%

XRP/HKD-3.02%編者按:本文來自鏈聞ChainNews,作者:潘致雄,星球日報經授權發布。一個新的DeFi項目Curve.fi目前是去中心化金融這個賽道中最火爆的明星。這個看上去非常「簡單」、甚至有些「簡陋」的新項目,只解決一個需求:穩定幣之間的互換。你沒有看錯。穩定幣之間的頻繁互換,是不少業內人士的剛需,因為USDT出入金更方便,而DAI和USDC更合規。但是考慮到手續費高和流動性差,轉換成本不低。Curve.fi就要解決這個痛點。這個初創項目開發了基于以太坊的自動交易協議,專注于解決這個問題,同時又利用了開放式金融的可組合性,以此激勵平臺的貢獻者。簡單來說,Curve是一個利用了特殊算法、結合了「特定版Uniswap」與「Compound」的去中心化交易所協議。稱其為「特定版Uniswap」,是因為該協議僅僅解決穩定幣之間的互換。Curve已于今年1月上線了以太坊主網,但仍處于早期開發階段,截止鏈聞發稿時,未公布合約審計結果。其界面也非常簡陋,讓人不禁懷疑這是開發者故意這樣設計,模仿了80年代的電腦界面以體現目前的開發階段。當然,這樣似乎也能將不了解該產品風險的用戶拒之門外。

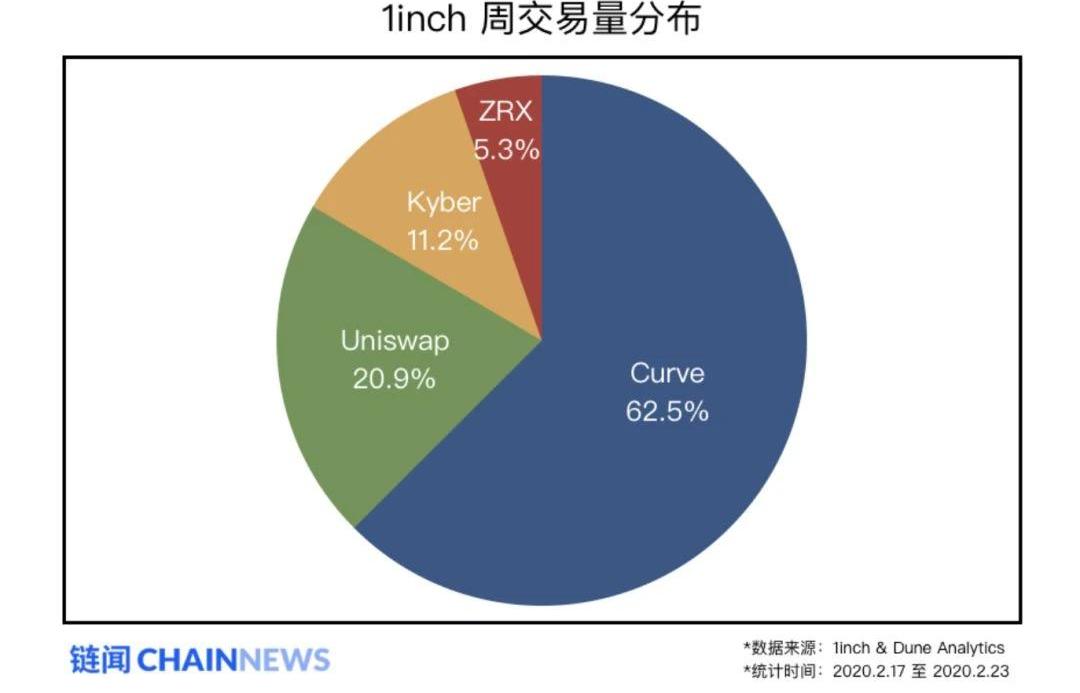

Curve.fi的復古界面不過Curve的發展速度卻超過了很多人的想象。上線僅一個多月,Curve已經被多個以太坊的去中心化聚合交易所接入。以1inch這個幫助用戶選擇最優路徑的交易所為例,2月17日至23日當周,1inch周交易量中排名第一的當屬Curve,占比60%,是Uniswap的3倍、Kyber的6倍。雖然近日數據有些滑落,但依舊占比很高。這多少也體現出,對用戶而言,穩定幣互換的需求非常迫切。

用戶們喜歡用Curve來互換穩定幣,是因為Curve的交易成本和滑點都極低,畢竟這才是穩定幣的交易者最關心的因素。Curve的自動做市算法是為穩定幣交易場景定制的,比Uniswap的通用型算法更聚焦,所以通過該做市算法實現的交易滑點較低。另外,Curve的交易手續費僅為0.04%,相比之下,Coinbase的DAI/USDC交易對的手續費為Curve的12.5倍。另一方面,為Curve注入資金的用戶還能獲得超高的年化收益。為了增加協議中的資金量以滿足更大規模的交易需求,Curve為提供流動性的用戶分配所有的手續費收益,并通過聚合第三方協議來獲得額外收益,讓投入資金的用戶有機會獲得約20%的年化收益率——相比之下,Compound上DAI的年化收益目前在8%左右。不過,上周末在Curve上發生了一起「用戶損失」事件,更是把這個新產品推上了DeFi社區爭議的風口。大家一開始都以為是由于Curve的流動性問題導致了這名用戶損失14萬美元,但后來根據交易行為的推測,這名用戶本身可能就是想「攻擊」協議并竊取其中的資金。這個過程非常復雜,我們會在后文專門分析。不過無論如何,Curve的產品的確還處于早期階段,產品邏輯中的滑點保護功能尚未完善。在后文中,我們也會一一道來。穩定幣定制版「Uniswap」

Animoca Brands聯創:亞洲地區的發行商在Web3開發方面更為活躍:金色財經報道,Web3游戲開發商和投資公司 Animoca Brands 的聯合創始人兼董事長Yat Siu周二表示,亞洲公司比北美同行更愿意采用和投資 Web3 技術。Siu 表示,在主要的國際游戲發行商及其 400 家投資組合公司中,位于日本、韓國、香港和東南亞的公司在討論、構建和采用技術方面更為活躍,例如 NFT 和元宇宙,而不是位于美國。

Siu 解釋說,由于去年許多美國公司遭遇了嚴酷的加密冬天,它對 NFT 的影響導致許多美國公司放棄了對 Web3 的投資。然而,投資區塊鏈的熱情在亞洲仍然存在。[2023/3/22 13:18:19]

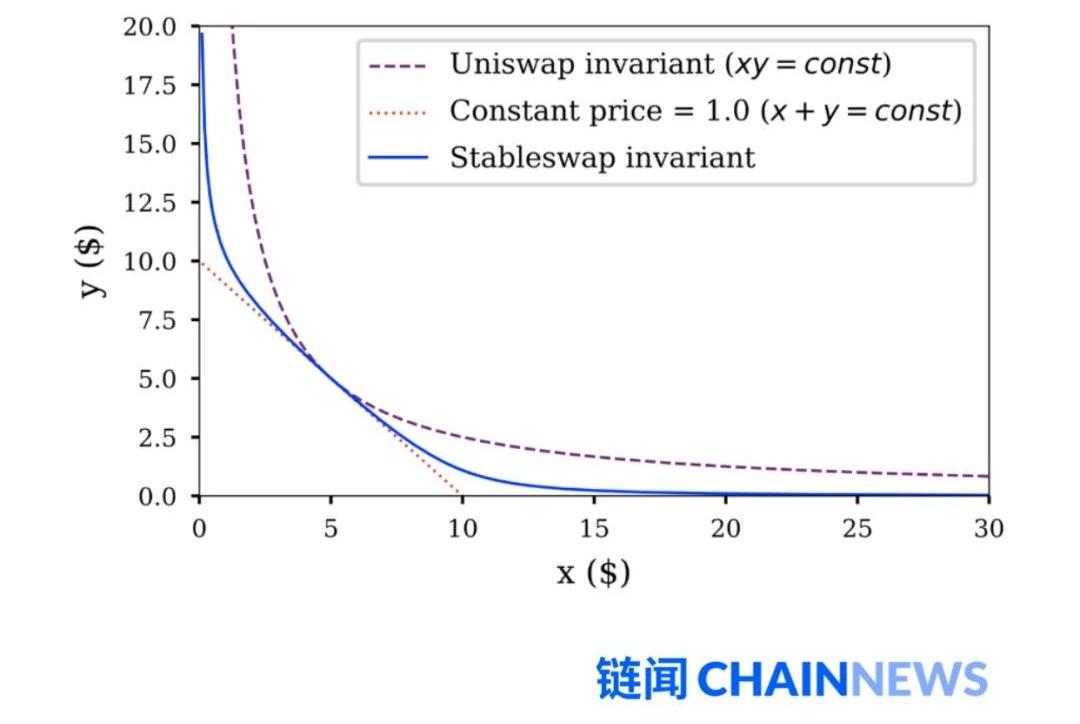

來,讓我們先從介紹Curve的運行原理說起。整體而言,Curve更像一個專為穩定幣交易而定制的「Uniswap」。Uniswap是以太坊去中心化交易協議的基礎設施,優點為產品邏輯簡單,而且因為沒有管理員特殊權限,被社區認為是去中心化程度較高的協議。Uniswap準確來說可以定義為「自動化做市商」或「流動性池」,英文為「AMM」或「LP」。其他一些去中心化交易協議,如Kyber、0xAPI,也會將部分交易分配至Uniswap完成。簡而言之,Uniswap具有兩個功能:注入流動性和提取流動性,對應的兩個角色就是做市商和交易者。注入流動性的做市商可以獲得交易池中手續費分成,而提取流動性的交易者的需求是進行代幣之間的兌換,并支付一部分交易費用。舉個例子,一名用戶錢包中有ETH和DAI,就可以把ETH和DAI按照最新的兌換比例投入Uniswap的資金池成為其中的做市商。假設他按照新的兌換比例投入了1個ETH和200個DAI。當有一名交易者希望用DAI換成ETH時,就可以進入這個池子進行兌換,Uniswap的「做市商算法」會計算出這個交易者可以買到多少ETH。和中心化交易所一樣,Uniswap也會在交易中產生「滑點」,用戶交易資金越大,滑點越大,也就是交易成本越高。當交易完成,這名交易者付出的交易費用,將會按照池子中所有做市商投入資金的比例進行分配。Uniswap采用了一個叫「恒定乘積做市商模型」的做市算法,邏輯非常簡單,所以在大多數的通用場景中可以滿足需求。不過穩定幣之間的兌換和其他類型的代幣兌換不一樣,值得專門對待。美元穩定幣的價格是錨定1美元的,雖然會因為市場波動有些許的變化,但長期來看各個美元穩定幣之間都是等價的,無論是抵押生成的DAI、合法且有實體資產背書而發行的USDC、PAX、TUSD,還是號稱「有實體資產背書」的USDT。既要考慮到「穩定幣之間很多時候是等價的」,也要允許「穩定幣之間存在價格差異」,當這兩個要素組合在一起,就需要一個完全不同于Uniswap的機制。由Curve團隊發明的「StableSwap」機制,就是專為穩定幣之間互換設計的做市商算法。如果將他們的算法繪制成曲線,那這就是介于Uniswap曲線和恒定價格之間的一條曲線。如下圖:

幣安宣布Binance Liquid Swap已開設四個新的USDC流動資金池:金色財經報道,幣安官方宣布Binance Liquid Swap已開設四個新的流動資金池,分別是BNB/USDC、BTC/USDC、ETH/USDC、USDT/USDC,幣安提醒向流動資金池中添加資金會帶來一定的風險。您贖回的數字資產數量可能與您添加到流動性池中的數字資產數量不同,在向流動性池中添加數字資產或從流動性池中贖回數字資產時,可能會產生交易費用。[2023/3/20 13:14:46]

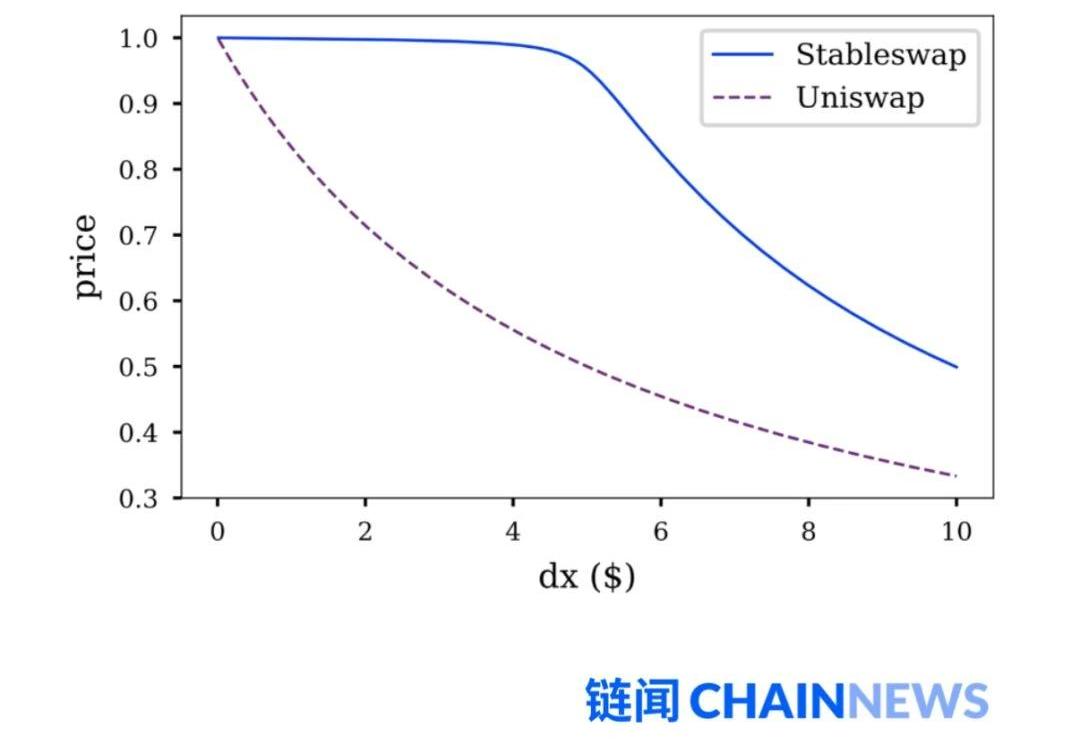

Uniswap曲線、恒定價格與StableSwap曲線讀者們先不用急著理解上圖中的曲線或者公式,因為目前StableSwap的所有細節并沒完全公開。但是我們可以給出一些已知的信息,幫助讀者理解這個算法的原理。我們不妨先做兩個假設:假設1:如果所有穩定幣之間的價格保持恒定為1美元,那穩定幣X和穩定幣Y就是等價的,可以無損互換。在上圖中,如果初始狀態下,穩定幣X與穩定幣Y各有5枚,那基于這個假設建立起的交易池的兌換比例就是X+Y=10,也就是上圖的那條虛的直線,也可以稱為「恒定價格」做市商。對于需要兌換的交易者而言,用3枚X就能換到3枚Y,但這個池子有容量上限,必須X<=10且Y<=10;假設2:如果穩定幣之間采用Uniswap的恒定乘積做市商模型,也就是圖中最外部的那條虛的曲線,如果穩定幣X與穩定幣Y在初始狀態下各有5枚,那條曲線就是XY=25,也總算可以交易超過5枚代幣了,但是隨著價格波動,離「恒定價格」做市商的距離非常遠,也就是價格波動非常明顯;Curve設計的StableSwap機制介于上述兩者之間,既考慮到了「穩定幣之間很多時候是等價的」,也允許了「穩定幣之間存在價格差異」。換句話說,這是一個比Uniswap算法更接近「恒定價格」互換的做市商算法。StableSwap最大的優勢是滑點更低,也就是交易成本更少。StableSwap的白皮書中繪制了該算法和Uniswap的恒定乘積算法中,賣出數量和價格變化的函數曲線,其中StableSwap更能保持在1美元,而Uniswap的算法隨著賣出的數量增加,已經把價格快速壓低了。

StableSwap曲線與Uniswap曲線在我們的測試中,Curve的滑點不輸中心化交易所。以Coinbase中穩定幣之間的交易對DAI/USDC為例,將10萬美元級別的訂單推入交易系統,以截圖時的快照來看,Curve略優于Coinbase,而且Coinbase的手續費要比Curve多460美元。

美聯儲將調查其對硅谷銀行的監管:金色財經報道,美聯儲將調查其對硅谷銀行的監管,并于5月1日發布調查結果;美聯儲副主席巴爾將領導此次調查;美聯儲主席鮑威爾表示,需要圍繞硅谷銀行這一事件展開迅速、深入的調查。[2023/3/14 13:02:13]

Curve與Coinbase訂單手續費對比激勵方式升級:利用DeFi可組合性提升收益

在提供了優化的做市算法后,另一個問題就是如何提升整個資金池的大小,因為只有這樣才能提供更大規模的交易和更低的交易成本。其實Uniswap也面臨同樣的問題,就是如何激勵用戶投入自己的資金,成為「做市商」的一員,分享收益。其中,交易費率是一個基礎參數,如果太高了,交易者就可以選擇其他交易費率更低的平臺;如果太低了,提供流動性的「做市商」們分得的利潤就很少。Uniswap的費率是0.3%,Curve是0.04%,目前來看,Curve的交易費率對交易者更友好,對流動性提供方不是很友好。但費用的收入還依賴于總交易量的,所以如果穩定幣的需求量大,以優惠費率吸引到更多人來交易,整體的收入總規模會不輸Uniswap。除了費率之外,Curve還利用DeFi的可組合性,為流動性提供方進一步提高收益。設想有如下兩個場景:以Uniswap為例,假設一個想要為ETH/DAI注入流動性的用戶投入了1ETH和200DAI,該用戶就可以獲得所有相關的交易費收入的分成;以Compound為例,假設一個用戶想把DAI投入借貸平臺獲得額外收入,那就可以獲得cDAI,這是一種背后有著抵押資產背書,但是又會自動產生收益的包裹后代幣,該代幣可以獲得平臺中抵押借出資產方付出的年化收益的分成。Curve正是將這兩個場景結合在了一起,為用戶最大化收益。具體的流程為:用戶將DAI轉換為Compound的cDAI,即獲得了Compound的收益,目前約年化8%;用戶將cDAI投入Curve,即獲得了Curve的交易手續費收益,這部分依賴交易量而調整。還有空間!還能再進一步提升收益

當Curve結合了另一個新的DeFi協議iearn之后,收益還可以進一步提升,最高曾達到年化30%。iearn是一個去中心化的收益聚合器,也就是會從目前借貸平臺中尋找收益最高的協議,隨著行情的變化,也會自動平衡到收益更高的借貸平臺中。其實Curve和iearn的組合產生的效果與Compound的組合類似:用戶將DAI轉換為iearn的yDAI,即獲得了iearn協議挑選的最高收益平臺,年化收益不低于Compound;用戶將yDAI投入Curve,即獲得了Curve的交易手續費收益,這部分依賴交易量而調整。而iearn提供了一個名為Zap的功能,可以在一個流程中實現上述兩個操作,撤出資金的流程也類似。這是一個對用戶而言非常友好的聚合工具,否則,對于普通用戶而言,分開兩步操作,太過麻煩。

BnkToTheFuture CEO指責Celsius在暫停提現前“竊取”其賬戶的289枚BTC:金色財經報道,在線投資平臺BnkToTheFuture首席執行官兼聯合創始人Simon Dixon指責Celsius Network“竊取”自己的超過289枚比特幣(價值880萬美元),而此前的貸款申請甚至尚未獲得批準。他還提到Celsius聯合創始人Alex Mashinsky參與盜用自己的資金。

此前有人提出,數據表格顯示Simon Dixon利用內幕信息在2022年6月12日Celsius暫停提現前幾個小時取走880萬美元的比特幣。Simon Dixon表示自己并未進行提現操作,并曬出賬戶相關截圖。他發推稱,“Celsius的漏洞比我們想象的要深。僅在我的賬戶上,就有289枚比特幣(880萬美元)在其平臺暫停提現當天被人取走,而這是基于他們并未向我支付的一份早期貸款申請。這不僅僅是管理不善,是SBF式的盜用資金。”[2023/2/26 12:29:40]

iearn創始人AndreCronje需要特別寫一筆的是,iearn項目的創始人是AndreCronje。對于加密貨幣世界的老炮來說,AndreCronje是個熟人。他曾經是區塊鏈媒體CryptoBriefing的首席代碼評測官,在ICO熱潮中,評測過一大批熱門項目的代碼質量,眼光犀利額,撰寫的文章也以刻薄著稱。不少明星項目的技術能力和代碼質量被他狠狠奚落。項目進度:1個多月發布4個獨立交易池

據白皮書和GitHub的信息顯示,目前Curve的維護者是隱私項目NuCypher的首席技術官MichaelEgorov。

MichaelEgorov不過根據推特的信息來看,iearn項目的創始人AndreCronje也可能是Curve的核心人物之一,因為他頻繁參與了Curve的產品規劃和外部溝通。Curve在過去的一個多月中陸續上線了四個獨立的資金池,也可以稱為V1、V2、V3和V4,分別是:

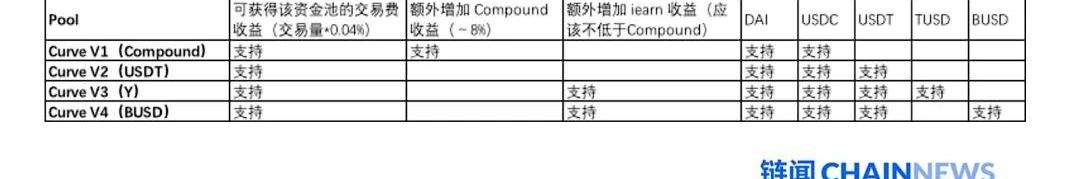

Curve四個獨立資金池V1、V2、V3與V4基本信息CurveV1:1月20日上線,支持的幣種為USDC和DAI,在交易手續費之外,還可以累加Compound的收益;CurveV2:2月10日上線,支持的幣種為DAI、USDT、USDC。優勢是增加了USDT交易,不過沒有額外收益,只能依賴手續費收益;CurveV3:2月13日上線,支持DAI、USDC、USDT、TUSD,在交易手續費之外,還可以累加iearn的收益;CurveV4:2月27日上線,將V3的TUSD換成幣安的BUSD,也就是支持DAI、USDC、USDT、BUSD,在交易手續費之外,還可以累加iearn的收益。

廈門翔安區第二輪汽車消費補貼發放千萬數字人民幣紅包:金色財經報道,廈門首次以數字人民幣形式發放的購車補貼,最高直補4000元,前1500名購車用戶,再享200元數字人民幣消費券。6月1日—6月30日期間,購車即享補貼,每個身份證、每輛新車僅享受一次補貼。憑購車發票:5—15萬(不含15萬)補貼2000元;15—30萬(不含30萬)補貼3000元;30—50萬(含50萬)補貼4000元。通過審核后,補貼將以數字人民幣紅包形式發放到購車消費者的建行數字人民幣錢包。[2022/5/31 3:51:53]

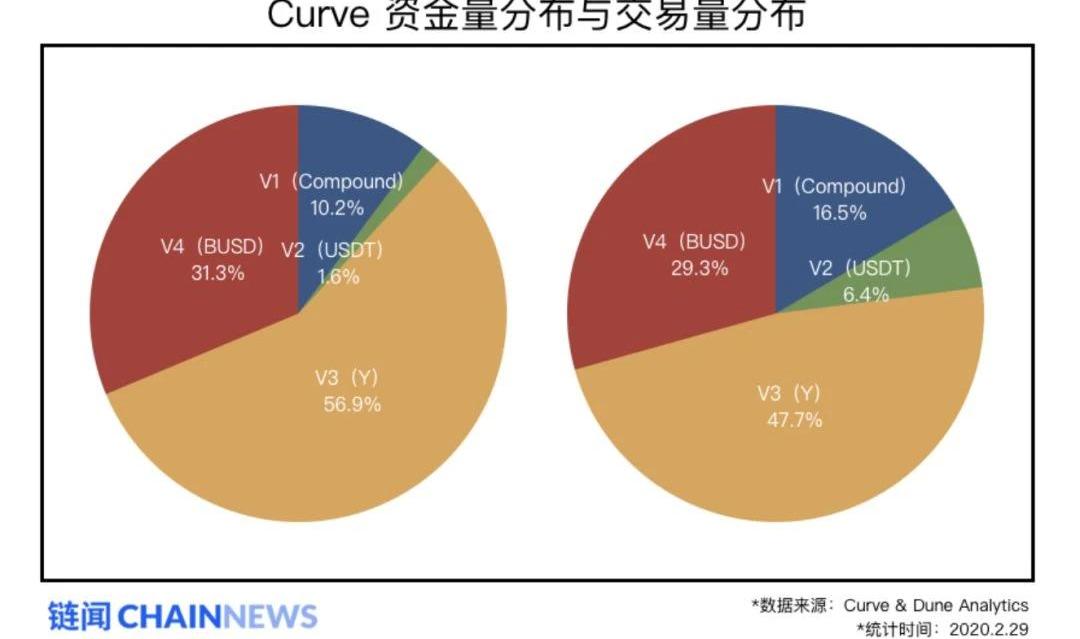

根據目前四個交易池的資金量和交易量來說,V3和V4版本的資金池更受歡迎,不過從趨勢來看,V4可能會追平甚至超過V3。這也就表明了,流動性提供方更喜歡帶有額外收入的iearn版本Curve資金池,哪怕需要承擔更多的風險。項目仍處于早期,技術層面風險顯現

在CurveV1上線的5天后,獨立安全研究者SamSun向Curve匯報了一個漏洞。SumSun指出,該漏洞如果被利用,將會導致智能合約中的資產損失。不過幸好,此漏洞尚未被利用。MichaelEgorov調查后發現,該漏洞隱藏在Curve的算法之中,而且白皮書尚未公開這些細節。他隨后通過部署一個全新的智能合約,并進行前端相關的UI調整,將所有資金轉移到了全新的智能合約中。Curve的網站上的提示也很明確告知了風險,不僅代碼審計的細節還沒有全部公開,Curve目前也只是處于Beta階段,官方希望使用者不要投入無法承擔損失的資產,特別是對于流動性提供方。Curve網站上稱,對于交易功能使用者來說,風險相對很低。Curve在一周前表示,即將公開由TrailofBits進行的安全審計細節,不過總體來說,USDT和Y資金池不需要重新部署,沒什么問題,但是Compound資金池需要重新部署,以修復上述兩個資金池已經修復的問題,因為這是最早的一個合約。但是風險依然存在,而且不僅在技術層面。我們必須重新回顧和認識一下DeFi世界暗涌的各種風險。以bZx最近遭遇的閃電貸套利攻擊為例,這名攻擊者顯然非常了解整套DeFi生態中的薄弱環節,精通利用流動性缺陷,這不完全是由技術缺陷導致的。所以,Curve面臨的問題也不僅僅是代碼審計,而是其他系統性風險。比如,iearn協議如果被套利者攻擊,那V3和V4資金池也會導致損失;如果行情大跌導致Compound清算系統產生損失,也就波及了V1資金池;風險還包括整個系統中的價格源或者是預言機出現問題,等等。由于Curve是基于很多項目搭建起來的,所以風險是自下而上累計的。真的被「攻擊」了

就在CurveV4上線但還未公開時,Curve平臺遭遇了一次特殊「事故」,也在海外DeFi社區鬧出了不小動靜。雖然這可能不屬于一次黑客攻擊事件,卻暴露出了產品設計以及溝通層面的問題。2月28日,一名用戶在CurveV4流動性不充足的前提下進行了超大額的兌換,雖然團隊發現了該事件,并立即進行了補救,但這名用戶最終還是損失了14萬美元。后來,經過對交易記錄的詳細研究,卻發現故事并不是表面這樣簡單。事后AndreCronje寫了兩篇文章,詳細描述這件事情前因后果,而以下的分析基于他寫的第二篇文章。該事件涉及3個地址,為了方便起見,分別稱之為:損失者A地址0x44e59f7c598644a68975ef41fed052362c4c8ed3獲利者B地址0x8183866223445441b6fb9206b9f0b583410977e6好朋友C地址0x431e81e5dfb5a24541b5ff8762bdef3f32f96354該事件發生的順序為:在CurveV4尚未對外公開時,A試圖將V3的資金挪去V4,所以進行了多次穩定幣兌換。當時V4資金池中僅有4.28萬USDC,但是A將自己遠超這個數量級的資金兌換成了USDC,所以產生了巨額損失。損失金額最大的一筆也是最后一筆:A將44.6萬美元換成了2.5萬USDC。A所有操作共記損失56萬美元。A的操作讓整個CurveV4的四個幣種產生了不平衡,也瞬間拉高了CurveV4中的手續費收益率。用戶B可能是在觀察到了CurveV4中不同尋常的收益率后,嘗試進行套利。他成功將3.3萬美元換成了9萬BUSD,但另外兩筆的操作卻發生了虧損。B所有的操作共計產生收益3527美元。團隊在發現該問題后,立即聯系了一名在Curve中存有大額資金的朋友C,讓他針對資金池中四個穩定幣的不平衡現象進行了補足,將9萬USDC換為46.5萬美元,將9萬DAI換成13.4萬美元,共產生收益42萬美元。由于各方進行了金額較大且極度不平衡的交易,所以每個人在操作過程中產生的高額手續費。據AndreCronje推測,總共約有14萬美元手續費。所以總結來說,各位的損失和收益為:A:損失56萬美元;B:獲利3527美元;C:獲利42萬美元;CurveV4資金池:獲利14萬美元手續費。后來團隊找到了A和B兩個人,計劃將C獲利的42萬美元還給A。但是在他們聯系B之后,他未回復并刪除了社交網絡賬號。所以最終的結果就是:A:損失14萬美元;B:獲利3527美元;CurveV4資金池:流動性提供方獲利14萬美元。該事件在發生后受到了不少DeFi業內人士的質疑和抨擊,指責Curve以及iearn沒有及時將該事件的細節公開,并且指出,他們的產品因缺少滑點保護功能所以才產生了這次的事故。當然,也有社區人士認為不必對該事件過于苛刻,因為指責和攻擊這些DeFi項目的創建者并沒有任何好處,不如設立起社區的資源,幫助這個自由的市場更好地識別風險。后來,DeFiWeekly的作者KermanKohli與AndreCronje進行了單獨的溝通,在他獲得了更多的信息后,他認為指責AndreCronje是不公平的,之后便寫了一份詳細的報告,描述了這件事的經過。其中大多數的細節與AndreCronje自己寫的報告一致,只是更詳細一些,也修復了一些之前的錯誤。除此之外,Kohli還在報告中透露了一些新的發現:根據損失者A的多次故意產生損失的交易行為判斷,有足夠的理由懷疑這名用戶是在探索Curve的做市算法,以找到合適時機「攻擊」并從中獲利。因為他在已經產生了損失之后,還持續用BUSD兌換更少的USDC,他可能是認為當兩者的匯率有足夠差異的時候,就可以將USDC換得更多的BUSD。但是,中間出現了用戶B和用戶C,讓他沒有能完成這樣的操作,更何況,也許就算他來得及這樣操作,也并不能從中獲利。但這個事件的連鎖反應還在繼續。iearn的創始人AndreCronje最終賭氣離開iearn這個項目,留下已經開發完的平臺。用戶還可以繼續使用收益聚合器、Zap、一鍵買入Opyn保險等,這些都將繼續運行下去,但也有可能隨著其他平臺的更新而逐漸不能使用。AndreCronje表示,自己對DeFi社區非常失望,他認為很多人并沒有了解背后的具體原因,就發表錯誤的信息并攻擊團隊。他還發表了一篇名為《在DeFi領域創建項目遜斃了》的文章,輔以截圖,證明社區不同人士是如何不公正對待他的。幸好iearn目前是開發完成狀態,可以自運營下去,但尚不清楚后續是否有人會接手繼續更新維護。也有部分社區人士依舊在和他溝通,在推特上表示希望他可以回歸。Curve的流動性不足是導致這件事情的起因,不過其他去中心化協議的流動性也面臨同樣的問題。以Uniswap為例,將40萬美元的TUSD換為USDC,也只能換得2.8萬美元。更何況Curve是個僅運行了一個多月的開源協議,而V4資金池遭遇該事件,更是在還未對外公開之前。但是Uniswap自帶的滑點保護功能,卻可以避免很大的滑點,為用戶建立起的一道防御措施。通過該設置,用戶可以選擇最大可以接受的滑點比例,如果超過該比例,交易就不會成交。而iearn的Zap作為Curve最重要的入口功能,之前未包含這樣的功能。在該事件發生后,AndreCronje也終于給iearn加上滑點保護。AndreCronje表示,這是iearn更新的最后一個功能。至于剛剛提到的獲利者B,由于他的以太坊地址中擁有以太坊域名「nigeldesouza.eth」,而被發現其背后的真實用戶可能是NigeldeSouza,推特賬號為@nigel_desouza。在該用戶拒絕溝通后,該推特賬號已經刪除。大多數人推斷,這應該是被該用戶自己刪除。幸好還有「保險」可以買?作為一個新晉的明星DeFi項目,Curve迅速崛起。同時,該項目和iearn連接中出現的問題引發了爭議,并且爭議還在繼續發酵,這成為對DeFi體系可能存在風險的討論源頭。一個難以一句話回答的問題是:對于一個去中心化且開源的協議而言,如果完全按照設定的邏輯運行,產生了意外的獲利或者損失,能否說是這個協議「出錯」?進而言之,如果該協議中存放著其他人幾百萬美元的時候,協議的開發者究竟有沒有義務為投資者提供實時、清晰和透明的公開信息?如果協議產生了用戶不正常的損失,誰應該承擔責任,進行賠付?不過,幸好還有幾個基于區塊鏈平臺的保險業務可以幫助減輕這類風險所帶來的影響。有兩個基于以太坊的平臺的去中心化產品為Curve提供了類似于保險的業務,也算是一種可以對沖資金潛在損失風險的機制。其中一個是Opyn,為Curve的資金池提供了一個名為oCRV的看跌期權代幣,購買者相當于購買了一種保險,如果Curve資金池歸零,Opyn需要將之前抵押的1.6倍的ETH進行賠付。不過oCRV上線時成本極高,如果購買的話,將抵消可能在Curve賺得的收益。另一個提供風險對沖機制的是NexusMutual,這更像一個獨立的保險機構,或可以稱為「互助保險社區」。當用戶的資金真的因為智能合約漏洞出現損失時,平臺中的用戶就可以對每筆理賠申請進行投票,如果投票通過的話,就可以獲得賠償。在bZx的事件中,就有幾筆用戶的損失得到了NexusMutual平臺的賠付。除了安全性之外,用戶體驗也是Curve目前尚未探索的領域。從目前網站頁面來看,這點并不著急,因為Curve更像是在做一個協議,更多的流量應該是來自于接入的服務商。目前來看,Curve的交易量主要來自于1inch這類的聚合交易所,另外還有ParaSwap和0xAPI接入了Curve的交易功能,而注入流動性的功能主要通過iearn的Zap實現。之前CurveV3曾經可以提供20%的年化收益,這很吸引人,但可能不可持續,因為在安全性、用戶體驗和入口流量的問題解決之后,就會有更多資金注入,成為「做市商」的一員,分攤更多的收益。于此同時,這又會進一步提升資金池的大小,開啟一個良性循環。不過誰知道呢,畢竟這些算法、參數、交易費都要經過試驗才能知道其有效性。這就像Curve在推特說的第一句話:「我們有史以來第一次有能力進行『實驗經濟學』。我們開始做吧!」他們說的很對。讓我們開始吧,為DeFi喝彩,但也不要放松警惕。

來源/LongHash在加密貨幣世界,人們很容易專注于兩類最常見的代幣:智能合約類代幣和貨幣類代幣。但是,若查看過去90日及過去1年加密貨幣的投資回報率中位數,你會發現脫穎而出的贏家是借貸領域.

1900/1/1 0:00:00“特斯拉股價終于跌下來了!”發出這個感慨的不是股票做空者,而是長舒一口氣的財經記者。由于對特斯拉罕見行情的連日追蹤報道,財經記者早已詞窮,找不到更好的詞語來形容特斯拉這只“巨型妖股“.

1900/1/1 0:00:00作者:ClaireWu最近和摩根大通相關的新聞不絕于耳。我們來把故事串聯起來,看看摩根大通究竟在下一盤什么大棋?2020年2月20日,據新浪財經新聞顯示,摩根大通和高盛集團支持建立一個新的股票交.

1900/1/1 0:00:002月24日星期一,香港恒生指數下跌1.8%;韓國綜合股價指數下跌3.9%;美國道瓊斯指數下跌3.56%,標普500指數下跌3.35%,納斯達克指數下跌3.71%.

1900/1/1 0:00:00經歷了前幾年的起起伏伏,區塊鏈好像進入到了一個平穩發展的階段,在過去的一年里,我們看到了傳統公司強勢入場,看到了國家對行業進行系統的鼓勵與監管,看到了諸多明星項目的開發.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:嚯嚯,Odaily星球日報經授權轉載。距離DeFi借貸協議bZx資產被盜過去6天,而此事趨生的信任危機仍未平息.

1900/1/1 0:00:00