BTC/HKD+1.68%

BTC/HKD+1.68% ETH/HKD+1.42%

ETH/HKD+1.42% LTC/HKD+0.15%

LTC/HKD+0.15% ADA/HKD+0.83%

ADA/HKD+0.83% SOL/HKD+3.97%

SOL/HKD+3.97% XRP/HKD+1.13%

XRP/HKD+1.13%編者按:本文來自加密谷Live,作者:SuZhu,翻譯:ZoeZhou,Odaily星球日報經授權轉載。雙幣種合約是一種衍生品,其中標的資產以一種資產計價,但衍生工具以另一種資產結算。BTC雙幣種衍生品最早于2013年由衍生品交易所ICBIT率先推出。BitMEX是全球最活躍的數字貨幣衍生品交易所,僅用BTC結算所有保證金抵押品。2018年8月,它以ETHUSD雙幣種永久掉期形式以及本月初XRPUSD雙幣種形式推出了一種流行的數字貨幣雙幣種衍生品。今天,我們將分析這種衍生產品是如何運作的,以及用戶應該注意哪些風險。無論是從金融工程學的角度,還是從實際交易的角度來看,雙幣種衍生品內在的非線性都十分吸引用戶。原理

永久掉期合約,在傳統市場上也被稱為“互換合約”,是一種類似于傳統期貨合約的衍生品,只是沒有到期或結算日期。它模仿了以保證金為基礎的現貨市場,并使用融資利率機制,即永久合約買賣雙方之間的一系列定期付款,以使交易價格與基礎參考價格保持一致。BitMEX提供BTC、以太幣(ETH)和瑞波幣(XRP)的永久掉期合約。由于BitMEX只接受BTC作為抵押品,ETH和XRP產品為雙幣種永久掉期。ETHUSD雙幣種衍生品的BTC乘數,固定為0.000001BTC。這使得交易員可以在不接觸ETH或USD的情況下做多或做空ETHUSD匯率。投資者將使用BTC作為保證金,并在ETH/USD匯率變化時得到或失去BTC。示例:10,000個合同的值是10000*0.000001*264.55BTC=2.6455BTC。

Digital Insights Ventures 創始人:為了使Web3成功,人們需要了解輔助系統將如何蓬勃發展:金色財經現場報道,在Coinlive舉辦的峰會上,新加坡區塊鏈協會 (BAS) 可持續發展與影響小組委員會創始主席兼Digital Insights Ventures 創始人 Krishna Ramachandra 以主題演講“Web3 和人工智能 (AI):助力去中心化技術的代幣化和可持續性。”他分享了 Digital Insights 采用的核心見解:交互、互操作性、集成和互連。

此外,他還談到了網絡的語義,并解釋說Web3,當你分解它時,它只是指你對數據使用方式的控制。他解釋說,為了使Web3成功,人們需要了解輔助系統將如何蓬勃發展。他在演講結束時說,如果有影響力或權力的人不幫助可持續發展的敘述,我們將永遠不會看到Web3的全部力量。[2022/12/22 22:00:35]

CBA首席執行官:加密貨幣是一個銀行需要充分了解的領域:9月23日消息,澳大利亞聯邦銀行(CBA)首席執行官Matt Comyn在經濟常設委員會發表講話時表示:“加密貨幣本身是一個廣闊、迷人且復雜的領域,銀行需要充分了解這一領域,但因為該行業相關風險的存在,我們通常對加密貨幣沒有采取特別支持的態度。”(Itnews)[2021/9/23 17:00:01]

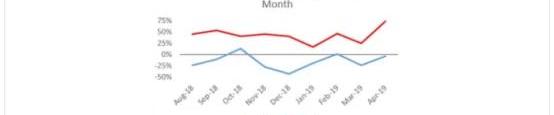

數據來源:EthereumSeriesGuide縱觀XBTUSD和ETHUSD的歷史融資利率,似乎可以看出ETHUSD的永續掉期融資利率和XBTUSD的永續掉期融資利率之間存在套利行為。你可以以每年50%的收益率做空ETH,以每年0%的收益率做多BTC,以每年5%的收益率做多ETHBTC期貨,并獲得巨額回報嗎?

Ark Invest創始人:美財長耶倫不了解加密貨幣和比特幣:金色財經報道,Ark Invest創始人兼首席執行官Cathie Wood表示,美國財政部長珍妮特·耶倫(Janet Yellen)不了解加密貨幣和比特幣。Wood稱:“耶倫已竭盡全力地傳達了比特幣的投機性,它如何不環保或不可持續,以及如何幫助了非法活動。我不太確定她為什么這么說。我所知道的是她不了解加密貨幣領域,我只是不認為這是她的職責。”此外,Wood斷言,比特幣消耗的能源只是開采黃金和維護傳統金融基礎設施所需能源的一小部分。Wood還不同意有關比特幣鼓勵犯罪活動的觀點。她指出,公共區塊鏈實際上使執法人員很容易追蹤非法資金流動。[2021/3/2 18:05:39]

正如我們所看到的那樣,由于價格變動時風險本身會發生變化,雙幣種掉期的公平融資利率可能比正常掉期要高得多。這被稱為雙幣種調整,或協方差,但本文將避免數學計算,而將重點放在直覺上。日經雙幣種期貨

聲音 | 德國聯邦金融監管局:不了解加密交易平臺的網絡事件或市場操縱行為:據cointelegraph報道,根據5月28日發布的新聞稿,德國金融監管機構并不了解該國加密交易平臺發生的“網絡事件”或市場操縱行為。德國聯邦金融監管局(BaFin)回應了該國中間派政黨自由民主黨(FDP)關于網絡攻擊信息的問題,涉及加密資產的欺詐、洗錢和市場操縱。BaFin表示,涉及加密資產的欺詐行為不會在犯罪統計數據中單獨報告。除了公開事件之外,聯邦政府沒有關于加密貨幣和ICO(德國或歐盟的ICO)領域的欺詐信息。該機構還指出,聯邦刑事警察局了解有關洗錢的調查和定罪,其中包括暗網交易的非法比特幣收入通過銀行賬戶進行洗錢的行為,或在暗網上為販的比特幣收入提供洗錢服務。[2019/5/29]

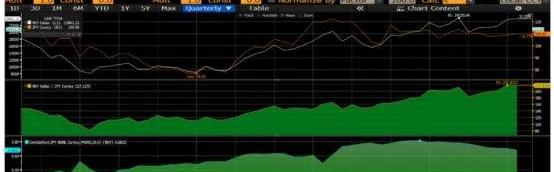

傳統市場上最著名的雙幣種衍生品是芝加哥商品交易所的日經225指數期貨。日經225指數(NKY)是日本股票市場上交易最普遍的股票指數產品,其期貨同時在三個交易所進行交易:大阪證券交易所(OSE)、新加坡交易所(SGX)和芝加哥商品期貨交易所(CME)。在大阪和新加坡,他們主要以日元保證金交易,而在芝加哥,他們主要以美元保證金交易。OSE乘數為1000日元,SGX乘數為500日元,而CME乘數為5美元。由于宏觀經濟原因,USD/JPY與NKY之間的相關性通常為正:日元是一種避險貨幣,當股市下跌時日元會上漲。隨著日元走弱,日本出口商以及日本股市的全球競爭力會增強。

聲音 | VanEck總監:大多數投資者都不了解比特幣的主體價值主張:Nick Szabo于今日早些時候發表推文,稱“將加密貨幣交由交易所保管的投資者,就像不喝咖啡卻投資星巴克的人”。VanEck數字資產總監Gabor Gurbacs表示贊同,并與Szabo在推文留言區舉例討論。Gurbacs認為,目前,許多投資者并不了解比特幣的主體價值主張,大多數只是被加密資產的附加價值所吸引(如加密資產的易獲取性、強轉移性和新技術先驅性);而少數能夠理解價值主張的人,鑒于加密資產的高風險性,在相關法律健全之前不愿參與投資。Szabo則認為,不理解加密資產價值主張的投資者應遠離加密資產的投資。[2019/2/21]

我們看到雙幣種期貨交易價格一直高于基于日元的期貨交易價格,這是為什么呢?

要理解這一點最直觀的方式是,想象你同時做空雙幣種和做多正常期貨。如果日經指數上漲50%,你的雙幣種期貨將出現虧損,而正常期貨將出現收益。如果USD/JPY同時上漲25%,那就意味著你的雙幣種損失要大于你的正常期貨收益,因此,你需要從市場中獲取一些溢價來承擔這樣的風險。或者,你可以想象相反的情況:你再次做空雙幣種期貨,做多正常期貨。USD/JPY上漲25%;現在你做空雙幣種期貨的經濟風險比做多正常期貨的經濟風險要高得多,是因為每個百分點5美元的日元價值比以前更高了。要重新平衡日經指數或者風險,使其持平,你必須買入更多日經期貨。如果日經指數瞬間飆升,那么你最終將以高價買入。如果USD/JPY反彈到原來的水平,日經指數也是如此,那么您將不得不通過Delta對沖。為了保持Delta中立,不斷拒絕scalpingdelta這一過程并沒有問題,而是雙幣種風險固有的特性。ETH雙幣種

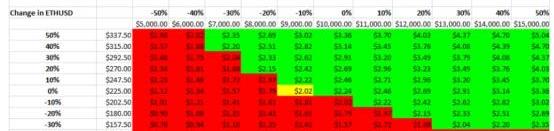

數據來源:BambouClub回到ETH雙幣種本身,我們看到類似于先前日經指數這樣的例子,當BTC/USD出現下跌情景時,美元價值也會大幅下降,反之亦然。這是因為ETHUSD掉期合同的名義價值取決于BTC/USD價格:

當BTC價格上升時,由于乘數的價值以美元為單位,雙幣種自身的支出也會上升。因此,鑒于已實現的高相關性,做空雙幣種期貨頭寸總是會給每位交易者帶來巨大的風險。

過去一年,ETH/USD與BTC/USD之間的關聯度超過80%,并且沒有消失的跡象。因此,做空雙幣種期貨意味著當價格上漲時會放大損失,當價格下跌時會最小化收益。那究竟值多少錢呢?雙幣種調整的理論值公式也稱為協方差:協方差(ETHUSD,BTCUSD)=相關性(BTCUSD,ETHUSD)*波動性(BTCUSD)*波動性(ETHUSD)插入一些合理的值85%*80%*80%可以得到54.4%。現在,人們開始明白為什么市場愿意為這個職位向我們支付“過高”的經費。即時破產的風險

雙幣種掉期實際上讓交易員面臨即時且不可預測的破產風險。假設一個交易者在價格為200時做空1個ETH,而BTC/USD是10000,并認為他的清算價格是300。如果ETH/USD漲到250,而BTC/USD同時漲到12500,他會發現他已經被清算了,是因為他的頭寸的規模已經隨著BTC價格上升而爆倉了。交易者可以使用雙幣種來觀察協方差。如果他們認為,未來幾天相關性將減弱,市場將總體保持平穩,他們可能希望做空雙幣種以獲得收益。相反,如果他們認為BTC和ETH會很快反彈,那他們可能會做多雙幣種,并樂于支付雙幣種調整。關鍵

雙幣種衍生品不是金融市場上的新產品,但對大多數數字貨幣交易者來說可能是全新的。BitMEX通過提供雙幣種永久掉期合約,讓交易者能夠輕松地接觸到新資產,但也迫使投資者關注ETH和XRP的未來走勢,以及每種資產與標的BTC之間的協方差。

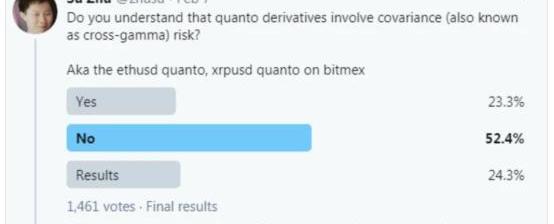

如果此次測試的結果能說明什么問題的話,那就是交易者在交易這些新穎的衍生品時,可能還沒有意識到自己實際需要承擔的風險。如果他們想要交易ETH/USD和XRP/USD,而不去處理雙幣種風險,他們最好在可以存入他們交易貨幣的本國貨幣的交易所進行交易:例如ETH兌換ETH/USD,XRP兌換XRP/USD。

編者按:本文來自白話區塊鏈,作者:NoOne,Odaily星球日報經授權轉載。近期,比特幣價格不斷下挫,市場一片哀嚎。數據顯示,一個月時間,爆倉金額達58億美金.

1900/1/1 0:00:00編者按:本文內容編譯自Decrypt,作者:AdrianaHamacher,譯者:Odaily星球日報王也。 不少區塊鏈公司的核心團隊似乎都處于“不穩定”狀態.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:夕雨,星球日報經授權發布。在今年5月份比特幣減半事件之后,其通脹率每年將降至1.8%。這使其遠低于中央銀行的大多數通脹目標.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,作者:0x22,Odaily星球日報經授權轉載。大部分人都理解錯了平臺幣銷毀和主流幣減半.

1900/1/1 0:00:00在區塊鏈的早期發展階段,人們普遍信仰的是“單鏈至上”,即一條區塊鏈上包含Dapps端到端運行所需的所有功能。而如今盛行的理念則是一個模式中包含多個區塊鏈協議,每個協議都擁有具體的功能.

1900/1/1 0:00:00從成本角度來觀察價值可以更準確地理解價值分布。基本原理是,在市場上,成本是決定未來價值的重要因素。所以我們可以通過研究一個市場的成本結構來估計其價值結構.

1900/1/1 0:00:00