BTC/HKD-0.61%

BTC/HKD-0.61% ETH/HKD-0.94%

ETH/HKD-0.94% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD-1.77%

ADA/HKD-1.77% SOL/HKD-0.84%

SOL/HKD-0.84% XRP/HKD-1.58%

XRP/HKD-1.58%編者按:本文來自:得岸觀點,作者:JorgeS,Odaily星球日報經授權轉載。

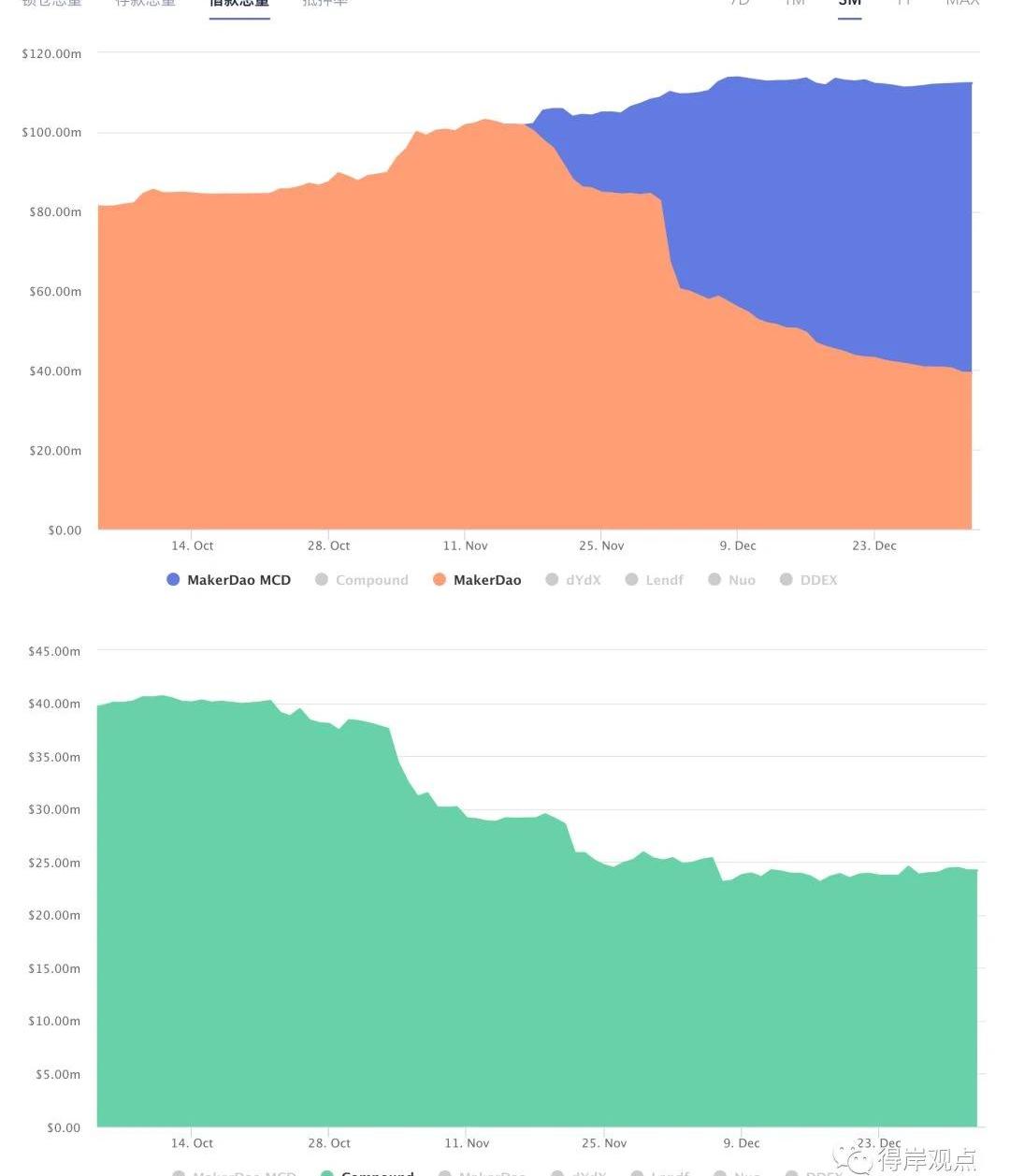

11月初時,MakerDAO的借款總量出現了一次大幅上漲,同一時期,Compound的借款總量卻明顯下滑。導致用戶從Compound轉移到MakerDAO的原因十分簡單,在10月28日,MakerDAO將DAI的貸款利率從9.5下調到了5.5。

數據:過去24小時去中心抵押借貸市場上清算量達2600萬美元:9月22日消息,據DeBank數據顯示,過去24小時去中心化抵押借貸市場上的清算量達到2601萬美元,其中,MakerDAO清算量為1542萬美元,其次為以太坊版Aave V2 (347萬美元)、Compound(297萬美元)。[2021/9/22 16:57:19]

數據來源:DeFiInsightMakerDAO的決策也許并不是為了從其他借貸平臺吸取用戶,而僅僅是對市場流動性寬松的一個反應,但其結果卻造成了大量用戶的遷移。從市場競爭的角度看,利率仍然是抵押借貸業務最有效的競爭手段。有關DSR的上線將為MakerDAO帶來競爭優勢的話題,我們在之前的文章中曾經略有提及,在這里我們把這個問題稍微展開一下。算法調節vs治理調節

1475:Defi在Filecoin中的應用不會止步于抵押借貸:Filecoin的Colin Evran與Aave創始人兼首席執行官Stani Kulechov,Ren Protocol首席技術官?Loong Wang和ConsenSys Codefi產品負責人Corbin Page進行的Filecoin在DeFi生態系統中的地位對話引發了多方關注。

對于Defi和Filecoin結合的話題熱度不減,對此國內頭部Filecoin礦商1475認為,隨著礦工Fil抵押借貸需求的大幅增加,Defi的去中心借貸架構與Fil質押需求的相互契合,Defi借貸在礦工群體中產生了相當的熱度。與此同時,1475還指出,Defi在Filecoin中的應用不會止步于抵押借貸,Filecoin獨特的分布式存儲為新型Defi應用程序打開了機遇,會有更多的人、應用、公鏈的傾入,構建更多的消費場景。[2020/11/9 12:07:48]

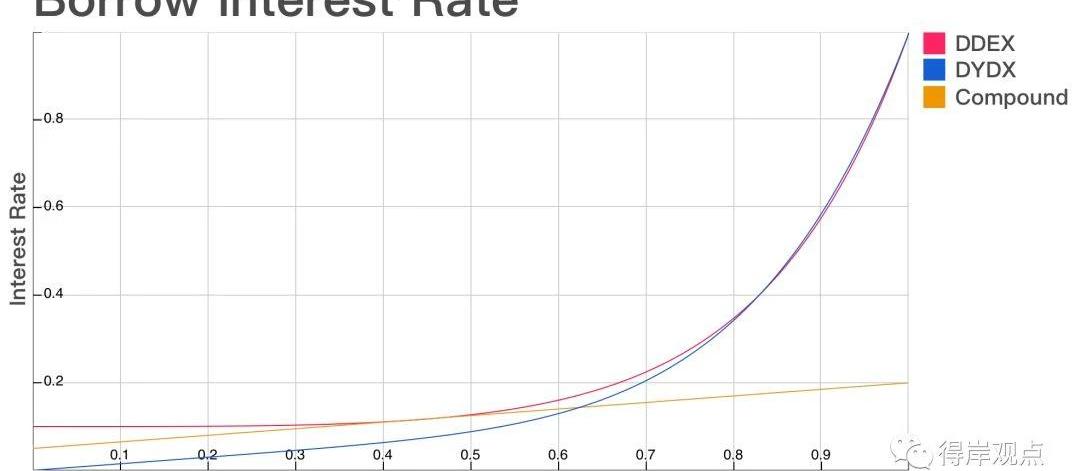

Compound、dYdX等借貸池類的平臺,其存貸利率是由供需關系直接決定的。利率是借貸池中資金利用率的函數:當資金池中大量資金被借出,資金利用率上升時,利率就會相應上升,以此抑制貸款需求,同時吸引用戶存款補充資金池;相反當資金利用率降低,為了拉動需求激勵用戶貸款,利率也會相應降低。利率調節的過程是由算法自動完成的,盡管有一些參數可以人為修改,我們仍然可以認為,這些平臺的利率是由算法決定,利率曲線的形狀十分固定,而不容易進行人為干預。

原力協議旗下Fortube已支持YFII資產抵押借貸:9月4日,原力協議旗下產品Fortube已支持YFII抵押借貸,允許持幣者將YFII作為抵押物,借貸其他資產。據社區消息,DFI.Money(YFII)機槍池或將基于Fortube平臺開發更多YFII本幣生息策略。[2020/9/4]

數據來源:https://medium.com/hydro-protocol/上面的圖中可以看到,各家的利率曲線不盡相同,在相同的資金利用率下,利率多有差異,而這些差異也必然會影響用戶行為,改變抵押借貸市場的格局。當用戶轉向其他平臺,項目方本身并不能通過人為調節利率來扭轉局面。在DSR上線之前,MakerDAO并不提供DAI的存款收益,貸款利率是由MKR的持有者通過治理行為來調節的。DSR上線后,MakerDAO也開始吸納存款,這讓它同其他抵押借貸平臺的競爭關系愈發凸顯。而其存款利率仍然通過治理方式調節,那么在利率調節上它就具備了非常高的靈活性。也就是說,其他的借貸平臺很難將利率調節當作自己的競爭手段,而MakerDAO可以。在市場狀態瞬息萬變的情況下,這種靈活性無疑帶來了非常大的優勢。存款利率的上限

抵押借貸平臺Aave的資金規模突破1億美元:Debank數據顯示,抵押借貸平臺Aave的資金規模突破1億美元,截至目前為1.05億美元,逼近總量排名第二的Compound (1.09億美元)。另外,Aave的在貸規模為1592萬美元。[2020/6/11]

Compound等平臺提供給存款用戶的收益來源于借貸用戶支付的利息,貸款資金來源于存款,所以貸款總量不可能大于存款總量,即便Compound將收到的利息全部分給存款用戶,其存款利率也不可能高于貸款利率。而在MakerDAO這里,事情卻恰恰相反,用戶存進來的DAI,其最終來源一定是通過抵押借貸方式發行的,所以對MakerDAO而言貸款的規模一定大于存款規模。那么理論上只要MKR的持有者同意,MakerDAO可以向存款用戶支付高于貸款利率的利息!當然MakerDAO不可能如此隨意的調節利率,否則將對DAI的價格穩定造成非常大的負面影響,畢竟DSR首先是作為DAI的價格穩定機制被提出的。而關于MakerDAO的治理過程是否足夠的去中心化的問題,我們也在之前的文章中討論過。在這幾個項目中,MakerDAO的設計明顯是最復雜的,相比Compound簡單直接的吸儲放貸模型,MakerDAO不僅引入了原生的穩定幣,還設計了復雜的治理機制。這些復雜設計是否必要也曾引發過很多討論。至少目前看來,每一個機制設計都證明了一定的合理性。最后我們想強調的是,在現在這個階段談競爭還為時尚早,DeFi生態的規模仍然十分微小,而不同項目分別朝著不同方向的嘗試和努力,才是我們樂于看到的。唯有如此,我們才有可能更快地找到真正可行的路。

Tags:MakerMakerDAODAOMAKEmakerdao代幣StoneDAOMasterpiece Maker

作者:曹寅,數字文藝復興基金會董事總經理2019年被很多人稱為DeFi之年,從2019年1月1日至12月13日,各類DeFi應用中抵押的資產總額從2.75億美元增長到6.65億美元.

1900/1/1 0:00:00老外在推特上的一段對話:“很多人會給比特幣暴跌找利空,其實聰明點的人都知道只不過是賣家多過買家而已,理性一點”“不不不,我聽說只是因為中國人要套現過年了.

1900/1/1 0:00:00編者按:本文來自吳說區塊鏈,Odaily星球日報經授權轉載。17日公開信息顯示,福建長樂市人民法院凍結了北京市比特大陸科技有限公司對福建湛華智能科技有限公司360萬人民幣的持有股權及其他投資權益.

1900/1/1 0:00:00區塊鏈如何實現大規模應用?這個問題已經是行業蓬勃發展最亟需解決的問題。圍繞這個問題已經產生了許多熱點,比如2017年的「公鏈」,2018年的「DApp」.

1900/1/1 0:00:00編者按:本文來自經濟日報,作者:經濟日報·中國經濟網記者李萬祥,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自巴比特,作者海倫,Odaily星球日報經授權轉載。 自“10.24講話”后,全行業掀起一股區塊鏈應用熱潮。站在時代的風口浪尖,機遇與挑戰并存.

1900/1/1 0:00:00