BTC/HKD+1.65%

BTC/HKD+1.65% ETH/HKD+1.45%

ETH/HKD+1.45% LTC/HKD+3.62%

LTC/HKD+3.62% ADA/HKD-0.33%

ADA/HKD-0.33% SOL/HKD+3.41%

SOL/HKD+3.41% XRP/HKD-0.37%

XRP/HKD-0.37%文|王也編輯|Mandy王夢蝶出品|Odaily星球日報

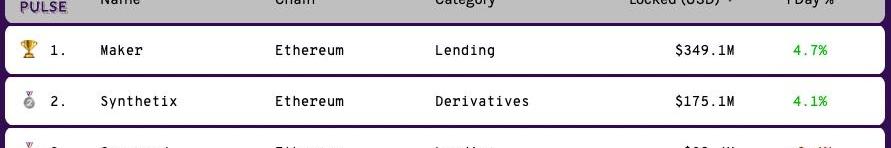

加密資產行業的2019,被很多人稱為DeFi之年。根據defipulse數據顯示,近一年來,各類DeFi應用中抵押的資產總額從2.75億美元增長到6.86億美元,翻了將近3倍。

值得注意的是,不僅DeFi平臺鎖倉資發生了變化,Defi鎖倉應用排名也正在發生變化。此前以MakerDAO,Dharma和Compound著稱的「Defi三巨頭」如今已悄悄易了主。基于以太坊的去中心化合成資產發行協議Synthetix通過創新自己的token經濟模型,為自己捕獲了1.7億美金的鎖倉價值,并在短短一年內,擠掉Dharma,超越Compound,躍居DeFi第二寶座,僅次于MakerDao,也讓很多人看好合成資產的市場的潛力。

Synthetix代幣名稱SNX,2018年2月發行,從年初至今SNX價格已經上漲了30多倍,現價1.19USDT。SNX交易量也從8月份的不足100萬美元,增長到12月份的將近1000萬美元,并推出了一種可以與Dai競爭的全新穩定幣——Synthetix美元。那么,SNX漲幅30多倍的背后,究竟有什么機制在支撐?它又有哪些玩法和贏利點?機制相對復雜難懂,為何還會后來居上?今日,Odaily星球日報接下來為您一一解讀。Synthetix是什么?

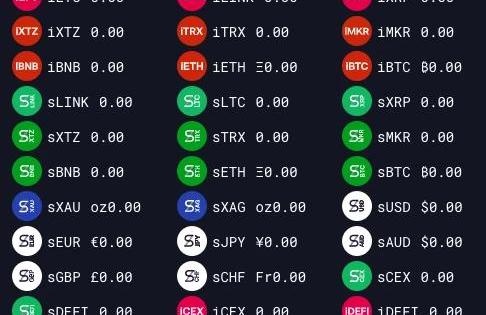

Synthetix本質上是合成資產的發行協議,基于以太坊構建。合成資產可以用于模擬其他金融工具。換句話說,任何金融工具的風險或收益都可以用其他金融工具的組合來模擬。合成資產由一種或多種金融衍生品組成,其資產價值基于基礎資產價值,包括:遠期承諾:期貨,遠期合約與互換。或有索取權:期權,信用衍生品與資產抵押債券。以太坊上的穩定幣Dai,其實就是一種合成資產,Maker也算是一種合成資產發行協議。Maker通過超額抵押ETH來生成Dai,Dai錨定美元,實際上就可以看作是美元的合成資產。Synthetix合成資產的方式和MakerDao很類似,同樣是超額抵押某種有波動性的代幣,生成另一種的代幣或資產。Synthetix與MakerDao不同的是,它的抵押品目前只能是Synthetix協議的ERC20代幣SNX。你也可以把Synthetix理解成一個轉化器,它是跨鏈技術尚未成熟之前的Token流通轉化池,比如你想同時擁有BTC,ETH和EOS這三個資產,你需要跨三條鏈才可以同時擁有這三筆資產,但是現在通過Synthetix的轉化,你可以在Synthetix的資產池里同時拿到這三筆資產。截至目前,Synthetix共支持10種合成資產,77個相應的交易對。其合成資產目前可分為四大類:法定貨幣、大宗商品、加密貨幣和反向加密貨幣。

美聯儲埃文斯:美國經濟在2022年仍將保持良好勢頭:美聯儲埃文斯表示,美國經濟在2022年仍將保持良好勢頭。 到2022年年中,FOMC可以就就業形勢、財政形勢、通脹壓力以及應該在多大程度上調整貨幣政策立場作出評估。 我們還需要作出很多努力,才能以通脹預期的方式給予人們價格通脹指引。 (金十)[2021/11/19 6:58:42]

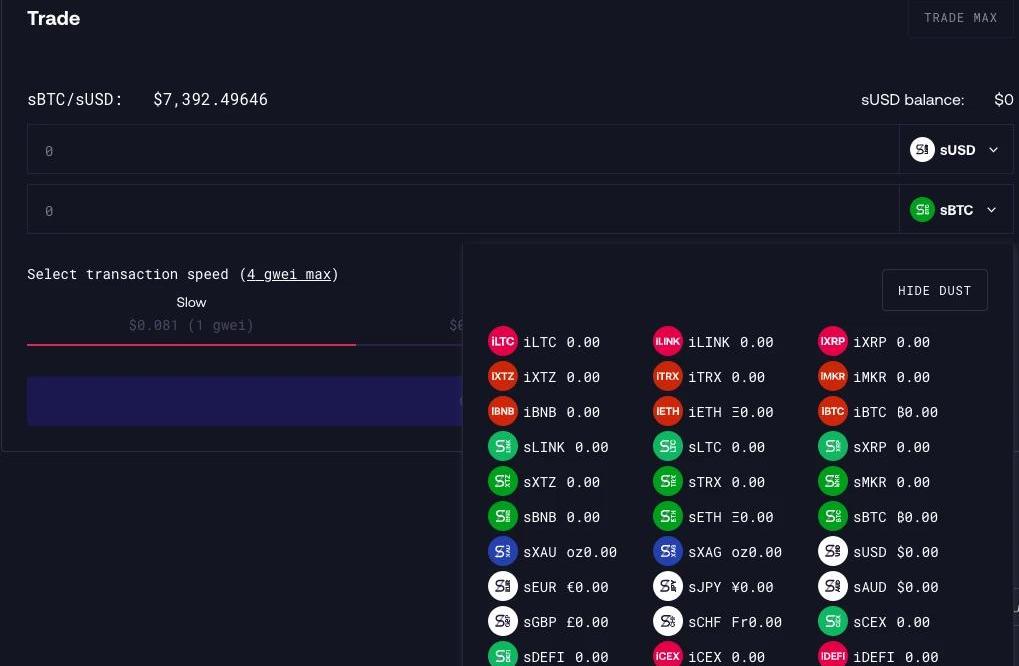

法定貨幣合成資產包括sUSD、sEUR、sJPY等;大宗商品合成資產包括sXAU和sXAG;加密貨幣合成資產包括sBTC、sETH、sBNB等;反向機密貨幣合成資產包括iBTC、iETH、iBNB等,它們反向跟蹤加密貨幣的價格,當BTC價格下降時,iBTC價格會上升。Synthetix團隊身世:前身為穩定幣項目

Synthetix的前身為Havven,2017年成立,由一個分布式的支付網絡和一個穩定幣組成。一開始,Havven使用雙重代幣系統來減少價格波動:一種是穩定代幣Nomin,以法定貨幣計量以保持價格穩定,作為交換的第一媒介。另一種作為支持的儲備代幣就叫做Havven,是一個為系統提供抵押品的標志,它的供應是不變的,其市值就反映了系統的總價值。2018年年底,Havven在努力發「多幣種」穩定幣,比如歐元、英鎊等。這個時候,團隊意識到Havven系統有潛力推出多種資產,包括合成加密貨幣、指數、以及股票之類的衍生品資產。然后,團隊開始改名為Synthetix并由穩定幣項目轉舵合成資產發行協議。在正式改名Synthetix之前,Havven共披露了兩次融資行為。2017年9月,Havven宣布獲得25萬美元的種子輪融資。2018年3月,Haven通過私募和公開募資,共籌集了3000萬美元。兩次融資都未披露投資人名字。10月28日,Synthetix基金會宣布,FrameworkVentures已經從Synthetix基金會的treasury購買了500萬枚Synth,約合630萬美元。Synthetix進一步表示,還有幾家機構也購買了“大量”SNX代幣,但未披露這幾家機構的名字。Synthetix團隊base在澳洲,KainWarwick是創始人兼CEO,之前在一家叫做Blueshyft的加密數字支付供應商擔任CEO,Blueshyft在澳大利亞擁有1250個站點,通過iOS平臺為在線企業提供數字支付,已經成為澳洲最大的加密貨幣支付通道,每天處理數千萬美元的交易。近日,在接受DeFi實驗室的采訪的時候,Kain曾表示,去中心化鏈上衍生品交易在未來擁有無限的發展空間,Synthetix的目標是成為下一個BitMEX。如何在Synthetix上賺錢?

報告:比特幣價格若未呈現積極勢頭,將影響礦工參與度:金色財經報道,BitOoda在最新報告中分析了廉價電力的可用性及其對網絡和哈希率的影響。由于比特幣網絡的挖礦能力主要位于中國,因此雨季期間廉價水電的影響使許多礦工運營保持可持續性。此外,該報告還發現,使礦工能夠升級設備的資本積累也與價格上漲和4-6個月后哈希率的上升存在相關性。自從減半以來,比特幣的價格一直在橫向波動。報告稱,如果價格未能顯示出任何積極的勢頭,可能會產生不好的后果。有趣的是,來自Blockchain.com的數據顯示,2020年礦工收入大幅下降。BitOoda稱,價格上漲也被納入了每個礦工的資本預算。該報告還補充稱,就S19礦工而言,如果哈希率低于295EH/s,其將無法收回資本成本。[2020/7/17]

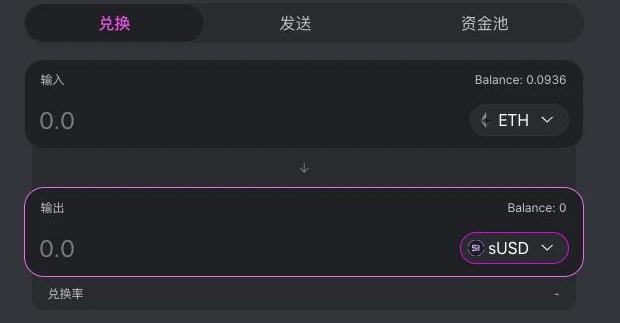

介紹完項目的綜合信息,我們來具體上手一下Synthetix的交易流程。Synthetix不僅是發行合成資產的協議,同時也是合成資產的交易平臺,用戶可以在Exchange.synthetix上交易合成資產,并且交易。Synthetix不僅涉及到抵押,還涉及到做多和做空的衍生品交易,當你持有某個資產,可以通過的價格變化獲得一定的收益。操作流程如下:1.購買SNX去抵押。目前購買的SNX的渠道主要是Uniswap、Kyber、KuCoin,而根據CoinGecko上的數據,交易量最高的是Uniswap上SNX/ETH交易對,KuCoin則只占了不到20%的流通量。大部分玩家還是選擇在Uniswap上用ETH來兌換SNX。

2.鑄造合成資產sUSD。當用戶持有SNX后,可以使用Mintr將SNX代幣進行抵押,生成合成資產sUSD。

58學院Tim: 全球加密貨幣市場已有復蘇勢頭:今晚,58學院研究員Tim做客媒體直播間,表示:根據Coinmarketcap數據顯示,截至今日,加密貨市場總市值為2757億美元,與前一周相比上漲7%,比特幣在加密市場的占比始終維持在60% 以上,盡管一直盤整,但是資金的流動沒有停止過,鑒于谷歌指數“Alcoins”的搜索量劇增,山寨幣搜索指數已經創下年新高,甚至像XRP和ADA 這樣老牌的項目也開始出現大幅拉升,加密貨幣市場明顯出現復蘇勢頭。[2020/7/10]

sUSD相當于你進入Exchange.synthetix的籌碼,你可以通過抵押SNX來鑄造sUSD,也可以在直接在Uniswap購sUSD。

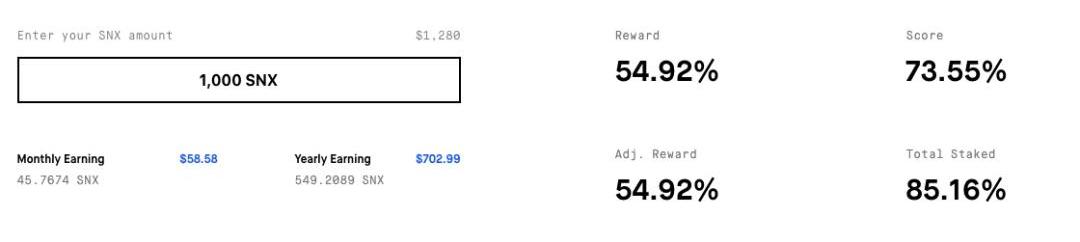

因為SNX的波動性可能比ETH要高很多,所以Synthetix設置了750%的超額抵押才可以生成穩定幣sUSD,也就是說,只有達到750%的目標閥值,用戶才有機會獲得交易手續費和SNX新代幣的獎勵。這種超高抵押率的激勵機制,主要是為了保證支撐合成資產的抵押資產能夠應對大幅的價格波動。這樣也會促使抵押者提高其抵押率,存入更多的SNX,或者銷毀合成資產。SNX獎勵類似Staking的增發獎勵,根據StakingRewards.com的數據,目前Synthetix的抵押率是85.16%,抵押獎勵是54.92%,目前來說算是比較高的了。

交易手續費的分紅是用戶通過Exchange.synthetix交易的時候產生的手續費分紅,每筆手續0.3%的手續費放入分紅池里,分給抵押代幣的用戶。在鑄造合成資產的過程中,用戶產生了新的債務,這些債務存儲在XDR(SynthetixDrawingRights)中。XDR使用一籃子貨幣來穩定債務的價值,類似于IMF的特別提款權。這些合成資產的價格會根據預言機的價格產生波動,也就是其債務是可變的。當債務分配給抵押者后,Synthetix智能合約會發行新的合成資產,并將其添加至總供應量中,同時新的合成資產也會分配到用戶的錢包。由于合成資產是用SNX超額抵押的,它有一個目標閥值是750%。如果SNX價值提升,那么SNX可以進行相應的解鎖,當然也可以發行更多的合成資產。3.交易合成資產。這一步需要在Exchange.synthetix完成,可以將sUSD換成任意平臺的資產,可以交易加密貨幣,大宗商品,法幣等資產。比如你看多BTC,就可以買入sBTC,當BTC價格上漲時,你的sBTC價格就上漲,然后你可以直接到交易市場Exchange.synthetix賣掉。有意思的是合成資產的交易主要是跟智能合約交互,沒有訂單簿,也沒有交易對手。不是買iBTC承擔,而是由整個「債務池」承擔,債務池可以理解為所有合成資產的池子,它是隨著合成資產的價格變動的。

聲音 | Civic CEO:BTC年初以來上漲勢頭穩健 或加速漲向20000美元:據ambcrypto消息,Civic CEO,同時也是BTC的長期支持者Vinny Lingham也發推指出,BTC在去年年底跌至3100后一直保持在穩健的持續上漲趨勢之中運行,目前中期支撐應看至6200一線,只要這一位置不遭到跌破,就不需要對于回調過度擔憂。Vinny指出,BTC有可能會快速上漲至20000美元水平。[2019/5/19]

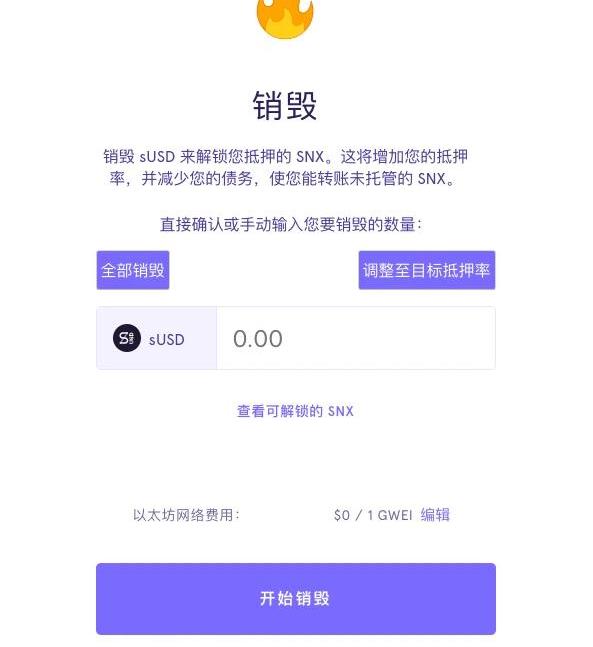

它的資產交易對于系統來說,只是將債務從一種合成資產換成另外一種合成資產,該過程沒有訂單簿或訂單匹配。這樣用戶也不用擔心流動性問題。但風險是大家共同承擔債務池帶來的價值變動。所以即使你持有的是sUSD,但當債務池發生變動的時候,你也可能賠錢。因為其中的代幣價格是通過預言機從鏈下獲取的,預言機目前由Synthetix團隊操作,這對用戶來說是一個風險。4.銷毀債務。當SNX資產抵押者想要減少債務或退出系統時,需要先銷毀合成資產。

例如,抵押者通過SNX抵押生成1000sUSD,為了解鎖其抵押的SNX,用戶需要先銷毀1000sUSD。如果在抵押期間債務池發生了變化,那么,這導致用戶可能需要銷毀更多或更少的sUSD才能銷毀其債務。銷毀過程也是通過智能合約完成,Synthetix智能合約會確定用戶的sUSD債務余額,然后將其從“債務登記簿”中刪除,同時銷毀相應的sUSD,更新用戶錢包的sUSD余額和sUSD的總供應量。之后,SNX解鎖成功。弄明白了如何在Synthetix上賺錢,我們再來看看收益,Synthetix每周三發放分紅,一位SNX大戶抵押了3.3萬枚SNX代幣,現在每周交易獎勵為115.48枚SNX,SNX每周新增代幣獎勵為328.94枚SNX,總的來看,抵押3.3萬枚SNX,每周可以得到3680元分紅,而這位大戶的SNX的單價成本不到4元,現在一枚SNX報價8.28元,總之一句話,你抵押的SNX越多,你的債務就越高,每周得到的SNX分紅也就越多。目前國內很多投資者習慣在Uniswap上購買SNX,但是由于受到網絡延遲和卡頓因素的影響,有時會致使交易不太順暢,如今在國內交易所KuCoin上面也可以購買SNX。Synthetix面臨的風險

分析 | 4小時圖RSI表明BTC看漲勢頭已經減弱 可能回調至7200美元:Coindesk分析師稱,在4小時圖上,相對強弱指數(RSI)較低高點表明,BTC的看漲勢頭已經減弱,價格可能回調至上行趨勢線的支撐位7200美元。如果跌破50小時移動平均線(MA)的支撐位7872美元,將進一步證明價格會回調,在過去24小時已兩次回調至該移動平均線。如果每小時圖上的RSI違背了下跌趨勢線,代表了熊市的背離,那么可能上漲至8500美元甚至更高。然而,由于每日RSI報告極度超買狀況,BTC價格可能很難維持在8500美元上方(2018年7月的高點)。[2019/5/15]

Synthetix的模式設計的非常有趣,將鑄造穩定幣和Staking相結合,通過增發獎勵和交易手續費分紅的方式吸引用戶鎖倉。但是Synthetix目前所面臨的風險也不容我們忽視。首先要提到的是Synthetix團隊有操縱預言機價格的風險,這點此前也受到多家媒體和研究機構的討論。今年6月,Synthetix就曾因受到OracleAttack損失了3700多萬sETH。由于SNX和XDR本身都具有一定的波動性,為了保障合成資產的償付性,Synthetix系統保持SNX以750%的抵押率支撐合成資產。Synthetix通過以下機制對系統合成資產的債務情況進行跟蹤。Sythetix系統債務池中的總債務是不同合成資產乘以其當前匯率的求和。目前Synthetix系統中所有合成資產的價格均由一個預言機來確定,該預言機將價格信息饋送到鏈上。每當SNX抵押者鑄造或燃燒合成資產時,系統就會跟蹤債務池以及每個抵押者的債務。這通過更新“累積債務增量比率”來實現。它使用具有多種來源的算法來為每種資產形成合計價值,它目前由Synthetix團隊操作。Synthetix團隊自己也已經認識到了這個問題,Kain在接受DeFi實驗室的采訪的時候表示,“作為早期項目,仍然存在很多風險,我們目前在研究預言機,在鏈上喂價。”12月20日,Synthetix就宣布和去中心化預言機Chainlink合作,正式在以太坊上接入了Chainlink預言機,為用戶提供準確的去中心化價格數據。但仍有投資者質疑Chainlink并不是真正的去中心化,只是少數節點在提供數據;其次正如V神所說如果預言機的市值低于需要該預言機DApp的市值那么預言機節點就存在聯合作惡的風險。其次,Sythetix僅通過SNX增發和交易費用的激勵來保障合成資產的償付性,沒有清算機制來保護投資者利益。而MakerDAO則是當CDP的抵押率低于150%就會觸發清算,避免了ETH價格暴漲暴跌給投資者帶來的損失。在SNX市值出現較大下跌或合成資產出現較大上漲時,僅憑激勵不一定能保障抵押者及時地調整其抵押率,使其保持在合適的比率。而MakerDAO不設置抵押率的上限,僅設定最小抵押率,并引入了清算機制,對抵押率不足的抵押者進行一定的懲罰。在幣價出現大跌時,清算機制可以更好地保護投資者的利益。與MakerDAO相比,Synthetix在合成資產的交易上確實更占優勢,方便交易者可以觸及更多類別資產,并能以更小的摩擦進行交易。但是目前Synthetix只支持抵押其原生代幣SNX,而不是像MakerDao一樣采用ETH做抵押,如果SNX價格大幅下跌會導致抵押資產價值暴跌,可能會導致系統出現問題。當然,Defi仍是一個小眾的早期市場,實際上遠不到聊誰替代誰的時候,而是仍在更新機制、完善用戶體驗,力圖吸引增量的階段。最后,Odaily星球日報要再次提醒一下投資者,目前SNX代幣流動性較差,且漲幅偏高,存在解鎖砸盤的可能,理性判斷市場,切忌盲目追高。參考工具及資料:TokenGazer:《Synthetix:合成資產市場增長迅速其死亡螺旋值得警惕》藍狐筆記:《一文讀懂Synthetix》巴韭特的晚餐:《今年漲幅30多倍的SNX,背后到底有什么支撐?》去中心化金融社區:《Synthetix的問題在哪里?》Defi實驗室:《對話Synthetix:2019DeFi變局者》https://www.stakingrewards.com/asset/synthetix-network-tokenhttps://defipulse.com/https://mintr.synthetix.io/https://synthetix.exchange/https://uniswap.exchange/swap/0x57Ab1ec28D129707052df4dF418D58a2D46d5f51

圖文|Carol鄭毅Tina編輯|畢彤彤Tong來源|PANews關注微信公眾號PANews回復“雙旦禮物”參與抽獎經歷牛熊,又是一年。今年是比特幣誕生的第十一年,也是區塊鏈行業發展的第十一年.

1900/1/1 0:00:00編者按:本文來自星傳媒STARMEDIA,作者:Darcy,Odaily星球日報經授權轉載。截止發文,ETH價格僅為129美元,相對于2019年6月份年內最高點366美元跌去64.7%,相對于2.

1900/1/1 0:00:00開源軟件最終成為主流 大多數人并不想要一場戰斗,只是期望更快學習掌握知識并提高項目質量。開源代碼協作能夠聚集眾人的創造力,并站在最前人智慧的經驗上繼續創造,使得創造本身變得更有效,更便捷.

1900/1/1 0:00:0002對稱加密說明 用通俗易懂的例子來說,就是我要給A寄一份需要保密的文件,為了防止別人看到這份文件的內容,我將文件放入帶密碼的盒子,然后把這個盒子連帶文件一并寄給A,為了讓A看到文件內容.

1900/1/1 0:00:00您可能已經聽說過,自2017年以來,Telegram團隊一直在開發一個新的區塊鏈平臺TON區塊鏈和本地加密貨幣Gram.

1900/1/1 0:00:00做為2017年6月份入場的中間人,比圈子里的大佬晚了很久,也比這兩年被割的韭菜們資深一些。從2018年1月份算起,幣圈的光景不是很好,或者用很糟糕來形容。“暴力的歡愉終將以暴力結束.

1900/1/1 0:00:00