BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD+0.46%

ETH/HKD+0.46% LTC/HKD+0.28%

LTC/HKD+0.28% ADA/HKD+1.68%

ADA/HKD+1.68% SOL/HKD+1.42%

SOL/HKD+1.42% XRP/HKD+0.48%

XRP/HKD+0.48%編者按:本文來自互鏈脈搏,Odaily星球日報經授權轉載。2019年,ICO、IEO、STO三大加密貨幣發行模式或還存心跳,但已經沒了生氣。2019年初,幣安開啟的IEO帶動幣價,甚至引爆了小牛市,5月份Bitfinex交易所10億美元的項目,將IEO融資推向高點。市場認為,IEO會成為加密貨幣的主要公開發行方式,但至年末,10月、11月IEO連續兩月發行額為零,12月時僅有1起通過IEO進行融資的項目。ICO和STO兩大模式更慘。互鏈脈搏統計,2019年ICO、IEO、STO的總融資額為33.25億美元,而2018年僅ICO的融資額就已達119.27億美元,相差3倍有余。從趨勢來看,三大模式下半年幾乎逐月遞減。2019年12月的ICO的融資額,較2018年最低值的12月同比下降98.75%;而2019年12月的IEO融資額較同年1月份時也下降了58.33%;另一邊,STO融資額已是連續四個月歸零,2019年下半年僅有1起STO融資項目。2019年結束,ICO、IEO、STO三種模式已然可以宣告失敗。式微:2019年加密貨幣融資總額為33.25億美元Bitfinex便占三成

動態 | 自2013年以來 加密合并和收購活動交易價值總計約40億美元:根據TokenData發布的最新報告,2013年至2019年末所有加密合并和收購活動的交易價值估計約為40億美元,其中大部分(28億美元)記錄在2018年。2019年的交易總額顯著降低,為7億美元。TokenData認為,有關并購的活動與加密價格一樣動蕩,實際上與價格呈正相關。[2019/12/3]

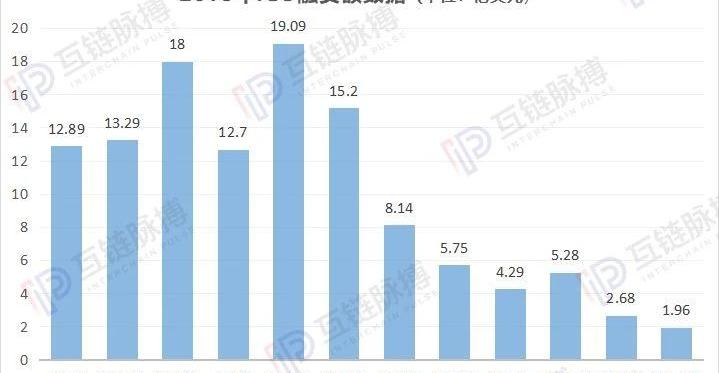

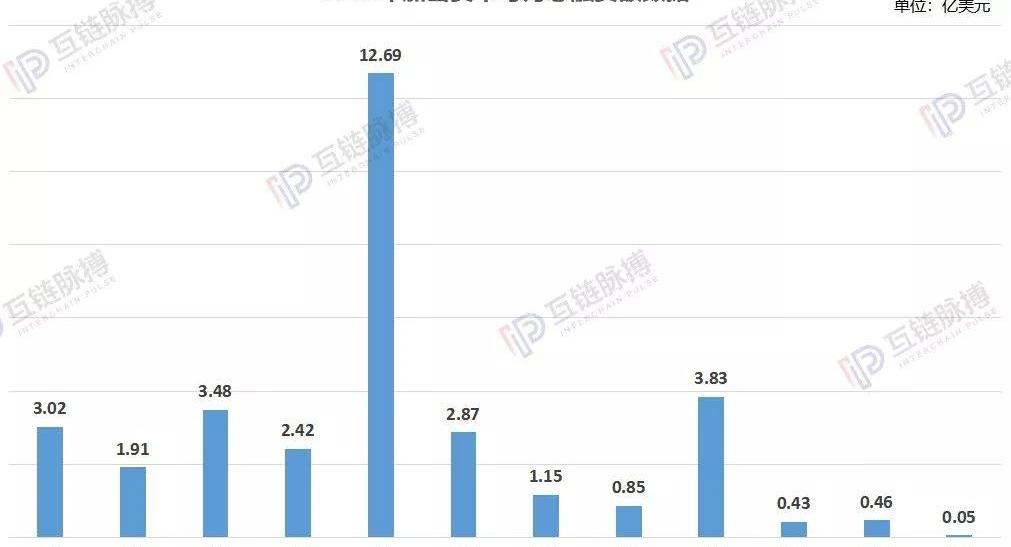

互鏈脈搏根據CoinSchedule網站數據統計,2019年加密貨幣融資總額為33.25億美元。其中ICO融資額占比45.8%,共15.23億美元。與2018年ICO融資額119.27億美元相比,環比下降了87.23%。而因2018年時,IEO、STO等模式尚未興起,ICO融資額亦可算作總融資額。如此比較,2019年加密貨幣總融資額也是較2018年下降了72.12%。

公告 | OKEx將于2019年6月17日開始提升交割合約老模式手續費率:據OKEx官方公告,OKEx已全幣種上線交割合約梯度保證金模式,用戶有持倉且無掛單時,可直接由老模式切換至新模式。OKEx已調低老模式(一次強平模式)最大限倉,并將于2019年6月17日開始提升老模式手續費率。[2019/6/6]

此外,由數據圖表可見,2018年有半年時間的月度融資額高于12億美元,而2019年高于12億美元的僅有5月份,其主要數據來源是加密貨幣交易所Bitfinex發布了10億美元的IEO項目LEO。Bitfinex在5月8日公布LEO的官方白皮書。并在白皮書中表示,其推出此次IEO的背景,就是在被美政府凍結了8.5億美元的期間,Bitfinex急需一筆周轉資金。據白皮書顯示,LEO的發行總量為10億枚。該項目10美元的融資金額占到2019年全年融資金額的三成。也是在該項目巨量融資的支持下,IEO融資額沖向高點,迎來最后的瘋狂。但5月份過后,IEO融資額自不久后的8月份開始便一路下跌。10月份、11月份時,連續兩個月融資額為0;最近的12月份也僅有1起IEO融資項目。雖其年度融資額為16.92億美元,占總融資額的50.9%,高于ICO融資。但就其下半年的表現來看,IEO似乎會先于ICO而消亡。ICO雖也同在下半年走低,但9月份時,ICO融資額卻達到了今年的高點,較8月環比增長了3174.89%。這主要歸功于Kinesis項目,共融了1.93億美元,占到9月份ICO融資額比重的51.25%。而據悉,Kinesis是一種基于1:1分配實物黃金和白銀的收益型數字貨幣。

動態 | TokenInsight:2019年,低算力PoW通證將進入死亡螺旋:2月11日,TokenInsight發布《2019 區塊鏈行業七大展望》。其中“行業發展”展望為: 1、區塊鏈行業將受到更嚴格、更細致的監管,KYC和AML將成為主流趨勢。 2、區塊鏈企業的裁員、倒閉潮將延續,迫使企業尋求區塊鏈應用的落地場景和商業模式。 3、區塊鏈開發人才將持續緊缺,區塊鏈教育培訓服務以及知識分享平臺將持續增多。 “技術發展”展望為: 1、2019年新的方向不會是單純的區塊鏈技術,而是區塊鏈與其他領域的交叉運用。 2、區塊鏈將在部分行業開始規模化使用,聯盟鏈的技術方案將率先落地。游戲、跨境支付、防偽溯源等行業將成為首選。 3、隱私保護將會成為區塊鏈項目設計的重要考慮,會有越來越多的項目提升隱私性能。 “二級市場”展望中提到,低算力PoW通證將進入死亡螺旋。[2019/2/11]

韓國交易所Bithumb:2018年目標布局8000家實體店結算服務:韓國虛擬貨幣交易所Bithumb近日宣布,已經在韓國的6000多家門店布局了虛擬貨幣結算服務設施。公司在上個月3月26日宣布未來虛擬貨幣結算業務將會是增量市場,到2018年年底,公司將預計完成8000家門店的數字貨幣結算平臺布局。Bithumb正在開發了一個移動禮品券平臺,并與韓國的Korea Pay合作開展數字貨幣結算服務。[2018/4/5]

另一邊,三種加密貨幣發行模式中更先衰亡的事實上是STO,其全年融資額僅為1.1億美元,占總融資額的3.3%。這一頹勢在下半年尤為明顯,2019年下半年,通過STO融資的項目僅有1起,是8月份的TapJets項目,融資金額為150萬美元。據悉,該項目是由私人飛機即時預定平臺TapJets發起,在今年3月15日宣布推出證券通證(STO),而據CoinSchedule顯示TapJets最終于8月13日結束STO融資。除此之外,2019年下半年STO融資數據已有5個月為0,已然被市場舍棄。來路:ICO、IEO、STO模式緣何失敗

GameGene將于2018年第二季度發行基于區塊鏈技術的游戲:3月5日GameGene表示將于2018年第二季度發布基于區塊鏈技術的開放型平臺游戲“Age of Dragons”和虛擬游戲貨幣“NGT(NEO Genesis Token)”。[2018/3/6]

由上述數據來看,三種加密貨幣發行模式皆以落敗。而回顧其發展,方可知緣由。在2018年年末時,互鏈脈搏就曾指出當年是ICO由盛轉衰的分水嶺。彼時,ICO模式存在一定局限,如項目方不誠實、不透明,尤其是投資者對項目的實際情況難以把握;ICO模式自我約束不足,承擔的約束成本極低;與IPO相比,ICO信用極低。因此,若不轉型,ICO模式將無法持續。也就是在這一時期,ICO模式致使投機潮爆發,日漸失勢,新的加密貨幣發行模式隨之出現。2018年9月時,STO被重新提起,并引起市場轟動,被譽為ICO后的下一個風口。STO是在確定的監管框架下,按照法律法規、行政規章的要求,進行合法合規的通證公開發行。但若觀察其融資額數據,可見其發展前期未能超過ICO,發展后期未能超過IEO。歸結原因,一方面是因為,STO的合規成本偏高,落地困難。即便在STO合法化的美國,投資者也必須先經過SEC認可才能參與。對于其它尚未開放的國家,其門檻則更高。另一方面是其募資受眾面太窄,同時代幣無法在主流的數字貨幣交易所上架,流動性不足。而隨著STO的熱度散去,IEO旋即成為2019年的熱點。2019年年初,幣安Launchpad首期項目BTT的暴漲,交易所打響IEO之戰。3月份時,IEO日漸成為加密貨幣項目融資首選,其融資額直線上升,漲了15倍有余。而據鏈塔?研團隊統計,4?份時涌現了88個IEO項?,涉及40多家交易所;其后5月份,交易所Bitfinex10億美元的LEO項目更是將IEO融資推向了高峰。IEO與ICO不同,通過IEO模式進行融資需要通過交易所的一系列審查后才能進行融資,一定程度上為用戶規避了風險。但同時也埋下了隱患,若交易所審核與盡調不嚴,劣質項目將會涌入市場,使投資者受損。甚至,部分劣質交易所會連同項目方運用IEO模式斂財。也正是基于此,IEO在2019年下半年逐漸走向衰亡。總的來看,從ICO模式到IEO模式,未能走下去的原因有兩個方面。一方面是因其自身沒有可持續的價值產生。以傳統的股票投資作類比,股票進行的是“時間交易”,用當前的財產來交換投資主體未來可能產生的價值。而ICO、IEO融資模式同樣具有“時間交易”的性質,但其融資項目主體卻少有帶來可持續的價值。無源之水自然不能源遠流長。另一方面是,ICO、IEO融資模式罔顧監管。以“九四監管”為代表的法案、文件曾多次提出對加密貨幣融資進行規范監管。就在交易所IEO之戰正式打響的2019年3月,北京市互金協會還發布了關于IFO、IEO等名目發行代幣,進行虛擬貨幣炒作的風險提示。而在罔顧監管的同時,ICO、IEO模式自身的約束力又不足,使得資金盤、詐騙犯罪行為滋生。而STO雖完善了監管約束問題,但又面臨著門檻過高、流動性不足的問題。因而三大加密貨幣發行模式于2019年紛紛衰亡。前程:以史為鑒2020探索加密貨幣發行新模式

因此,探尋能滿足監管合規、高效便捷、信任度高等多方平衡的加密貨幣發行模式,成為2020年的焦點。互鏈脈搏關注到,近兩年,新加坡、香港、立陶宛等地開始逐步推進STO監管,發布STO發行指南、監管規則、準則等。這側面反映出,各國在促動合規的加密貨幣發行模式的發展。可加密貨幣顆粒度較小,關聯的是更為細微的場景。而通過STO模式進行加密貨幣發行,終歸是成本過高,且難以實現符合應用的高效流通。若政府官方可推出適用于數字資產發行的新模式,或將是未來的一個方向。此外,互鏈脈搏關注到,針對ICO、IEO融資模式下項目的可持續發展問題,2019年時,有PIP、DAICO、IMO等融資方式被提出。2019年8月時,去中心化交易所weiDex區塊鏈架構師提出了一種新型的融資模式PublicInterestProject。在這種模式下,投資者可將資金發送到一個智能合約中,自此投入資產開始自動生成利息,從而為該代幣項目創建了持續的利息資金流。一旦決定撤回投資,投資者還可以獲得等值于質押利息的項目原生代幣,這樣投資人只會損失這個時間段的機會成本。而DAICO模式融合了DAO和ICO的概念。在DAICO平臺中,投資者可以通過投票管理決策融資資金,相對現在的融資模式,較大程度上保證了投資人的利益,同時也對項目團隊施加了一定的開發壓力,減少項目團隊跑路和融資后懈怠工作的情況的發生。此外,IMO是隨著項目進展進行私募,隨項目開展持續期通常在3個月、6個月、一年或更久。這種方法也為項目方如果在初始資金募集中出問題而提供修正,同時隨著項目進展也為交易所和投資者提供機會去決定是否繼續投資或退出。但這些模式是否行得通,仍需實踐檢驗。區塊鏈作為新興產業,其發行模式也處在不斷探索的過程中。相信以ICO、IEO、STO為鑒,隨著行業的發展,未來的加密貨幣發行方式將更加符合監管和市場多方的需求。

編者按:本文首發于微信公眾號鋅鏈接,關注公眾號,和我們一起探索產業區塊鏈價值。如需轉載文章,請微信申請開白名單.

1900/1/1 0:00:00正文共:1,277字預計閱讀時間:4分鐘行情與市場情緒近期BTC行情走勢來源:Chain.info本周的比特幣走勢較為平淡,大部分時間在7050至7250美元的箱體內小幅震蕩.

1900/1/1 0:00:00加密貨幣領域從來都不缺乏新聞和戲劇性,2019年也不例外。但在這些喧鬧的表象之下,很多團隊已經在構建這個世界所需要的開放金融產品.

1900/1/1 0:00:00編者按:本文來自:威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。2019年中間有一段時間,大概三個月的小牛行情,就是4、5、6月.

1900/1/1 0:00:00截至2019年12月末,全球數字通證總市值為1953.43億美元,相比上月末下跌132.4億美元,跌幅為6.3%.

1900/1/1 0:00:00編者按:本文來自鏈聞,Odaily星球日報經授權轉載。綜合評價全球范圍內區塊鏈投資基金的口碑和知名度,揭曉25家寒冬中積極投資布局的區塊鏈風投機構,以及10家最愛領投的風投機構.

1900/1/1 0:00:00