BTC/HKD+1.15%

BTC/HKD+1.15% ETH/HKD+3.75%

ETH/HKD+3.75% LTC/HKD+1.98%

LTC/HKD+1.98% ADA/HKD+3.41%

ADA/HKD+3.41% SOL/HKD+1.79%

SOL/HKD+1.79% XRP/HKD+0.67%

XRP/HKD+0.67%12月28日,“2021首屆數字金融前沿學術會議”在線成功舉辦。會議由清華經管數字金融資產研究中心主辦,中心主任羅玫教授主持。清華大學經濟管理學院金融系副教授、數字金融資產研究中心核心研究人員王茵田發表了題為“比特幣期權市場的流動性研究”的主題演講,本文根據演講內容整理。

首先指出這是一個關于比特幣資本市場的實證研究。該項研究關鍵字有兩個,一個是市場的非流動性,另一個是期權,市場的非流動性或者流動性對于期權價格的定價機理、定價機制,或者是如何來影響期權價格的。

近期對于比特幣的研究方向,是把比特幣當作一種金融資產,但是顯然它并不是一個金融資產,比特幣本身的定價機理是全然不同的,但是加密貨幣衍生品的定價機理和傳統的衍生品是非常趨同的,所以我們可以以此入手,來開展研究。

數據:StarkNet橋接存儲總價值突破5萬枚ETH,過去一個月增長150%:金色財經報道,Dune Analytics最新數據顯示,以太坊Layer 2擴容解決方案StarkNet跨鏈橋接存儲總價值已突破5萬枚ETH,本文撰寫時為50,244 ETH(按照當前ETH價格計算超9200萬美元),參與橋接交易的用戶量為368,297個。歷史數據顯示,StarkNet跨鏈橋接存儲總價值于今年3月24日突破2萬枚 ETH,這意味著該指標在過去一月內已增長150%。[2023/4/24 14:24:19]

研究試圖去回答有關加密貨幣期權市場的三個問題:

1. 最終用戶(end-user)的買賣方向如何影響比特幣期權價格的形成?

2.在比特幣期權市場上到底是買方多還是賣方多??

云南省首個城市發行的元宇宙平臺蒙自藝術數字藏品平臺上線:金色財經報道,據云南日報消息,云南首個城市發行的元宇宙平臺蒙自藝術數字藏品平臺正式上線,據了解,蒙自數字藏品平臺由蒙自市自主研發,是云南省第一個數字藏品平臺,基于BSN文昌鏈發行的一種可以在線上展示、使用的創新型電子收藏品,每個數字藏品在文昌鏈上都有唯一標識,不可篡改,永久保存。[2022/9/2 13:04:32]

3.在最終用戶(end-user)的交易壓力下,市場的流動性是如何影響期權的價格的?

先看一下股票市場上的最終用戶(end-user)的交易方向是如何影響股價的?對于股票來說,它的最終用戶(end-user)一定是買方,就是買方承擔這種流動性風險。流動性越差價格越低,終歸它的價格會回歸到真實的價格,所以它的預期收益和回報率越高。對于期權,本質上是一個保險合約,它并不是像股票一樣,只能由一個公司去發行,而是市場的參與者任何一方都可以去發行一個期權。

以太坊Layer2總鎖倉量為43.7億美元:金色財經消息,據L2BEAT數據顯示,當前以太坊Layer2總鎖倉量漲至43.7億美元,7日漲幅14.01%。其中,鎖倉量前五分別為Arbitrum(23.3億美元,7日漲幅13.01%)、Optimism(9.06億美元,7日漲幅20.71%)、dYdX(5.64億美元,7日漲幅12.5%)、Loopring(1.88億美元,7日漲幅8.7%)、MetisAndromeda(1.19億美元,7日漲幅20.48%)。[2022/7/23 2:33:29]

如果是一個買方到市場上去購買期權,做市商(Market maker)就發行期權賣給我;如果我是賣方在市場上賣期權,我自己就可以發行并賣給做市商(Market maker)。所以期權這個市場上面,理論上不會出現供不應求或者供過于求的情況,買賣雙方其實是出清的。

加密貨幣交易所FTX在進軍股票交易之際悄悄收購券商初創公司:5月23日消息,據知情人士透露,FTX已就收購事宜接洽了至少三家私人控股的交易初創企業。此前FTX首席執行官購買了美國著名網絡券商Robinhood的股份。散戶交易者越來越多地投資于加密貨幣和股票,經紀公司也一直在將這兩種資產類別合在一起(提供服務)。一位消息人士稱,談判仍處于初期階段,尚未達成投資意向書。FTX近幾個月接洽的公司包括Webull、Apex Clearing和Public.com。(金十)[2022/5/24 3:36:55]

多余的頭寸是由做市商(Market maker)承擔,并通過一些方法或者交易策略來對沖掉這些頭寸。那么期權價格到底由誰來決定呢?在現實中,一個做市商是不可能按照零成本來對沖掉自己的頭寸。在流動性不好或者說做市商(Market maker)在對沖掉自己頭寸的時候是一定有成本的,他怎么補償自己?這就會對價格形成影響,這就是在期權市場上流動性對于期權價格的影響機理。

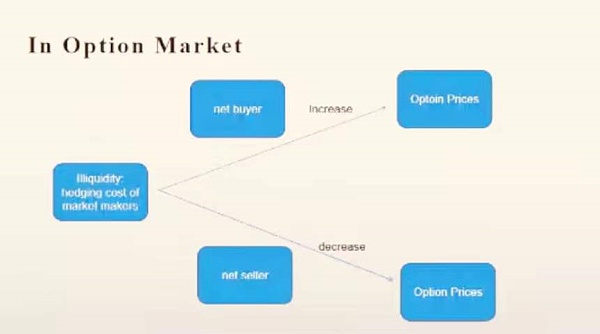

當市場的流動性越不好,做市商(Market maker)面對更多的買家時時不得不賣并會拉升價格,從而對期權價格有一個提升的作用。如果市場上更多的是賣家,做市商(Market maker)作為買家,就會壓低價格,從而對期權價格有一個拉低的作用。這就是整個故事的核心。

流動性是如何在option市場上影響價格的,也取決于最終用戶(end-user)的方向:最終用戶如果是賣方,做市商作為買方,他會壓低價格去補償流動性的不足,而導致收益率的溢價或者預期收益率為正,最終用戶如果是買方,做市商作為賣方,就會要求拉升期權價格,從而導致預期收益率為負。

到底在現實中是買方多還是賣方多?這是我們要看的一個問題,有一篇論文對于Cryptocurrency期權的研究,發現目前最大的期權市場是買方更多。?

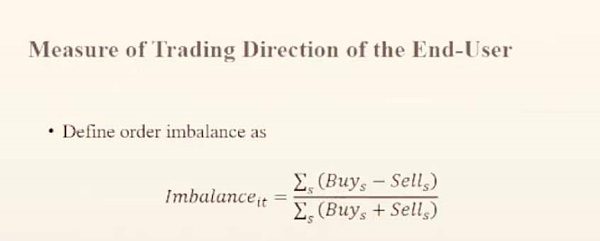

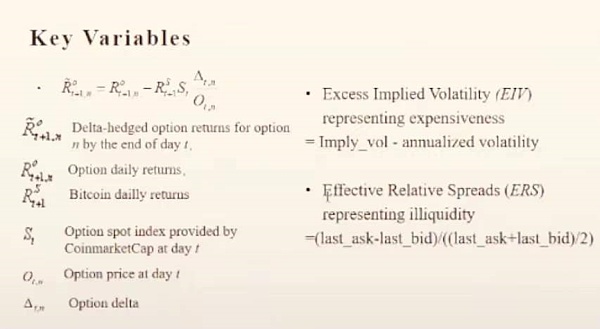

為了更好地做研究,我們必須要定義幾個重要的變量,一個是非流動性,非流動性的通用辦法就是期權的買賣價差,我們用有效相對價差(Effective Relative Spreads, ERS)來定義,對于期權價格波動程度,我們用額外隱含波動率(Excess Implied Volatility, EIV)來衡量。

我們目前有三項發現:

1.在市場存在流動性風險的時候,做市商(Market maker)是如何保護自己的?總體上不管市場上買方更多起來賣方更多,做市商(Market maker)會提升價差來保護自己,尤其是市場上出現更多的賣方的時候,他會更多地來拉大價差保護自己;

2. 做市商(Market maker)除了拉大價差還有什么其他的方法來保護自己?一個假設是當市場流動性越不好,有效相對價差(Effective Relative Spreads, ERS)越高,會拉低它的價格,因為market maker要面臨更多的賣方,他會拉低價格。通過對模型的回歸分析發現在非流動性的條件下,當做市商(Market maker)面臨的是賣方壓力,確實會使其壓低價格。

3.由于LedgerX在2019年的8月1號允許更多的小交易者或者個人交易者進入到這個平臺,通過對模型的回歸分析發現,個人投資者不僅帶來了交易量,還使市場更有效、更成熟,更趨向于成熟的股票市場。

總結來說,在場外交易(OTC)市場賣方更多并存在賣方壓力,更多的投資者采用持保看漲期權(Covered call)策略;做市商(Market maker)在面臨賣方壓力的情況下,出于保護自己,一方面會拉大買賣差價,另外一方面會壓低期權價格;最后就是小交易者或者個人交易者(Retailer)的引入可以使市場更加成熟。

Tags:ARKMARKMAKEMakerStarSharksWen Marketingmaker幣終極計劃makerdao創始人mushgain

1.DeFi代幣總市值:1433.85億美元 DeFi總市值 數據來源:Coingecko2.過去24小時去中心化交易所的交易量:52.

1900/1/1 0:00:00今年的跨年你是怎么過的?是聽了一場跨年演講,還是去了游樂園?也或者,用一種經典的方式 —— “音樂+Party”跨年?國外時代廣場的跨年,已是無數巨星的向往;國內五月天演唱會的倒數.

1900/1/1 0:00:00論起蹭熱點,時尚品牌總是跑得最快的。“——Yo Bro,腳上的這款耐克鞋不錯啊,哪兒買的?”“——耐克元宇宙官方旗艦店。”游戲平臺Roblox上,兩個方塊小人兒正交流著他們最新的時尚穿搭心得.

1900/1/1 0:00:00WTF ?抱歉,我們不是在罵人。這是一個正在發錢的項目,開局半小時內持幣地址已經突破5000,截止目前發稿2個小時時間持幣地址已經破萬。登錄頭部交易所幾乎是必然.

1900/1/1 0:00:001月13日,Coinbase在博客宣布正在收購加密衍生品交易所FairX,據稱FairX受美國商品期貨委員會(CFTC)監管.

1900/1/1 0:00:00現階段NFT尚處于發展初期,更多的應用于個人資產保護,是數字資產“身份證”,成為展現虛擬世界身份地位和財富實力的象征,類似于現實世界的收藏品.

1900/1/1 0:00:00