BTC/HKD-0.25%

BTC/HKD-0.25% ETH/HKD+0.39%

ETH/HKD+0.39% LTC/HKD+0.76%

LTC/HKD+0.76% ADA/HKD-0.87%

ADA/HKD-0.87% SOL/HKD-0.47%

SOL/HKD-0.47% XRP/HKD-0.57%

XRP/HKD-0.57%什么是杠桿代幣?

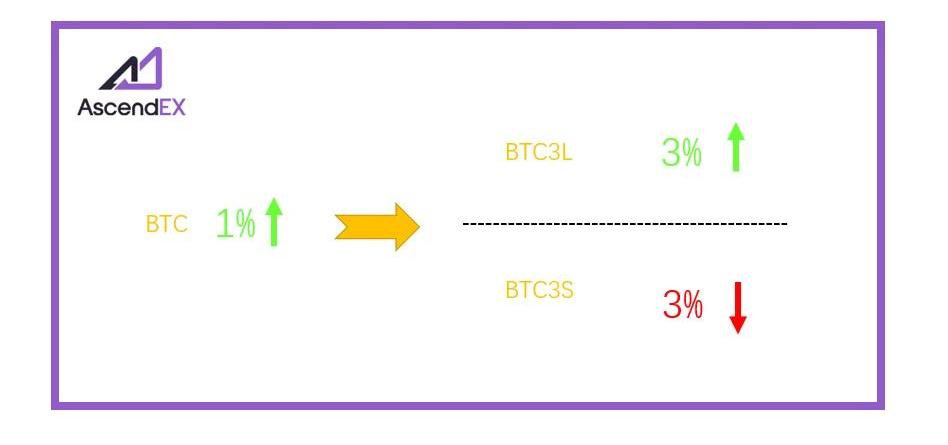

杠桿代幣是指通過運用合約等金融衍生工具,跟蹤“復制”相關標的資產的價格表現,并將其放大一定倍數的基金產品。換句話說,杠桿代幣就是追蹤并放大數倍普通數字資產收益率表現。當目標資產收益變化1%時,基金凈值變化將達到目標倍數如1.5%、2%或3%。當杠桿倍數為1倍時,杠桿代幣實際上就相當于傳統數字資產。

杠桿代幣以單一品種數字貨幣為標的資產,追蹤并放大其現貨價格表現。譬如,杠桿代幣品種BTC3L和BTC3S,即表示,當BTC現貨上漲1%,BTC3L將上漲3%,BTC3S將下跌3%。

概括而言,杠桿代幣一般有以下特點:

1.杠桿代幣為永續產品,無到期日或清算日。

2.杠桿代幣的交易機制類似于加密貨幣現貨交易,投資者無需提供保證金或任何形式的抵押資產,即可直接參與交易,無爆倉風險。

3.杠桿代幣產品適用于單邊行情。在這種市場行情下,杠桿代幣自帶復利效應可幫助投資者擴大收益。

杠桿代幣是如何運作的?

劍橋和IEA數據顯示比特幣碳排放強度在去年達到頂峰:金色財經報道,根據劍橋大學替代金融中心和國際能源署 (IEA) 的公開數據,比特幣 (BTC) 的碳排放強度可能已在去年達到峰值。研究人員Hass McCook表示,隨著中國禁止比特幣挖礦,比特幣已經開始向零排放邁進。 預計在最壞的情況下,5年后比特幣的碳排放量將不到目前的三分之一,10年后將完全不排放。[2021/7/3 0:24:20]

杠桿代幣本質上是一個基金。

不同品種的數字貨幣杠桿代幣,本質上均是由專業金融團隊管理的基金。每個品種杠桿代幣背后,都對應著一定數量的期貨合約倉位。基金管理者通過專業操作動態調整期貨倉位,使得基金凈值在一定時期內,恰好能夠保持固定的杠桿倍數,實現放大收益的效果。

那么,這種效果或是目標又是如何實現的呢?這里就不得不提到維系杠桿代幣系統運作的核心機制-再平衡機制了。

再平衡機制

所謂的再平衡,就是指調整投資組合中各式資產的比例。對應到杠桿代幣,再平衡即指基金管理方調整各品種杠桿代幣背后對應的數字貨幣永續合約倉位。

通常而言,具體的再平衡方式為,基金管理方將根據市場波動情況,每日對基金杠桿比率進行跟蹤維護,即每日固定時間對基金資產進行清算,按調整后的基金凈資產價值重新計算需要建立的杠桿數額,以保證最大限度地跟蹤杠桿目標倍數。

江卓爾:BTC或在明年6月達到15萬至30萬美元頂峰:萊比特礦池CEO江卓爾表示,在進入熊市前,比特幣可能在今年9月至明年6月之間達到15萬至30萬美元的頂峰。江卓爾稱,目前的價格水平肯定沒有達到頂峰,圍繞比特幣的關注和流行度尚未達到我們在過去的牛市中看到的水平。江卓爾還指出,美國貨幣政策的潛在轉變將成為加密貨幣的不利因素。全球經濟復蘇可能會導致政策收緊,這可能會打壓包括比特幣在內的風險資產。(CoinDesk)[2021/3/23 19:08:28]

譬如,為了方便說明,假設當前BTC杠桿代幣凈值為100USDT,對于三倍杠桿的BTC杠桿代幣,其對應標的資產BTC合約倉位為3BTC,即合約倉位價值為300USDT。假設投資者用100USDT買入1BTC3L。若當日BTC價格上漲5%,則BTC3L凈值上漲15%。此時BTC價格為105美元,投資者持有的BTC3L凈值為115美元,對應的合約價值為315美元。在此輪價格變動后,BTC3L的實際杠桿倍數發生了變化,當前其杠桿倍數變為:315/115=2.74,而不再是預期目標三倍杠桿。此時,BTC3L對應的合約倉位需要再加倉30美元,將倉位增加至345美元,才能維持345/115=3倍杠桿的目標。同樣,如果標的資產價格下跌,對應杠桿代幣也需要進行減倉,使杠桿倍率恢復到3倍。

Messari前主管:目前正處于DeFi頂峰階段,但實際的頂峰可能會是現在的兩倍:2月6日消息,Messari前主管Qiao Wang發推稱,“我不知道在目前的DeFi mini周期中,我們離頂端有多遠,但是事情并沒有像2020年8月下旬那樣瘋狂。如果當前的DeFi mini循環到此結束,那么這就是完美的頂峰,我確實認為我們正處于頂峰階段,但實際的頂峰很可能會是現在的兩倍。完全基于互聯網泡沫,我不會感到驚訝,在當前加密貨幣周期的頂峰時期,頂級DeFi資產的價值將超過超過100B美元。”[2021/2/6 19:03:49]

杠桿代幣產品的核心即是跟蹤資產價格表現并維持固定杠桿收益。當標的資產價格變動時,杠桿代幣的杠桿水平會隨之發生變化,需要定期對標的資產合約進行調倉才能維持一個固定的目標杠桿倍數。這也就是再平衡機制所發揮的作用,也是杠桿代幣產品得以存在的理由。

目前加密市場中,主流平臺杠桿代幣產品再平衡機制一般包含每日固定再平衡和臨時再平衡。每日固定再平衡,顧名思義,是指每日固定時間進行再平衡操作;臨時再平衡則主要是遭遇突發風險時采取的再平衡措施。

聲音 | CNBC主持人:2017年頂峰時期加密市場規模是現在2.5倍:CNBC主持人Ran Neuner今日發推稱:“難以置信的是,在2017年的頂峰時期,加密市場的規模是現在的2.5倍,加密貨幣數量僅為現在的1/3。離那里還有很長一段路...”[2020/2/13]

如何參與杠桿代幣交易?

杠桿代幣追蹤的是數字貨幣現貨表格表現,其交易機制類似于數字貨幣現貨交易機制。常見的一般交易規則表現如下:

1.參與杠桿代幣交易,無需支付保證金或任何形式的抵押資產,且支持24小時全天候交易。

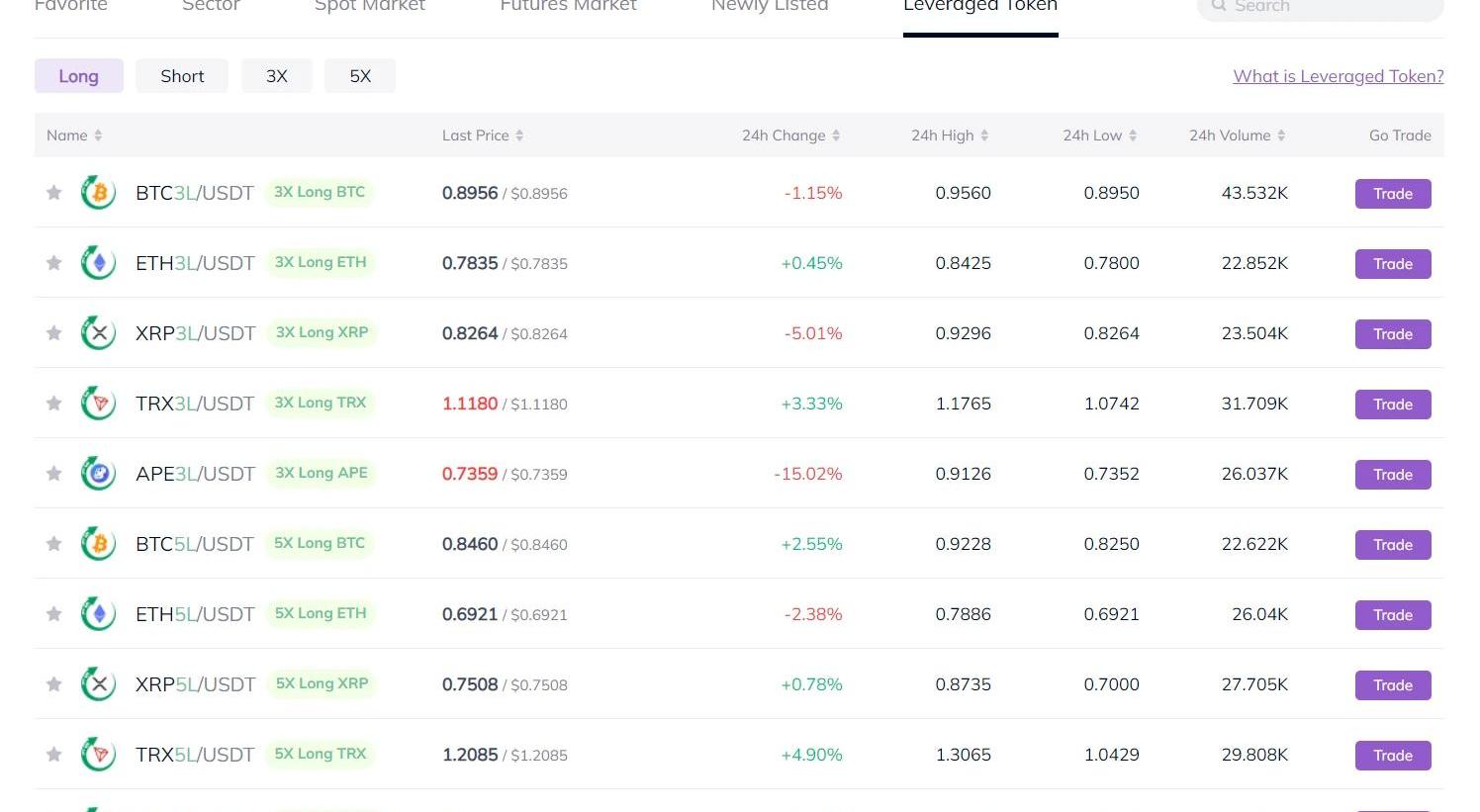

2.常見的杠桿代幣產品命名規則為:標的資產+杠桿倍數+多空方向。以BTC3L為例,BTC即表示標的資產,或稱標的幣種;3表示3倍杠桿;L即Long,表示做多。

3.目前主流平臺杠桿代幣一般支持的杠桿倍數有3、5倍。譬如,頂峰AscendEX杠桿代幣產品支持的常規杠桿倍數為3、5倍,少數幣種僅支持3倍杠桿。

4.同現貨交易一樣,杠桿代幣僅支持一個交易方向,即通過低買高賣獲利。若想做空,需交易反向杠桿代幣產品。譬如,針對同一標的資產,頂峰AscendEX平臺提供對應的正向和反向杠桿代幣產品,以達到做多做空效果,可滿足投資者交易需求。

動態 | 比特幣只有7%的概率在2019年底回到2萬美元的頂峰:推特分析師Skew提供的最新市場數據顯示,比特幣(BTC)的價格在2020年之前只有7%的可能達到2萬美元的歷史高點。2019年全年,押注比特幣未來價格的投資者的賠率一直在緩慢下降。根據衍生品平臺LedgerX和Deribit提供的數據,截至8月27日,在年底前不太可能回到2萬美元的概率有93%。他還指出,10月應該是比特幣最有趣的一個月,SEC正在審查兩項ETF應用。這將成為市場的分水嶺。(cointelegraph)[2019/8/27]

為便于理解,這里將以BTC杠桿代幣品種作為示例講解杠桿代幣交易過程。譬如,以BTC為標的資產,投資者可選擇交易正向杠桿代幣產品BTC3L和BTC5L,或者反向杠桿代幣產品BTC3S、BTC5S。其中,若您選擇買入BTC3S或BTC5S,即代表您正在做空。若BTC后市行情如預期般下跌,則對應BTC3S、BTC5S凈值表現為上漲;反之,若BTC后市行情與預期相反是上漲的,則對應BTC3S、BTC5S凈值表現為下跌。

交易杠桿代幣還有什么值得注意的細節?

交易杠桿代幣,買賣的是基金份額,不是數字貨幣現貨。

雖然杠桿代幣交易機制類似于現貨交易,但杠桿代幣本質上仍屬于基金。投資者買賣杠桿代幣時,所交易的杠桿代幣品種并非數字貨幣現貨,而是對應品種杠桿代幣的基金份額。同理,買賣杠桿代幣產品時的交易價格,也并非數字貨幣現貨價格,而是對應品種杠桿代幣的基金凈值。

譬如,以頂峰杠桿代幣產品BTC3L為例,為便于理解,假設您以1USDT價格購買了300個BTC3L,即當前您持有300USDT的BTC3L。那么在該示例中,您當前持有的這300USDT的BTC3L并非價值300USDT的BTC現貨,而是而是BTC3L杠桿代幣的基金份額;1USDT也并非BTC現貨價格,而是BTC3L杠桿代幣的基金凈值。

正確理解杠桿代幣凈值拆分合并

所謂杠桿代幣凈值,反映的是用戶當前持有每單位份額的基金資產在二級市場上的公允價值,也是用戶買賣杠桿代幣的價格。

出于降低用戶交易準入門檻、提高杠桿代幣產品凈值價格變化靈敏度及優化交易體驗等考量,主流平臺常規操作是不定時對凈值進行拆分合并操作。需要注意的是,凈值拆分合并僅作用于凈值價格及杠桿代幣數量顯示,并不影響投資者持有的杠桿代幣資產總值。

譬如,假設您以1USDT的凈值價格買入了100份額的BTC3L。當BTC價格上漲凈值變為10USDT,此時您持有的BTC3L總資產價值為10*100=1000USDT。由于凈值過高,平臺對BTC3L凈值進行拆分,使得凈值降為2USDT,對應您所持有的BTC3L份額變為500。此時雖然BTC3L凈值降低了,但您持有的BTC3L總資產價值仍為2*500=1000USDT。

杠桿代幣更適用于單邊行情

杠桿代幣產品通過再平衡機制放大標的資產的每日漲跌幅,調倉操作本質上其實是一個”追漲殺跌”的過程。當標的資產上漲時,對應的基金杠桿就會低于目標杠桿,因此基金管理者需要以高價位做多合約來增加基金杠桿;反之,當標的資產下跌時,基金杠桿就會高于目標杠桿,基金管理者此時需要以低價位做空合約降低組合杠桿。

正是由于這一機制,在單邊行情下,每日調倉操作會產生復利效應,而在箱體震蕩行情下,則會出現標的資產價格波動后回到原點,但杠桿代幣持有者賬戶凈值卻下降的情況,即出現所謂的資金損耗。因此,杠桿代幣更適用于單邊行情,即只應該作為短期對沖工具、而非長期持有標的。

杠桿代幣有什么優勢?

1.無保證金、資金利用率高。

和一般的數字貨幣杠桿、合約交易相比,參與杠桿代幣交易時,用戶的資金利用率更高。這主要是由于參與杠桿代幣交易時,如同買賣現貨一般無需繳納保證金,無保證金占用部分倉位,資金利用率明顯更高。

2.交易操作簡單、自帶杠桿放大收益。

杠桿代幣交易機制如同現貨交易機制,選擇目標多空杠桿代幣品種,即可進行買入賣出操作,無需其他步驟,交易操作流程簡單。

同時,雖然杠桿代幣交易機制類似現貨交易,但相比現貨,杠桿代幣自帶杠桿。且這種放大資金杠桿實現收益翻倍的效果是無需借幣、無需保證金就可以實現的,較數字貨幣杠桿、合約交易更具優勢。

3.復利效益。

杠桿代幣再平衡機制,使其在在單邊行情下具備復利效益。這是由于根據該機制,每日固定再平衡之后,倉位盈利部分將自動補入總倉位中。鑒于此,在單邊行情下,用戶可通過復利效應獲得更大的收益,即所謂的杠桿代幣天然適合趨勢性行情。

4.無爆倉、風險可控。

由于無需支付保證金即可開啟交易,因此,理論上杠桿代幣無爆倉風險。同時,通過再平衡機制杠桿代幣可有效控制風險。譬如,以杠桿代幣品種BTC3L為例,只有對應標的資產BTC的底層合約變動33%才能讓杠桿代幣歸零。但實際上,在BTC合約變動超過一定的閾值時,再平衡機制就已經發揮作用進行自動調倉了,提前降低合約風險,并將杠桿倍數恢復至3倍杠桿。

最后,需要注意的是,杠桿代幣作為數字貨幣領域新興金融衍生產品,雖然理論上不存在爆倉風險,但在極端市場行情下,杠桿代幣也可能存在凈值趨近歸零的風險,若要參與交易,入場前務必了解產品相關規則,注意把控風險。

BitfinexAlpha|盡管美聯儲加息,但市場并未出現拋售。未來的日子應保持樂觀?經過我們上次所有的預測的一周后,美聯儲確認加息75個基點,并確認連續兩個季度經濟負增長;本周我們關注最新的經.

1900/1/1 0:00:00據區塊鏈瀏覽器TRONSCAN數據,過去一周,波場版穩定幣日均轉賬額為6,859,635,787美元.

1900/1/1 0:00:00據官方消息,Travala.com現已新增去中心化超抵押穩定幣USDD作為支付方式,用戶可通過USDD支付旅游訂單.

1900/1/1 0:00:00Chainalysis發布的數據顯示,單單2022年跨鏈橋掠奪事件所帶來的損失就多達20億美元。跨鏈橋安全問題層出不窮,每一次的攻擊事件,都引發了行業的關注.

1900/1/1 0:00:001.指令結構 CairoCPU原生支持的word是一個域元素,而這個域是特征值大于P>2^63.

1900/1/1 0:00:00Polkadot生態研究院出品,必屬精品 背景 幾周前因為知名媒體的一篇《300萬人的第一雙“虛擬鞋”》,StepN徹底在國內互聯網圈火了一把,甚至引來了知名媒體大V劉潤老師的撰文.

1900/1/1 0:00:00