BTC/HKD+0.02%

BTC/HKD+0.02% ETH/HKD+0.36%

ETH/HKD+0.36% LTC/HKD+0.75%

LTC/HKD+0.75% ADA/HKD-0.24%

ADA/HKD-0.24% SOL/HKD+0.51%

SOL/HKD+0.51% XRP/HKD+0.43%

XRP/HKD+0.43%前言

對數字貨幣市場一季度走勢研判,在比較敏感的現階段,美國貨幣政策的松緊程度,減債、加息、縮表、通脹等詞匯緊緊牽動著投資者的神經,數字貨幣市場作為近些年的新興市場,難免也受波及。

首先,資金面寬裕的背景下,美股催生了超級大牛,超出了大部分投資人預期。資金來源主要是美聯儲的貨幣政策,降息、擴表與加息、縮表等將直接影響流動性寬裕程度,所以本次宏觀分析從非農等經濟數據解讀、歷史上美聯儲貨幣政策對市場的影響、回顧2013年Taper和加息周期、縮表周期分析、通脹如何傳導美股、美聯儲利率決議及會議紀要分析等找出其中的規律,得出客觀結論。

其次,回歸到市場本身,自身的結構走勢(量、價、時、空),BTC鏈上鯨魚持倉、鯨魚數量變動、交易所余額、穩定幣供應比率、鏈上未實現凈損益比、非流動性供應量變化、長期持有者持有的流通供應總量等鏈上數據、期貨期權持倉量等分析,本著客觀反應市場真實走勢,制定合理的交易方案,從容應對實際走勢。

預判只是在當下已知的條件下做出的預先研判,后期要密切跟蹤市場的實際走勢進行適時修正和調整,針對風險事件和心中疑慮以及預案中的小概率走勢也要做好風控。

一?宏觀經濟分析

1、美國經濟解讀

2022年市場似乎開年不利,海外股債資產都出現明顯波動,呈現雙殺局面。一方面,疫情的傳播仍在繼續,但有所經濟有所緩解。美聯儲12月FOMC議息會議紀要引發了市場對美聯儲過快緊縮的擔憂,ADP和非農就業數據也一定程度上強化了這一預期。

美國12月非農好壞參半,美聯儲3月加息預期升溫。非農爆冷,意外錄得19.9萬人,大幅低于預期。但失業率數據持續好轉,市場仍預計美聯儲加息。美國聯邦基金期貨顯示,在美國就業數據公布后,美聯儲有90%的幾率在3月份的會議上加息。

非農就業“大跌眼鏡”。2021年12月美國新增非農就業人數錄得約20萬人,再次打破了11月剛剛創下25萬人的最小增幅。12月勞動參與率繼續回升至61.9%,但相比于2020年2月仍下降約1.5個百分點。從勞動參與率低迷的原因來看,人口年齡結構的變化可以解釋大約三分之一,高企的失業率水平可以解釋約五分之一,余下的一半可能和疫情帶來的特異性沖擊有關。據此來看,勞動參與率難恢復到疫情之前的狀態。失業人數與職位空缺之比以及辭職率這兩個指標繼續下降,指向勞動力市場依然處于偏緊狀態。12月官方失業率繼續下降至3.9%,創疫情爆發以來新低,各口徑失業率也同步回落。

美聯儲戴利:可能在一兩次加息后開始縮表。舊金山聯儲主席戴利稱,支持今年逐步加息和更快縮表,美聯儲可能會在一兩次加息過后開始縮減其資產負債表。戴利重申,通脹并非暫時的。美國總統拜登也表示,通脹仍然是一個令人擔憂的問題。美國前財長稱美聯儲和市場依然低估抗通脹的難度。美國前財長勞倫斯·薩默斯表示,即使在美聯儲最近的鷹派轉變以及美債下跌之后,決策者和投資者仍然低估了壓低通脹所需的措施。

圖1:美國近一年的非農就業數據

治理通脹更急迫,上升螺旋或形成。盡管就業呈現出的情況尚不令人樂觀,但當前更為困擾美國的還是通脹水平的居高不下,實際的通脹水平很可能和“大滯脹”時期相當。如果美聯儲對于通脹“置之不理”,不僅高企的通脹難以下降,而且也會影響就業市場。

首先,新冠疫情的陰影短期揮之不去,引發部分就業和通脹壓力。新株的出現使得疫苗防護力大幅下降,而美國加強針接種率并不算高。疫情導致服務業就業恢復受阻。12月服務業新增就業15.7萬人,較上月減少4.1萬,運輸倉儲業勞動力也依然呈現供給不足的情況,部分程度上造成通脹壓力難緩解。

俄羅斯加密礦工在2022年挖出價值約7億美元的加密貨幣:金色財經報道,在俄羅斯最大銀行 Sberbank 組織的“未來金融:挑戰與機遇”會議上,Skolkovo金融科技中心主任Pavel Novikov表示,去年在俄羅斯經營的礦工已經鑄造了大約 50-600 億盧布(6.2 億-7.4 億美元)的加密貨幣。他還強調,俄羅斯礦工在同一時期消耗了大約 1 吉瓦 ( GW ) 的電力。此前,俄羅斯礦業運營商 Bitriver 數據顯示,俄羅斯在加密貨幣采礦設施的總電力容量方面首次攀升至全球第二位。

據悉,盡管俄羅斯當局仍不愿在該國使許多使用比特幣等去中心化加密貨幣的業務合法化,但莫斯科官員的聲明表明他們對加密貨幣挖礦總體持積極態度。[2023/6/2 11:54:46]

其次,“工資-物價”螺旋初步形成,低收入者要求更高薪資增速。12月非農就業平均時薪同比有所下滑,但環比增速大幅上升,創去年4月以來新高,并且半數行業薪資水平同比均有所上升。其中美國最低收入者的工資正以金融危機以來最快的速度增長,遠高于同期高收入者的工資增速。考慮到近半年來工資增速的持續走高和物價增速走勢同步,工資和通脹螺旋上升的局面或已初步形成。

最后,實際乃至于預期的通脹上行本身就會帶動通脹的進一步高企。據Business調查發現,接近90%的小企業計劃提價15%及以上,這是源于不停增長的成本負擔。從各個機構對于美國通脹水平的預期來看,今年美聯儲物價增速或將居高不下,至少會保持在當前5%-7%的增速高位。

圖2:美國近一年的通貨膨脹率

圖3:美國近25年通貨膨脹率

加息箭在弦上,警惕收緊風險。雖然12月美國非農就業不及市場預期,但家庭調查顯示就業市場表現仍有一定改善,而美聯儲官員對通脹的擔憂顯著上升,或使其更加傾向于提前加息以應對高通脹。近期美聯儲官員講話表明,多數官員都支持加快加息進程,并且也在討論縮表時間。誠然,加息乃至于縮表并不能夠完全解決當前美國通脹高企的問題,但一方面,其確實可以部分緩解通脹上行的壓力,而另一方面,貨幣政策轉緊對于預期的影響也舉足輕重,調控政策能夠發揮事半功倍的效果。而若要達到這一目的,目前高企的通脹水平僅靠一到兩次加息很難真正改變,預計今年年內美聯儲將有多次加息,流動性收緊的風險值得警惕。

2、歷史加息走勢研究

提前加息這一點,市場早有預期,但是在升息過程中甚至會縮表,這個力度是市場完全沒有預料到的,當天納斯達克甚至大跌3個點。然而隨后,美國又公布了非農數據,美國12月的失業率降低到3.9%,是疫情爆發以來的最低水平,美聯儲對于2022年末的失業率預測為3.5%,似乎已經逐漸滿足了美聯儲加息的條件,加息不僅可能會被進一步提前,甚至力度也會被加大。芝加哥商品交易所的美聯儲觀察工具顯示,交易員預期美聯儲在3月15~16日的貨幣政策會議后宣布25個基點加息的概率已升至97.1%。

復盤歷史。美國自1955年以來一共經歷了13次加息,仔細復盤一下1999年至今,最近的這三次。

1)、第一次加息是在1999年6月到2000年5月,基準利率從4.75%上調到6.5%。1999年GDP強勁增長、失業率降至4%。美聯儲將利率下調75個基點以應對亞洲金融危機后,互聯網熱潮令IT投資增長,經濟出現過熱,互聯網泡沫嚴重,美聯儲此時選擇收緊貨幣,將利率從4.75%經過6次上調至6.5%。開始加息后納斯達克依舊持續走高,加息期間漲幅甚至翻倍。

2021年超1億條推文包含“比特幣”一詞:12月28日消息,據分析公司Visibrain的數據顯示,2021年有1.01億條推文包含“比特幣”一詞,比2020年記錄的數量增加了350%。[2021/12/28 8:08:55]

隨后,2000年互聯網泡沫破滅,納斯達克指數崩潰后,經濟再次陷入衰退,“911事件”更令經濟和股市雪上加霜,美聯儲隨即轉向,由次年年初開始連續大幅降息。但是從下圖也能看得出來,降息也沒能救得了美股,美股依舊是持續震蕩下跌了兩年多的時間,納斯達克從最高5100多點跌到了1100多點.....

由此可見,加息不見得一定令股市下跌,降息也不見得一定令股市上漲。

2)、第二次加息發生在2004年6月到2006年6月,基準利率從1%上調至5.25%。當時房市泡沫嚴重,此前的持續大幅降息導致美國房地產泡沫嚴重。2003年下半年美國經濟開始復蘇,需求快速上升拉動通脹和核心通脹抬頭,2004年美聯儲開始收緊政策,連續17次分別加息25個基點,2006年6月達到5.25%。加息這兩年的過程中,納斯達克依舊是震蕩上行的狀態,如下圖紅框部分。

直至次貸危機爆發引發全球性的金融危機,美聯儲再次開始降息,甚至降低到接近零的水平。次貸危機2006年初步顯現,2007年8月開始席卷美國,后續即便美聯儲持續降息也沒有很快的救起美股,2009年3月納斯達克才開始觸底反彈。

3)、第三次加息發生在2015年12月到2018年12月,基準利率從0.125%上調到2.375%的水平。美股依舊是震蕩向上格局。

通過復盤1999年以來的這三次加息的經歷,能看得出來美股沒有一次在加息周期內是跌的,相反漲幅還都不小。所以,大致能得出一個初步結論,漲跌其實并不取決于加息與否,加息也不見得一定會跌,降息也不代表一定會漲。加息不會成為美股大跌并一蹶不振的最大因素。

3、回顧2013年Taper及加息周期

回顧上一輪Taper周期、加息周期前、加息周期和加息停止到降息周期的利率和利差走勢:

1)、Taper期間(2013.04-2014.10):Taper對短端利率沖擊偏小,對長期利率影響更大。期間,2年從0.25%上漲到0.50%,上行約25bps,長端10年從1.6%上升至3.0%,再小幅回落到2.2%,整體上升約60bps。2013年美債長端利率大幅上升主要源于Taper恐慌原因,這也是因美聯儲當時和市場溝通較少。本輪Taper對于利率曲線整體影響偏溫和。

2)、加息周期前(2014.10-2015.12),期間由于美聯儲的通縮風險較大,長端利率走勢疲軟,在1.5%-2.5%之間波動,但短期利率持續走高,從0.5%走高至1.0%,美債曲線利差持續從185bps下跌至124bps。加息周期前,短端利率走升幅度會大于長端利率,利率曲線趨平。

3)、加息周期中(2015.12-2018.12),2015、2016、2017和2018年分別加息1、1、3和4次,加息步伐加快。期間發生了幾件大事,2016年中英國脫歐、2016年底特朗普當選,2017年10月美聯儲開始縮表,2018年3月中美爆發貿易爭端。加息周期的前半段往往加息緩慢,后半年加息較快。加息周期中,美債利率曲線進一步趨平,利差水平持續走低。

歐洲央行執委:數字歐元至少要到2026年才能推出:歐洲央行執委帕內塔表示:數字歐元至少要到2026年才能推出。(金十)[2021/5/26 22:45:54]

4)、加息周期后(2018.12-2019.12),加息停止,經濟增速下滑,中美等因素影響美債收益率大幅下行。加息周期后,利率大幅回落,利差上升。

5)、新冠病期間(2019.12-至今),通脹交易(Inflationtrade)。新冠病暴發,美聯儲快速降息至0,但新冠病暴發期間,全球通脹高企,短期利率維持0附近,長期利率隨著通脹交易(Inflationtrade)走高,利差持續走擴到150bps。

美聯儲加息不一定導致股市下跌,比如美股在過去幾輪加息周期之初都是上漲的。當然,歷史并不總是正確答案,美股過去幾個加息週期之初的上漲,背后還是美國經濟增長變好,通脹溫和上升。但如果加息是因為通脹過高而被迫為之,那么對市場可能就是不利的。當前的情況似乎更像后者,美國CPI通脹高企「倒逼」美聯儲采取行動,而Omicron疫情仍在擴散,全球經濟增長前景的不確定性上升。

4、縮表周期分析

所謂縮表,是指縮減美聯儲持有的證券規模(國債和MBS等)。從影響邏輯上看,相比加息,縮表更多是量上的減少(到期不續作或者直接拋售)所持有債券資產,因此從供需角度而言,對所減持債券的影響短期看更大一些。當前美聯儲資產規模為8.77萬億美元,美聯儲持有國債規模達5.66萬億美元,長端(5~10年期及10年期以上)規模達2.37萬億美元,占比約42.0%。

不論是減量、加息或是縮表,都有一個從預期醞釀、到完全計入、再到實際執行的過程。雖然上述三種貨幣政策正常化的具體操作和執行策略不同,但在預期階段都是通過預期來影響資產價格,特別當出現意外時。因此,在距離真正縮表明顯還有一定距離的情況下,當前更多應該聚焦在“恐慌”的預期上而非由什么導致恐慌,因此2013年5月的“減量恐慌”從市場和資產反應模式上可能更具參考性;待正式縮表開始后,可以參考2017年的縮表來考察其實際影響。

參考2013年經驗,在最恐慌階段,美債利率也同樣快速上沖并以實際利率為主,全球主要資產普遍承壓,尤以比特幣、部分新興市場(如巴西、港股、A股)跌幅最大,同時黃金、銅等大宗商品也普遍回調。相比之下,避險資產如日元、日本國債表現較好。不過,當時美股市場整體跌幅并不大,成長股如納斯達克和創業板反而還相對領先。恐慌階段過去后,美債利率回落,主要市場也普遍反彈修復,成長股大幅走強,黃金延續跌勢。

恐慌階段的確造成了利率的快速上行、市場下跌和風格輪動,但是并沒有徹底改變美股市場的趨勢。美債利率也是先上后下,恐慌過后一度從2.7%回落至2.5%,正式開始減量前2個月左右再度走高至3.0%,但當2013年底減量開始后見頂回落,這也基本符合我們提示的規律,即貨幣政策在預期階段對利率將產生階段性推升效果,但一旦落地后其驅動將逐步讓位于增長。

上一輪縮表發生在2017年10月,距2015年12月正式加息約2年。從市場預期看,2017年縮表過程是基本符合預期。從資產表現看,2017年4月釋放縮表信號到10月開始縮表的全過程,由于預期充分,縮表對改變資產路徑有限,深層次反而更多受增長因素主導。

縮表具體過程如下:

2017年4月,釋放縮表信號。2017年4月5日,美聯儲公布了3月FOMC會議紀要,紀要提出大多數(most)與會者認為在經濟形勢如期改善的情況下,2017年晚些時候縮表將是合適的。此時距離首次加息已經過去1年半時間。

2017年5月,提出定量式縮表。2017年5月24日,美聯儲公布了5月FOMC會議紀要,紀要中提出可能將以設定月度縮減上限的方式來進行縮表,每月超出上限的部分依然進行再投資;這一上限將逐漸遞增,每三個月提升一次,直到資產負債表規模降至正常水平。

媒體:穩定幣2020年實現三位數的增長 但機構競爭對手已迫在眉睫:自2020年初以來,穩定幣USDC的供應量增長了250%,其中僅在過去兩個月就增長了80%。今年年初,USDC的市值接近5.2億美元,目前以18.6億美元的市值排名第16位,比除了市值145億美元的Tether (USDT)以外的所有主要穩定幣高出至少四倍。與此同時,其他穩定幣(大部分與1美元掛鉤)今年也有顯著增長,其中DAI和BUSD從2020年至今分別增長了970%和800%。但是,在大型金融機構和公司用自己的代幣化貨幣進入競爭之前,市場正在競爭建立穩定的代幣以鞏固市場份額。(Cointelegraph)[2020/9/11]

2017年6月,披露“定量式縮表”方案。2017年6月14日,美聯儲在FOMC會議中披露了“定量式縮表”的方案(即初始每月縮減60億美元國債、40億美元MBS,每三個月調整一次),但沒有公布具體開始時間。

2017年7月,暗示縮表很快到來。2017年7月26日,美聯儲在此次FOMC會議聲明中修改了措辭,給出了基本上可以視作非常明確的縮表信號,把此前措辭中預期縮表將在今年開始改為很快到來(relativelysoon)。市場一致預期不出意外的話,美聯儲將在同年9月的FOMC會議上開啟縮表。

2017年9月,如期縮表。2017年9月20日,美聯儲在FOMC會議中決定從10月開始啟動縮表,從時點、到規模、到方式都基本沒有預期差。在具體縮表方式上,如6月FOMC會議上給出的指引(Addendumto the Policy Normalization PrinciplesandPlans),10月份正式開始啟動的縮表將是:1)被動(到期不再續作而非主動賣出)、2)定量(每個月縮表規模設置上限,初值每個月60億美元國債和40億美元MBS)、3)可預測(只有每三個月調整一次;分別增加60億美元和40億美元,直到12個月后每月縮減規模達到300億美元和200億美元為止,并保持不變)。

從市場預期變化看,同樣參考紐約聯儲的調查,2017年3月美聯儲討論縮表時,市場機構對年內縮表已有預期,但尚不充分;2017年6月美聯儲披露縮表方案時,市場機構對年內縮表的預期已經非常充分。因此,2017年縮表過程是基本符合預期。

從資產表現看,回顧2017年美聯儲從4月釋放縮表信號到10月開始縮表的全過程,由于預期計入充分,縮表對資產價格沖擊相對有限,反而更多受增長因素主導。2017年10月開始縮表后,2018年前三個季度美債利率上行,美股同樣走高。市場之所以能持續走高,除了預期充分外,當時盈利基本面在2017年底通過的特朗普稅改推動下也持續上行,抵御了貨幣收緊和利率抬升的壓力。即便是長端利率上行也可能更多與增長向好有關。這一趨勢一直延續到2018年四季度增長見頂、市場大跌。

因此,無論是“減量恐慌”還是“縮表恐慌”,短期波動源于預期計入程度,一旦充分計入后,真實影響一開始未必很大。

綜合而言,通過對比2013年“減量恐慌”和2017年實際縮表,我們發現市場短期波動源于預期計入程度,一旦充分計入后,真實影響一開始未必很大。所以不論是減量、加息還是縮表,是否會造成利率的長端利率持續上行和市場下跌,還要更多看當時的基本面所處的環境。

2013年底減量、2014年底減量結束、2015年底首次加息、2016年再次開啟加息、2017年底縮表,期間10年美債先上后下整體持平、美股市場在2015年811匯改、2015年底首次加息出現了兩次相對較大的波動。其實仔細看的話,不論是美債利率的走勢還是當時首次加息后股市出現波動,都是由于基本面(美國和中國)都相對偏弱。但待美國和全球增長再度上行后,2017年開始持續加息到2017年底縮表,整體市場都依然呈上行態勢,直到2018年初和2018年末加息到尾聲,基本面徹底逆轉后,美股市場最終逆轉。

聲音 | Compound總法律顧問:2020年不會有比特幣ETF獲批:2月19日,Compound總法律顧問Jake Chervinsky發推稱,SEC對Wilshire Phoenix比特幣ETF作出決定的最后截止日期為2月26日。 盡管在GBTC(灰度比特幣信托)上有瘋狂的溢價,但幾乎可以肯定的是Wilshire Phoenix比特幣ETF會遭拒絕。 這是唯一待批準的比特幣ETF提案,因為Bitwise和VanEck會暫時休息一下。Jake Chervinsky猜測2020年沒有ETF。[2020/2/20]

5、通脹對美股的影響

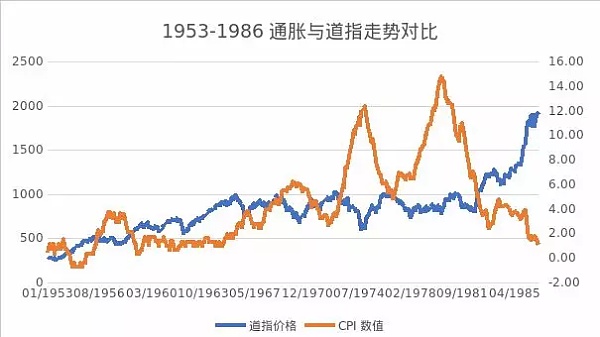

圖4:1953-1986通貨膨脹與道指走勢對比

美股先于通脹見頂;若美股通脹同漲一段時期后,股市是先于通脹開始下跌,強勢的話也是大盤整走勢;若美股下跌通脹持續,則通脹見頂時,股市也見底。目前有向惡性通脹邁進的趨勢,歷史上看惡通后股市走勢大概率向下。

圖5:1986至今通貨膨脹與道指走勢對比

6、美聯儲利率決議及會議紀要

1月27日舉行的1月FOMC會議內容:

利率水平:維持利率不變,很快將適當地提高聯邦基金利率;?

投票比例:委員們一致同意此次利率決定,與此前會議一致;

經濟預期:近幾個月的勞動力增長強勁,失業率大幅下降;

通脹預期:供需失衡導致通脹高企,通脹遠高于2%的目標;

購債指引:縮債步伐不變,將于3月初結束;長期將持有國債;

縮表計劃:加息才開始縮減資產負債表,將通過再投資途徑進行。

鮑威爾發布會:

政策立場:加息空間很大,打算在3月提高利率,加息幅度未定;

加息步伐:不排除在每一次FOMC會議上都加息,加息支持廣泛;

縮表計劃:縮表將在加息后,還未就縮表的時機和速度做出決定;

利率通脹:通脹遠高于我們的長期目標,預計通脹今年內將下降;

就業市場:就業市場的改善是顯著的,工資以多年最快速度增長;

國債利率:2-10年期收益率利差在趨勢范圍內,監測但不控制。

據CME“美聯儲觀察”:美聯儲3月維持利率在0%-0.25%區間的概率為0%,加息25個基點的概率為87.6%,加息50個基點的概率為12.4%;5月維持利率在0%-0.25%區間的概率為0%,加息25個基點的概率為31.4%,加息50個基點的概率為60.7%,加息75個基點的概率為7.9%。

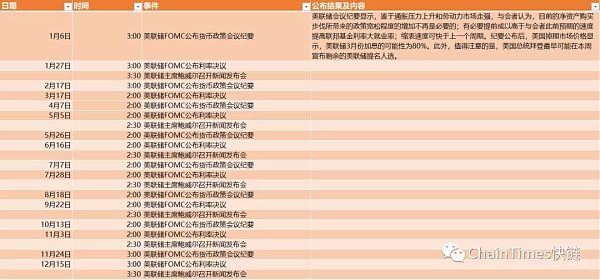

表1:2022年美聯儲利率決議及會議紀要

7、結論

貨幣政策會影響市場節奏,但改變不了趨勢,通過分析歷史上美國減債、加息、縮表,其在減債期間到加息之初上漲是大概率的。但仔細研究,可知它能上漲是建立在美國經濟增長向好或是面臨強勁復蘇、通脹溫和上升的背景之下,向好的經濟也能彌補掉市場流動性的收縮帶來的影響,只要經濟持續向好,企業就有持續發展的源泉和動力,企業持續向好股市自然也能繁榮,換句話說是美股自身具備走強的基礎,出主動加息給經濟降溫。而這一次,美聯儲是在經濟滯漲的背景下選擇被迫加息,美國不僅面臨著經濟下行的壓力,同時也在面臨著新冠病的挑戰(美國首次單日新增破百萬),通脹高居不下(有向惡通演變勢頭)在這樣的條件下經濟能迎來快速的復蘇嗎?對比歷史,高通脹之下股市有幾次能維持強勁上漲周期?當然無論是“減量恐慌”還是“縮表恐慌”,短期波動源于預期計入程度,一旦充分計入后,被市場消化過后,真實影響一開始未必很大。

反應到數字貨幣市場,因為近幾年和美股相關性相對較強,但走勢更靈敏,往往先于美股見頂底,因為以BTC為首的數字貨幣下跌近3個月,已經調整50%,后期即便有對年內縮表的預期的再度升溫,傳導到數字貨幣市場的影響也有限,因為其大部分已經消化,會被拖累,但短暫拖累后它會按照自己的節奏去走,所以分析BTC等市場自身,意義可能更大。

二。BTC后市研判

1、鏈上鯨魚數量

價格下跌,1K-10K鯨魚持倉在增加,說明主力在緩慢的吸籌中。

圖6:鯨魚數量與BTC價格走勢

2、交易所余額

近一年來看,每一次交易所余額的快速增加都伴隨著砸盤的發生,一方面是真正的將錢包地址轉移到交易所進行賣出行為;另一方面,轉移到交易所后,還未砸盤也造成了短期恐慌拋售。交易所余額近期出現快速減少,創出階段新低,拋盤動力減小。

圖7:交易所余額與BTC價格走勢

3、穩定幣供應比率(SSR)

是比特幣供應量與以 BTC表示的穩定幣供應量之間的比率,或:比特幣市值/穩定幣市值。我們使用以下穩定幣進行供應:USDT、TUSD、USDC、USDP、GUSD、DAI、SAI和BUSD。當SSR較低時,當前的穩定幣供應有更多的“購買力”來購買BTC。該指標快接近下軌,進入超跌狀態。

圖8:穩定幣供應比率與BTC價格走勢

4、Entity-AdjustedNUPL

鏈上未實現凈損益比,歷史上看每輪大頂,該指標都會進入0.75之上。但本次未到該值就向下運行,一方面說明本輪上漲行情較弱,未上漲到超買區就掉頭向下;另一方面,行情進入寬幅震蕩,但拉長一些周期看,還未見大頂。

圖9:Entity-AdjustedNUPL和BTC價格走勢對比

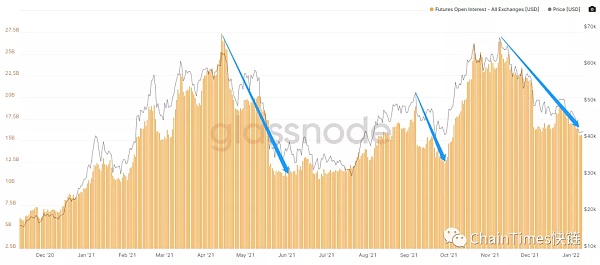

5、期貨持倉量

持倉上看,本輪殺跌杠桿降的厲害,根據歷史走勢,再度大幅殺跌的概率較小,近期震蕩整理是主旋律。未平倉量占比是1.97%(大于1.3%),說明目前還是期貨資金占主導。

圖10:期貨持倉量與BTC價格走勢

6、MVRVZ-Score:

用于評估比特幣相對于其“公允價值”何時被高估/低估,該指標在高估、低估區間,并沒有強烈的多空指向,但目前數值距離低估區域(看漲)較近,29000時該值是1.114,目前是1.381,歷史上看1.1附近有支撐。

圖11:MVRVZ-Score和BTC價格走勢對比

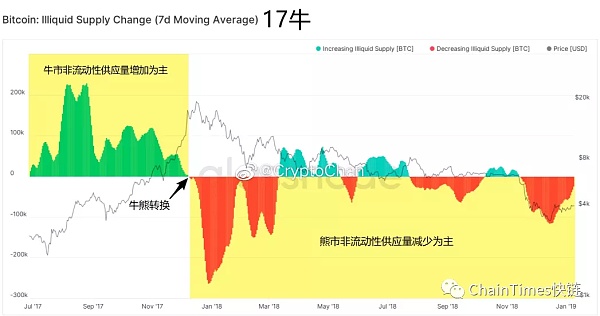

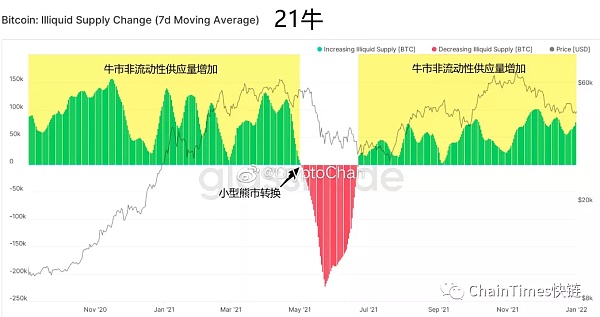

7、非流動性供應量變化

IlliquidSupply Change:從大周期看,比特幣:非流動性供應量變化(Bitcoin:Illiquid SupplyChange)由凈增加變為凈減少往往意味著牛熊轉換,2017牛市和2021牛市均如此。并且在牛市期間,非流動性供應量以凈增加為主;熊市期間,非流動性供應量以凈減少為主。目前非流動性供應量還在凈增加,該數據表明上漲行情仍在。

圖12:2016年至今非流動性供應量變化與BTC價格對比

圖13:2017年牛轉熊非流動性供應量變化

圖14:2021年牛市、小型轉熊市非流動性供應量變化

8、長期持有者持有的流通供應總量

Long-TermHoldersSupply:2017、2021年牛市上漲中,長期持有者都在上漲途中大規模變現,指標與價格呈現剪刀差走勢。但BTC從29000上漲至69000并未出現之前大規模減持情況,側面說明長期持有者認為目前的下跌是短暫行為,BTC調整后還有向上空間。(有分析把該指標片面囤幣行為是行情看漲的佐證,縱觀歷史來看,這樣是非客觀行為)

圖15:2016年至今長期持有量變化與BTC走勢

9、期權數據

1)、期權持倉合約已經縮至地量,歷史上看,地量見階段地價的概率較大。

圖16:期權持倉合約與BTC價格走勢

2)、目前期權持倉量最大的行權價在4萬,其次是5萬,也就是說接下來一段時間價格在4萬、5萬存在重要壓力線。

圖17:BTC期權持倉合約

10、量價關系技術圖形分析

BTC/USDT季線頂分型,月線三連跌(暫未見明顯止跌),短期偏空,暫作回調看為宜,近期主要關注月線收盤情況(下影線長短,即買方意愿)。

周線,本周K線目前為十字星,表現為下跌行情的止跌;觀察整個結構和MACD指標的輔助,目前處于中樞構造中的下跌筆,6.9萬至本周下跌第11周(下跌52.3%),一直未出現明顯的反彈行情(不可一味做空,除非已經判定為熊市,但目前仍舊缺少足夠多的證據);MACD指標表現較為明顯,高點6.9萬處出現明顯盤整頂背離信號后進入大盤整走勢中,目前處于該盤整的底部區間附近;均線方面短期均線MA5(4.09萬)下穿中期均線MA55(4.7萬)形成死叉偏空,下方長期均線處于2.47萬附近(本周期多空再分辨的重要位置);本周期為重要操作周期,此時需要時刻注意一筆下跌的結束,故中長期不宜追空,關注本周K線收盤情況(止跌信號能否維持以及下周能否企穩)。

日線,觀察6.9萬——3.29萬,目前處于N字下跌的后半段(前半段6.9萬至4.2萬,后半段5.2萬至3.29萬),細節上近幾日處于止跌狀態中暫未表現出足夠強勢的買盤力量(個人傾向于買方在等待美聯儲昨晚的利率決議之后),后市需要特別關注買盤動向(操作上連防帶攻為宜);均線組合目前仍未空頭排列中,近期圍繞MA5(36570)均線多空展開爭奪(關注近兩日爭奪結果);MACD指標多方量能柱暫未出現,雙線拉近距離中但未粘合;今日關注收盤能否站在3.65萬之上以及買方是否會接盤。

綜上所述,季(頂分型,偏空)——月(三連陰,偏空)——周(一筆下跌中,存在止跌可能)——日(多空底部爭奪期,暫可理解為筑底期)——4小時(反彈受挫回落,暫未放量);今日短期暫時以回調整理看待此間行情(個人傾向于美聯儲鷹派影響情緒消散后,繼續反彈)。

三。小結

結合宏觀環境(美聯儲通脹、減債、加息、縮表)、比特幣鏈上數據(一季度存在反彈的可能,先揚后抑)、期權數據(4萬——5萬處于行權價峰值)、量價關系技術圖形(支持周線一筆反彈);另外后市還存在兩個決定市場興衰的因素:比特幣現貨ETF的上市和美國方面對數字市場的監管出臺;綜上以上信息,支持周線中樞震蕩(3萬——5萬),市場機構充分博弈,同時降低波動率,以以迎接監管方的合規監管和SEC通過現貨ETF申請。

四。風險和機會

風險1:美聯儲過快的加息縮表,導致貨幣流動性危機,美國股災發生。

風險2:美國出臺嚴厲的強監管,導致數字市場的流動性危機。

機會:絕大部分機構的成本價在3萬刀附近,市場充分博弈后,波動率降低,逐漸合規,SEC通過大餅現貨ETF,擴圈成功,進入主流投資圈。

有時候即便將很多因素考慮進來也會因為突發的事件影響市場短期節奏,造成劇烈波動,更何況2022年宏觀層面會更加復雜,多一份謹慎、少一分風險,與大家共勉!

StarkNet Alpha 在幾周前登陸了主網,上線初期并沒有應用費用機制,而與 L1 交互的 gas 成本實際上是由 StarkWare 補貼的.

1900/1/1 0:00:00一張 .jpg 賣出幾百萬美元,NFT 是新的 Beanie Babies 嗎?每次討論 NFT 時,美國網友和媒體總喜歡帶上這個我們有點陌生的比喻.

1900/1/1 0:00:00這篇文章是對最近出現的“加密藝術”領域的廣泛概述,包括使用“不可替代代幣”(NFT)作為數字藝術分發機制.

1900/1/1 0:00:00JGN持續全生態拓展,基于NFT+DEFI的基礎建設全面開展Metaverse NFT 2.0 ,JGN將全新上線真正連接JGN用戶而生成的 Metaverse游戲.

1900/1/1 0:00:00波卡未來是一個龐大的異構分片架構。在這個龐大的結構里。中繼鏈是波卡的中心鏈。Polkadot的所有驗證者的DOT都被質押在中繼鏈上,并為中繼鏈進行驗證.

1900/1/1 0:00:001月24日,OpenSea多名用戶的NFT被人以過期的低價買入,并被快速高價轉賣,受影響的NFT資產包括Bore Ape Yacht Club、CoolCats、CyberKongz等.

1900/1/1 0:00:00