BTC/HKD-0.25%

BTC/HKD-0.25% ETH/HKD-0.42%

ETH/HKD-0.42% LTC/HKD+1.35%

LTC/HKD+1.35% ADA/HKD+0.18%

ADA/HKD+0.18% SOL/HKD-1.05%

SOL/HKD-1.05% XRP/HKD-0.54%

XRP/HKD-0.54%機構投資者趨于謹慎

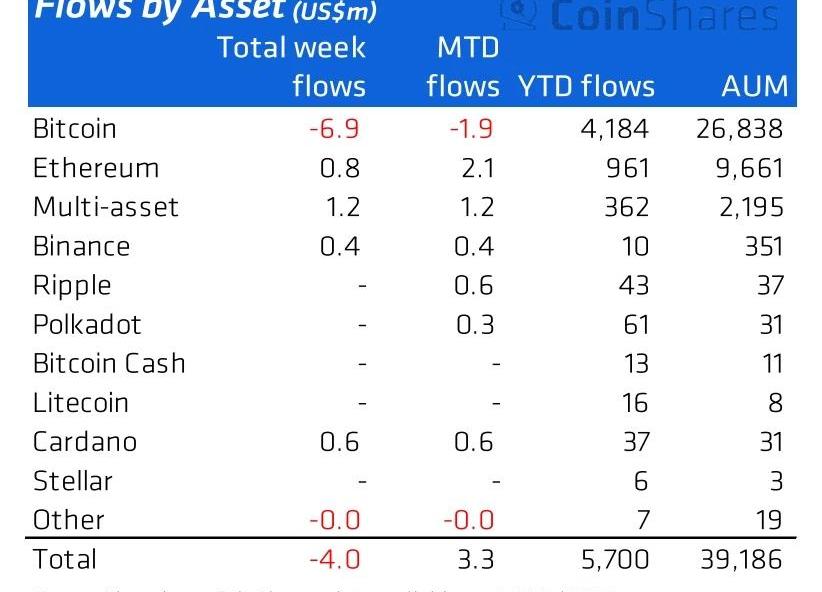

根據CoinShares7月12日的數字資產基金流動周報,機構投資者對加密貨幣的投資金額降至2020年10月以來的最低水平,顯然,他們對加密市場的信心尚未恢復。

上周,Coinshares加密投資產品有價值15.8億美元的數字資產產品完成了換手,資金整體凈流出400萬美元,其中大約690萬美元撤出了比特幣跟蹤產品,以太坊產品則出現80萬美元的小幅流入。本月,比特幣累計流出190萬美元,以太坊凈流入210萬美元,而多資產產品、BNB、XRP、DOT、ADA均有資金流入。從這份報告來看,機構投資者趨于謹慎,且有分散其加密資產配置的傾向。

全球機構持倉數據一周速覽(2.20-2.26):金色財經報道,據歐科云鏈OKLink數據顯示,本周有2家上市公司增持BTC,增持總額為98,558枚;灰度增持BTC、ETH、LTC、BCH,減持ETC;機構BTC持倉總比重為5.841%。更多數據見下圖。[2021/2/26 17:56:50]

衍生品市場的清算風險

過去三周,比特幣一直無法突破36500美元的阻力位,市場處于持續恐慌狀態。市場的萎靡讓“10億美元規模清算”再度成為討論的話題。

報告:機構加密基金資金流入量三周內下降97%:金色財經報道,據加密基金管理公司CoinShares 1月11日報告,新年第一周的交易中,只有2900萬美元流入機構加密產品。這與圣誕節前一周的10.9億美元投資額相比,下降幅度超過97%。交易量很可能因交易員在新年期間放假而受到抑制。

不過該公司也指出,12月的激增流入之后,最近出現了 \"潛在獲利了結\",多個加密投資產品在1月初錄得周度流出。截至1月8日,CoinShares估計,加密投資產品持有的資金為344億美元--其中275億美元,即80%是鎖定的BTC基金,而47億美元,即大約13.5%是投資于ETH產品。

報告指出,比特幣基金最近產生的交易量也比2017年12月牛市期間更強,并指出。\"我們看到這次投資者的參與度大大提高,凈新增資產為82億美元,而2017年12月只有5.34億美元。”(cointelegrap)[2021/1/12 15:57:17]

盡管此規模的清算對比特幣而言已經不再是新鮮事,但是衍生品交易者對價格暴跌引發的清算依舊格外敏感。這種負面偏見意味著,同樣的波動幅度,下跌帶來的沖擊對交易者的心理狀態影響尤為顯著。

聲音 | Gemini運營總經理:機構將在2020年繼續研究加密貨幣投資:金色財經報道,加密貨幣交易所Gemini的運營總經理Jeanine Hightower-Sellitto表示,機構投資者將在2020年繼續研究加密貨幣投資。 Hightower-Sellitto認為,與機構客戶合作的關鍵是“匹配他們所在的位置”,并向他們提供他們在傳統市場中慣用的機構服務,例如期權和股票。在Hightower-Sellitto看來,2020年將看到機構花費時間來弄清楚投資加密貨幣,解決資產管理、交易和更廣泛的戰略等問題的細節。[2019/12/17]

例如,有多項研究表明,通過彩票贏得500美元的“沖擊力”比從賭博輸掉相同金額的“沖擊”要小兩到三倍。

動態 | 澳大利亞監管機構懷疑Coinjar的交易量:據bitcoin.com消息,澳大利亞交易所CoinJar的機構負責人Jordan Michaelides稱,澳大利亞監管機構對加密領域的創新反映緩慢,他表示沮喪。他稱,CoinJar在2018年上半年的交易量約為10.7億美元。作為回應,澳大利亞證券投資委員會(ASIC)和澳大利亞交易報告分析中心(AUSTRAC)均對Coinjar聲稱的交易量表示懷疑。ASIC發言人稱,交易量方面可能非常不透明。AUSTRAC發言人稱,AUSTRAC不監控或收集信息,無法量化報告實體或行業的總交易量。[2018/9/16]

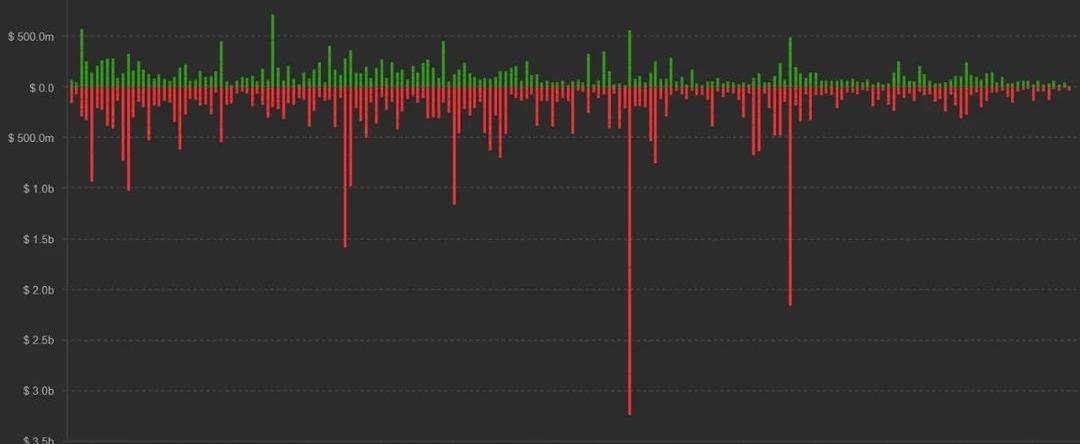

比特幣期貨清算情況,紅色代表多頭

2021年以來,10億美元以上的多頭合約清算共發生了7次,算不上特別頻繁,但往往發生在交易者使用過度杠桿的時候。

相比之下,今年2月8日,即便比特幣單日上漲19.4%,也沒有發生10億美元規模的空頭清算。因此,這恰恰表明多頭杠桿往往要魯莽得多,散戶交易者習慣使用高杠桿但經常淪為清算的受害者,因為他們過度追求利潤,在衍生品交易所的保證金往往嚴重不足。

那么,最近市場發生10億美元規模清算的概率高嗎?

“現金和套利交易”清算風險較低

季度期貨合約的交易價格通常與現貨價格不同。通常,當市場處于中性或看漲狀態時會出現溢價,約為5%至15%之間。此利率通常與穩定幣借貸利率相當,因為推遲結算意味著賣家要求更高的價格,這會導致價格差異。

這種情況為套利者和巨鯨創造了機會,他們可以在現貨交易所買入比特幣,同時做空期貨以獲得期貨合約溢價。因此,盡管押注價格下跌的交易者通過對沖進行“現金和套利”交易,

表面上被定位為“空頭”,但實際上是中性的,清算風險較低。

多頭遠未過度杠桿化

當比特幣價格上漲至65000美元高位時,交易者普遍看漲,但5月11日至5月23日,比特幣從58500美元暴跌至31000美元之后,市場經歷了殘酷的多頭合約清算,情緒迅速轉為看跌。

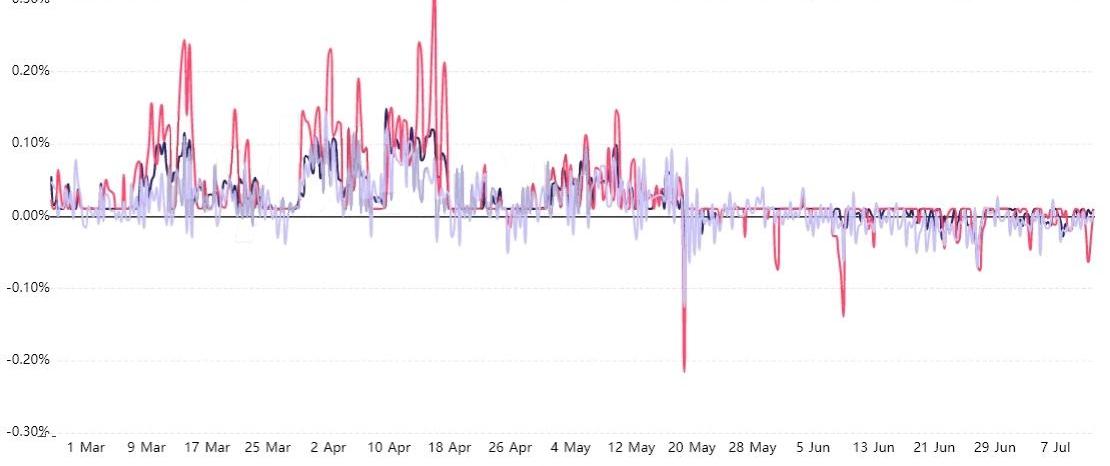

衡量投資者情緒的一個有效方法是比特幣永續合約融資利率。每當多頭需要更多杠桿時,指標就會變為正值。

比特幣永續期貨融資利率

如上圖所示,自5月20日以來,8小時融資率沒有一次是高于0.05%的。這一現象表明,多頭整體上不愿使用高杠桿,因此短期內即使價格再次下跌,也難以出現10億美元規模以上的清算。

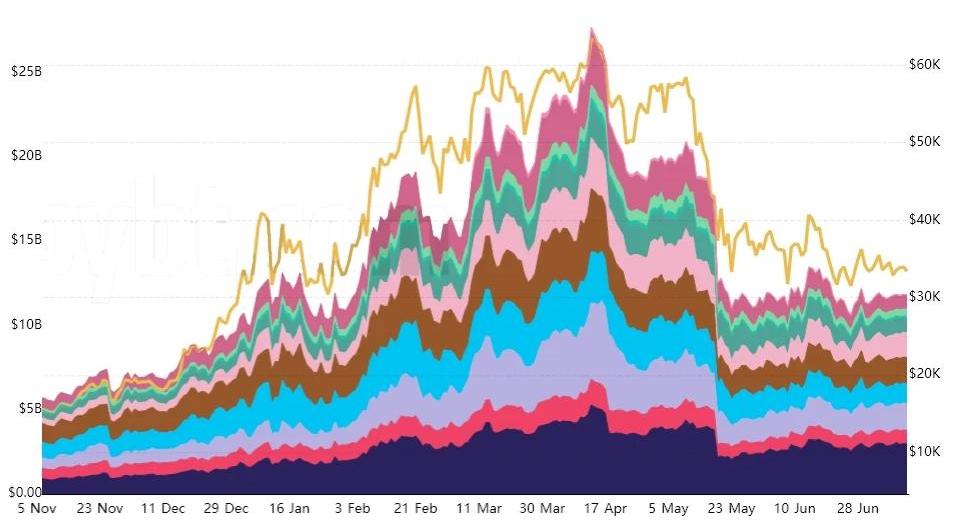

未平倉合約隨價格暴跌大幅減少

每份期貨合約都需要一個大小完全相同的買方和賣方,未平倉合約以美元為單位來衡量價值。這就意味著若比特幣價格下跌,該指標也會隨之下跌。

比特幣季度和永續期貨未平倉合約

如上圖所示,今年3月中旬,期貨未平倉合約價值超過了200億美元。也就是說,在此期間,10億美元規模的清算僅占總額的5%。目前未平倉合約規模約118億美元,10億美元將占總額的8.5%,發生這種規模清算的概率顯然比3月份要低。

綜上,由于多頭沒有過度使用杠桿,而空頭中有一部分是對沖套利者,因此再次出現大規模清算的概率較低。除非上述指標發生重大變化,或者出現黑天鵝事件,否則市場將繼續保持低位震蕩。

Tags:比特幣OINCOICOIN比特幣糖果今天的價格Bitcoin ScryptOnegetcoinkucoin下載app

Web3.0時代中替代加速器的機制將為下一代企業家及其區塊鏈項目賦能。我的同事EliasSimos喜歡說我們正在經歷數字資產、包括非數字資產價值的數字化的文藝復興.

1900/1/1 0:00:00披薩節的由來 比特幣披薩日起源于一位程序員用10000個比特幣購買2個披薩餅。LaszloHanyec作為一名早期的比特幣礦工,他的電腦每天都能夠挖出數以千計的比特幣,于是他萌生了一個念頭,“在.

1900/1/1 0:00:00吳說作者|劉全凱 本期編輯|ColinWu決定市場的核心因素是資金。牛市源于增量資金的不斷流入,存量資金的不斷壯大;熊市則是增量資金的萎靡,存量資金的不斷出逃.

1900/1/1 0:00:00隨著數字經濟的發展,區塊鏈作為新型分布式數據庫,在推動相關行業的數字化轉型進程、促使經濟社會發生深刻變革中發揮著至關重要的作用.

1900/1/1 0:00:00河南持續遭遇極端強降雨,鄭州,新鄉,鶴壁等城市發生嚴重內澇,特大水災的險情牽動著我們每一個人。Gate.io心系災區,踐行社會責任,在7月23日與7月26日分別發布公告,啟動“防汛抗洪助力退水之.

1900/1/1 0:00:00區塊鏈技術最初令人興奮的地方在于,它可以在沒有銀行和中介機構的情況下,允許將數字貨幣點對點地轉移到世界上的任何人.

1900/1/1 0:00:00