BTC/HKD-0.34%

BTC/HKD-0.34% ETH/HKD+0.11%

ETH/HKD+0.11% LTC/HKD-1.63%

LTC/HKD-1.63% ADA/HKD-1.76%

ADA/HKD-1.76% SOL/HKD-1.34%

SOL/HKD-1.34% XRP/HKD-1.39%

XRP/HKD-1.39%監管對加密行業的關注已經蔓延到DeFi領域。

7月20日,加密金融服務平臺BlockFi的CEOZacPrince發推證實,BlockFi收到了來自新澤西州證券管理局的停止令,要求其停止提供新的計息賬戶。

來源:twitter

停止令中稱,BlockFi以加密貨幣計息賬戶的形式出售未經注冊的證券,為其貸款業務和自營交易提供資金。作為交換,BIA用戶能獲得可觀的加密貨幣利息,但是因為這種金融服務不受SIPC和FDIC的保護,存在較大風險。截止2021年3月31日,BlockFi通過出售未經注冊的證券已經持有147億美元資產。

隨后,包括阿拉巴馬州、德克薩斯州、佛蒙特州在內的多個州對BlockFi計息賬戶發出警告,稱其違反了《證券法》。

01,DeFi被監管

BlockFi計息賬戶的合規性話題拉開了DeFi監管的序幕:監管機構陸續發布對DeFi的監管聲明,DeFi項目和加密貨幣平臺則對產品和服務做出調整,從而盡可能滿足監管要求。

DeFIL2.0標準算力通證FILST于8月25日11:00正式上線:官方消息,FILST于8月25日11:00正式上線,并同步在Uniswap上開啟FILST-USDT、eFIL-FILST LP流動池。

FILST是基于DeFIL2.0的算?NFT衍?品,由礦?鑄造NFT后通過智能合約去中?化形式發?。?枚FILST將始終錨定1GB的FIL滿存算?,?戶通過質押FILST可獲得相應算?的FIL挖礦產出。此外,FILST也可在DeFIL2.0的智能合約中?于借貸。

DeFIL 2.0的定位是去中心化的Filecoin借貸和金融服務平臺,同時打造了一個集算力NFT、永續算力通證、DeFi借貸、流動性挖礦、增強挖礦收益機制、DAO治理等一體化的去中心化金融生態。[2021/8/25 22:36:06]

美國證監會主席GaryGensler在和美國律師協會的對話中表示,無論是股權代幣、價值獲得證券支撐的穩定價值代幣,還是其他為底層證券提供綜合敞口的虛擬產品,無論在去中心化還是中心化平臺上,都必須在《證券法》范圍內運行。

美國商品期貨交易委員會的民主黨成員Berkovitz在本月透露CFTC的各個部門正在考察DeFi,并表示“如果他們鉆了漏洞,可能就需要立法來彌補。”

DeFi 概念板塊今日平均跌幅為0.10%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為0.10%。47個幣種中20個上漲,27個下跌,其中領漲幣種為:SWFTC(+17.50%)、AST(+15.91%)、LBA(+12.97%)。領跌幣種為:KNC(-10.94%)、KNC(-10.25%)、MLN(-7.63%)。[2021/3/21 19:04:17]

顯然,加密貨幣行業內極為普遍的加密貨幣質押生息、借貸、衍生品等業務場景已經引起包括證監會、商品期貨交易委員會、美聯儲、貨幣監理署在內的監管機構的警覺,監管機構已經在逐步采取措施。

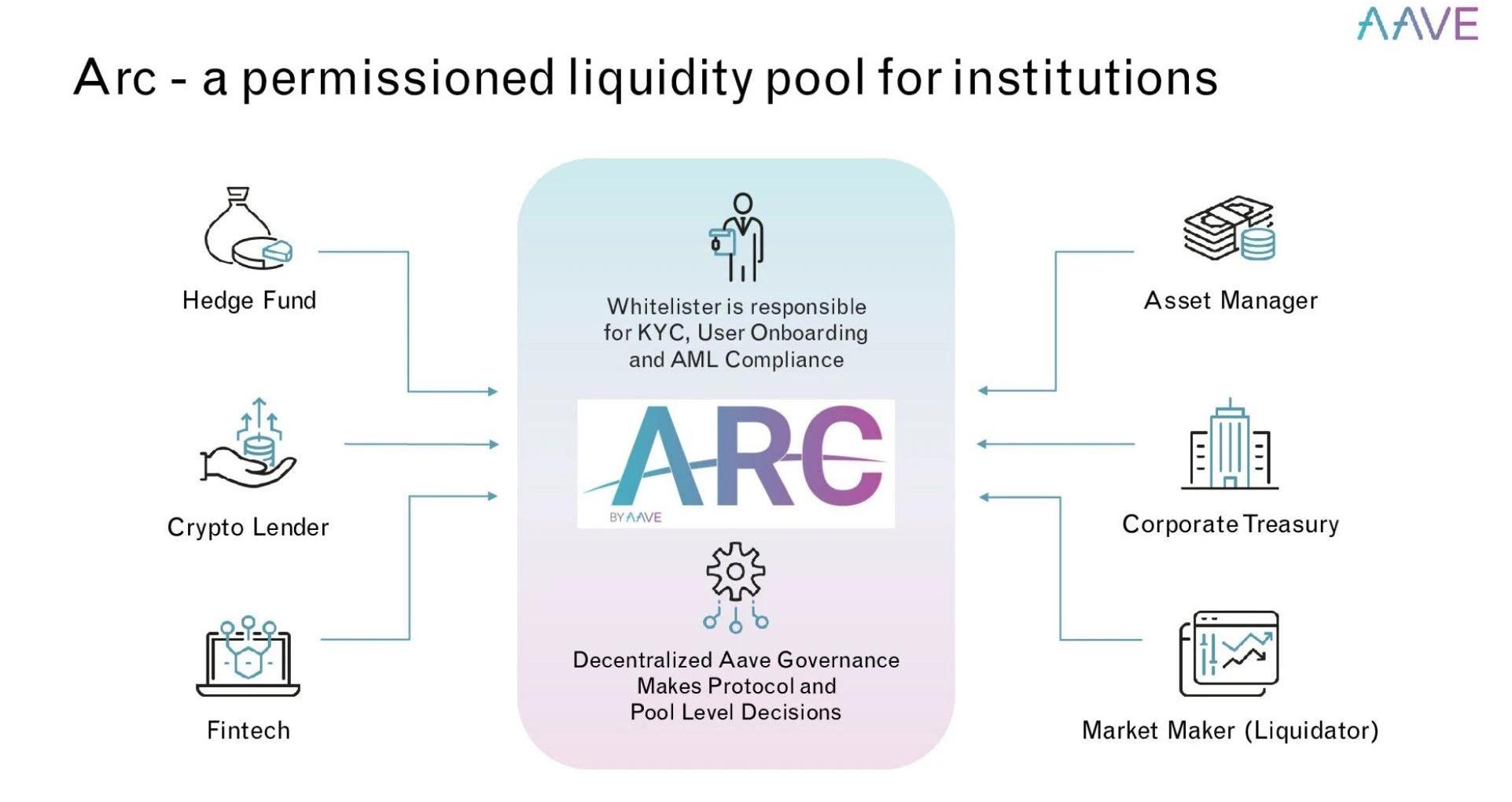

與此對應的是DeFi項目和平臺們正在對產品和服務做出調整。最為明顯的莫過于Uniswap。7月24日,Uniswap以“不斷變化的監管環境”為由,限制了app.uniswap.org前端對129種代幣的敞口,包括股權代幣、期權、衍生品等。Aave將為機構投資者提供需要KYC,有準入標準的DeFi平臺AaveArc。

DeFi 概念板塊今日平均跌幅為1.21%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為1.21%。47個幣種中13個上漲,34個下跌,其中領漲幣種為:TRB(+5.94%)、NMR(+3.03%)、SRM(+2.59%)。領跌幣種為:BNT(-8.05%)、AMPL(-7.54%)、UMA(-5.49%)。[2020/12/20 15:50:26]

來源:twitter

無疑,DeFi的監管問題將在很長時間內成為行業的主旋律。尤其當DeFi成為繼比特幣、發幣之后的又一造富故事,并且迎來爆發式增長。

02,監管理由

DeFi的規模雖然還不成氣候,但是這個原先被監管忽略的“影子金融市場”在近1年的增速卻讓人驚訝。

DeFiPulse數據顯示,整個DeFi市場目前的總鎖倉量為644.9億美元,這其中超過94%的增量在過去1年內實現。

伴隨DeFi爆發式增長而來的是黑客攻擊、資產被盜事件頻發,讓投資者蒙受大量損失。根據派盾PeckShield2021上半年報告,今年上半年總計發生DeFi安全事故86起,造成損失超過7.69億美元,同比增長21倍,是2020年全年DeFi資金損失的3倍。

Synthetix創始人:DeFi正在實現金融科技行業未能實現的承諾:7月29日消息,DeFi衍生品平臺Synthetix創始人Kain Warwick表示,DeFi生態系統正在實現金融科技行業未能實現的許多承諾。他稱,盡管發展了10年,但金融科技行業仍受到傳統基礎設施的束縛。他們面臨的問題包括金融機構體系間缺乏互操作性,創新監管問題、合規支出等,但以太坊真的消除了這些阻礙。(Cointelegraph)[2020/7/29]

DeFi雖然通過規則代碼等省去了中間人步驟,做到了程序自動化運行,構建了自主做市、一對多交易和借貸場景,并且利用不同DeFi間的可組合性,讓資產能夠在不同DApp和場景功能間流動,降低了金融活動的費用,提高了效率,也帶來無準入性和更大的透明度,但是正是因為沒有中間人和監管控制,這也是一個更為野蠻的市場,資產一旦丟失就很難找回。

一方面要保護投資者免受傷害,另一方面目前還沒有特定的法律框架適用于DeFi,有時甚至連DeFi項目的責任主體都難以明確,因此監管機構對DeFi這個新生體的態度必然謹慎。

“天下沒有免費的午餐”,這是監管機構的基本判斷。相對于傳統金融產品,DeFi的收益率有點過高了。

幣贏將于7月25日19:00在DeFi專區上線DXD:據官方消息,幣贏將于7月25日19:00在DeFi專區上線DXD,開通DXD/USDT交易對,同時開啟“根據累計凈充值量占比瓜分50000CNYT等值的DeFi糖果”活動;據悉,DXDao是一個去中心化組織,用于開發,管理和增長DeFi協議和產品。DXD通證持有者可以分配DXdao的收入有經濟上的主張,它還授予持有者將來在分散應用中使用一套服務和高級功能的權利,例如無gas費交易,資產的無償匿名化,降低了DEX協議的交易費用等。[2020/7/25]

根據Bankrate的數據,在7月27日,美國儲蓄賬戶平均儲蓄利率為0.5-0.75%。而前文提到的BlockFi為用戶提供0.25%-7.5%的年化利率。

DeFi流動性挖礦的年化收益率也極為可觀。牛市的時候,動輒百分之幾百上萬的APY并不是個例。而即使是目前市場已經冷卻,流動性挖礦的年化收益率依舊跑贏傳統金融市場。

目前穩健型理財產品的年化收益大概在3-4%左右,而像dForce、CoinWind、Harvest等平臺的年化收益率平均達到百分之幾到百分之十幾。

以太坊上部分平臺流動性挖礦年化收益率,來源:apr333.com

除了流動性挖礦,DeFi生態還衍生出了很多瘋狂的玩法:基于DEX的1D0讓項目方可以自主發幣;閃電貸讓用戶在一筆交易內憑空獲得貸款能力,貸款額可以高到驚人;流動性衍生品把鎖定的流動性再釋放出來,就好像你基于房產獲得貸款的同時,還能同時交易該房屋產權,甚至基于房產獲得更多貸款或者賺取利息……

這些更為大膽的設計都意味著更高的風險,讓監管機構不能不防。

此外,部分DeFi資產和服務與現行的監管機構管轄范圍重合。例如,基于美元和美元等價物發行的Tether穩定幣、基于FAANG發行的股權代幣等。

正如美國貨幣監理署發言人BryanHubbard所說:“盡管DeFi從定義上看是去中心化的,并不一定依賴于銀行系統,但兩者之間存在聯系,這是我們對負責任的創新的審查、對新技術潛在益處的發現、對潛在風險和用例的理解的一部分。”

異軍突起,規模快速增長,攻擊事件頻發造成大規模資金損失,監管缺失,投資者被曝露于風險之中,設計瘋狂大膽,風險更高,與監管機構的職責范圍有所重合......這些因素構成了監管機構對DeFi進行監管的充分理由。

03,合規與采用并行

DeFi項目方們正在對監管做出妥協,包括將危險性較高的被審查資產劃到服務范圍之外,犧牲一部分用戶隱私和無準入性,項目方、基金會本身的隱退等。

除了Uniswap限制129個代幣敞口,Aave推出針對機構的有準入DeFi平臺AaveArc之外,我們也看到MakerDAO宣布將在未來幾個月內解散基金會。這除了是MakerDAO對去中心化路徑的遵循外,聲明的發布時間也讓人懷疑是否有來自監管機構的壓力。

事實上,在7月22日-23日舉行的閉門會議中,MakerDAO的創始人RuneChristensen就表示:

“如果你想要接觸現實世界,那么你就需要接觸監管機構,你必須遵守法律。對監管機構進行教育非常重要,我們多年來一直在這樣做。現在的重點是找到一種將DeFi和現實世界資產合法性相結合的方法,這就是為什么DeFi與監管機構合作非常重要的原因。”

在這個會議上,還有多位來自Fintech的代表強調,機構采用DeFi的主要前提是準入機制和KYC。Chainlink的創始人SergeyNazarov表示在機構采用之前需要實現鏈上身份,Chainlink正在處理這個問題。

在比特幣ETF、比特幣基金上有申請經驗的紐約資產管理公司VanEck,其首席執行官JanVanEck表示“我們需要像AaveArc這樣的準入池,因為現有的監管規則,VanEck無法在沒有KYC的情況下將ETF和DeFi聯系起來。”

“機構DeFi”閉門會議信息,來源:twitter

DeFi項目方們也已經在和監管機構進行積極的溝通。dYdX的總法律顧問MarcBoiron在一封郵件中表示:“我們在所有協議部署前已經主動并且自愿地與CFTC進行過溝通。我們一直謹慎地考慮適用于dYdX的法律。dYdX開發的第一個協議要求美國用戶遵守CFTC的零售商品交易規則。”

KYC等合規措施是DeFi項目們持續發展的前提,也是它們正在積極嘗試解決的問題。與此同時,DeFi的大規模采用進程并沒有減緩。

本月,高盛向證監會提交了一份ETF申請,名為“高盛創新DeFi和區塊鏈股票ETF”,提供DeFi和區塊鏈上市公司敞口。數字支付巨頭Square則表示將創建“開放式開發者平臺”,使創建非托管、無需許可、去中心化金融變得輕松……

可以預見,DeFi未來的主旋律將是采用與合規并行。在這個過程中,中心化、非純粹的DeFi產品和服務或許將涌現。而DeFi的合規化應該也會像礦企、加密交易所上市一樣,將是一個漫長、艱難但是必然的過程。

參考文章:《Crypto-based‘shadowfinancialmarket’spooksregulators》byKellieMejdrich

市場已經進入牛后的冷靜期,流動性挖礦、土狗項目、IDO、NFT等的熱度逐漸褪去,但我們卻意外地發現幣圈的投融資狂熱依舊不減.

1900/1/1 0:00:00吳說作者|Rebecca本期編輯|ColinWu1、以太坊全網算力創歷史新高吳說區塊鏈獲悉,以太坊全網算力創歷史新高,oklink數據顯示,8月25日為617T,星火礦池數據顯示.

1900/1/1 0:00:00Cointelegraph中文聯合KAKANFTWORLD舉辦的《NFT浪潮下最具魅力的獨立女性》于7月30日投票圓滿結束.

1900/1/1 0:00:00導語:iTrust.finance面向DeFi保險垂直市場,為多種保險協議構建保險計劃,提高保險容量,并為不同用戶制定相應的保險收益策略。有風險,就有保險.

1900/1/1 0:00:00當行情上漲之后,市面上就全部都是好消息,這一點在加密市場尤為明顯。根據報道,此前亞馬遜內部一位匿名消息認識告訴倫敦商業報紙,計劃在2021年底錢接受比特幣支付,據悉,這不僅是為了某個未來的時間點.

1900/1/1 0:00:00Polkadot生態研究院出品,必屬精品波卡一周觀察,是我們針對波卡整個生態在上一周所發生的事情的一個梳理,同時也會以白話的形式分享一些我們對這些事件的觀察.

1900/1/1 0:00:00