BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+0.92%

ETH/HKD+0.92% LTC/HKD+1.21%

LTC/HKD+1.21% ADA/HKD+4.35%

ADA/HKD+4.35% SOL/HKD+1.74%

SOL/HKD+1.74% XRP/HKD+4.79%

XRP/HKD+4.79%2020年下半年DeFi異常火熱,其鎖倉價值由10億美元上漲至90億美元僅花了3個月。以OKEx、幣安為代表的的CeFi也不甘示弱,分別設計了OEC和幣安鏈、幣安智能鏈。OKExCEOJayHao指出“未來DEX和CEX應該是互補融合、取長補短的一個趨勢”,幣安聯合創始人何一也認為“DeFi和CeFi會長期并存”,頭部交易所對DeFi的入局格外引人注目。交易所擁有龐大的用戶基礎、資金保障和技術實力,另一方面,中心化的交易所開發的公鏈除了合約漏洞風險,還可能存在信用風險。本文詳細對比了OEC和幣安鏈、幣安智能鏈,為讀者提供自主評判的參考。

一、基本信息

幣安在去年4月率先推出了幣安鏈,今年9月推出的幣安智能鏈彌補了BC不能搭建智能合約的缺陷,雙鏈并行,并在其上形成了DEX、錢包、瀏覽器、社區的生態系統。OKEx厚積薄發,OEC推出在即,集用戶自主開發Dapp、用戶發行數字資產、智能合約、跨鏈等功能于一鏈,由DEX、OKT、瀏覽器、社區組成OKEx的公鏈生態。OKEx、幣安的公鏈都是基于Tendermint和CosmosSDK搭建,具有許多相似之處。

1、作為后起之秀,OEC性能更勝一籌

下表列舉了OKEx和幣安的公鏈基本信息,由于OEC還未上線,部分信息參考了測試網。交易所的流量基礎大,對公鏈性能有較高要求。從吞吐量看,比特幣TPS為7,以太坊TPS為15-25,而OEC和幣安智能鏈測試網均達到了1000。據TxStreet統計,現在比特幣平均出塊時間為9分鐘,以太坊平均出塊時間為12秒,幣安智能鏈達到了5秒,而OKEx縮短到了1-2秒,略勝一籌。去中心化公鏈本該開源,而幣安鏈卻至今仍未公開代碼,這也是幣安鏈受人詬病的一點。

LayerSwap集成Layer2網絡zkSync,用戶可從CEX將資產轉移至zkSync:12月24日消息,跨鏈及跨層協議LayerSwap已集成Layer2網絡zkSync,用戶現可通過該協議將資產從CEX平臺轉移至zkSync。[2021/12/24 8:02:08]

資料來源:OKEx、幣安官網

2、交易所公鏈紛紛選擇Cosmos,跨鏈成為主要賣點

不論是OKEX還是幣安,不約而同地選擇了基于Cosmos搭建公鏈。Cosmos最大的優點是支持跨鏈,各個Zone通過Hub互通互聯。其次,Cosmos將應用層和底層共識分開,提供了CosmosSDK,對開發者友好,開發者不需要設計整條公鏈。正如OKExCEOJayHao曾說公鏈性能和去中心化是一個平衡的關系,比特幣的網絡最去中心化程度最高,但其性能最差,單一的中心性能最好但是去中心化最差,Cosmos100個驗證人的弱中心模式是在性能和去中心化中找到的平衡點,這也是OKEX和幣安紛紛選擇Cosmos的原因之一——兼顧性能和去中心化,OEC和幣安智能鏈最終將驗證節點設計為21個。

跨鏈功能給交易所公鏈帶來了很大的潛在價值。幣安的跨鏈主要體現在幣安鏈和幣安智能鏈之間,并沒有完全挖掘出跨鏈的真正潛力。OEC將實現跨鏈的價值互聯、用戶互聯和場景應用互聯,這意味著以太坊、EOS等主流平臺上的數字資產項目可以遷移到OEC上。如果OEC的藍圖如約實現,將會對整個公鏈生態造成巨大影響。

數據:以太坊CEX流出量7日均值達近2年低點:金色財經報道,據Glassnode數據顯示,以太坊的CEX流出量7日均值達近2年內最低點,數額為7,340.383ETH。據悉,此前的以太坊 CEX流出量2年低點時間為2020年1月27日,數額為7,367.419ETH。[2021/12/21 7:52:54]

3、發幣還是不發幣,這是一個問題

兩家交易所公鏈采用的治理代幣有很大區別。公鏈的誕生往往伴隨著新代幣的運用,一方面新代幣是公鏈共識機制正常運行的核心要素之一,另一方面,抵押代幣獲得投票權可以參與社區治理。OKEX發行了OKT作為治理代幣,幣安則沿用了其平臺幣BNB。

幣安使用BNB作為公鏈的底層代幣,主要目的是為了增加BNB的生態應用場景,從而提高BNB的價值。然而幣安對BNB商業上的考慮卻會對公鏈未來造成嚴重影響:對于一個良好的經濟系統,要求其貨幣增長率能滿足經濟總產出的增長,然而隨著時間流逝總會發生代幣的遺失,而由此引發的通縮會抑制公鏈經濟系統的蕭條。為此,例如以太坊,EOS等公鏈,均采用通脹發行設計。

由于BNB發行總量固定,并且存在回購銷毀政策,造成BNB的實際流通量一直下降,從長期看BNB的鏈上流通量將無法支持公鏈正常運轉的需要,最終只會引發幣安公鏈的衰亡。然而,OKEx在設計公鏈時正是考慮到了這一點,選擇發行采用通脹設計的OKT,以此保證OEC未來的正常發展。

幣安智能鏈NFT項目DeCEX將于4月18日上市PancakeSwap:據官方消息,幣安智能鏈NFT項目DeCEX將于4月18日下午9點58分上市PancakeSwap,開通DCX/BNB交易對。

DeCEX是基于幣安智能鏈(BSC)開發的BEP20協議(代幣縮寫DCX,總供應量100萬枚,合約地址:0xBa7D84c76B1CB41Ee787E63164f38372791C9C56),用于NFT獲得和流通。上市PancakeSwap之后,DeCEX的四大礦池將一并開啟,質押DCX或DCX LP代幣即可賺取代幣獎勵或兌換NFT。

LP礦池10萬枚,DCX礦池2萬枚,總供應量12萬枚,質押DCX LP礦池可以挖埃隆.馬斯克系列NFT,該藝術品由大姨夫藝術總監美國虛擬藝術設計師Zemm設計。[2021/4/18 20:33:02]

此外,為了回饋用戶對OKEx的長期支持據OKExCEOJayHao透露,OKB持有者會得到OKT創世區塊100%的空投獎勵,質押OKB流動性挖OKT,這些活動的推出會利好OKB的價值。

二、公鏈生態中的DEX

DEX是公鏈生態的重要組成部分,OKEx的DEX為OKExDEX,幣安的DEX是BinanceDEX。OKEx、幣安作為專業交易所,其DEX界面和平臺交易界面類似,能夠顯示交易幣對信息、K線圖、歷史訂單等,符合用戶習慣,對用戶友好。

Dovey Wan:CEX通過平臺幣提供“耕作”服務與lock-drop或IEO無異:Primitive Ventures創始合伙人Dovey Wan發推稱,為了賺更多的比特幣,我去耕作(farm)垃圾幣也沒有問題。但是,當CEX(中心化交易所)通過其平臺幣提供“耕作”服務時,這就與lock-drop或IEO是一樣的。這將不會為相關的DeFi產品提供任何效用或引導流動性,只是一個純粹的免費派錢活動。交易所總是贏家。[2020/9/6]

1.頭部交易所的DEX策略:AMM與OrderBook的并駕齊驅

隨著UniSwap、Balancer等AMMDEX的崛起,OKExx、幣安等交易所也開始在自己的公鏈上發展AMM類DEX。AMM類DEX最大優勢在于模型簡潔,并且通過為流動性提供者提供交易費獎勵,吸引了大批用戶。然而AMM類DEX也存在幾個嚴重問題:

首先是價格發現功能,由于AMM的價格是靠流動性驅動的,交易價格由儲備池的資產情況決定,“價格優先”、“時間優先”等交易原則,造成AMM類DEX只能產生交易價格,卻不能發現市場價格。為此,AMM不得不引入套利者這一重要角色:一旦AMM平臺上的價格與市場公允價格不同,就會出現套利空間,并將價格拉回正軌。但由此卻帶來另一個嚴重的問題---無償損失。無常損失的存在,提高了流動性提供者的風險,是LP在提供流動性時必須謹慎考慮。

所以,在一條成熟的公鏈那個,如果僅僅只用AMM類的DEX,那么將無法取得完全的獨立。特別是那些尚未上線訂單薄模式交易所的幣種,莊家很容易在AMMDEX上操縱交易價格。為此各大交易所均做了充分的考慮,不但支持AMM類DEX,也設計了訂單簿類DEX.

詐騙者已利用SpaceX視頻騙取超200萬美元比特幣:據此前報道,有人在YouTube上利用特斯拉創始人Elon Musk及其公司SpaceX的名字進行比特幣詐騙。目前,該騙局已騙取了價值超200萬美元的比特幣。網絡安全公司Adaptiv的首席執行官Justin Lister發現,自4月底以來,共有超過201枚比特幣被發送到66個相關騙局地址。大多數比特幣地址是通過YouTube直播流媒體分享的,這些賬戶被迫發布有關比特幣詐騙的視頻。[2020/6/20]

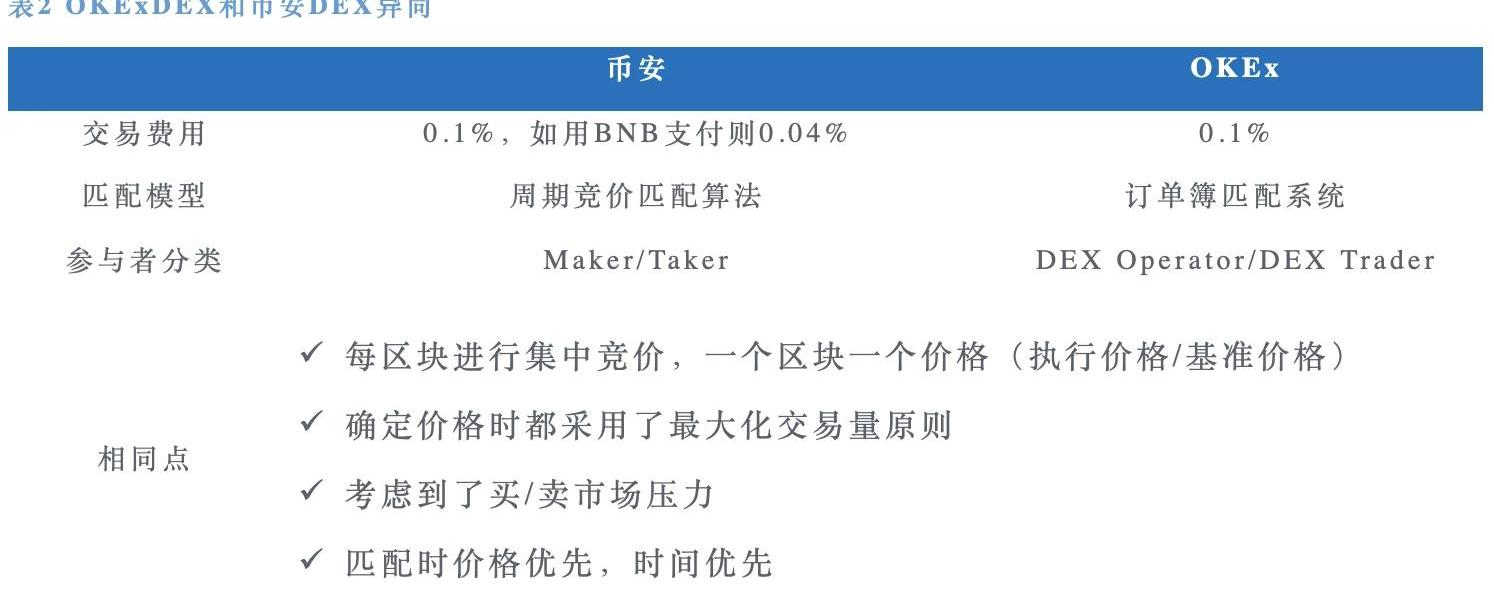

具體而言,OKEx的OKExDEX采用了訂單簿匹配系統,幣安的BinanceDEX采用了周期競價匹配算法,實質都是每區塊集中競價,在細節設計上有不同點。

幣安引入了Maker和Taker的角色參與每個區塊一次的周期性競價,如果訂單被最新的區塊接受則可以被確認,反之,早于最新區塊且沒有被接受的訂單會被取消。在一個區塊內價格固定,所以價格呈現階梯型。價格確定規則為:

最大化可執行的數量;

選中的價格可以執行所有訂單或至少一側的所有訂單;

顯示出買/賣方的市場壓力,并且限制最大價格波動。

當執行價格確定后,訂單會根據價格優先、時間優先的原則依次執行。

OKExDEX則將用戶分為DEX交易者和DEX操作者,DEXOperator提供代幣對,DEXTrader可實現交易。OKEX的訂單簿匹配系統的核心是根據區塊周期性進行集合競價機制。OKEx確定基準價格/交易價格的算法為:

規則0:若最高出價<最低要價,無法執行任何訂單,沒有匹配;

規則1:最大交易量原則。以基準價格執行交易時,將達到最大交易量。如果多個價格可以達到最大數量,則執行下一步;

規則2:最小超額原則。超額是指按當前價格計算的買入訂單的累計總數與賣出訂單的累計總數之差。最小超額原則是從滿足規則1的價格中選擇最低絕對超額值。如果仍有多個滿足規則的價格,則執行下一步;

規則3:市場壓力原則。如果存在多個同時滿足規則1和規則2的價格,則需要確定潛在價格的市場壓力頭寸。如果超值全部為正,則意味著買多賣少,存在購買壓力。如果超值全部為負,則意味著少買多賣,存在賣壓;如果同時存在正和負的超額值,則意味著沒有明顯的買入或賣出壓力。根據以下規則確定參考價格。如果價格位于最大值最小值之間,則將此價格作為參考價格。如果價格超出最大值最小值范圍,則最接近此價格的最大值或最小值作為參考價格。

規則3a:如果所有超額均為正,則存在買方壓力。參考價格為先前交易價格的105%X。

規則3b:如果所有超額均為負,則存在賣方壓力。以最新交易價格的95%X作為參考價格。

規則3c:如果同時存在正負超額,則沒有明顯的買入或賣出壓力。以最新交易價為參考價。

確定的基準價格即匹配的交易價格。所有訂單按照價格和時間順序依次匹配。

OKEx、幣安的匹配模型中有相似的地方,如都采用了以區塊為單位的周期性集中競價,確定價格的原則里都有最大化交易量,都考慮到了的買/賣方市場壓力。OKEx的匹配模型更加細致,考慮到了市場上多空方的較量,并將其反映到價格上,幣安僅僅顯示了買/賣市場壓力,未能充分利用。

資料來源:OKEx、幣安官網

三、公鏈治理

持有并抵押治理代幣則可以參與投票驗證節點,參與線上治理。OEC和幣安智能鏈都有21個驗證節點,而幣安鏈是11個驗證節點。正如前文所言,選擇Cosmos和設計21個驗證節點都是在去中心化和性能之間找尋的平衡。代碼的設計是一種制度保障,真正去中心化的實現還需要人為的努力。即使是比特幣作為最去中心化的鏈,也面臨著礦池算力和地址持幣的集中。4月份Messari研究指出,幣安的節點控制了所有質押代幣總量的50%以上,呈現集中狀態。

OKEx還引入了代理人機制,OKT持幣者可以不親自投票,委托代理人投票。被委托后代理人僅有投票權,不會對OKT實際持有人的資金安全構成威脅。

除此之外,OKEx有獨特的驗證節點自動懲罰機制。區塊未被簽名時,即驗證節點不工作,則執行自動懲罰,禁驗證節點10分鐘,被禁期間不得參與區塊運轉。如果驗證節點雙簽,即驗證節點惡意,則永久被禁。自動懲罰機制約束了驗證節點的行為,尤其是懲罰了拜占庭故障的節點,有利于公鏈的正常運轉。

四、結語

OKEx、幣安等中心化交易所的優勢在于用戶、技術等方面,而交易所自身的信用風險和利益考量可能會束縛住他們的腳步。如何達成CeFi和DeFi的融合,OKEx、幣安各自都作出了嘗試。為了在去中心化和公鏈性能中尋求平衡,OEC和幣安智能鏈紛紛選擇了基于Cosmos和設置21個驗證節點。而去中心化除了“代碼及法律”的公鏈設計外,還需要事在人為的努力,幣安鏈不公開其代碼,以及被Messari爆出其驗證節點的集中性違背了去中心化的初衷。在頭部交易所發行公鏈的背后我們也看到了利益博弈,OKEx以70%OKB發行量的代價發行了OKT,幣安經過利益考量后沒能發新幣。OKEx將OKB和OKT建立聯系、幣安DEX鼓勵BNB支付等措施無不利好平臺原生代幣。

除了開發類似UniSwap、Balancer等AMM類DEX外,各大交易所還紛紛上線了訂單薄類DEX。其中,OKEx、幣安分別選擇了訂單簿匹配系統和周期競價算法,其核心都在于每區塊集中競價,實時反映市場價格、體現買/賣市場壓力,對價格及時性的追求、最大化交易量、價格優先時間優先的匹配原則、符合用戶習慣的界面設計等處處體現了頭部交易所的專業性,OKExDEX更是考慮到了多空方較量調整價格,為DEX的定價模型開創了新思路。

市場要聞 1、深圳市羅湖區開展數字人民幣紅包試點2、美國司法部公布加密貨幣執法框架3、日本SBI證券將發行數字化債券利用區塊鏈管理債券投資者4、支付巨頭Square購買價值5000萬美元比特幣金.

1900/1/1 0:00:00周末行情震蕩概率加大,注意防控預料之外的風險昨天行情運行區間進一步縮小,整體在10200和10400區間運行,甚至未碰到過10400壓力位,但鑒于昨日收盤之時是以上漲的態勢.

1900/1/1 0:00:00最近這幾天市場,合約市場爆倉情況頻頻發生,歸根到底還是倉位管理和風控沒有做好,才會導致在大行情來臨的時候,出現系統強平情況發生.

1900/1/1 0:00:00Cheerfully,weareback!10月26日早上9:00,上海1933老場坊空中舞臺,IOSGVentures攜手imToken.

1900/1/1 0:00:00銀保監會金融機構監事會正局級監事陳偉鋼受邀出席并致開場辭。他表示,區塊鏈應用呈現加快落地趨勢,有望推動新一輪商業模式變革,為實體經濟“降成本”“提效率”,為促進“內循環”提供技術動力.

1900/1/1 0:00:00算力公學是由安邁云&XnMatrix主辦,人人礦場IPFS社區&獵云財經協辦的一檔深度、全面、優質的線上直播欄目,通過每期邀請不同的行業大咖,幫助大家深入淺出解讀算力世界.

1900/1/1 0:00:00