BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+0.64%

ETH/HKD+0.64% LTC/HKD+1.28%

LTC/HKD+1.28% ADA/HKD+0.95%

ADA/HKD+0.95% SOL/HKD+0.82%

SOL/HKD+0.82% XRP/HKD+0.4%

XRP/HKD+0.4%頭部DEX都紛紛發行了token,看似相似的token經濟模式其實大有乾坤

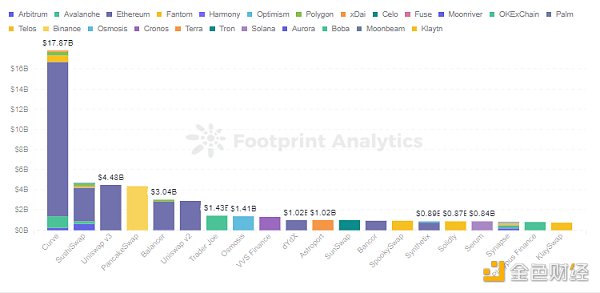

據?Footprint Analytics?的數據,截止到 2 月 25 日?DeFi?排名第一的類別?DEX?已有 372 個協議,TVL 高達 623億,占總體約 30%。

DEX 創新的 AMM(自動做市商)模式撼動了傳統中心化交易所的訂單簿模式。讓 DEX 的玩法也變得更加豐富了起來,提供 LP 也可以給用戶帶來不錯的收益。

目前 TVL 排名前 5 的 DEX 分別是?Curve、Uniswap、Sushiswap、Pancakeswap 和 Balancer。眾多 DEX 平臺模式大體相同,但其 Token 經濟模式上卻不盡相同。Curve 雖一騎絕塵,但作為主打穩定幣交易的 DEX 與其他略有不同,本文將對其他 4 種 DEX 的 token 經濟模式進行對比。

?Footprint Analytics -?Top 20 Dex TVL in Different Chains

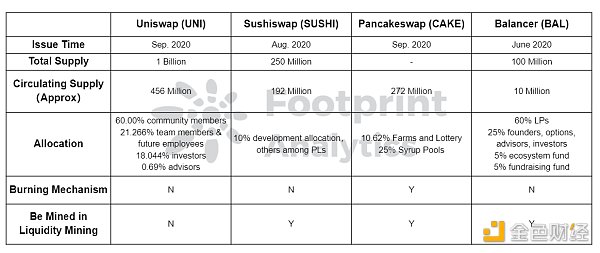

發行情況

4 者上線最早的是作為 AMM 模式的開拓者 Uniswap,于 2018 年 11月。但它 2 年后才發行了 token UNI,成為這 4 個項目中最晚的一個。Balancer、Sushiswap、Pancakeswap 都在 2020 年分別發行了自己的 token(BAL、SUSHI、CAKE)。

加拿大頭部律所Siskinds LLP擬對Voyager Digital Ltd.發起集體訴訟:金色財經報道,據雅虎財經消息,加拿大頂級律師事務所 Siskinds LLP 已宣布將對 Voyager Digital Ltd. 提起擬議的證券集體訴訟,該集體訴訟代表投資者提起的,這些投資者在 2021 年 10 月 28 日至 2022 年 7 月 5 日期間在二級市場上購買了 Voyager Digital “證券產品”。據 Siskinds LLP 稱,遭到損失的投資者現在可以在其官方網站上填報信息。Voyager Digital Ltd.本周已提出恢復計劃(須經法院批準),用戶可能會收到按比例份額的現有Voyager代幣、按比例分配的加密貨幣、按比例分享三箭資本回收的收益、按比例持有新重組公司的普通股。?[2022/7/12 2:06:46]

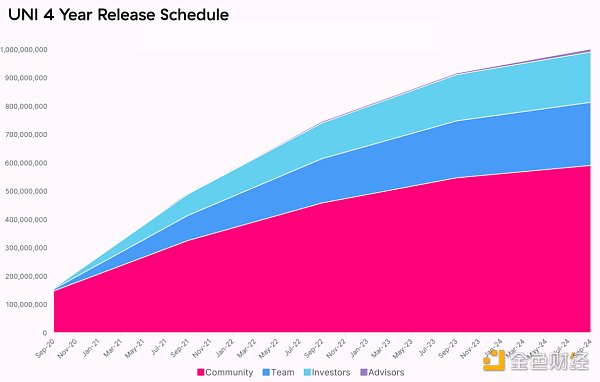

從 2020 年 9 月 UNI 將用 4 年完成初始 10 億枚的發行量,4年后按照每年 2% 的通貨膨脹率增發,目的是為了確保 UNI 持有者能繼續在 Uniswap 中參與和貢獻。

Sushiswap 基本復制 Uniswap 的核心設計,但它上線便發行了治理 token。2020 年 8 月上線時本不限發行量,后經過社區投票修改為最大 2.5 億。到 2023 年 11 月將通過流動性挖礦全部釋放完成,在此之前會按月減少區塊獎勵。

Heco頭部項目MDX上線火幣最高漲幅超2000%:據火幣全球站官方數據顯示,Heco頭部項目MDX(MDEX)短線上漲,突破10美元大關。自1月26日上線火幣以來,MDX單價最高突破10.23美元,現報價9.86美元,24小時漲幅30.18%,與0.5美元的開盤價相比,漲幅超2000%。

Heco主網上線兩個月以來,鏈上數據穩居交易所公鏈第一。鏈上最新數據顯示,截至2月22日,Heco 鏈上鎖倉主流資產總額已高達31.25億美金,鏈上日交易量超 300萬筆,非零地址數超210萬。[2021/2/22 17:39:55]

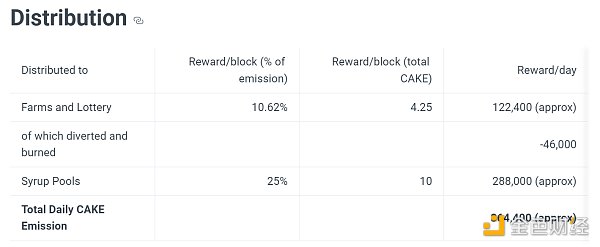

Pancakeswap 是建立在 BSC 上的 DEX。為了保持 LP 能一直獲得激勵,CAKE 不設置硬性上線,但它并未像 UNI 上線就遭受拋售壓力主要歸功于它的通縮機制。

在源頭上,通過減少每個區塊鑄造的 CAKE 數量減少產量,發行后還設置了一系列銷毀機制,如購買彩票時將拿出 20% 的 CAKE 銷毀。據?Footprint Analytics?的數據,當前 CAKE 的流通量為 2.72 億枚。

2020 年 3 月 Balancer 正式上線,6 月開啟流動性挖礦。它的特色在于 LP 在提供流動性時可自定義池子中資產的比例,且支持多種資產的做市組合。

OKEx徐坤:印度市場大有可為 已與當地兩大頭部交易所建立合作:今日,針對“印度最高法院取消印度央行針對加密貨幣的禁令”的消息,徐坤表示,印度市場具有巨大的互聯網人口紅利,網民接近6億,而印度盧比通脹嚴重,民眾對于兼具支付功能與價值存儲功能的加密貨幣的需求一直很強。之前因為政策原因,場內交易受限,但場外購買比特幣的熱度一直很高,日交易量有數百萬美元,這是一個非常值得拓展的市場。年初,OKEx已與印度兩大頭部交易所CoinDCX和BitBns建立合作關系,印度也是OKEx全球化布局中的重要部分。[2020/3/4]

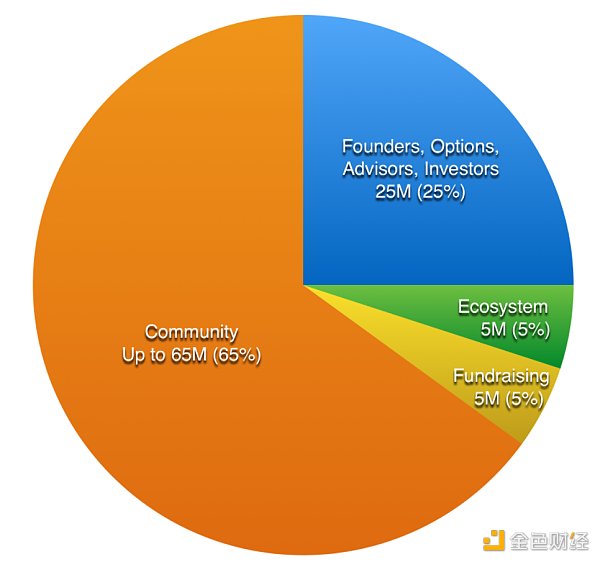

BAL 最大供應量為 1 億。每年通過流動性挖礦發放 750 萬枚 BAL,按此速度需 8.67 年分配完成。BAL 的釋放速度相對其他項目慢很多,這種方式可以降低它在二級市場的拋售壓力。

分配情況

代幣的分配方式一定程度上反映了項目去中心化的程度。

初始發行的 UNI 將按照 60% 在社區,21.266% 給團隊,18.044% 給投資人,0.69% 給顧問的分配方案。后三者都設置了 4 年的歸屬期。

其中社區的 6 億枚已空投了 1.5 億給老用戶,還通過 4 個池子各 500 萬的流動性挖礦獎勵釋放完成,剩余 4.3 億枚也將通過逐年遞減的方式在 4 年釋放完畢。

動態 | 本周比特幣頭部持幣地址集中度上升:據火幣區塊鏈大數據統計,本周比特幣和以太坊頭部地址持幣集中度均有明顯上升,以太坊已連續上升7周,主要以轉入交易所錢包為主。比特幣鏈上交易量687.1萬BTC,較上周658.9萬上升4.3%。鏈上交易筆數為156.2萬筆,比上周上升4.2%。平均每筆交易的BTC量和上周持平,為4.4個BTC。[2018/9/7]

UNI 4 Year Release Schedule

SUSHI 每周通過流動性池發放 400 萬枚。為保證持續地研發和運營,10% 的 SUSHI 會分配給開發團隊。

由于 CAKE 是無限量供應,其分配情況跟有限的發行量略有不同。10.62% 分配至 Farms 和 Lottery,25% 分配至 Syrup Pools。

CAKE Distribution

CAKE Distribution

BAL 最大發行量 1 億中的 65% 都將分配給流動性提供者,25% 分配給團隊、顧問、投資者,5% 用于生態基金,5% 用于籌資基金。分配給團隊、顧問、投資者的部分也設定了解鎖期。

時戳資本:14家頭部交易所日均交易額超10億元,馬太效應明顯:4月16日,時戳資本發布《數字貨幣交易所研究報告》。報告指出,在全球范圍內,仍能產生交易額的數字貨幣交易所共有188家。其中14家頭部交易所日均交易額超10億元,而低于1000萬元的合計有82家,在所有交易所中占43.6%,許多交易面臨所入不敷出的境況,部分小型交易所已經解散,數字貨幣交易所馬太效應越來越明顯。面對激烈的競爭環境,時戳資本認為,數字貨幣交易所需從資質和合規、 平臺安全、流量運營和用戶體驗、金融產品化能力、去中心化等方面引起關注。[2018/4/16]

Balancer 通過提升社區持有 BAL 的比例,將項目的治理權下方,更積極的去實現去中心化。

BAL Distribution

獲取及用例

用戶想要獲得這些 token 都可以通過在交易所或社區貢獻獲得。除此之外,除了 UNI 外也都可以通過流動性挖礦獲得。CAKE 在 Lottery 界面也可以通過抽彩票憑運氣瓜分獎池的 CAKE。

作為治理代幣,這些 token 的持有者都可以參與社區提案或投票,決定協議的運作方式。同時也不乏外部用例,尤其 UNI 在?Compound、MakerDAO、Yearn?等都有中都能使用,其次為 SUSHI。CAKE 在 BSC 上的協議用例也很廣泛,通過存入外部協議還可繼續挖取其他 token。除此之外,不同 token 的用例也各有特色。

UNI?

UNI 沒有協議費用的捕獲能力。雖然捕獲能力能減輕拋壓,但由于 UNI 4 個流動性挖礦的池子已于 2020 年 11 月停止挖礦,也減輕了可能存在的潛在拋壓。

SUSHI 比 UNI 增加了代幣經濟激勵,對于質押 SUSHI 的用戶(xSUSHI 持有者)將有長期的手續費分紅。trader 支付的 0.3% 手續費中有 0.25% 直接分配給 LP,剩余 0.05% 將做為激勵分給 SUSHI 質押者。

協議交易量越多,質押者獲得的收益越多,且將 LP 和協議的長期價值結合起來。但隨著越來越多的 SUSHI 被挖出,同樣數量的 SUSHI 捕獲收益的能力會逐漸被稀釋,也迫使 LP 需要持續提供獲得更多 SUSHI。

在 Pancakeswap 中就可以一站式的使用 CAKE 挖去更多其他 token 或購買彩票,還可以參與鏈上 IFP 打新。

BAL 雖然在其他主流協議上的用例還較少,但在 2 月初 Balancer 公布將計劃參考 Curve 的 token 機制,設計 veBAL 用于社區治理以及捕獲收益。

用戶可以在 80/20 BAL-ETH 提供流動性獲得 BPT (Phantom Pool Tokens,提供流動性的憑證)后鎖定 1 周到 1 年時間獲得相應的 veBAL。veBAL 與 veCRV 類似可以對池子的獎勵份額投票,且會將 75% 的協議收入分發給 veBAL 持有者。

結合數據的思考

以上 4 種 DEX? token 的經濟模式總結如下:

Footprint Analytics - DEX Token Economic Model

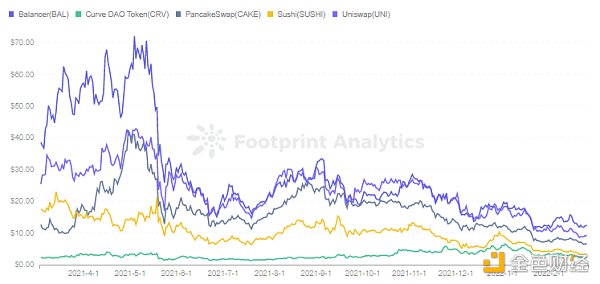

從?Footprint Analytics?的數據上看,截止到 2 月 25 日 BAL 幣價最高,約 12 美元。其次 UNI 約 9 美元,DEX 總體的幣價并不算高。

BAL 通過降低團隊的 token 分配比例努力實現去中心化,獲得用戶更多偏愛。同時由于其較長的 token 發放周期放緩 token 價值的稀釋,經過 5 月幣價暴跌后仍位列第一。

?Footprint Analytics -?Price of DEX Token

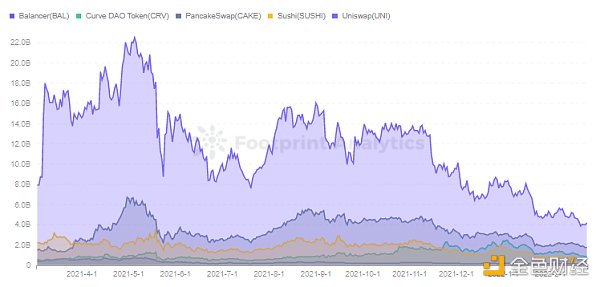

但從市值來看,老牌 DEX 還是排在了前列。UNI 以 42 億美元排名第一,BAL 由于流通量僅 1000 萬排名最后(1.3 億美元)。

?Footprint Analytics -?Market Cap of DEX Token

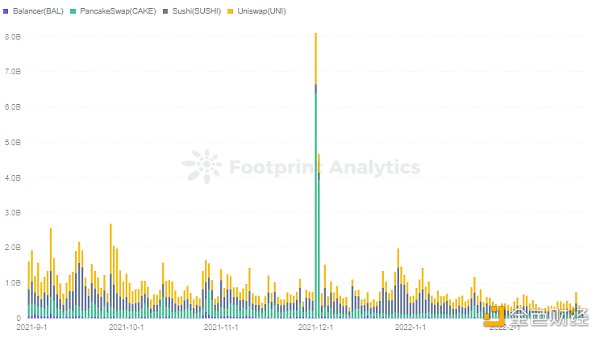

從日交易量來看,UNI、SUSHI、CAKE 日交易量都在前列,BAL 由于外部用例較少交易量相對沒有那么活躍。

?Footprint Analytics -?Trading Volume of DEX Token

不同 token 的經濟模式明顯地反映在了數據上,如早期 SUSHI 發行不設上限造成的拋售。因此,用戶在持有前進行詳細的了解時顯得十分有必要的。

同時也引起我們思考,一個平臺通過流動性挖礦發行 token 到底是為了協議飲鴆止渴還是錦上添花。

只有一個真的有價值的協議,通過此類激勵政策才能為平臺增加更多的 TVL,通過社區讓平臺更去中心化。那些缺乏實際價值的協議在激勵政策末期往往會面臨崩盤,token 將一文不值。Uniswap在停止流動性挖礦后仍保持其 TVL 的排名,可見其作為 AMM 開拓者的市場價值。

Token 經濟模式方案看起來簡單,但發行中通貨膨脹造成的價值貶值,token 的用例和流動性挖礦結束后如何能持續激勵對其長遠價值都至關重要。否則發行 token 只不過是涸澤而漁焚林而獵。以上內容僅為個人觀點,僅供參考、交流,不構成投資建議。如存在明顯的理解或數據錯誤,歡迎反饋。

來源:Footprint Analytics

作者:March 2022,?Simon

Tags:TOKTOKEKENTOKENSafeBank TokenAmpleforth Governance TokenBugs Bunny TokenDxChain Token

元宇宙在過去一年得到了極大的關注,許多大企業甚至是國家都紛紛開展元宇宙的布局。那么究竟是哪些因素促進了元宇宙的發展?這當中,新時代的消費變化、疫情帶來的大變局、相關技術的成熟以及資本的驅動成為了.

1900/1/1 0:00:003月12日,一條重磅新聞震驚了 NFT 行業。BAYC 的母公司 Yuga Labs 宣布,已經從 Larva Labs 收購了 CryptoPunks 和 Meebits NFT 集合的 IP.

1900/1/1 0:00:00本文由公號“老雅痞”laoyapicom授權轉載雅痞哥今天給大家說幾個小新聞,你們品,細品。一、你說說看,是交易員流氓還是交易所流氓?一位交易員在瑞波公司的XRP代幣上設置了非常低的掛單,并不懷.

1900/1/1 0:00:00NFT具有存儲在區塊鏈上的唯一元數據代碼,是證明數字文件所有權的一種創造性方式,由此,眾多NFT成了具有價值潛力的獨一無二的數字資產。截止2021年底,NFT市場規模已經超過400億美元.

1900/1/1 0:00:00金色晨訊 | 9月2日隔夜重要動態一覽:21:00-7:00關鍵詞:美國、以太坊2.0、SushiSwap、Polkadot 1.

1900/1/1 0:00:003 月 15 日,Coinbase NFT 在社交媒體上宣布,Coinbase NFT 即將上線,該團隊已與 100 多位藝術家接洽,將繼續根據社區反饋來開發產品.

1900/1/1 0:00:00