BTC/HKD+0.08%

BTC/HKD+0.08% ETH/HKD+0.32%

ETH/HKD+0.32% LTC/HKD+1.07%

LTC/HKD+1.07% ADA/HKD-1.55%

ADA/HKD-1.55% SOL/HKD+1.8%

SOL/HKD+1.8% XRP/HKD-1.03%

XRP/HKD-1.03%在本輪周期,比特幣、加密貨幣與美股、納斯達克的密切關聯是前所未有的,對過去加密貨幣自身周期的刻舟求劍可能不再奏效,我們更應該關注的是歷史上美聯儲加息與美股市場關聯的規律。

3 月 16 日,美聯儲正式宣布加息 25 個基點,符合市場預期,風險市場普遍開啟了補漲行情,幣圈更是在 LUNA 基金會買入比特幣作為儲備的刺激下,樂觀情緒逐漸蔓延,不斷有投資者對 Q2 行情表示樂觀,但是也有投資者表示 5 月或將面臨壓力,5 月幾乎肯定會加息 50 個基點、同時縮表的預期,可能會提前表現在市場行情中。在 LUNA 買幣的短期資金耗盡以及微策略的抵押再買入的背景下,近期行情回撤不少,這或許也是資金謹慎的一種表現。

似乎無論行情上下,加息縮表這類宏觀因素已經成為了目前加密貨幣市場行情判斷的主要考量因素,同時在幣圈股市高相關性的背景下,這時候我們或許會很自然地想到,可以回顧借鑒歷史加息周期中股市的反應,來猜測本輪加息周期內可能的市場反應,雖說歷史不會簡單地重復,但也十分值得復盤參考。

觀點:基礎設施法案HR 3684不利于區塊鏈就業和勞動力多樣性:8月12日,資管公司區塊鏈社會影響戰略負責人Erin Grover表示,如果美國立法者不修改基礎設施法案HR 3684,該法案要求區塊鏈開發商在美國需要獲得經紀人身份,該法案將很快摧毀區塊鏈技術領域創造就業機會和多樣化勞動力的巨大機會。(Cointelegraph)[2021/8/12 1:49:42]

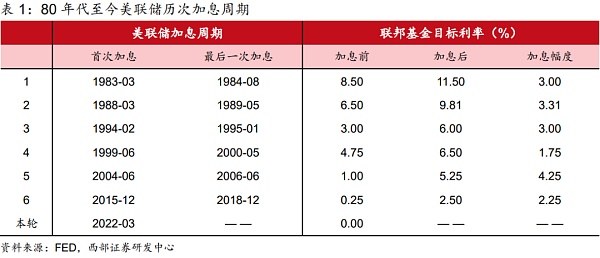

根據西部證券的數據統計,80 年代以來美國共經歷 6 輪加息周期:

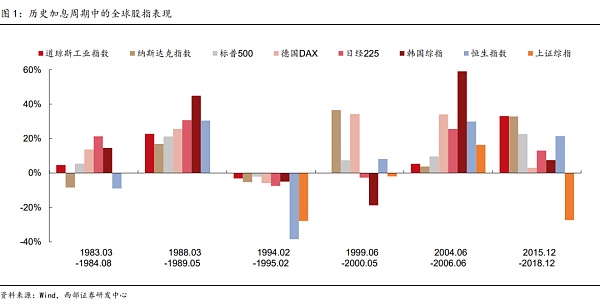

而在這些加息周期內,全球股市的表現其實倒不會多么悲觀。

觀點:相當一部分虛擬貨幣面臨與瑞波相似的局面,存在監管風險:國盛證券區塊鏈研究院宋嘉吉團隊告訴記者,根據研究,SEC會根據“霍威測試(Howey Test)”來判定資產是否是“證券”,而根據霍威測試的標準,SEC將瑞波判定為證券并不令人意外。比如,相較于比特幣,瑞波有較為明顯的實際控制人。SEC對證券的態度一以貫之,即發行證券需在SEC注冊或符合豁免條件。

區塊鏈資產并非法外之地,其發展終究會與“傳統”世界相連,尤其是資本市場,因此也經常可能與監管規定有所摩擦。相當一部分虛擬貨幣面臨與瑞波相似的局面,存在監管風險。此外,部分虛擬貨幣與虛擬貨幣交易所還可能被認定存在市場操縱與欺詐等行為。(北京商報)[2020/12/30 16:06:49]

觀點:美國眾議員提出的兩個法案將改變加密法規 但不會很快成為法律:據此前報道,美國眾議員Michael Conaway周四提出2020年《數字商品交易法(DCEA)》,眾議員Tom Emmer提出《證券明確法案》。

Decrypt文章稱,雖然兩者都將改變加密法規,但都不太可能很快成為法律。美國在11月將舉行大選。新一屆國會將于明年1月宣誓就職。在COVID-19、選舉和確認新的最高法院法官(參議院)期間,推動重大證券法改革或交易所監管框架的前景不大可能。

Emmer法案的支持者、Compound Finance總顧問Jake Chervinksky表示,“該法案可能在未來三個月內不會被標記出來,因此將到期,必須在第117屆國會就職后重新提出。我們將不得不看看眾議院金融服務委員會那時的樣子,才能猜測該法案是否有前途。”并不確定這有什么關系。雖然他認為DCEA“應該有機會通過”,但他懷疑國會是否會采納《證券透明度法案》。科技律師Gabriel Shapiro則表示他不確定這是否有關系,雖然他認為DCEA“應該有機會通過”,但他懷疑國會是否會通過《證券明確法案》。(Decrypt)[2020/9/26]

若單獨觀察美國股指表現的話,我們可以看到,它們在 80 年代的兩輪加息以及 2015-2018 加息周期中表現較好,雖然在 1994-1994 年期間表現為負,但也只是小幅度的負回報。其他兩輪周期中,表現基本持平。

觀點:比特幣可幫助人們轉向更獨立的貨幣體系并減輕通脹影響:5月5日消息,CoinMetrics聯合創始人Nic Carter最近在播客活動中表示,稅收和通脹都受到方面的制約。而在這方面,比特幣和加密貨幣總體上可以起到懲戒的作用。如在面對通脹問題時,比特幣能讓人們選擇退出導致通脹的貨幣媒介,變得容易得多。在治理薄弱的國家,比特幣可以作為一種力量,讓人們轉向更獨立的貨幣體系,同時減輕通貨膨脹的影響。(AMBCrypto)[2020/5/5]

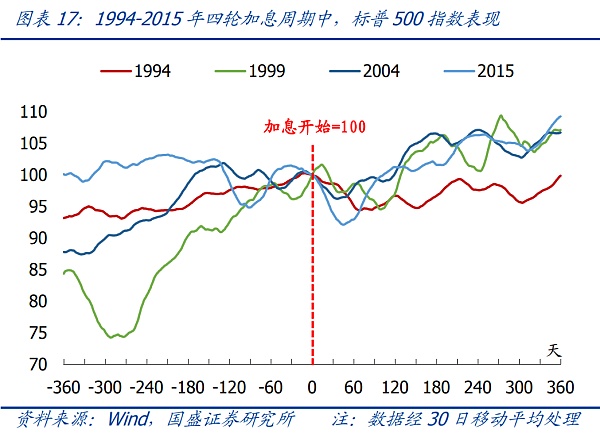

另外,根據國盛證券的數據統計,美股在首次加息后 1-3 個月大多下跌,但 3 個月后大多重新上漲。

目前,市場對本輪加息的預期是 2022 年將加息 7 次,2023 年將再加息 3-4 次,2024 年將停止加息;同時最快于 5 月啟動縮表。若今年加息 7 次,那么即未來每次 FOMC 會議都將加息,預期是 25 個基點。接下來 FOMC 會議的時間為:0504、0615、0727、0921、1102、1214。

需要說明的是,我們這里的前提假設是從多頭的角度出發,換句話說就是傾向于幣圈將在這輪加息周期中完成筑底,同時大概率不會再出現以往熊市中的最大回撤幅度了(80%~90%)。

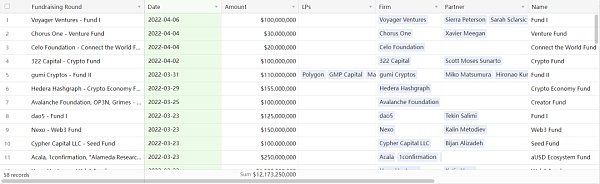

而這其中的底氣可能一部分來自于一級市場投融資的熱度,在宏觀加息壓力下,熱錢/聰明錢對二級市場的偏好不高,但是依舊積極流入一級市場押注行業項目,這本質上是對行業長期發展的一種看好。

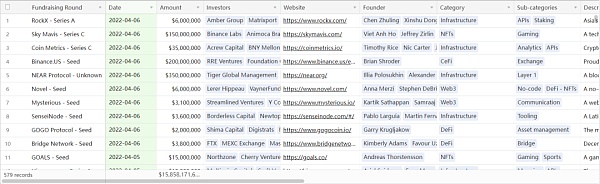

根據 Dove Metrics 的數據統計,今年截至 4 月 6 日,加密貨幣行業風投基金募資事件總共發生 58 起,總募資金額近 120 億美元。

今年截至 4 月 6 日,加密貨幣行業項目融資事件總共發生 579 起,總融資金額近 160 億美元。

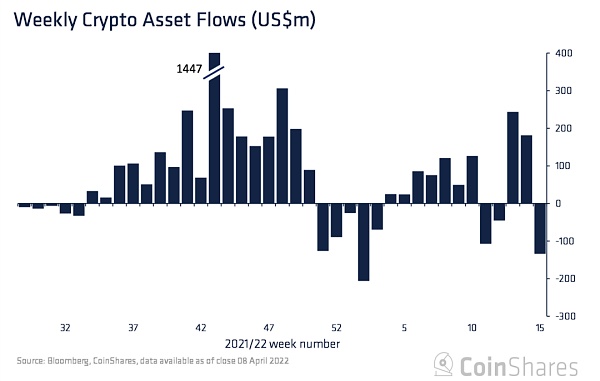

這是觀察聰明錢在一級市場動向的途徑,而對于二級市場,我們也可以參考借鑒 Coinshares 的每周機構資金流動報告。不過值得注意的是,該統計數據反映的是上周的資金流動,所以存在一定的時間延誤。

綜合上述結論,若從多頭的角度出發的話,我們或許能夠武斷地得出這樣的推斷:

加息周期內,首次加息后 1~3 個月,或許能伺機等待不錯的買入機會。3 月 16 日為本輪首次加息,那么這個參考買入時間區間則為 0416 ~ 0616,這個區間包含了兩個 FOMC 會議,若是某個 FOMC 會議出現了超預期的加息幅度(如 50 個基點),那么屆時的市場恐慌是否為較佳的買入機會呢?

最后需要聲明的是,本文僅是從加息周期內的市場走勢這單一的數據維度去推斷本輪潛在可能的走勢,市場類似一個混沌系統,由眾多因素相互影響驅動,單一的數據維度僅可作為輔助決策的因子之一。

注:本文的所有觀點都不構成投資建議。

參考資料

https://pdf.dfcfw.com/pdf/H3AP2022032815555254451.pdf?1648500780000.pdf

https://pdf.dfcfw.com/pdf/H3_AP202201241542311710_1.pdf?1643041805000.pdf

吳說作者?|?Gary Ma

本期編輯?|?Colin Wu

Tags:PDF比特幣加密貨幣區塊鏈加密的pdf怎么轉換成word文檔免費比特幣2023年行情走勢加密貨幣軟件區塊鏈工程專業學什么及就業方向

原文標題:《Berkeley Blockchain Xcelerator: 2022 Cohort Announcement and Ecosystem News》導讀:近日.

1900/1/1 0:00:00在我們嘗試著創造一個新的收藏品的時候,發現gas費比NFT本身還要貴!本文旨在解決上面的問題。接下來我們將看到的是,NFT智能合約的工程團隊去尋找降低gas費用的方法時,會發生什么.

1900/1/1 0:00:00原標題:《FV III: The End of The Beginning》導讀:今日,Framework Ventures 宣布完成募集規模達 4 億美元基金“FVIII”.

1900/1/1 0:00:00金色財經報道,4月21日,據The Block消息,風險投資巨頭 Andreessen Horowitz (a16z) 正在推出一個新的學術實驗室.

1900/1/1 0:00:00算法穩定幣天生就是脆弱的,這些無抵押的數字資產試圖使用金融工具、算法和市場激勵來掛鉤參考資產的價格,它們根本不穩定,而是處于永久脆弱的狀態.

1900/1/1 0:00:00Scroll的目標是構建一個完全兼容EVM的zk-Rollup。4月22日,Scroll宣布經過一年的構建,已經完成了解決方案的搭建,上線了PoC測試網.

1900/1/1 0:00:00