BTC/HKD+0.62%

BTC/HKD+0.62% ETH/HKD+3.44%

ETH/HKD+3.44% LTC/HKD+1.56%

LTC/HKD+1.56% ADA/HKD+2.47%

ADA/HKD+2.47% SOL/HKD+1.6%

SOL/HKD+1.6% XRP/HKD+0.9%

XRP/HKD+0.9%以太坊的質押投資目前每年的收益為4-5%,而用戶在新發行的ETH(以太坊)中可以獲得獎勵,以幫助網絡達成共識。

對以太坊生態系統來說,質押是一種公共產品。任何擁有一定量ETH的用戶都可以幫助保護網絡,并在這個過程中獲得獎勵。

有幾種方法可以對以太坊進行質押,從技術上講,作為驗證者進行質押需要至少32個ETH。我們需要負責操作運行這些客戶端所需的硬件。

按今天的價格計算,其最低價已接近十萬美元。不僅如此,它還需要專門的技術知識來設置和操作驗證者節點。

然而,通過使用質押池和其他衍生品金融中介機構,可以進行少于32個 ETH的質押,并獲得更高的收益。

谷歌搜索趨勢:如何購買黃金和比特幣的搜索量激增:金色財經報道,在美國銀行業動蕩期間,谷歌趨勢顯示與黃金收購相關的搜索量顯著激增,搜索查詢在 2023 年 4 月的第一周達到滿分 100。同樣,搜索兩周前,即 2023 年 3 月 20 日,術語“如何購買比特幣”達到了相同的分數。除了黃金,谷歌趨勢數據還顯示,人們對黃金的興趣在搜索詞“如何購買比特幣”中的排名也有所上升,根據 90 天的統計數據,在 2023 年 3 月 20 日達到了 100 的高分。Bitcoin.com News數據顯示,從 3 月中旬到 4 月,搜索查詢“比特幣”也在增加。[2023/4/28 14:32:37]

質押池是一種協作的方法,允許許多擁有少量ETH的人共同獲得激活一組驗證者密鑰所需的32個ETH。

Polychain Capital實習生展示如何使用100美元對CheapETH進行51%攻擊:風險投資公司Polychain Capital的18歲實習生Anish Agnihotri展示了51%攻擊的工作方式,以達到教育目的。Agnihotri選擇了CheapETH來進行實驗。為了發動攻擊,Agnihotri租用了能夠每秒執行14.4億哈希的挖礦設備。這樣一來,他就可以占據該網絡哈希率的72%左右。此外,他還租用了虛擬機來運行區塊鏈。總費用不到100美元。(The Block)[2021/5/18 22:12:59]

它們被認為是在運行驗證者節點的過程中抽取存款的基礎設施服務。

類似于云IaaS模型,質押池有后端基礎設施,以完全自動化的方式幫助創建新的驗證者節點、并進行維護、備份和關閉,允許任何人在沒有任何技術知識的情況下開始質押ETH。

回溯3.12 如何跨越從爆倉到回本的鴻溝:4月27日20:00,波哥做客金色財經《幣情觀察室》直播間,將分享《回溯3.12 如何跨越從爆倉到回本的鴻溝》,敬請關注,欲進群觀看直播掃描海報二維碼報名即可。[2020/4/27]

在質押池,用戶可以簡單地將ETH存入一個池中,并讓一群人操作驗證者節點,以獲得服務費。這個服務費用可以通過幾種方式來分配,包括驗證者節點和DAO。

作為回報,質押池服務會發回一種代幣,以代表我們在質押池中的質押份額。

此代幣完全由所存入的ETH,和質押池中積累的、按比例份額分配的質押回報進行支持。在合并后的任何時間,我們的池代幣可以兌換累積的ETH。

質押池服務的包括 Lido Finance, Rocket Pool 等。

聲音 | 賽迪智庫張凱:區塊鏈如何賦能數字經濟和實體經濟將是未來政策關注的重點:金色財經報道,賽迪智庫工業經濟研究所研究員張凱表示,當今社會是數據爆炸的時代,區塊鏈能夠幾乎零成本地解決所有因信任不足導致的問題,是數據時代隱私和安全的最佳解決方案。區塊鏈如何賦能數字經濟和實體經濟將是未來政策關注的重點,圍繞數字金融、物聯網、智能制造、供應鏈管理等,相關區塊鏈創新應用的鼓勵政策有望出臺。同時,對于區塊鏈技術應用行業亂象,相關規范政策也很有必要。張凱還表示,在產業上,隨著國家明確表態支持區塊鏈技術,各地區塊鏈產業基金投向將更加明確,支撐區塊鏈發展的基礎設施有望迎來升級,同時帶動區塊鏈在稅收、司法,不動產登記等政務領域,醫療、食品安全、公益等民生領域,供應鏈金融、保險、版權、跨境支付等商業領域迎來突破性應用落地。[2019/11/2]

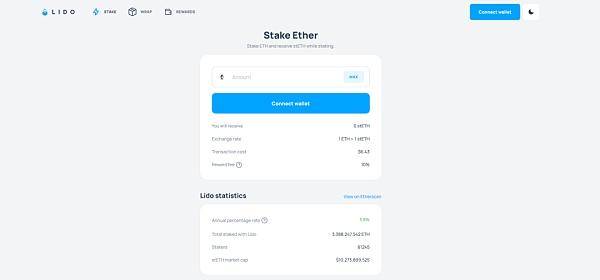

Lido Finance的ETH質押前端

例如,以太坊參與者可以在Lido Finance上質押ETH,并獲得stETH作為回報,stETH是一種可轉讓的流動性代幣,可以交易或出借。Lido ETH質押者將獲得90%的質押獎勵,10%將在運營商和由LDO代幣持有者管理的DAO庫之間分配。stETH是一種重基代幣,收益立即以更高數量的形式反映出來。

在Rocket Pool上也差不多,以太坊質押者可以質押ETH并收回rETH。rETH也是類似的,質押ETH所獲得的質押獎勵直接給ETH質押者,所獲得的收益反映在rETH代幣的較高價格中。

然而,與Lido不同的是,Rocket Pool至少需要16個ETH的質押,并且有一個可變的費用。Rocket Pool的運營更加去中心化。

由于rETH和stETH是標準的ERC-20兼容代幣,它們本身可以被出借、借用或在流動性池中作為抵押。這些衍生品的金融化為這些質押池中的ETH質押者提供了有趣的方式,他們可以從他們的質押服務中提取更多的價值,或者對他們的ETH質押進行杠桿化。

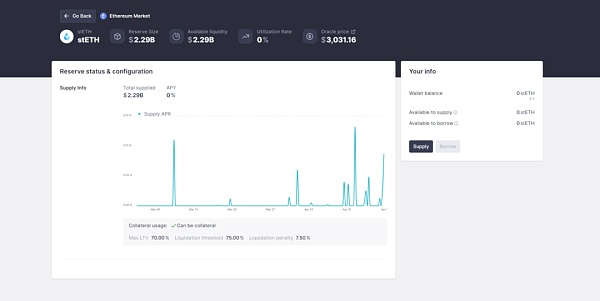

Aave(以太坊)的stETH市場

我們可以使用存放在Aave的stETH作為抵押品,以它為抵押借入更多的ETH,然后將這些ETH放回質押池。

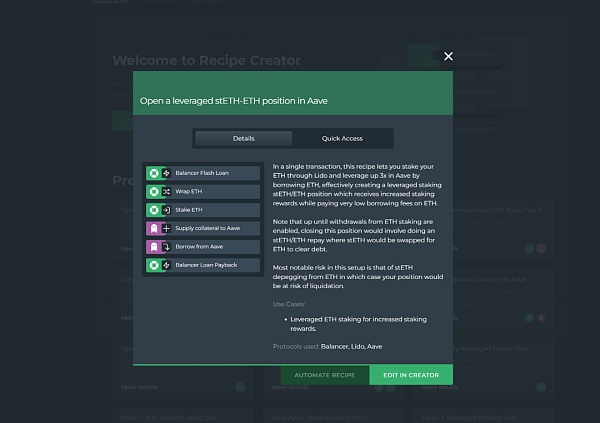

實現這一目標的一種方法是自己手動完成,盡管這可能相當耗時。另一種選擇是使用像DeFi Saver這樣的工具,它已經內置了一個方法,可以自動完成這一過程,但需要支付0.25%的服務費。

DeFi Saver的 stETH-ETH自動化

上面的杠桿策略是每1個ETH借出2個ETH,然后將這3個ETH質押到Lido以獲得3個stETH,然后存入Aave,從Aave借來2個ETH用于償還閃貸。

以上策略的LTV為67% (3個stETH存款/ 2個ETH貸款),相對安全。然而,這其中也有風險。例如,借款利率可能會上升,使借款成本過于接近質押收益率。Lido驗證者可能會被削減,stETH的價值可能會下降。

對于這一策略的代幣化版本,我們可以節省gas費用,Index Coop的復利ETH指數(icETH),可以通過建立在Set的杠桿代幣基礎設施來自動做到這一點。代幣持有者保留對ETH的現貨敞口,并將質押回報放大至2.5倍。它利用了ETH借貸利率(~0.9%)和質押收益率(~4%)之間的差異。icETH的服務費是0.75%,但有0.25%的提款費。

我們可以更進一步,在Uniswap上創建一個icETH/ETH LP,通過流動性供應進一步提高約4%的收益率。

另一種替代方法是使用由Galleon DAO推出的ETHMAXY (ETH最大收益指數)。這是一種構建在以太坊網絡上的結構化產品,使交易者能夠通過stETH、Lido和Aave獲得3倍杠桿化的ETH收益敞口。ETHMAXY收取1.95%的手續費,但提現費用為0%。

有許多簡單的方法放大我們的質押收益,而沒有太多的額外風險。不過,還是要謹慎,因為每增加一層,就會增加持倉的風險,這絕對有可能被炸飛。

Source:https://medium.com/@stakingbits/the-derivatives-of-ethereum-staking-to-maximize-eth-staking-yields-576928f1ae47

Tags:ETHSTETETstETHtogetherbnb全部攻略Manchester City Fan TokenBitetherstETH幣

Polygon 發展迅猛,已發展成為以太坊擴容的常用解決方案,其網絡圍繞 ZK 技術展開,在推進開發的同時積極收購其他使用 ZK 的 Layer 2 網絡.

1900/1/1 0:00:00近日,本人作為被申請人代理律師的一起委托管理比特幣糾紛案件,由北京仲裁委員會作出裁定,駁回申請人的全部仲裁請求.

1900/1/1 0:00:001.DeFi代幣總市值:1209.83億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:46.

1900/1/1 0:00:00穩定幣簡史 DAI 的崛起 DAI 如何保持掛鉤 4pool 對 DAI 的影響穩定幣現在是去中心化金融 (DeFi) 經濟的基石。沒有前者,后者不太可能以目前的方式運作.

1900/1/1 0:00:00近些天,一直在尋找公鏈上的社交應用協議,可以很明顯發現的是,web3的社交已經脫胎于web2的形態,以公鏈上的數據為核心要素去設計.

1900/1/1 0:00:00數字人民幣試點到了新的階段。3月31日,人民銀行召開數字人民幣研發試點工作座談會,新一批試點城市名單公布,在現有試點地區基礎上增加天津市、重慶市、廣東省廣州市、福建省福州市和廈門市、浙江省承辦亞.

1900/1/1 0:00:00