BTC/HKD-0.91%

BTC/HKD-0.91% ETH/HKD-2.58%

ETH/HKD-2.58% LTC/HKD-2.84%

LTC/HKD-2.84% ADA/HKD-4.18%

ADA/HKD-4.18% SOL/HKD-3.51%

SOL/HKD-3.51% XRP/HKD-5.75%

XRP/HKD-5.75%原文標題:《一文了解加密行業風險投資領域增長情況》

來源:Hutt Capital

編譯:老雅痞

很高興能發布我們對區塊鏈風險投資領域的第四次年度回顧,對于區塊鏈風險領域來說,去年是特別繁榮的一年,本著我們行業的透明精神,我們希望能公開分享匯總的數據。

本報告只關注區塊鏈風險投資基金,目的是了解機構 LPs 的可投資范圍,這與我們在領先的獨立區塊鏈風險投資基金平臺 Hutt Capital 的任務一致。

所有數據都來自 Hutt Capital 的內部跟蹤系統,顯示了區塊鏈風險投資基金的當前規模。

摘要

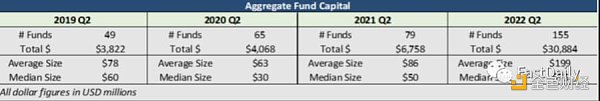

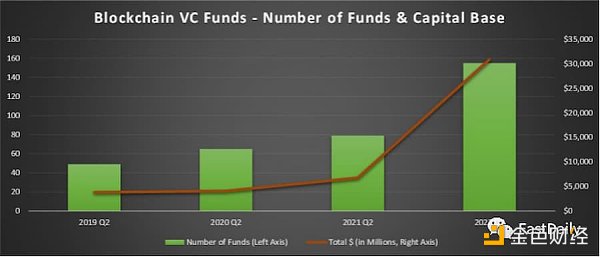

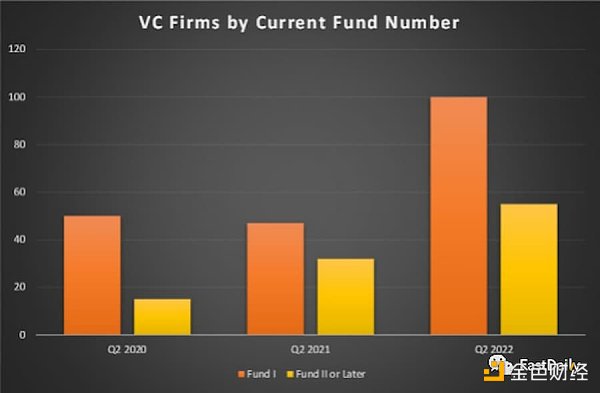

今年是區塊鏈風險投資基金成立的創紀錄的一年,在過去的 12 個月里,有 76 個新的區塊鏈風險投資基金成立。我們目前正在跟蹤 155 個區塊鏈風險基金,比一年前的 79 個有所增加,同比增長 96%。

數據:價值超5000萬美元GLMR、APT、IMX、FLOW代幣將于本周解鎖:7月10日消息,據Token Unlocks數據顯示,本周GLMR、APT、IMX、FLOW代幣將迎來大額比例解鎖,總計逾5030.5萬美元:Moonbeam代幣GLMR將于7月10日08:00解鎖約304萬枚(約74.5萬美元),占總供應量的0.45%;Aptos代幣APT將于7月12日08:00解鎖454萬枚(約3244萬美元),占總供應量的2.16%;ImmutableX代幣IMX將于7月15日18:00解鎖1808萬枚(約1272萬美元),占總供應量的1.74%;Flow代幣FLOW將于7月16日08:00解鎖729萬枚(約440萬美元),占總供應量的0.7%。[2023/7/10 10:12:35]

區塊鏈風險投資領域正在快速增長,但基金所掌握的資本額度擴張得更快。這些區塊鏈風險投資基金在目前的基金中擁有 309 億美元的承諾資本,而一年前只有 68 億美元,年增長率為 357%。區塊鏈風險投資已不再是過去幾年的山寨產業。

Scroll 發布在 Scroll 主網部署 Aave V3 的提案:5月31日消息,Scroll 發布在 Scroll 主網部署 Aave V3 最小可行產品(MVP)版本的提案。提案顯示,Scroll 將于 8 月初上線并計劃將 Aave V3 作為其主網上首批 DeFi DApp 之一。最初部署的版本將支持 WETH、USDC 和 wstETH 三種抵押資產和 USDC 一種可借入資產。[2023/5/31 11:50:53]

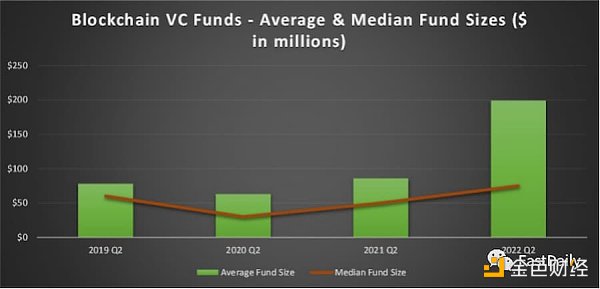

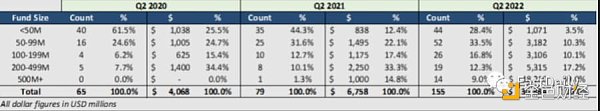

平均基金規模比一年前增長了 132%,從 8600 萬美元到 1.99 億美元,表明現有的基金正在迅速擴大規模。基金規模的中位數增長了 50%,從 5000 萬美元增加到 7500 萬美元,因為少數最大的基金對平均數字產生了巨大的影響。

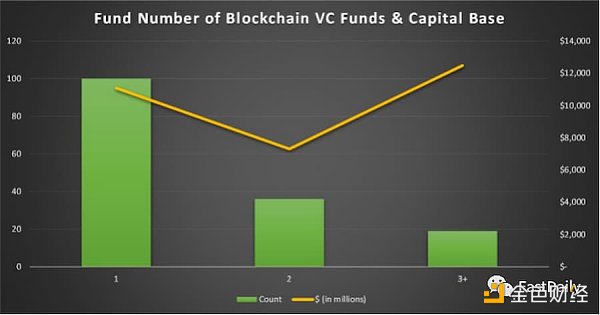

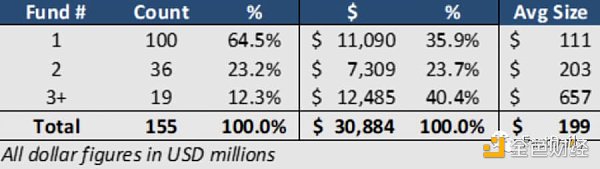

在 155 只區塊鏈風險投資基金中,有 100 只首期基金,36 只 S 基金(Secondary fund),19 只 third funds 。

Blur創始人:將在移動端推出后增加對任天堂Switch的支持:3月1日消息,Blur創始人Pacman在社交媒體上針對用戶“什么時候能在任天堂Switch上使用Blur”的問題回應表示:將在推出移動端后增加對Switch版本的支持。[2023/3/1 12:35:55]

壽命較長的基金擁有最多的資本。third funds 占基金總數的 12%,但占資本的 40%。19 只 third funds 擁有的資本總額超過了 100 只首期基金。

在過去一年中,首期基金,S 基金(Secondary fund)和 third funds 劃分沒有發生實質性變化,因為每一類基金都有強勁的增長。

金融科技公司Valor涵蓋數字資產的ETP產品獲批在歐盟募資:金色財經報道,金融科技公司 Valor 涵蓋數字資產的ETP產品招股說明書已獲得了瑞典金融監管機構 SFSA 的批準,可以在歐盟地區募資。此外,Valor 還公開披露該公司的財務信息,數據顯示截至 2022 年 12 月其總資產規模 (AUM)為 7780 萬美元,凈銷售額增至 3.406 億美元。Valour 現有數字資產 ETP 產品包括 Valour Uniswap(UNI)、Cardano(ADA)、Polkadot(DOT)、Solana(SOL)、Avalanche(AVAX)、Cosmos(ATOM)、Binance(BNB)、Enjin(ENJ)、Valour 比特幣碳中和 ETP 和 Valour Digital Asset Basket 10(VDAB10)。(benzinga)[2023/1/10 11:04:32]

區塊鏈風險基金規模在過去一年中大幅增長,大型基金控制的資本水平是前所未有的。

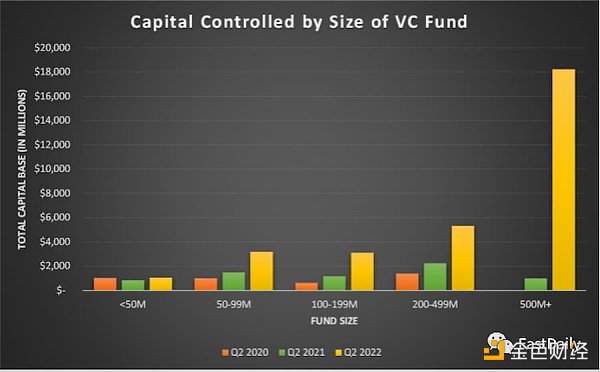

182 億美元的資本,或行業資本基礎的 59%,僅由 14 個 5 億美元以上的基金控制。這些基金本身擁有的資本幾乎是一年前整個行業的 3 倍。

Celo Camp公布第6批項目入圍名單并得到Coinbase Cloud支持:金色財經報道,Celo 基金會與 Upright 合作推出的加密孵化項目 Celo Camp 已公布第 6 批項目入圍名單,從 65 個國家的 356 名申請方中最終選擇了 30 個團隊,覆蓋ReFi、DeFi、支付、創造者經濟、P2E 和 DAO 等領域,包括:Kolor、Blockless、inTheory、Neutral Protocol、Nomis、Whatclass、Skylink、AgriVirtus等,這些團隊將受益于與 Coinbase Cloud 及其 Web3 加速器計劃的新合作,包括提供一套 Web3 應用程序接口、服務和基礎設施、以及高達 25,000 美元的云積分。據悉,Coinbase Cloud 將與 AWS、Hubspot 和 Twilio SendGrid 一起為 Celo Camp 團隊提供持續的服務和支持。據悉,冠軍可獲得 1 萬 cUSD、亞軍可獲得 5000 cUSD,最能體現 Celo 社區原則的五個團隊將分別獲得 2000 cUSD。(crypto-reporter)[2022/10/8 12:49:43]

這個行業比以往任何時候都更加分化。33 家基金的平均基金規模為 7.13 億美元,控制了 76% 的資本。其他 122 家基金控制著剩余的 24%,平均基金規模為 6000 萬美元。

盡管大型和小型基金之間出現了這種分化,但少于 2 億美元的 122 只基金所控制的資本仍比一年前的整個行業多 9%。

除了 5,000 萬美元以下的基金,每一類基金規模都比去年有顯著增長,由于許多同行的增長和市場的上升,5,000 萬美元以下的基金能夠保持一定程度的隔離。44 只 5000 萬美元以下的基金控制著 11 億美元,比一年前控制著 8.38 億美元的 35 只基金增長了 28%,增幅較為溫和。

隨著資本變得更容易籌集,我們已經觀察到機會和成長基金的出現。這些是為補充現有的早期階段平臺而籌集的成長階段基金,在傳統 VC 中很常見,但現在進入了區塊鏈領域。

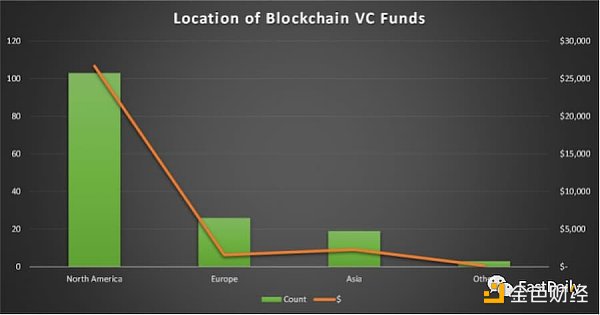

北美仍然是區塊鏈風險投資基金的主要地點,68% 的基金位于該地區,占該行業資本基礎的 87%。

北美也在推動巨型基金的趨勢,其平均基金規模為 2.59 億美元,而歐洲為 6100 萬美元,亞洲為 1.2 億美元。14 個 5 億美元以上的基金中只有一個是在北美以外的地區。

與傳統的風險投資公司相比,區塊鏈風險投資公司的主場地理環境不太重要。這些基金中的許多都是以全球為重點,而不考慮其所在地。因此,雖然在本分析中沒有涉及,但我們預計基礎區塊鏈風險投資交易數據會更偏向于全球和分布,而不是區塊鏈風險投資基金的位置。

在過去的 12-18 個月里,區塊鏈風險投資市場發生了重大變化。

巨型基金 / 資產聚集者的出現。

資本供應促使基金之間的交易競爭更加激烈。

高質量的區塊鏈風險投資基金已被大量超額認購,難以獲得。

DAO 和公會正在搶奪傳統 VC 基金的市場份額。

專業基金的增加。

Web3 已成為通用型風險投資基金的潮流,但專業基金占主導地位。

對投資區塊鏈風險投資基金有足夠的需求,這樣一來,有志于籌集大筆資金的公司可以首次這樣做。這些玩家隨著他們不斷增長的基金規模而向高端市場發展,現在需要向大輪融資開出更大的支票來部署他們的資金。這導致了更多的資金被部署到成長階段的公司和流動的代幣,無論是通過直接購買還是國庫交易。

向市場上游發展的趨勢為種子前融資和種子階段打開了一個缺口,這個缺口已經被新的和現有的小型基金所填補,他們將在最早的階段支持創始人。許多較大的基金(或其 GP)和行業戰略家在新的早期階段基金中擔任 LP,作為為他們自己的公司產生經過審查的交易流的一種方式。

該行業的資本基礎在一年內增長了 357%,其影響之一是對交易的競爭已經變得殘酷了。在 2021 年之前,幾乎所有擁有支票簿的人都可以獲得好的交易。這種情況已經改變。現在,各基金正根據聲譽和價值主張(或在某些情況下愿意支付最高價格)進行激烈的競爭,估值也因此而增加。

從有限合伙人的角度來看,了解哪些公司已經建立了差異化的品牌和價值主張,以便可持續地重復歷史上的成功是至關重要的。每個基金的業績記錄看起來都很好,但這些業績記錄產生的環境幾乎沒有今天這樣的競爭環境。

在投資區塊鏈風險基金方面,有限合伙人比以往有更多選擇,但 LP 對投資區塊鏈風險基金的需求顯然比基金的資本基礎增長得更快。每個基金都被超額認購。許多人被拒之門外,LP 們正在爭奪投資份額。機構正帶著大額支票的資金大力殺入,我們在傳統 VC 中看到的門檻游戲現在已經在加密貨幣空間重現。

風險 DAO 和游戲公會正在從早期階段的風險基金中獲得撥款,主要是種子前和種子階段。高質量的風險 DAO 是一個有吸引力的資本來源,因為創始人可以獲得由個人成員組成的多樣化網絡,這些成員帶來各種專業知識和關系。我們在 Seed Club Ventures 看到了第一手資料。今天,大多數風險 DAO 規模相對較小,因此在非常早期的回合中開出較小的支票,但我們相信這種資本來源將隨著時間的推移而增長。

游戲公會為區塊鏈游戲初創公司提供了一個獨特的戰略資本來源,傳統的風險基金很難復制。有一個不斷增長的游戲公會的世界,這些團體一直在占據早期游戲股權結構的空間。公會本身通常都有風險投資,而對游戲了解不深的風險投資基金可能樂于接觸到新型游戲,而不是試圖在一個不太熟悉的類別中挑選贏家。

我們認為,專業化程度正在提高,主要有兩個因素。1)行業太大,范圍太廣,不可能涵蓋所有的東西,不同的類別需要獨特的專業知識和關系,所以基金必須確定他們在哪里有競爭優勢,并致力于成為該領域的佼佼者;2)專業化是新興基金區別于現有玩家的一種方式,并獲得優勢,特別是在 DeFi、游戲、NFT 或 DAO 等年輕類別中,我們最常看到專有的細分行業基金。

通用型風險投資公司對 Web3 越來越感興趣,許多公司指派專人負責這一領域,但絕大多數公司入局較晚,可以搶占的蛋糕太小,這在現階段尤其如此。你會看到加密貨幣原生基金和其他行業參與者在早期階段的股權結構占主導地位。

1.火爆與爭議并存 資本圈如何看待 Web3 的發展前景?近期,Web3.0 直接帶動資本熱情的,是國際知名投資機構的動作.

1900/1/1 0:00:00北京時間6月14日9時55分,比特幣跌破21000萬美元。加密貨幣持續走低,持有大量比特幣的公司受影響.

1900/1/1 0:00:00過去一年時間里,DAO 這個概念迎來了爆發式的增長,一年間種類繁多的 DAO 數量增長了 8.8 倍,相關提案提交數量增長了 8.5 倍,參與投票數量同樣增長了 8.3 倍之多.

1900/1/1 0:00:00雖然國內的 Web3.0 行業目前風平浪靜,沒有掀起多大的波瀾,但是在國外,Web3.0 早已發展得風生水起,并成為了一個風險投資機構持續關注的賽道.

1900/1/1 0:00:00當試圖理解 Token 時,我們很容易從我們已知的知識中得出結論。有時,Token 的功能類似于公司的股權,擁有 Token 類似于持有該項目潛在收益的股份.

1900/1/1 0:00:00事情是這樣的:朱嘯虎買了一雙鞋,跑了一次步,發了一條朋友圈;照常理來說,買鞋不新鮮,發朋友圈沒什么,跑步也不稀奇。但稀奇的是,他瞄準的是當下最火的Web3.0游戲StepN.

1900/1/1 0:00:00