BTC/HKD+0.7%

BTC/HKD+0.7% ETH/HKD+1.16%

ETH/HKD+1.16% LTC/HKD-0.29%

LTC/HKD-0.29% ADA/HKD-0.9%

ADA/HKD-0.9% SOL/HKD+1.97%

SOL/HKD+1.97% XRP/HKD-0.21%

XRP/HKD-0.21%摘要:

去中心化NFT交易協議之于NFT Market,如同AMM之于DEX。

NFT交易中的核心需求為流動性和價格,所以NFT交易所的真實護城河應建立在商品出售時的流動性和價格優勢上。

改變格局的聚合器只是作為前端流量入口解決了NFT掛單分散的問題,未從根本性解決流動性難題。

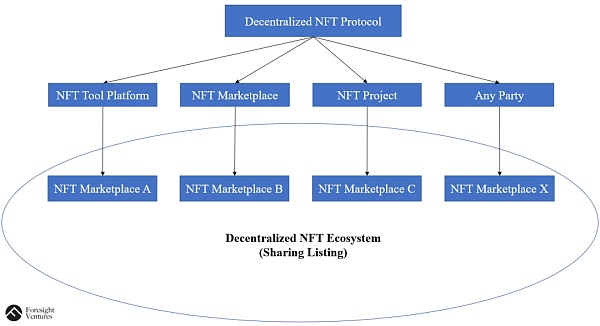

最有可能解決流動性壟斷的不是下一個交易所或聚合器,而是可以支持共享掛單的協議,從而打破NFT工具平臺和NFT交易所之間的界限,使得每一個流量前端都能成為交易平臺并共享其掛單,形成去中心化NFT交易生態,解決NFT掛單的分散性和流動性問題。

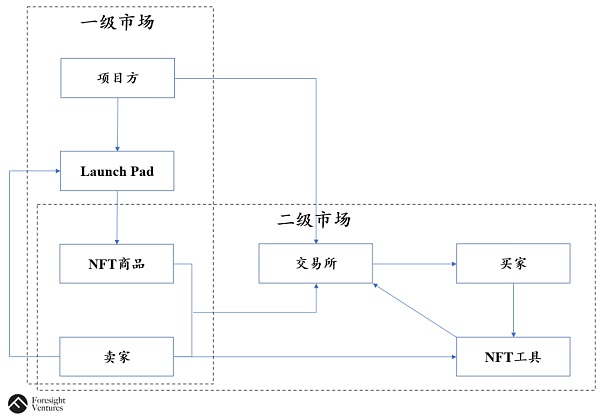

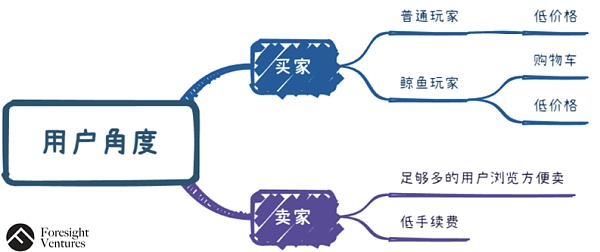

幣圈一天,人間一年,而在圖圈,可能只有mint后的1小時。NFT的狂熱和FOMO,遠比任何一個市場都來得更加瘋狂,而作為基礎設施的NFT交易所,也已經經歷了好幾次春秋輪轉,真正留下的卻沒有幾家,是因為大多數的交易所都沒有能滿足二級市場NFT交易時各方(如下圖)的需求,而是執著于偽需求來尋求破局。所以我將試圖分析NFT交易的需求和交易場所的變遷,來探尋未來更優秀的解決方案。

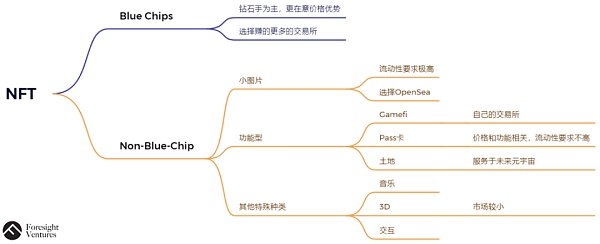

目前主流交易的NFT可先分為藍籌與非藍籌,而非藍籌中大致可分為三類:PFP、功能型以及其他特殊種類。(個別藍籌同樣屬于功能型或特殊種類)

對于藍籌,由于其價格高昂,且大多數藍籌持有者更偏鉆石手,所以對于流動性的要求沒有那么高,反而更看重價格。Pass卡和Gamefi這種具有實際應用場景的功能型NFT,對于流動性的需求也不大,所以更多也是由價格導向的。但是市場上90%以上的NFT都是沒有賦能的小圖片,其本質上是擊鼓傳花的游戲,這就對流動性的要求極高。此時,用戶會選擇使用流動性最好的交易所OpenSea而不會選擇其他的。其他特殊種類的NFT,暫時并沒有應用場景和需求,市場暫時還是圍繞著PFP為主,所以不具備討論意義。

去中心化移動網絡Pollen Mobile完成種子輪融資,Slow Ventures領投:4月20日消息,去中心化移動網絡 Pollen Mobile 完成種子輪融資,融資金額未披露。本輪融資由 Slow Ventures 領投,DISH Wireless、Delphi Digital、OVN Capital 和 Acorn Pacific Ventures 等參投。新資金將加速部署全球首家以隱私為重點、用戶擁有和運營的移動運營商。

Pollen 通過授權其用戶社區利用區塊鏈、公民寬帶無線電服務 (CBRS) 頻譜和其他開源技術構建、擁有和運營分散的網絡基礎設施,從而顛覆了傳統的集中式移動網絡模型。(globenewswire)[2022/4/20 14:35:30]

由此,我們可以得到買賣雙方的需求最后落在了兩點:流動性 & 價格 (如下圖)

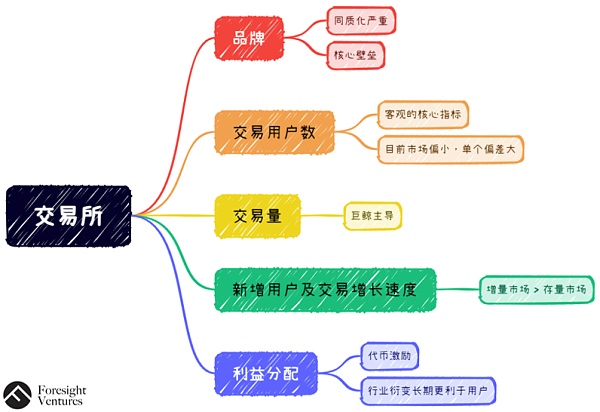

我們需要探究什么樣的交易所才是優秀的,從以下五個維度來進行討論:

品牌

交易所大多數同質化嚴重,最為核心的壁壘為先發優勢帶來的流量,形成品牌效應和正向循環。OpenSea利用其吸引大部分的NFT市場流動性,形成護城河。

交易用戶數

在NFT市場整體用戶數不多的情況下(最近2022年5月Top10平臺總日活不超100K),誰擁有了更多用戶誰就能夠搶占市場和話語權。

交易量

用戶也分為優質用戶與非優質用戶,而優質用戶貢獻的交易額可能是普通用戶的數十倍甚至百倍,所以目前巨鯨主導著市場。

新增用戶及交易增長速度

目前NFT市場還是屬于一個馬太效應明顯的市場,所以我們關注新增用戶與交易額增長速度可以很直接地看出交易所的未來發展。未來NFT市場是一個巨大的增量市場而不是存量市場。

DeFi去中心化金融基準利率今日為14.7%:金色財經報道,據同伴客數據顯示,04月06日DeFi去中心化金融基準利率為14.7%,較前一日下跌0.7%。同期美國國債抵押回購率(Repo Rate)為0.04%,二者利率差為14.66%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/4/6 19:50:01]

利益分配

通過代幣這一媒介,使得雙邊市場下的所有參與者和平臺都成為了利益共同體,利用代幣合理去激勵持有者,而不是如傳統平臺那樣將用戶和自身的利益進行的切割以賺取更多的利益,更能夠贏得用戶的信任和支持。平臺會逐漸衍變成更有利于用戶的形態,而演變的速度則是根據所處的行業不同而會發生差異。

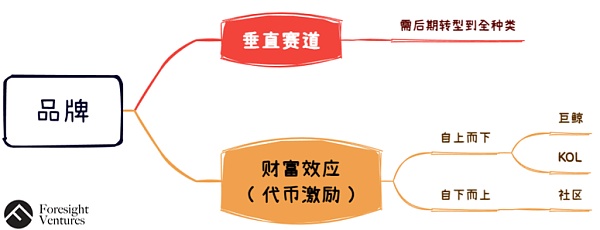

從以上五點分析后我們可以得到:目前NFT交易所要破局,必須走垂直賽道和財富效應兩條路

品牌的先發優勢是巨大的,這也使OS經久不衰,但仍有后起之秀能垂直切入瓜分市場

SuperRare在最開始時,切入點為藝術家的NFT,其嚴格的邀請制打造了一個高端的品牌形象,而NBA Top Shot的切入點則使用了籃球NBA這樣的一個專門的群體,使其獲得了很大的曝光。但是我們需要注意的是,如果選擇垂直賽道,可能就只能在那個賽道上建立起自己的核心優勢,是不足以和OS抗衡的,再加之目前NFT世界還處在早期,用戶數量過少,根本無法支撐起過于狹窄的垂直賽道,這也是2021年大熱的一些NFT交易所目前都銷聲匿跡了的主要原因。

除了切入垂直賽道,另一種更可行的方式是利用財富效應。

Web3的其中一個特點就是可以改變利潤的分配,而這也是OS飽受爭議的一點,不愿意和Web3的用戶分享成果。LooksRare通過發動“吸血鬼攻擊”和交易挖礦的模式,并且聯合巨鯨和KOL們開始了自上而下的征途,雖然飽受虛假交易的詬病,但是最終也虎口奪食;而X2Y2也同樣通過發動“吸血鬼攻擊”和掛單挖礦的模式,聯合社區進行了自下而上的努力,雖然中間幾經代碼波折,但是最終也成功拿下不俗的成績,甚至近期超越Looks成為全球第二大交易所。

去中心化交易協議 Uniswap真實鎖倉量突破20億美元:金色財經報道,據DeBank數據顯示,去中心化交易協議 Uniswap真實鎖倉量突破 20 億美元,目前穩居所有 DeFi 項目首位,Maker 以 14 億美元真實鎖倉量排名第二,Curve以0.38億美元真實鎖倉量排名第三。詳情點擊原文鏈接。[2020/10/10]

從兩個挑戰者新秀的成功案例中可以知道,初期對于C端用戶的激勵是必不可少的,要么是拉攏上層的KOL和鯨魚進行站臺,要么是拉攏底層的民眾利用社區進行宣發,兩種模式最終都在各自的領域形成了一定的影響力,而不是僅僅只局限于某個群體和小圈子,最終使得他們收獲了不小的交易量和新增用戶,才慢慢將整個NFT市場的蛋糕做大。在這個過程中,他們愿意將自己的蛋糕讓渡給支持者和生態里的參與者,通過web3的代幣來使每個人都鏈接了起來,所以最后才能分別吸引到支持者。人性是趨利的,如果沒有合理的激勵機制,沒有人愿意去嘗試一個新的交易所,這也是為何他們能夠挑戰成功的關鍵因素之一。

隨著更多的NFT交易所的出現,NFT掛單散落在各個交易所,用戶們的核心訴求是買到最便宜的NFT,這個時候聚合器便橫空出世,也成為了這場NFT交易所之戰里意外的贏家,改變了市場格局。

打敗臺式電腦的可能不是另一個臺式電腦,而是更方便快捷的筆記本電腦和手機。

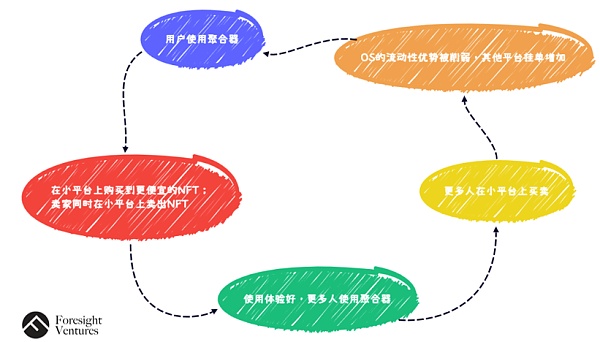

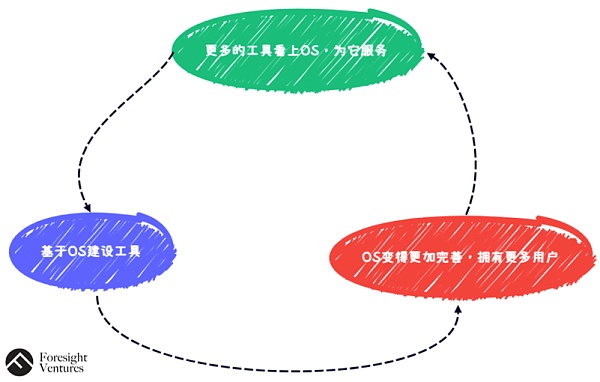

Genie和Gem的上線,滿足了玩家對于多市場購物的需求,方便用戶更快地找到最便宜的NFT,并且聯合小平臺形成正向循環(如下圖)。此時交易所成為了提供訂單的后端,聚合器是交互的前端,雙方都增加了用戶。用戶在聚合器上購買到了更加便宜的NFT,就會有更多用戶來到聚合器;小平臺的用戶因為NFT流動性增加,也會更愿意使用小平臺因為省錢,隨著聚合器和其他平臺用戶數增加,OS作為龍頭壟斷帶來的流動性優勢被逐漸打破,這又會進一步加快其他平臺和聚合器的發展。這也是為何X2Y2和Looks以及Gem和Genie這4家平臺能夠取得成果的原因。

聲音 | 寶新金融鄭磊:不能徹底否定加密數字幣的所有潛在的使用場景 不要過于理想化地去中心化:據證券日報12月6日消息,港股上市公司寶新金融(01282.HK)首席經濟學家、全球金融科技實驗室專家顧問鄭磊表示,我認為,我們不能因為目前加密數字幣是區塊鏈公有鏈應用,就徹底否定加密數字幣的所有潛在的使用場景。從更廣的角度來看,加密數字幣屬于通證范疇,我一直在研究通證經濟,發現有很多公鏈應用場景必須用到通證,但是這些通證不會成為類似貨幣的東西,有些可能只作為一種結算記賬工具,所以也不會對已有貨幣金融體系造成沖擊,那么,這樣的公有鏈應用并沒有問題。另外,我們在應用公有鏈時,需要注意的是“去中心化”理念的實現,要結合應用場景和社會實際情況,不要過于理想化地去中心化,比如有人夸張地宣稱人人都可以自由發幣,這是錯覺,稍有歷史、和經濟常識的人,都知道這并不具可行性。當然,也有人與我的觀點相左,這種認知差距不容易彌合,大家可以多聽聽、多想想,自己找出答案。[2019/12/6]

但其他老牌平臺就沒有那么幸運了,例如Rarible和Foundation。因為誕生的時機不對,在當時沒有出現一家能夠占領市場的聚合器平臺,使得大多數交易平臺都是曇花一現甚至天生夭折,沒有辦法集眾人之力來對抗OS;并且自身轉型過程中并未成功向全品類進發,產品更迭速度過慢,留不住用戶,最終只會因流動性問題而逐漸失去市場份額,陷入OS的“飛輪效應”中。(如下圖)

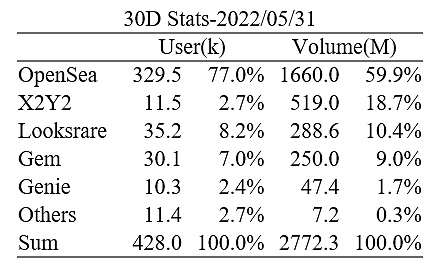

所以,聚合器這種NFT交易的工具平臺成為了NFT用戶的新寵,打破流動性壟斷,并重新塑造了競爭格局,在聚合器的正向循環下,Top3交易所和2家聚合器已經占領了99.7%的市場份額(假設Top10的交易額為總市場),而其中OS只占了63.5%的份額,打破了不敗神話。(注:未剔除Looks和X2Y2存在的刷量交易的影響)

動態 | 去中心化通信公司 New Vector 完成 850 萬美元融資 推動通訊協議 Matrix 發展:總部位于倫敦的去中心化通信公司 New Vector 已經完成 850 萬美元融資,用于推動實際通訊協議 Matrix 的應用和擴展。該公司表示其 A 輪融資投資者包括 Firstminute Capital、Notion Capital、Dawn Capital。[2019/10/11]

Resource: 2022/5/31 https://dappradar.com/rankings/protocol/ethereum/category/marketplaces

(注:以上數據將Gem和Genie的數據單獨列出,不將其歸入交易所的數據中)

在剖析完NFT交易中真正的痛點為流動性壟斷后帶來的品牌效應,我們不妨去暢想什么是可能顛覆未來競爭格局的解決方案呢?這里我給出的一種思考是:與其做上游流量端口,不如做底層協議更具可行性。

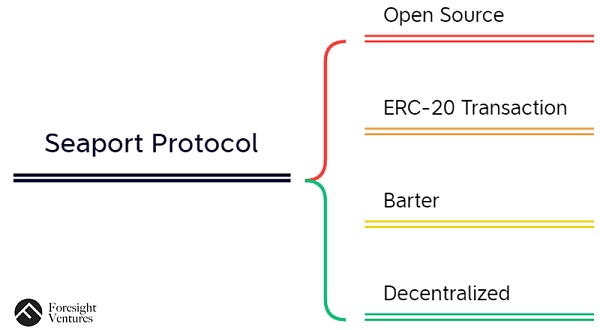

首先,可以看到市場已經有這方面的趨勢,OpenSea官方于2022年5月推出的去中心化協議Seaport Protocol,想要將NFT交易市場變得更加去中心化,其主要特點如下圖所示:

本質上,Seaport只是降低了NFT交易所的門檻,使大多數平臺都能輕易地建立NFT交易所,并且不被OpenSea等原有交易所裹挾,但它并沒有解決NFT交易流動性的問題,所以核心需求依然存在。

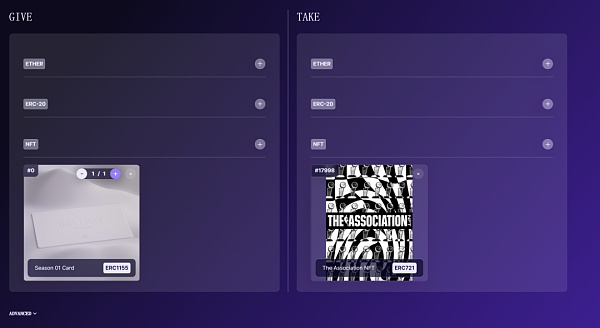

其以物換物的功能也不會讓本就流動性差的NFT變得流動性更好,只是使得用戶多了一個選擇。事實上早就有平臺實現了這個功能:NFT Protocol (https://app.nft.org/ethereum) (如下圖),但其使用率極低,幾乎沒有市場份額,證明該需求只是一個美好的偽需求。

使用ERC-20的代幣而不僅僅局限于ETH支付,則在市場上存在相當一部分支持者,這更加貼近傳統用戶的購物習慣,利好NFT新人。這一點我認為確實是一個創新,但是技術層面來講,門檻不高,不具備核心競爭力。既有的NFT交易所可以很快地迭代更新,而沒有更迭的原因更多還是因為這個需求目前沒有被市場所驗證。(NFT Protocol同樣有該功能,但是表現依舊不佳)并且這也解釋了為何傳統幣圈交易所進軍圖圈不順利的原因——圖圈的人是ETH幣本位思想,而幣圈的本位大多數是USDT等穩定幣,這也是NFT交易所本身的護城河之一。但是,我們以變化的眼光去看待NFT是一個增量市場,假設之后幣圈的人大量進入圖圈,那么少了這樣一個轉換ETH的步驟的交易所一定會更加受到市場的青睞;再加上目前ETH處于熊市下跌狀態,那么NFT也隨之跟著下跌,使用穩定幣做結算的需求越來越高,所以對該功能持積極態度。

以Seaport為啟發,個人認為只有真正的去中心化NFT交易協議(Decentralized NFT Protocol) 能根本性地解決流動性難題。它使得每一個市場上的流量前端無論是交易所還是工具平臺甚至是項目方,能夠自己成為交易所,然后共享每一個主體的掛單,這樣他們共同組成了這個去中心化交易生態的前端,使每一個訂單都能擁有平等被看到和購買的機會。

它的主要核心如下:

訂單共享模式

訂單共享的生態使每一個掛單能同時出現在多個平臺上。OpenSea利用先發優勢壟斷了大部分的訂單,而其它的平臺沒有形成自己的生態來合縱連橫對抗,反而各自割據占地為王,用戶的掛單并不共享,這極大的削弱了NFT掛單的流動性,不是用戶愿意看到的。所以如果能夠從技術層面,例如從協議層(Protocol)使NFT掛單本身能夠在多個平臺進行共享,那么我相信用戶會更愿意去嘗試這些小平臺,因為積少成多,也可以形成足夠流動性。

現實的例子便是Gem和Genie的出現,使得競爭格局發生了改變。人們更愿意去使用這樣的聚合器而不是單個平臺,因為多個平臺的掛單都存在價值,但是平臺之間卻不互通,所以才會誕生許多能夠同時查看各個不同平臺上NFT掛單的需求。而Gem和Genie正是對這個點,提出了解決方案,解決了痛點,收獲了用戶。但是Gem和Genie的解決方案仍然是依賴于OpenSea等傳統NFT交易平臺,API接口可能被平臺裹挾,而訂單的刷新速度也會受制于人,難以做到真正的實時更新。

為了進一步改進聚合器的模式,做交易所的上游不如做交易所的底層協議,在掛單時就能實現多個平臺共享,這樣用戶也不用來回切換,任意平臺都是一樣的掛單,NFT的流動性也會提高。并且解決了被大平臺裹挾的風險,能夠聯合小平臺來共同抵御大平臺;同時也解決了相當一部分掛在小平臺上的長尾資產流動性問題,頗有當年Uniswap的可能性。

共建生態可組合性——打破邊界

目前的NFT交易,仍然還只限于NFT交易所。有許多優秀的NFT工具平臺,苦于沒有變現的路徑,空有用戶數,但是當客戶通過工具發現某個NFT Alpha后,大多數情況只能一鍵跳轉到某個交易平臺來進行買賣。工具平臺只能做免費的流量導入接口,為他人做嫁衣,但是如果使NFT工具平臺也能直接交易NFT,從中分得利潤,NFT交易的效率將大大提高。NFT工具平臺本身也不再需要尋找新的變現模式,可以通過交易手續費來進行流量變現,使生態形成一個完整閉環,利于工具平臺的良性發展。

再結合第一點“訂單共享模式“,因為大多數工具平臺的使用者同樣是NFT用戶,那么結合這些流量訂單的流動性也會大大增加,進而豐富了生態。而不是讓交易所和工具平臺產生割裂,這對于工具平臺是不公平的,他們為交易所導流后理應獲得一份收入,但是目前交易所并沒有針對這部分流量的功勞給予工具平臺獎勵,所以這也解決了工具平臺的需求。從Uniswap收購Genie也可以看出,未來流量平臺進入NFT世界時,流量+交易協議的模式可能是更好的結合方式。

低價

手續費仍有降價空間。OpenSea的手續費為2.5%,而從后起之秀的路徑中可以看出,更低的手續費將會受到市場的追捧,例如X2Y2目前只有0.5%的手續費,而這也是許多PFP短期炒作玩家堅定選擇該平臺的原因之一。所以未來的解決方案更可能是以一個更低的手續費來切入,給予玩家更多的利潤,才會讓人有動力來嘗試新的解決方案。

保護版稅

目前的版稅設置的權利下放到平臺層,所以項目方如果要收全版權費需要到每個平臺親自設置自己的版稅,而這顯然是很麻煩的。但是通過共享掛單的模式,項目方設置的版稅會直接同步到多個平臺,不用擔心漏版稅的情況,這對于項目方是一個巨大的利好,這也會督促他們從原有的平臺轉向新型的平臺進行設置和鼓勵自己的用戶進行掛單。

相信在做到以上幾點后,會有顛覆現有競爭格局的新玩家出現,我們拭目以待。

對于NFT交易所而言,人們總是羨慕于其廣闊的市場和單個交易所的市占率,于是無數人揭竿而起,一個又一個借助偽需求的外殼來畫著一個又一個的大餅。最后潮水退去,方知是誰在裸泳。如果說2021年是NFT市場大熱的元年,那么2022年則是NFT市場競爭格局風起云涌的一年,只有在當下環境抓住了核心需求,才能在熊市中逆流而上,靜待牛市花開。讓OpenSea害怕的不是下一個交易平臺,而是解決了流動性需求的聚合器Gem;而下一個顛覆Gem和交易平臺的可能不是下一個聚合器或交易平臺,而可能是在協議層上更深層次地解決了流動性難題的解決方案——去中心化NFT交易協議

作者: Alex @Foresight Ventures

Tags:NFTSEAOpenSeaOPENNFTNSEAL價格opensea幣單個價格Open Trading Network

薩爾瓦多一直是貨幣實驗的舞臺。2001 年,美元成為該國唯一的法定貨幣。2021 年 6 月 9 日,薩爾瓦多國會正式投票通過比特幣法案,成為世界上首個宣布將比特幣作為法定貨幣的國家,一時轟動了.

1900/1/1 0:00:00Chainlink旨在為智能合約和Web2系統提供一系列豐富的去中心化服務,創造圍繞加密事實運行的世界.

1900/1/1 0:00:00如果我們想在去中心化互聯網更進一步,最終將需要這三大支柱:共識、存儲以及計算。如果人類成功將這三個領域去中心化,我們將踏向互聯網的下一階段征程: Web3.

1900/1/1 0:00:00本輪場熊市對比特幣和以太坊造成了非常嚴重的打擊,二者的當前價格都低于上一輪周期的最高價。許多鏈上和市場表現指標達到歷史偏低水平。2021-22?年度的所有投資者均陷入未實現虧損.

1900/1/1 0:00:00現今是2022年,元治理活動正迅速成為加密貨幣生態系統的主流;各個DAO也已經意識到,它們可以通過利用其他DAO的技術和資源,達到超強的增長和價值創造的最佳戰略.

1900/1/1 0:00:00區塊鏈投資公司Blocktower Capital的創始人Ari Paul對本輪熊市發表了看法,他將當前的情況與2000年的科技股崩盤相比較.

1900/1/1 0:00:00